扶贫开发金融服务的政策传导机制研究——基于扶贫开发金融服务效率的视角

■花弘毅

2011年,中共中央、国务院印发了《中国农村扶贫开发纲要(2011~2020 年)》,将罗霄山区、六盘山区、秦巴山区等14个连片特困地区作为今后十年扶贫攻坚主战场,《罗霄山片区发展与扶贫攻坚规划(2011-2020)》经国务院批准上升为国家战略。2013年,十八届三中全会提出发展普惠金融,出台了《关于创新机制扎实推进农村扶贫开发工作的意见》。2014年3月,人民银行联合财政部、银监会等七部委下发了《关于全面做好扶贫开发金融服务工作的指导意见》。一系列扶贫政策的密集出台,既说明了金融作为现代经济的核心,在支持和服务农村扶贫开发工作中有着义不容辞的责任;又体现了金融在与经济发展的互动作用中越来越重视结构的调整优化和地域的协同发展。《中国农村扶贫开发纲要》和 《罗霄山片区发展与扶贫攻坚规划》实施时间近半,为促进金融扶贫政策的有效传导,本文以罗霄山脉集中连片特困地区23个贫困县(市)①罗霄山片区包括江西省辖内18个县(市、区)和湖南省辖内6个县,剔除纳入片区但未享受相应扶持政策的天窗县章贡区,共计23个贫困县(市)作为样本。为例,从扶贫开发金融服务的现状入手,对扶贫开发金融服务效率进行实证分析,以期为进一步落实和执行好金融扶贫政策、做好金融扶贫工作提供参考。

一、罗霄山片区金融支持经济增长效率与全国金融支持经济增长效率比较实证分析

为了更好地从实证角度研究罗霄山片区金融支持经济增长的效率,我们以罗霄山片区人民币贷款支持经济增长的效率为主要分析点进行研究,因为信贷是推动当地经济发展的最重要的因素,也是最好量化的因素。本文通过全国人民币贷款支持GDP增长效率(见表1)与罗霄山片区人民币贷款支持GDP增长效率(见表2)进行比较分析,从中找出金融在支持罗霄山片区经济增长效率方面存在的问题,为以后改进和完善金融支持罗霄山片区经济增长效率政策方面提供参考。

表1 全国相关经济金融数据(单位:万亿元)

表2 罗霄山脉片区相关经济金融数据(单位:亿元)

(一)罗霄山片区贷款支持经济增长效率拟合优度检验

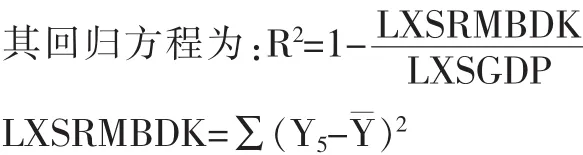

本文采用2010~2014年的数据,分析罗霄山片区人民币贷款支持GDP增长效率的拟合优度,利用R2可决系数来检验回归模型对样本观测值的拟合程度。

1.罗霄山片区人民币贷款支持GDP增长效率拟合优度检验

R2代表拟合优度系数,Y代表罗霄山片区GDP,LXSRMBDK代表罗霄山片区人民币贷款。

Dependent Variable:LXSRMBDK Method:Least Squares Date:05/22/15 Time:16:34 Sample:2010 2014 Included observations:5 Variable Coefficient Std.Error t-Statistic Prob.R-squared 0.980548 Mean dependent var 913.4680 Adjusted R-squared 0.974064 S.D.dependent var 318.3258

通过模型检验,罗霄山片区人民币贷款对支持GDP增长效率拟合优度为0.98。

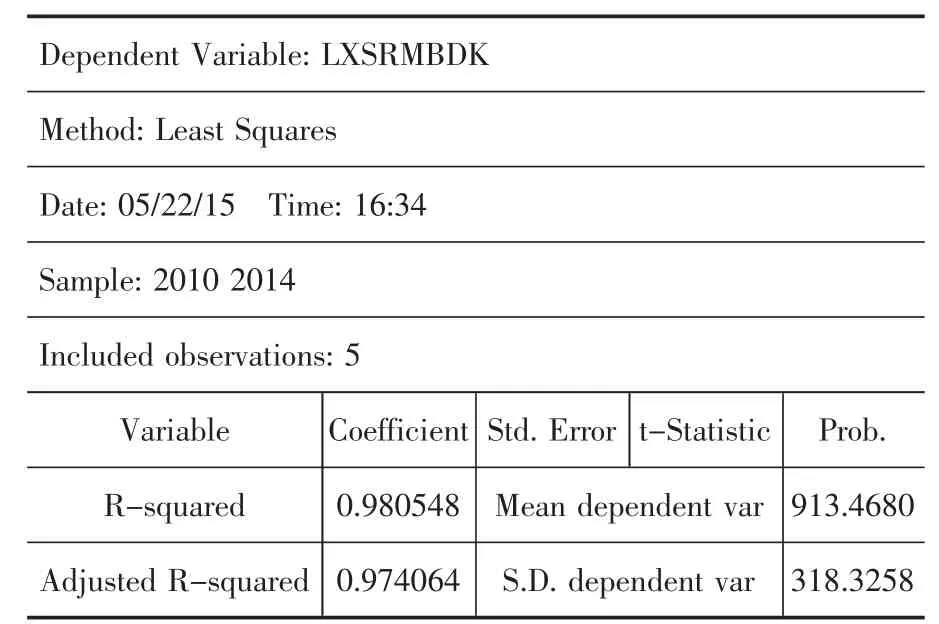

2.全国人民币贷款支持GDP增长拟合优度检验

R2代表拟合优度系数,Y代表全国 GDP,QGRMBDK代表全国人民币贷款。

Dependent Variable:QGRMBDK Method:Least Squares Date:05/24/15 Time:15:57 Sample:2010 2014 Included observations:5 Variable Coefficient Std.Error t-Statistic Prob.R-squared 0.987890 Mean dependent var 63.85600 Adjusted R-squared 0.983854 S.D.dependent var 13.40988

通过模型检验,全国人民币贷款支持GDP的增长效率拟合优度为0.988。

根据罗霄山片区人民币贷款对GDP增长效率进行的拟合优度检验和全国人民币贷款对GDP增长效率的拟合优度检验分析,可以得出以下结论:

一是两组数据的拟合优度均在0.98以上,而在实际运用中,R2一般达到 0.7以上就认为模型的拟合优度可以接受,这就说明两组数据的拟合优度均达到模型检验要求,而且检验效果非常好;

二是两组检验数据的高拟合优度,说明贷款对提高GDP的增长效率有积极的推动作用。

(二)罗霄山片区人民币贷款与全国人民币贷款对GDP增长效率比较分析

1.罗霄山片区人民币贷款支持GDP增长效率实证检验

根据前文所述,贷款对提高GDP的增长效率有积极的推动作用,但罗霄山片区人民币贷款与全国人民币贷款对提高GDP增长效率差距有多少,需要从实证角度进行量化。实证量化分析得出的结果对未来金融支持罗霄山片区经济增长政策的改进和完善具有重要的参考价值。

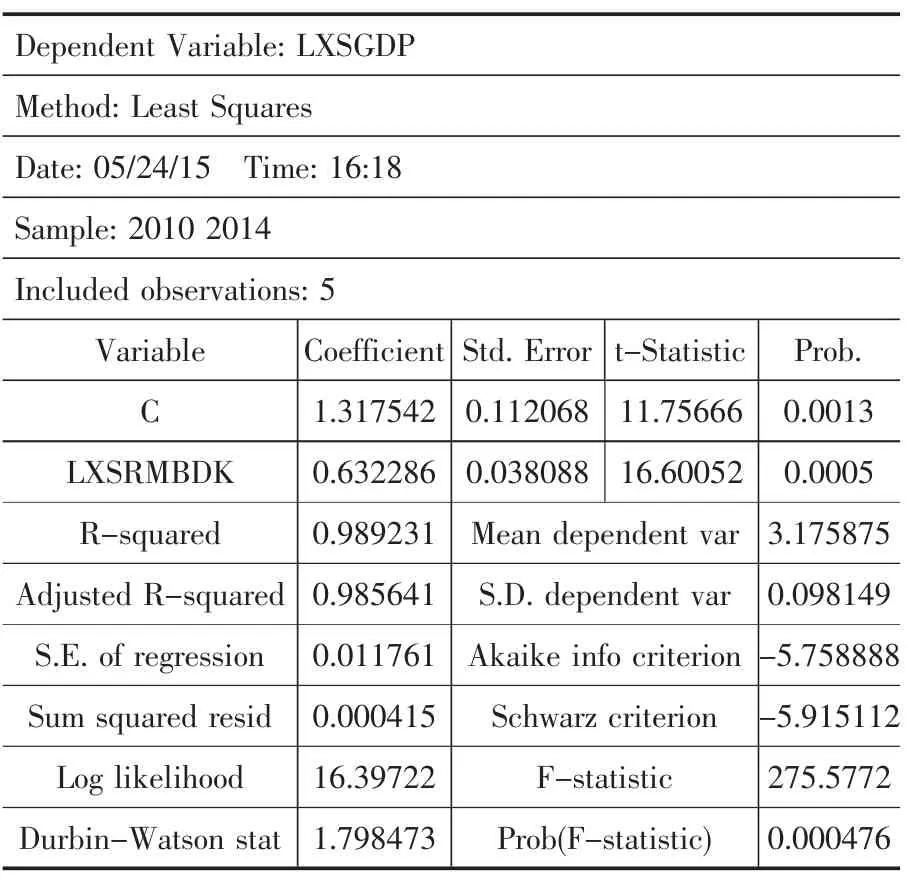

首先,对罗霄山片区人民币贷款支持经济增长效率进行计量分析。本文选择了2010~2014年各年数据,对这两个时间序列取对数以后,建立回归方程:

Yt=β0+β1Xt+Ut(t=2010,…,2014),其中 Xt代表罗霄山片区人民币贷款取对数以后的序列,Yt代表罗霄山片区GDP取对数以后的序列,再利用普通最小二乘法(OLS)进行参数估计,得出:

Dependent Variable:LXSGDP Method:Least Squares Date:05/24/15 Time:16:18 Sample:2010 2014 Included observations:5 Variable Coefficient Std.Error t-Statistic Prob.C 1.317542 0.0013 0.112068 11.75666 LXSRMBDK R-squared Adjusted R-squared S.E.of regression 0.632286 0.989231 0.985641 0.011761 0.038088 Mean dependent var S.D.dependent var Akaike info criterion 16.60052 0.0005 3.175875 0.098149-5.758888 Sum squared resid Log likelihood Durbin-Watson stat 0.000415 16.39722 1.798473 Schwarz criterion F-statistic Prob(F-statistic)-5.915112 275.5772 0.000476

通过计量分析,模型拟合情况较好,拟合优度达到0.989,t检验在5%的显著性水平上统计,结果为显著。DW检验可以确定不存在序列自相关,因此我们得出一元线性模型y=1.32+0.632x。该计量模型结论为,罗霄山片区人民币贷款每增长1%,可以带动罗霄山片区GDP增长0.632%。

2.全国人民币贷款支持GDP增长效率实证检验

同理,对全国人民币贷款支持经济增长效率进行计量分析,选择2010~2014年各年数据,对这两个时间序列取对数以后,建立回归方程:Zt=θ0+θ1δt+λt(t=2010,…,2014),其中 δt代表全国人民币贷款取对数以后的序列,Zt代表GDP取对数以后的序列,再利用普通最小二乘法(OLS)进行参数估计,得出:

Dependent Variable:QGGDP Method:Least Squares Date:05/24/15 Time:16:28 Sample:2010 2014 Included observations:5 Variable Coefficient Std.Error t-Statistic Prob.C 0.225325 0.1078 0.099206 2.271275 QGRMBDK R-squared Adjusted R-squared S.E.of regression 0.826314 0.986820 0.982427 0.010135 0.055135 Mean dependent var S.D.dependent var Akaike info criterion 14.98718 0.0006 1.710596 0.076453-6.056482 Sum squared resid Log likelihood Durbin-Watson stat 0.000308 17.14121 2.276528 Schwarz criterion F-statistic Prob(F-statistic)-6.212707 224.6157 0.000645

从上述结果中可以看出,模型拟合情况较好,拟合优度达到0.987,t检验在5%的显著性水平上统计,结果为显著。DW检验可以确定不存在序列自相关,因此我们得出一元线性模型y=0.225+0.826x。该计量模型结论为,全国人民币贷款每增长1%,可以带动GDP增长0.826%。

根据罗霄山片区人民币贷款对罗霄山片区GDP增长效率进行实证检验和全国人民币贷款对GDP增长效率的实证检验分析,可以得出以下结论:

罗霄山片区人民币贷款每增长1%,可以带动罗霄山片区GDP将增长0.632%;全国人民币贷款每增长1%,可以带动全国GDP将增长0.826%。罗霄山片区人民币贷款支持GDP增长效率低于全国人民币贷款支持GDP增长效率19.4个百分点。

二、罗霄山片区扶贫开发金融服务效率偏低的原因探析

(一)金融机构资本逐利性,影响金融供给效率

扶贫高风险低收益特性与金融机构商业化运作模式相矛盾,影响金融机构参与扶贫开发的积极性。一方面,扶贫对象的弱势及扶贫项目的弱质性决定了扶贫的高风险、低收益和公益性,但追逐利润、实现效益最大化是金融机构作为企业的天然秉性,故而金融机构倾向于将有限的资源重点投入到实力强、经营效益好的区域行业,对于发展能力弱、资金价格承受能力低的贫困人口习惯于 “望而却步”。这导致了贫困人口贷款难、贷款贵问题客观存在。另一方面,风险分担和奖补机制的不健全,导致金融扶贫的供需双方难以有效对接。金融机构参与扶贫的机会成本高,在有效防范风险和降低贫困人口融资成本难以兼顾的情况下,财政的风险分担和奖励政策应承担起引导信贷资金投入的引水渠作用。然而近年来,国家、地方政府相继出台的一系列扶贫开发扶持政策相对笼统且难以落实到位,尤其是地方政府出台的信贷投放激励措施往往因财力不足而无法兑现,且在建立风险分担、补偿机制等方面积极性不够。如一些地方政府对县域法人金融机构新增存款用于当地贷款考核达标的扶贫开发工作重点县的奖励存在欠账现象。国家为发展扶贫小额信贷提出的鼓励地方政府设立贴息资金和风险补偿金以及部分省份关于设立扶贫产业贷款担保基金以撬动信贷投入的扶持政策,都遇到不同程度的阻力难以落实或进度缓慢。众所周知,扶贫开发投资周期长、收益见效慢、服务对象广,如果激励扶持措施不到位,则难以调动金融扶贫的积极性。

(二)金融组织架构调整,影响金融配置效率

近一轮金融机构战略定位和目标市场调整,导致城乡金融供给严重失衡,农村金融创新相对受限。一是前些年国有银行“洗脚进城”造成农村金融机构大量撤出,而新型农村金融组织因外部制度政策和内部运营管理等因素尚未形成规模效应,农村金融体系严重萎缩,农村金融服务相对不足。据不完全统计,罗霄山片区农村地区平均每万人拥有实体金融网点仅0.83个,约为城镇地区的三分之一。而因国有商业银行信贷权限上收和信贷管理考核机制的制约,大多数基层行沦为“业务终端”,工作被动、创新无力,农村金融产品和服务相对滞后。二是承担支农主力的涉农金融机构的金融服务基础设施薄弱,仍有部分未能实现全国网络资源共享。截至2015年一季度末,江西省县级及以下农村地区银行网点还有19%未接入人民银行大小额支付系统,不能办理跨行支付业务,办理汇兑、跨行转账等需通过其他行代理。三是其他农村金融服务组织发展缓慢。如小额贷款公司受注册资本金的影响服务能力有限,且在缺乏有效监管的现状下偏离政策初衷脱离农村的现象普遍存在。为消除农村边远地区金融服务盲点而开展的银行卡助农取款服务,因风险管理机制的不完善出现局部风险,导致助农取款点的发展趋缓,覆盖面有限。截至2015年一季度末,江西省金融服务空白村级行政区数量约占总数的25%左右。

(三)金融市场要素缺位,影响金融运营效率

农村金融要素市场发育缓慢,信贷风险集中于银行机构,未能形成银行、保险、担保机构等多层次的风险分担机制。一是保险保障机制不健全。扶贫产业以种养殖业等农业为主,而现阶段农业保险的品种、广度和深度有限,未能有效覆盖弱质农业生产项目的信贷风险。农业保险的风险分担缺位,影响了金融机构的授信积极性。二是担保增信功能不健全。片区设立的涉农融资担保机构少、资本金小,担保增信能力弱。截至2015年一季度,片区仅25家融资性担保机构,注册资本金12.15亿元。三是农村产权交易市场不健全。农村资产特别是土地、住房等产权的流转交易缺乏专业的流转中介和权威的评估机构,造成扶贫对象的抵押担保能力弱,影响了融资可得性。

(四)金融生态环境欠优,影响金融创新效率

因为扶贫对象普遍存在的缺资产特性,金融扶贫最常见的信用放款模式在很大程度上受到农村信用意识淡薄和生态环境脆弱的影响,面临巨大的道德风险。一是农村法制观念、信用意识淡薄导致的拖欠银行贷款和不按约定使用银行贷款现象仍然存在,而且法律“白条”问题仍旧突出。由于地方公、检、法、司对打击企业逃废银行债务的措施、力度不够,经常出现银行“赢了官司输了钱”、正当权益得不到维护的情况,造成部分银行恐贷、惜贷心理,主动开拓市场的动力不足。二是扶贫金融产品和服务的创新能力也因地域信用环境的优劣层次不一。以传统小额农贷为例,农村信用环境建设水平是影响其发展的重要的因素。近年来,农行通过惠农卡发放农户小额贷款因不良率触及“红线”而遭遇业务“停牌”的地区,在后续的农村金融产品创新中始终乏力,导致目前具有财政风险补偿背景的“财政惠农信贷通”、“扶贫和移民产业贷款”等都无法正常开展。

三、政策建议

(一)加大财政政策引导,吸引金融资本介入。一是建立金融支持扶贫开发激励机制。探索完善扶贫专项信贷政策导向效果评估体系,并将评估结果纳入地方政府考核奖励的范围,以鼓励金融机构参与扶贫开发工作,建议片区辖内政府对金融机构用于扶贫开发贷款的营业收入实行减免营业税等优惠政策。二是落实风险分担补偿机制。有效整合财政扶贫资金,设立扶贫小额贷款担保基金和奖补贴息资金,发挥“四两拨千斤”的杠杆作用,撬动银行信贷资金这块“巨石”,以其乘数效应来满足扶贫开发巨额的资金需求。

(二)加强农村地区倾斜,提升金融服务水平。一是加大农村地区金融基础设施建设。优化农村地区网点布局,适当授予基层行业务权限。国有商业银行特别是农行“三农”事业部要下沉业务经营中心,下放贷款审批和金融创新权限。加快消除金融服务“盲点”,鼓励发展村镇银行、小额贷款公司等新型农村金融组织,因地制宜布设ATM、POS机具和其他受理终端以及助农取款点。二是创新农村金融服务模式。加快发展适应新型农业经营主体特点的农村金融产品和服务方式,简化手续和流程,提高金融服务质量和效率。三是创新农村支付结算方式。加快网上支付、电话支付、移动支付等支付服务创新和推广,支持涉农金融机构加入跨行支付清算系统,提高农村地区资金汇划速度和资金周转效率。

(三)加快多层次风险分担体系建设,强化风险防控能力。一是大力发展农业保险业务,创新扶贫开发保险服务。探索推广特色农业保险、小额贷款保证保险和扶贫产业专项保险产品。鼓励商业性保险机构开拓农村保险市场,同时扩大政策性农业保险品种、范围,加大财政对农村保费的补贴力度,提高农村农业抵御风险的能力。二是建立健全涉农融资担保体系。继续做大省级涉农担保机构的同时,建议片区贫困县整合各项资源,采取“财政拿一点、群众筹一点、社会捐一点、市场运作补一点”的办法,吸引民间资本注入,组建涉农担保机构,专门用于解决片区扶贫企业和贫困人口的担保需求。

(四)推进农村信用体系建设,激发金融创新活力。鼓励涉农金融机构借鉴孟加拉格莱珉银行对借款人进行培训考核的经验做法,培育农民借款人的信用意识,并深入开展“信用户”、“信用村”、“信用乡(镇)”创建活动,不断提高农民的信用意识,营造良好的农村信用环境。在此基础上通过金融创新,探索发展“两权”抵押贷款等信贷产品,积极推广农机具抵押、订单农业质押、应收账款质押、活体畜禽等农产品质押业务,满足贫困地区多元化金融需求。在条件具备的地区建立健全乡村“协管员”制度,或借鉴印度尼西亚人民银行利用农村内部 “熟人社会”资源的经验,对有生产经营项目、村委会工作能力强、村民诚实守信的贫困村探索推广整村大联保贷款,加大贫困地区弱势群体的信贷支持。

——拟合优度检验与SAS实现