资产质量、资产反应系数与公司治理

唐国平 郭俊

摘 要:公司治理结构不仅直接作用于资产信息的质量,还能通过影响管理层使用资产的效率,进而影响公司资产质量。本文从董事会特征和股权结构两个维度度量公司治理,发现公司治理水平高的企业资产质量也高。进一步研究发现,资产质量和资产反应系数与公司治理特征的相关关系具有同向变动的趋势,这对资产质量进行深入研究提供了一条新的路径。

关键词:资产质量;资产反应系数;公司治理

中图分类号:F2309 文献标识码:A

文章编号:1000176X(2015)04006808

一、引 言

近年来,中国上市公司频发财务造假丑闻,继银广夏、蓝田事件之后,中石油、四大国有银行等国有大型企业股价集体持续走低,种种现象表明“精美的”(Sophisticated)财务报表背后,企业真正的核心价值——资产质量却未必如披露的会计信息一样令人信服。从会计信息的产生环节与过程来看,高质量的会计准则和完善的信息披露与监管制度是提高资产质量的技术保障,而合理的公司治理结构则是促使会计准则和制度良好运行的制度保障,两者缺一不可。本文基于公司治理的视角,研究公司治理各个层面要素对资产质量的影响,并立足于中国公司治理的现实特点着重研究股权结构和董事会特征对资产质量的影响,从而为评价和改善上市公司资产质量提供公司治理的经验支持。

资产质量是一个较为宽泛的概念,其内容涉及会计信息质量,同时也可以反映管理层的努力程度。公司治理机制在一定程度上会影响公司日常经营管理的各个方面。公司治理不仅会直接影响到资产信息的质量,同时还能体现管理层使用资产的效率,提升公司治理水平对于改进上市公司资产质量具有积极作用。信息观认为,现实世界不存在完美、完全和确定性的市场环境。在现实环境中,财务人员无法准确计量资产的经济价值,各利益集团更无法就计量经济价值的程序和方法达成一致。决策有用性是会计信息的首要目标,即对决策者来说能够显著改善其决策效果的会计信息就是高质量的会计信息。会计信息要符合对信息使用者决策有用的品质要求,资产作为一种主要的会计信息,如果能对信息使用者在做出决策时起到作用,则表明资产所传达的信息是高质量的。通过财务报告中资产总额公布后的市场反应来度量资产质量,也符合会计信息质量的基本要求。

在有效资本市场中,管理人员披露高质量的会计信息,真实地反映企业的财务状况和经营成果,以及能够使信息使用者据此对企业未来的经营状况做出合理预测时,市场会在会计信息公布后做出积极的反应,通过股票的买进和卖出影响股票价格,使资本流向资产质量高的企业,从而优化经济资源的配置。并且,管理当局为了私人利益或其他意图对会计信息加以修饰,导致的资产“水分”和表外资产可以被市场识别出来,由于管理层的盈余管理行为造成的资产虚增,不会反映到股价上来;相反,没有被会计人员计入账面的隐性资产(如良好的管理队伍、企业文化、忠诚的顾客等)也能会被市场发觉,通过股价上涨的方式而体现出来。在有效市场假设前提下,市场会对相同账面价值但不同质量的资产做出不同的反应。

一、文献回顾与研究假设

在信息观下,资产质量是指股票价格对资产账面价值的反应程度。Collins等[1]发现,账面净资产在股价估计中具有更强大的作用而会计盈余却常常只含有大量的暂时成分。Francis和Schipper[2]指出,盈余水平和变动对于股票回报率的解释能力在1952—1994年间呈下降趋势,但是财务报告的价值相关性却没有下降,原因是资产和负债的账面价值(无论有没有联合盈余)对权益市场价值的解释能力却一直在上升。Rees[3]采用Ohlson价格模型以在马德里证券交易所上市公司(金融类除外)1986—1995年的财务数据为样本,比较西班牙会计改革前后股票价格与会计数据之间的关系——会计数据的价值相关性。研究表明西班牙会计改革后会计盈余的价值相关性下降,而净资产的价值相关性却得到了提升。本文在借鉴资产负债表模型该模型主要考察资产负债表的价值相关性。

在两权分离背景下,经营者倾向于从自身利益出发,不忠于职守,违背企业价值最大化原则,损害股东利益[4],导致企业资产营运效率低下,降低企业资产质量。公司治理良好的公司,由于拥有相对完善的董事会治理机制和合理的股权结构,其管理层在公司运营过程中会更加高效运用资产,资源得到有效配置,不断优化资产,提高资产质量。

股权结构被视为公司治理的产权基础。Claessens和Diankov[5]提出当控制权超过所有权,终极控制人与中小股东代理冲突突显,上市公司特有的股权结构导致内部治理结构趋于失效,利益博弈的失衡严重影响到会计信息质量[6]。控股股东对企业的筹资、投资、分配和日常经营决策等行为都具有较强的控制能力[7]。这些行为都会对企业的资产运营和资产信息的生成产生重要影响[8],即影响着资产质量的主要决定因素。同时,董事会是公司治理的核心[9]。董事会是维护股东和管理人员之间契约关系的一项重要机制[10]。董事会将股东和管理人员联系起来,董事会特征就成为公司治理可能影响资产质量的一种路径。Klein[11]研究了董事会对于公司财务、会计管理过程的重要性,证实董事会特征确实与会计信息操纵有关。有大量的研究证据支持董事会最重要的职责之一就是对公司财务报告的生成过程进行监督,公司治理结构这一制度环境在很大程度上会影响资产质量[12]。

控股股东控制着公司的重大经营决策,当控股股东为国有股东时,控股股东的“缺位”问题,又会增加控股股东与中小股东之间的代理成本。由于中国特殊的制度背景,国有股产权的不明晰和股权不流通使得代理问题恶化,进而可能形成事实上的内部人控制。当控股股东为国有股东时,上市公司发生财务重述的可能性更大[13]。没有国有股的公司比有国有股的公司业绩显著要好[14]。刘立国和杜莹[15]认为如果公司的第一大股东为国资局时,公司更可能发生财务舞弊。上市公司的资产质量可能受到控股股东身份的影响,为此本文提出如下假设:

假设1a:相比于国有控股企业,非国有控股企业具有更高的资产质量,反映为更高的资产反应系数。

其他股东虽然在与控股股东的代理问题中居于不利地位,但还是会根据自身情况选择可行的方式尽量规避损失。公司其他大股东对第一大股东的制衡是保护外部投资者利益的一种重要机制[16]。随着其他股东持股比例的增加,他们的监督动机和能力就得到了提高,对其他大股东的制衡能力越强。多个大股东的存在对于抑制资产掏空等侵害行为可以起到互相监督、制衡的作用。对中国资本市场而言,其他大股东作为和公司利益紧密关联的内部人,同样具有一定的与其持股比例和控制权相应的信息优势,这有助于减少上市公司实际发生的违规行为[17]。为此本文提出如下假设:

假设1b:股权制衡能力越强,企业资产质量越高,相应的资产反应系数越大。

董事会规模无疑是影响董事会监督效率的重要因素。大规模的董事会可能代表更多股东的利益,也可能囊括更多的专业知识和丰富的成员。同时,分配给专业委员会每一位董事的任务相对较少,从而有更好的监督效果[18]。并且,监控的效力也会随着增大,董事的专业才能够得到更充分的发挥[19]。本文认为,董事会规模越大越能有效地进行管理监督,为此提出如下假设:

假设2a:董事会规模越大,企业资产质量越高,资产反应系数越大。

在董事会中保证一定比例的外部董事是提高公司治理水平的必要条件。董事的有效监管主要取决于相对于管理层的独立程度[20],这种独立性通常由董事会中独立董事所占比例加以衡量,独立董事的专业特长和客观性将使管理层的隧道行为与资源侵占最小化[21]。独立董事具有维护自身市场声誉的动机去履行监督管理层职能,外部独立董事的介入被授予对管理层的监督、考核、奖惩等职权,可以通过减少管理层和股东之间的利益冲突来维护公司利益[22]。外部董事为建立及维持其专业声誉,独立行使职权的诱因较强,因此能发挥较强的监督机制[23]。Beasley[24]、Dechow等[20]以及Klein[11]发现独立董事比例越高,财务报告的质量也越高。为此本文提出如下假设:

假设2b:独立董事的比例越高,企业资产质量越高,资产反应系数越大。

董事长是否兼任总经理是董事会治理的重要指标。董事长和总经理由同一人兼任,因其握有主导议程与召开会议的权力,将使董事会超然独立地位受到掣肘,而使管理当局对董事会掌控的势力提升,进而削弱董事会监督职能。中国的上市公司的公司治理与发达国家相比存在较大差异,许多上市公司的董事长或总经理往往是由政府部门直接任命,董事长如果由总经理兼任很有可能导致董事会成为“一言堂”,从而影响资产质量。为此本文提出如下假设:

假设2c:如果董事长与总经理两职合一,则企业资产质量越低,资产反应系数越小。

董事会会议是董事会成员之间进行交流的重要渠道。频繁的董事会会议是发现和消除隐患的措施,而不是前瞻性措施,通常被当作 “灭火器”。真正运行良好的公司,董事会会议频率不需要太多[23]。Vafeas[25]发现公司绩效与董事会会议次数呈负相关关系,为此本文提出如下假设:

假设2d:董事会会议召开的次数越多,企业资产质量越低,资产反应系数越小。

Khanna和Poulsen[26]认为高管在公司中往往是作为一种标志性角色,被解聘的高管可能只是公司的“替罪羊”。公司业绩与高管变更之间存在负相关关系[27],较差的公司业绩提高了高管变更的可能性[28]。特别在中国具有行政任命的背景下,董事长的更换可能为会计信息披露管理创造空间,从而影响资产质量。为此本文提出如下假设:

假设2e:更换高管导致企业资产质量降低,资产反应系数变小。

二、研究设计

1样本选择与数据来源

为了排除新会计准则的实施对企业财务报告的影响,本文选取2009—2012年在沪深两市上市的A股公司作为研究样本。在样本选择时剔除了以下类型的企业:(1)金融保险类公司。(2)被交易所ST的公司。(3)相关数据缺失的公司。最后得到6 503个样本观测值。本文所有财务数据均来源于国泰安数据库。

2模型选取与变量说明

(1)模型选取

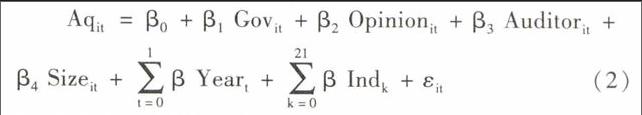

本文采用如下模型来分析公司治理对资产质量的影响。

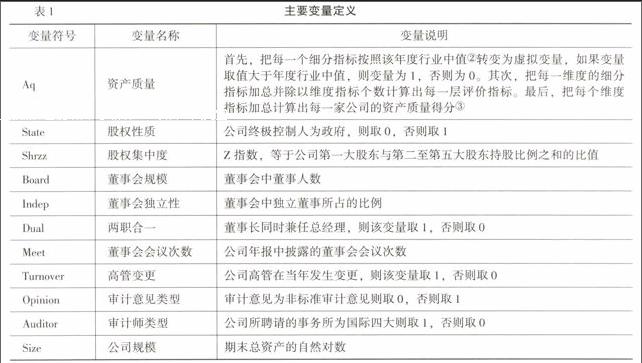

(2)变量说明

由于市场评价法难以计算每一家公司的资产质量,因此,选用资产质量基本分析评价法衡量公司资产质量。借鉴以往的研究成果,分5个层次选取了11个财务指标来评价资产质量。

具体计算方法可详见《资产质量评价体系研究》(唐国平,郭俊)一文,限于篇幅,此处不再赘述。上市公司的资产质量信息是资产真实性、周转性、盈利性、获现性

钱爱民和张新民(2009)在构建经营性资产评价指标体系时提出了这一特征。和可持续性等财务信息的综合汇总。其中,资产的真实性

本文在选取真实性指标时,借鉴了K值(宋献中和高志文,2001)的相关研究成果,但考虑到中国会计准则的变化,故没有将三年以上应收账款、待处理财产净损失划入不良资产。是指资产真实存在,并能为企业带来经济利益,长期待摊费用和长期应收账款无法为企业带来利润,因此本文并用不良资产比率进行测度。周转性是指资产在企业生产经营过程中被利用的效率,周转性是资产的本质特征,本文综合运用总资产周转率、债权周转率和存货周转率作为衡量指标。盈利性是指资产在生产运营过程中被利用的效果,是评价资产质量的核心指标,此处综合运用资产息税前利润率、毛利率、核心利润率作为衡量指标。资产的获现性是指资产在使用过程中能够为企业创造现金净流量的能力,采用资产获现率和核心利润获现率指标进行衡量。资产的可持续性表现为企业资产能够在未来持续地产生净现金流量,发展势头良好的企业能使资产总额保持稳定增长,我们采用总资产增长率和无形资产比率指标进行衡量。

本文从两个方面衡量上市公司的公司治理水平(Gov):股权结构和董事会特征,分别包括股权性质和股权集中度,董事会规模、董事会独立性、两职合一、董事会会议和高管变更。同时,根据相关文献的研究结论,本文选择审计意见类型、审计师类型和公司规模以控制其他因素对被解释变量的影响。

另外,本文采用Winsorize的方法,对所有小于1%分位数(大于99%分位数)的观测值,令其值分别等于1%分位数(99%分位数)。具体变量定义如表1所示。

三、实证检验与分析

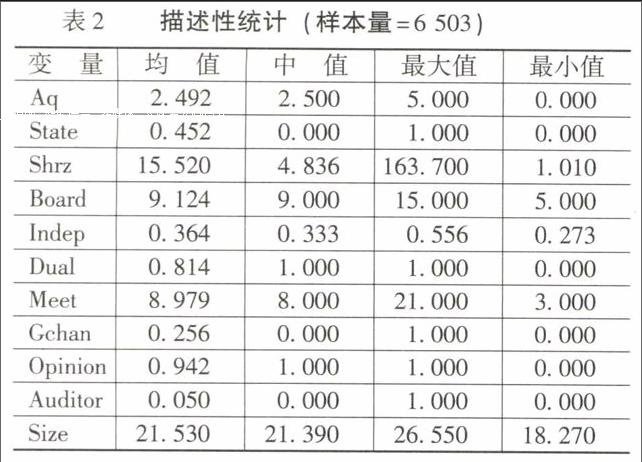

1描述性统计

表2列示了变量的描述性统计。如表2所示,上市公司资产质量得分的均值为2492,中值为2500,上市公司的资产质量平均而言并不高。样本公司中有45200%的公司的终极控制人为非政府。样本公司第一大股东的持股比例平均为第二大股东的15520倍,这表明样本公司存在较高的股权集中度。样本公司董事会平均有9124个董事会成员,董事会中独立董事的比例平均为36400%,超过了证监会所要求的1/3的监管要求,董事会每年平均开会次数为8979次。有81400%的样本公司的董事长和总经理由两人担任。平均而言,有25600%的样本公司的高管发生了变更。

2回归结果

表3列示了公司治理对资产质量影响的回归结果。第(1)列列示了把所有的公司治理变量同时放入模型中的回归结果。股权结构方面,公司股权性质与资产质量得分显著正相关,说明相比于国有企业,非国有企业具有较高的资产质量。公司股权集中度与资产质量得分显著负相关,说明相比于股权分散的公司,股权集中的公司具有较低的资产质量。假设1得到验证。公司董事会规模与资产质量得分显著正相关,说明相比于董事会人数较少的公司,董事会人数越多,公司的资产质量越高。公司董事会会议次数与资产质量得分显著负相关,这表明,董事会会议次数更多的公司具有较低的资产质量。董事会开会更多是为了解决公司所面临的众多问题,而这样的公司往往具有较低的资产质量。高管是否变更与资产质量得分显著负相关,这表明,相比于高管没有变更的公司,发生高管变更的公司具有较低的资产质量。假设2基本得到验证。

值得注意的是,公司董事会独立性与资产质量得分显著负相关,董事会中独立董事越多,反而会降低公司的资产质量,与本文的假设2b相反。其原因可能在于,独立董事并不参与公司的经营管理,如此一来,独立董事虽然可以提高资产的真实性,但是这同时会降低公司的经营管理水平,进而降低公司的资产质量。并且,本文发现Indep与Shrz的相关系数显著为正,说明独立董事比例越高,稀释了其他董事在董事会的权利,再加上独立董事的不作为,因此大股东在董事会的控制能力相对增强,更易于做出损害公司资产质量的行为。另外,公司董事长和总经理是否合一与资产质量得分显著负相关,相比于董事长和总经理合一的公司,由两人担任的公司反而具有较低的资产质量,这与假设2c相反,其原因可能在于,如果董事长和总经理由两人担任会降低公司在进行决策时的效率,并进而降低了公司的资产质量。

另外,被出具标准审计意见的公司、聘请国际四大会计师事务所的公司和规模较大的公司均具有较高的资产质量,这与本文的预期相符。表3的第(2)列列示了单独把股权结构方面的公司治理变量放入回归模型中的回归结果,第(3)列列示了单独把董事会特征方面的公司治理变量放入回归模型中的回归结果,这两个回归结果均与第一个回归结果相同。这进一步验证了本文的研究结论。

为进一步了解资产质量各层面的公司质量特征,我们将五个层次的资产质量与公司治理变量得分进行回归。表4显示,资产质量各层面显示出不同的资产质量特征。在股权结构方面:民营企业比国有企业的资产质量体现出更高的盈利性和可持续性,而股权集中度高的公司其资产质量反映出更低的盈利性、变现性和可持续性。在董事会特征方面:公司董事会规模越大,资产质量的周转性、盈利性和可持续性越强,较多的独立董事不仅能够提高公司资产的真实性,同时也能提高公司资产的盈利性和变现性。而董事长和总经理由两人担任以及公司高管发生变更都会降低公司资产的真实性、盈利性和可持续性。另外,公司董事会开会次数越多则公司资产的真实性、周转性、变现性和可持续性越强。分层次检验结果各变量的系数大部分较为显著,且符号与资产质量总得分的回归结果基本一致,综合指数法整体比较稳健。

表5列示了采用ARC模型分析公司治理对资产质量影响的回归结果。Asset×Shrz的系数显著为负,说明股权集中度越高,股权制衡能力越差,大股东操控能力越强,股价对资产的反应敏感性降低,假设1得到验证。Asset×Board的系数显著为正,董事会规模越大的企业,董事会在公司治理中发挥的作用越强,资产反应系数越高。Asset×Meet的系数在全变量回归结果中显著为负,董事会会议次数的增加降低了管理效率,导致企业资产质量下降。Asset×Gchan的系数在加入董事会特征的回归结果中显著为负,当企业变更高管时,由于企业已经出现问题,资产质量处于较低水平,更换高管是为了缓解压力或迫于无奈,符合“替罪羊”假说。上述结果显示假设2基本得到验证。结果与表3中的回归结果在符号上完全一致,说明资产质量与资产反应系数存在同向变动关系,即资产质量高的企业,资产反应系数就越大,这一结论为资产质量领域未来的实证检验提供了一个新的研究视角。

2敏感性检验

为了验证本文结论的可靠性,本文还进行了以下的稳健性检验:(1)在加总计算总的资产质量得分时,直接根据11个细分指标加总计算,而不在先求平均数,然后再加总。(2)对于股权性质,采用第一大股东的性质来衡量。(3)对于股权集中度变量,使用赫芬达尔指数“前三大股东持股比例的平方和”、“前五大股东的持股比例的平方和”来衡量。(4)对于行业的分类,采用中国证监会公布的一级行业进行分类。上述敏感性检验在实质上均没有改变本文的结果,这表明本文的实证结果在一定程度上是稳健的。

五、结 论

基于基本分析评价法下的资产质量得分,本文从股权结构和董事会特征两个方面实证检验了公司治理分别对资产质量和资产反应系数的影响,发现:(1)从股权结构来看,非国有企业比国有企业具有较高的资产质量(资产反应系数);股权集中的公司比股权分散的公司具有较低的资产质量(资产反应系数)。(2)从董事会特征来看,董事会人数越多,董事会开会次数越少,都会导致公司资产质量增加;发生高管变更的公司具有较低的资产质量(资产反应系数)。值得注意的是,董事会中独立董事越多,反而会降低公司的资产质量(资产反应系数),其原因可能在于,独立董事并不参与公司的经营管理,如此一来,独立董事虽然可以提高资产的真实性,但是同时会降低公司的经营管理效率,进而降低公司的资产质量(资产反应系数)。另外,公司董事长和总经理是否合一与资产质量得分(资产反应系数)显著负相关,其原因可能在于,如果董事长和总经理由两人担任会降低公司在进行决策时的效率,并进而降低了公司的资产质量(资产反应系数)。

一个有趣的现象是,通过公司治理要素与五个层次的资产质量得分的回归分析发现,不同的公司治理特征体现出来的资产质量性质存在差异。在股权结构方面:民营企业和股权集中度低的企业资产质量体现出更高的盈利性和可持续性特征。这反映出在民营企业,股权较为分散,公司则主要在可持续稳定经营的基础上,以实现盈利目的为主。而国有企业,大多股权相对集中,鉴于企业特殊的性质和全民所有制的制度背景,企业还需承担就业、社会稳定,甚至还要担负维护金融、经济秩序的责任。因此,国有企业盈利目标相比于非国有企业并没有那么强烈。在董事会特征方面:只有董事会规模和开会次数与资产质量的周转性和可持续性存在显著关系。意味着董事会成员更多地关心企业的周转经营情况,因为这关系到他们的绩效甚至“饭碗”。企业只要不倒闭,董事会成员除非发生重大决策失误基本不会面临被解雇的危机。并且,董事会都有建造自己“帝国”的企图。更倾向于更快地周转经营,不断扩大企业规模,满足自己控制权不断扩张的欲望。

参考文献:

[1] Collins,DW,Pincus,M,Xie,HEquity Valuation and Negative Earnings: The Role of Book Value of Equity[J]Accounting Review,1999,74(1):29-61

[2] Francis,J,Schipper,KHave Financial Statements Lost Their Relevance?[J]Journal of Accounting Research,1999,37(2):319-352

[3] Rees,WA Valuation Based Analysis of the Spanish Accounting Reforms[J]Journal of Management and Governance,1999,3(1):31-48

[4] Mitra,S,Hossain,M,Deis,DRThe Empirical belationship Between Ownership Characteristics and Audit Fees[J]Review of Quantitative Finance and Accounting,2007,28(3):257-285

[5] Claessens,S,Djankov,SDisentangling the Incentive and Entrenchment Effects of Large Shareholdings[J] The Journal of Finance,2002,57(6):2741-2771

[6] 潘琰,辛清泉 所有权、公司治理结构与会计信息质量——基于契约理论的现实思考[J] 会计研究,2004,(4):19-23

[7] 余明桂,夏新平控股股东、代理问题与关联交易:对中国上市公司的实证研究[J] 南开管理评论,2004,(6):33-38

[8] Fan,J,Wong,TJCorporate Ownership Structure and the Informativeness of Accounting Earnings in East Asia[J] Journal of Accounting and Economics,2002,33(3):401-425

[9] Fama,EF,Jensen,MCSeparation of Ownership and Control[J]Journal of Law and Economics,1983,26(2):301-324

[10] Williamson,OECorporate Finance and Corporate Government[J]The Journal of Finance,1988,43(3):567-591

[11] Klein,AAudit Committee,Board of Director Characteristics,and Earnings Management[J]Journal of Accounting and Economics,2002,33(3):1303-1345

[12] 林钟高,吴利娟公司治理与会计信息质量的相关性研究[J]会计研究,2004,(8):65-71

[13] 于鹏股权结构与财务重述:来自上市公司的证据[J]经济研究,2007,(9):134-144

[14] Tian,LGovernment Share Holding and the Value of Chinas Modern Firms[R]William Davidson Institute Working Paper,University of Michigan Business School,2001

[15] 刘立国,杜莹公司治理与会计信息质量关系的实证研究[J]会计研究,2003,(2):28-36

[16] Shleifer,A,Vishny,RA Survey of Corporate Governance[J]The Journal of Finance,1997,52(2):737-783

[17] 陈晓,江东股权多元化、公司业绩与行业竞争性[J]经济研究,2000,(8):28-35

[18] Monks,R,Minow,NCorporate Governance: An International Review[M]England:John Wiley & Sons Ltd,2012119-120

[19] Adams,R,Mehran,HBoard Structure and Banking Firm Performance[R]Working Paper,Federal Reserve Bank of New York,2002

[20] Dechow,PM,Sloan,RG,Sweeney,AP Detecting Earnings Management[J]Accounting Review,1995,70(2):193-225

[21] John,B,Robert,P,Gunnar,PStockholder-Manager Conflicts and Firm Value[J]Financial Analysts Journal,1998,54(3):14-30

[22] Fama,EF,Jensen,MCAgency Problems and Residual Claims[J]Journal of Law and Economics,1983,26(2):327-349

[23] Jensen,MCThe Modern Industrial Revolution,Exit and the Failure of Internal Control Systems[J]Journal of Applied Corporate Finance,2010,22(1):43-58

[24] Beasley,MSAn Empirical Analysis of the Relation Between the Board of Director Composition and Fraud[J]Accounting Review,1996,71(4):443-465

[25] Vafeas,NBoard Structure and the Informativeness of Eamings[J]Journal of Accounting and Public Policy,2000,19(2):139-160

[26] Khanna,N,Poulsen,ABManagers of Financially Distressed Firms: Villains or Scapegoats?[J]The Journal of Finance,1995,50(3):919-940

[27] Warner,JB,Watts,RL,Wruck,KHStock Prices and Top Management Changes[J]Journal of Financial Economics,1988,20(1-2):461-492

[28] 游家兴,徐盼盼,陈淑敏政治关联、职位壕沟与高管变更——来自中国财务困境上市公司的经验证据[J]金融研究,2010,(4):128-143

(责任编辑:于振荣)