互联网金融对商业银行的影响机制研究

牛华勇+闵德寅

摘要:以互联网支付为研究对象,基于中国16家上市银行2005—2013年企业层面的财务数据,采用新实证产业组织经济学方法验证互联网金融对商业银行市场势力的影响,同时采用中介变量的检验方法,验证互联网支付的竞争效应在业务层面的传导机制。结果显示,互联网支付对国有银行垄断地位的冲击极其有限,尚不构成威胁,但对股份制银行的影响效果非常明显;互联网支付主要通过增强其中间业务市场的竞争水平,降低商业银行的中间业务收入,拉低银行业的市场势力溢价。这为我国商业银行应对互联网金融,尤其是互联网支付平台的冲击提供了理论依据。

关键词:商业银行;互联网金融;互联网支付;电子商务;金融改革;中间业务;金融创新能力;传导机制

中图分类号:F830.33 文献标识码:A 文章编号:1007-2101(2015)03-0066-06

在深化经济体制改革的背景下,我国金融改革稳步推进,政府逐渐放松金融管制,放宽银行业的准入条件,鼓励金融模式创新。互联网金融应运而生,与传统商业银行在业务领域形成了竞争的态势。得益于电子商务的飞速发展,互联网金融在支付业务中的介入程度最深,与商业银行在支付领域的竞争最为激烈。互联网支付平台几乎垄断了所有的线上支付入口,依靠渠道优势使得传统商业银行在线上支付领域的地位逐渐边缘化。互联网支付是其他互联网金融模式运营的基础。无论是互联网理财还是网络贷款都不可避免地要涉及到资金的流通,所以互联网支付不仅仅反映了网络购物等消费领域的情况,还反映了互联网金融的整体发展状况。本文以互联网支付为切入点,考察互联网金融对商业银行市场势力的影响,并验证互联网支付的竞争效应在业务层面的传导机制。

一、文献综述

互联网金融对金融活动效率的提升作用在国内学者的研究中已经基本达成共识。谢平和邹传伟(2012)[1]、巴曙松和湛鹏(2012)[2]、宫晓林(2013)[3]、刘勤福和孟志芳(2014)[4]、吴晓求(2014)[5]等人的研究肯定了互联网金融在强化金融资源的可获得性、交易信息的对称性和资源配置的去中介化中发挥的重要作用,认为互联网金融能够大幅度降低交易成本、提升资源配置的效率、促进经济增长。

对于互联网金融能否凭借其效率优势最终取代传统的金融中介,学者们则持两种完全相反的观点。一派是以谢平为代表的“颠覆论”,认为互联网金融将对传统的金融模式造成颠覆性的影响,未来银行账户体系将不复存在,支付革命将冲击现有的货币理论,银行、券商和交易所将被网络化交易所取代,市场充分有效,接近于一般均衡定理所描述的“无金融中介”的状态;另一派为“共生论”,与“颠覆论”对互联网技术的极高推崇不同,陈志武(2014)[6]认为互联网金融只是金融销售渠道、金融获得渠道上的创新。吴晓求(2014)[5]从两者的比较优势出发,认为未来互联网金融与传统金融的关系将会是在竞争中共存、在共存中竞争。曾刚(2012)[7]基于货币金融理论,从金融功能观、机构和实践的视角比较了互联网金融与传统金融之间的关系,认为互联网金融在多数金融功能的发挥上更有效率,但是传统金融机构的存在有其制度和法律上的特殊性。互联网金融去中介化的作用是相对的,只是去掉了资金的间接供给方,但是无法有效脱离信用中介,并且互联网金融无法取代商业银行的信用创造功能(刘勤福、孟志芳,2014)[4]。

关于互联网金融对商业银行的影响机理分析,袁博、李永刚和张逸龙(2013)[8]、宫晓林(2013)[3]等认为互联网金融将从渠道、资金、信息和客户关系等方面加速金融脱媒。从业务层面来看,第三方支付将不断抢占商业银行中间业务的市场份额,网络信贷会冲击银行传统信贷业务,网络理财将大幅度分流银行存款(郑霄鹏、刘文栋,2014)[9]。互联网金融的发展也为商业银行带来了正面影响。蔚赵春和凌鸿(2013)[10]从挑战和机遇两个方面,分析了大数据对商业银行的影响,他们认为大数据在商业银行中的应用可以提高其产品创新速度、核心竞争力和客户服务水平。互联网金融将倒逼传统商业银行的创新,使得两者逐步融合以提升整个金融体系的效率(周宇,2013[11];褚蓬瑜、郭田勇,2014[12])。

二、互联网支付的竞争效应

互联网支付降低了银行的中间业务收入。首先,互联网支付削弱了商业银行的结算业务和银行卡业务收入。线上支付逐渐取代线下支付,银行在线上支付业务中从支付入口变成了基础服务提供商,由原来的费用分成变成了免费提供基础服务;其次,互联网支付平台逐渐从线上延伸到线下。如果互联网支付凭借移动支付的便利性,成功占领线下支付领域的入口,将改变长期以来商业银行和银联之间稳固的业务合作关系,商业银行在线下支付领域的议价能力又会进一步降低;最后,支付宝和微信支付目前针对客户间的转账服务完全免费,客户完全可以借助互联网支付实现银行账户间的转账,互联网支付平台提供的客户间转账服务分流了银行的转账业务收入。

综上,互联网支付加剧了金融服务市场的竞争程度,削弱了商业银行在中间业务上的盈利能力,导致商业银行市场势力的降低。

三、互联网支付对商业银行市场势力影响的实证探究

本文利用新实证产业组织经济学的HR模型测度商业银行勒纳指数,引入互联网支付代理变量考察互联网支付对商业银行市场势力的影响,并采用中介效应的检验方法,验证该影响在业务层面的传导机制。

(一)假设提出

基于前述分析,本文提出如下两点假设以备验证:

假设一:互联网支付的发展与商业银行的市场势力呈负向相关;

假设二:互联网支付通过影响商业银行的中间业务收入影响其市场势力。

(二)实证模型

1. 模型一:商业银行市场势力的测度模型

(1)市场势力测度模型的选择

过去国内关于商业银行竞争程度的研究都采用企业集中度(CRn)或行业赫芬达尔指数(HHI)来反应产业内部垄断竞争的程度,并不能直接测量市场势力。新实证产业组织经济学的出现使得市场势力的直接计量成为了可能。目前用来测度银行业市场势力的方法有:Panzar-Rosse(PR模型)、Bresnahan-Lau(BL模型)和Hall-Roeger(HR模型)。本文将采用Roeger(1995)[15]对Hall[13]基于索洛余值(Solow,1956)[14]直接估计市场势力溢价的模型改进后的HR模型进行实证分析。endprint

(2)商业银行生产函数的考察

Holod和Lewis(2011)[16]将银行的经营过程分为两个阶段:第一阶段,银行运用劳动力和资本投入从资金出借方那里获取存款,此时存款被视为产出;第二阶段,存款成了生产贷款等金融产品的投入品,被视为中间产品。

(3)Hall-Roeger模型的估计方法

基于Hall(1988)[13]的研究,建立一个包含三要素的生产函数

Fit=Aitf(Lit+Kit+Dit)(1)

假设银行i生产金融产品的总产出为Fit,Lit表示劳动力投入,Kit表示资本投入,Dit表示中间产品投入即存款,Ait代表希克斯中性的技术进步率。索洛余值S即为金融产品产出的增长率与所有要素投入加权增长率的差额,如下:

S=■-WLt■-WKt■-WD t■(2)

(2)式中要素投入增长率的权重为WI t =■(L,K,D),EIt代表各种要素投入的价格(如EDit就是存款利率),Pit表示金融产品的收益率(如贷款产品的收益率就是贷款利率)。假定规模报酬不变、要素市场完全竞争以及产品市场不完全竞争,银行的边际成本和价格会发生偏离,(2)式可以变化为:

S=■-■■-■■-

1-■-■■

=?籽it■-■+(1-?籽it)■(3)

方程(3)中的?籽it=■即为我们所要计算的勒纳指数,MCit为银行的边际成本。如果仅靠方程(3)来估测勒纳指数,会产生明显的内生性问题,Roeger(1995)[15]基于生产要素价格的对偶法核算了索洛余值,得到:

DS=■■+■■-(1-■-■)■-■

=-?籽it■-■+(1-?籽it)■(4)

把方程(4)和方程(3)两边相减,即可消去(1-?籽it)■,得到:

(■+■)-■■+■-■■+■-1-■-■■+■

=?籽it■-■-■+■(5)

在方程(5)的基础上,利用中间产品的金额和价格、资本投入的数量和价格、劳动力的数量和价格以及最终产出的金融产品的金额和价格就能够估算出勒纳指数的具体数值。

2. 模型二:互联网支付对商业银行市场势力影响的回归模型

简化方程(5):用Yit代表等式的左半部分,用Xit代表等式的右半部分,系数?籽it就是我们所要求的勒纳指数,加入随机扰动项就可以得到:

Yit=?籽itXit+?着it(6)

其中,Yit=g(FitPit)-WL t g(LitELit)-WD t g(DitEDit)-(1-WL t -WD t )g(KitEKit)

Xit=g(FitPit)-g(KitEKit)

等式中的g(*)代表银行经营过程中各种产出、要素和中间产品投入的价值增长率,WL t 为劳动力投入的价值与金融产品产出价值之比,WD t为存款利息与金融产品产出价值之比。

借鉴陈甬军和杨振(2012)[17]在研究FDI对制造业市场势力影响时的方法,假设互联网支付与商业银行的市场势力之间存在线性关系,有:

?籽it=■it+?茁itInternetPay(7)

将方程(7)带入到方程(6)中得到:

Yit=■itXit+?茁itInternetPayXit+?着it(8)

方程(8)中的系数?茁itI就成为了互联网支付对银行业市场势力影响方向及程度的反映,其中Internet pay表示第三方支付的发展程度。

3. 模型二的进一步拓展:互联网支付对商业银行市场势力影响的传导机制

基于前述假设,将商业银行中间业务收入(Commission & Fees)的代理变量作为中介变量引入到方程(8)中,考察互联网支付如何通过中间业务收入的传导途径,影响商业银行市场势力。

Yit=■itXit+?茁′itInternetPayitXit+?滋itC&FitXit+?渍it(9)

为验证C&Fit中介效应的有效性,构造中介变量C&Fit与自变量InternetPayit的回归方程:

C&Fit=?琢itInternetPayit+?啄it(10)

如果以下三个条件成立,那么中间业务收入(C&Fit)就是互联网支付(InternetPayit)的中介变量:(I)方程(8)中系数?茁it显著,表明互联网支付与商业银行的市场势力溢价之间存在显著的相关性;(II)方程(10)中的?琢it系数显著,表明中间业务收入与互联网支付之间存在显著的相关性;(III)方程(9)中的系数?滋it显著,并且系数?茁′it与方程(8)中的?茁it相比显著降低,甚至变得不显著。如果?茁′it不显著,中间业务收入起到了完全中介的作用;如果?茁′it明显降低,但是显著,那么中间业务收入起到部分中介作用。按照温忠麟等(2004)[18]总结的中介效应检验方法,如果?琢it和?滋it中有不显著的,还需要进行Sobel检验,进一步验证中介效应是否成立。

(三)数据来源与变量设定

1. 数据来源

本文采用中国所有16家上市银行①的企业层面数据,限于数据的可得性,样本中并未包含所有的城市商业银行和农村商业银行,但所选银行资产总额(以2013年末为标准)占中国所有商业银行资产总额的80%以上,能代表中国商业银行的总体运营情况。

财务数据主要来源于RESSET金融研究数据库、国泰安经济金融研究数据库和各家上市银行年报中披露的财务报表。2013年第三季度之前没有互联网支付的官方统计数据,中国人民银行②曾援引艾瑞咨询公司的相关数据,因此本文的互联网支付数据以及中国商业银行网上银行业务的交易数据均选自艾瑞咨询发布的中国第三方支付行业年度监测报告和中国网上银行年度监测报告。endprint

2005年起,中国互联网支付的规模和发展速度迅速提高,支付宝在整个互联网支付行业中始终占市场份额接近50%(截止到2013年底为48.7%)③,为反映互联网支付近年来高速发展的现实情况,兼顾样本选取的合理性,本文选取2005年到2013年这一时间区间内的数据进行实证分析。

2. 变量选取

本文所需的变量可以分为以下六类,分别为产品产出、中间产品投入、劳动投入、资本投入、互联网支付的发展程度以及中介变量。

(1)银行产品产出的核算。由于仅考虑利息收入将低估银行市场势力的大小,本文没有采用Rezitis(2010)[19]只考虑贷款利息收入的方法,而是采用银行财务报表中的营业收入作为银行金融产品产出的衡量指标,即银行产品产出的核算包括了利息收入和银行中间业务收入。

(2)中间产品成本的核算。本文将利息支出作为存款的成本价值,免除了存款总额和存款利率单独核算的困扰。

(3)劳动投入的核算。本文选用了银行现金流量表内“支付给职工以及为职工支付的现金”一项,作为劳动投入的代理变量。尽管现实中有部分劳动成本被银行以非现金福利的形式发放给了员工,但本文认为银行薪酬结构的市场化程度较高,与现金收入相比,非现金奖励的占比较小,因此用“支付给职工以及为职工支付的现金”来核算劳动投入,对劳动投入的低估也较小。另外,虽然目前国内关于银行市场势力的测算多采用业务及管理费用作为劳动投入的代理指标,但在银行会计核算中业务及管理费用一项除了包含员工费用,还包含了折旧、摊销和租赁等营业网点扩展相关费用,使得资本投入的项目被重复核算,造成投入成本的高估。

(4)资本投入的核算。本文选用现金流量表中的“固定资产、油气资产、生产性生物资产折旧”一项作为资本投入成本费用。本文没有使用平均固定资产净值与折旧率相乘来计算资本的使用成本的方法,因为该方法要假设一个相对恒定的折旧率,但是现实中不同企业不同类别的固定资产的折旧率并不相同,会出现估算误差。

(5)互联网支付的发展程度。由于第三方互联网支付与商业银行的网上银行之间的市场融合主要体现在个人业务领域,而且企业网银多是银企之间或企业之间大额的转账业务,无形中放大了网上银行交易金额的规模,会在一定程度上低估第三方互联网支付业务的影响,所以本文采用互联网支付金额与商业银行网上银行交易额的相对比值来表示第三方互联网支付业务对商业银行网上银行业务的影响。

(6)中介变量。本文选择中间业务收入作为互联网支付效应的中介变量,其数据来源于银行利润表中的手续费及佣金收入。本文采取手续费及佣金收入与总资产之比、手续费及佣金收入与营业收入之比两种方法对中间业务收入进行处理,在衡量中间业务收入发展程度的同时消除了量纲的影响。

(四)实证结果分析

1. 互联网支付与商业银行的市场势力

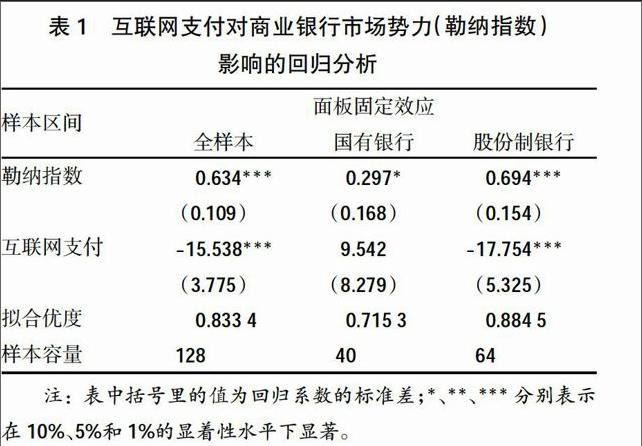

本文采用面板数据的固定效应模型来进行回归分析。对于不同类别的商业银行而言,由于客户群体以及中间业务收入占比的不同,其受到第三方互联网支付冲击的影响也有差异,所以本文在全样本回归的基础上,还针对国有银行、股份制银行进行了分组回归④。

回归结果如表1所示:全样本回归计算出的银行业勒纳指数为0.634,而且显著性非常高,这说明对我国银行业整体而言,存在明显的市场势力,市场尚没有达到完全竞争的状态。

代表互联网支付对商业银行市场势力影响的系数为负,且在1%的显著性水平下显著,这表明对16家上市银行的整体情况来说,互联网支付能够有效削弱商业银行的市场势力,增加市场竞争的激烈程度。

分组回归结果显示,互联网支付对两类银行的竞争效应存在明显差异。国有银行样本中互联网支付的系数并不显著,表明互联网支付对国有银行垄断地位的冲击极其有限,尚不构成威胁;互联网支付对股份制银行的影响效果非常明显,而且系数为负,表明在互联网支付竞争效应的传导当中,股份制银行受互联网金融的冲击最为严重。这与我们通常认为的国有银行体制僵化,难以承受快速灵活的互联网金融带来的冲击这一结论恰恰相反。

另外,虽然分组回归中国有银行互联网支付效应不显著,但是显示为正值。互联网对于国有银行自身效率提升的影响显著高于股份制银行。互联网支付带来的技术外溢可能从另一个方向提高了国有银行的效率,降低了国有银行的运营成本,促进了其存贷款业务的发展。在竞争与垄断效应的双重叠加下,国有银行反而得以维持住自身的市场势力溢价水平。

2. 互联网支付竞争效应的传导机制

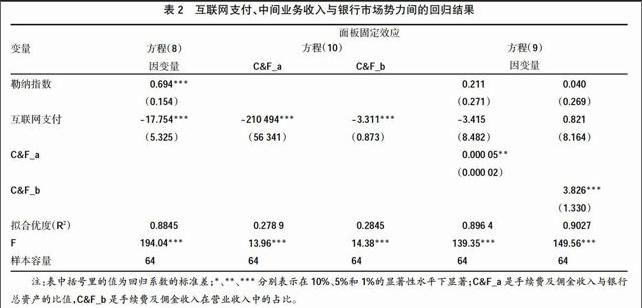

因为互联网支付只对股份制商业银行有显著的影响,所以在中介效应的检验中,我们只选取股份制商业银行作为观察值。中介效应检验结果如表2所示:

前面已经验证了互联网支付与商业银行市场势力之间显著的负相关关系,满足了中介效应检验的条件I;考虑方程(10)回归系数对于两种方法统计的中间业务收入变量(C&F_a和C&F_b)均显著,条件II得到了满足;方程(9)在方程(8)的基础上引入了中介变量(C&F),结果显示C&F_a和C&F_b的系数均为正值,且分别在5%和1%的显著性水平下显著,但是在方程(8)中显著的互联网支付(InternetPay)系数此时变得不显著了,这符合检验中介效应中的条件III,于是中介效应的三个条件都得到了验证。同时互联网支付的系数不仅仅是减小,还变得不显著,这说明中间业务收入是完全中介变量。

综上,互联网支付对商业银行市场势力的作用机制主要体现在对银行中间业务收入的影响上,互联网支付通过增强中间业务市场的竞争水平,降低银行的中间业务收入,拉低了银行业的市场势力溢价。

五、结论与建议

1. 互联网支付通过降低商业银行的中间业务收入的竞争效应来实现对其市场势力的削弱。在互联网金融的冲击下国有银行和股份制银行有着不同的表现。国有银行虽然目前受互联网支付的影响非常有限,但是应该注意到利率市场化的趋势在互联网金融的助推下日益临近。在资产管理兴起的时代,人们不再满足于仅仅是把闲散的资金存在银行里获得存款利息,而是在网络接入愈发便捷的条件下,将资金从银行转移到风险级别与存款相似,但是收益率更高的产品当中去。国有银行存贷利差的盈利模式在未来将无以为继,必须将业务模式向中间业务转型,提高中间业务收入占比。随着国有银行中间业务的发展,支付领域的竞争将会日趋激烈,股份制银行的市场势力也将被进一步削弱。endprint

2. 要利用学习效应。互联网金融不可避免地会带来技术外溢,对商业银行中间业务的技术创新和业务实践起到了很好的示范、刺激和推动作用。商业银行应该克服自身组织结构僵化、反应速度缓慢的缺陷,通过“干中学”不断向第三方互联网金融企业学习,同时提高自身的金融创新能力,降低互联网金融所带来的竞争效应的影响。

3. 无需过分夸大互联网金融给传统银行业务带来的改变。互联网支付虽然对股份制商业银行的市场势力起到了负向的影响,但是其作用的强度还很有限。第三方互联网支付目前的市场规模与商业银行网上银行的支付规模相比还非常低,更不用说商业银行所占据的规模庞大的线下支付市场。商业银行可以充分利用自己在线下市场巨大的用户基数和物理终端,在学习互联网金融业务模式的基础上巩固原有市场地位。

注释:

①该样本包括五大国有商业银行(中国银行、农业银行、工商银行、建设银行和交通银行)、八家大型股份制商业银行(招商银行、中信银行、民生银行、兴业银行、浦发银行、平安银行、光大银行、华夏银行)和三家领先的城市商业银行(北京银行、南京银行、宁波银行)。

②中国人民银行发布的中国支付体系发展报告(2012)中引用了艾瑞咨询2004—2012年中国互联网支付交易金额及增长率的相关数据。

③数据来源:艾瑞咨询

④16家上市银行中只有3家城商行,观察值太少,所

以没有单独进行分组回归。

参考文献:

[1]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012,(12):11-22.

[2]巴曙松,谌鹏.互动与融合:互联网金融时代的竞争新格局[J].中国农村金融,2012,(24):15-7.

[3]宫晓林.互联网金融模式及对传统银行业的影响[J].南方金融,2013,(5):86-8.

[4]刘勤福,孟志芳.基于商业银行视角的互联网金融研究[J].新金融,2014,(3):14-8.

[5]吴晓求.互联网金融的逻辑[J].中国金融,2014,(3):29-31.

[6]陈志武.互联网金融到底有多新[J].新金融,2014,(4):9-13.

[7]曾刚.积极关注互联网金融的特点及发展——基于货币金融理论视角[J].银行家,2012,(11):11-3.

[8]袁博,李永刚,张逸龙.互联网金融发展对中国商业银行的影响及对策分析[J].金融理论与实践,2013,(12):66-70.

[9]郑霄鹏,刘文栋.互联网金融对商业银行的冲击及其对策[J].现代管理科学,2014,(2):78-80.

[10]蔚赵春,凌鸿.商业银行大数据应用的理论、实践与影响[J].上海金融,2013,(9):28-32.

[11]周宇.互联网金融:一场划时代的金融变革[J].探索与争鸣,2013,(9):67-71.

[12]褚蓬瑜,郭田勇.互联网金融与商业银行演进研究[J].宏观经济研究,2014,(5):19-28.

[13]Hall RE.The relation between price and marginal cost in US industry[J].Journal of political economy,1988,96(5):27.

[14]Solow RM.Technical Change and the Aggregate Production Function[J].The Review of Economics and Statistics,1957,39(3):9.

[15]Roeger W.Can Imperfect Competition Explain the Difference between Primal and Dual Productivity Measures? Estimates for U.S.Manufacturing[J].Journal of Political Economy,1995,103(2):15.

[16]Holod D,Lewis HF.Resolving the deposit dilemma: A new DEA bank efficiency model[J].Journal of Banking & Finance,2011,35(11):2801-10.

[17]陈甬军,杨振.制造业外资进入与市场势力波动:竞争还是垄断[J].中国工业经济,2012,(10):52-64.

[18]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用[J].心理学报,2004,(5):614-20.

[19]Rezitis AN.Evaluating the state of competition of the Greek banking industry[J].Journal of International Financial Markets,Institutions and Money,2010,20(1):68-90.

责任编辑、校对:张增强endprint