巨灾风险对策探析

——兼论台湾保险业经验

梁正德 洪炳辉

台湾财团法人保险事业发展中心

巨灾风险对策探析

——兼论台湾保险业经验

梁正德 洪炳辉

台湾财团法人保险事业发展中心

近年来全球气候变化愈趋极端,地震、风灾、水灾、旱灾等自然灾害在世界各地频发,影响范围与强度日益增加,如何应对越来越难以捉摸的气候变迁风险及其影响,引发世界各国政府与社会大众对灾害防治与风险管理的重视。

一、保险为应对气候变迁风险的重要工具

诺贝尔经济学奖得主、美国耶鲁大学经济学系教授Robert J. Shiller 曾于2014年5月24日于《纽约时报》(The New York Times)发表文章《Buying Insurance Against Climate Risk》表示,商业社会中的保险机制对于气候变迁风险所导致之损失保障扮演着重要的角色。而面对气候变迁的速度加快,及其所导致的各种风险,人们可着力之处似乎不多且其成效相当有限,面对天然灾害可能导致严重的经济损失,应鼓励利用各种创新的风险管理方案与政府支持等方式来应对。

我们必须关注潜在可能发生的风险,特别是针对特定地区可能发生的特定风险,风险所致灾害的影响范围可能超乎预期,故个人、企业甚或是国家必须将气候变迁风险纳入其风险管理的一环,特别是保险业。因为保险的主要功能在于将少数人发生的不幸与困难,由众多人分摊,缓和受灾者之财务冲击,安定社会人心。面对灾害,保险的价值得以发挥。

保险业可以与研究机构合作投入巨灾风险评估、巨灾风险辨识、巨灾风险降低与巨灾风险应对等相关研究,或投入巨灾风险模型的建构,累积相关巨灾风险知识与经验。除了传统商品之外,保险公司可以针对个人或企业客户之需求,设计新型保险产品,例如指数型气候保险保单,以降低巨灾风险对经济的负面冲击。

二、亚洲地区有明显保险不足(Underinsurance)情况

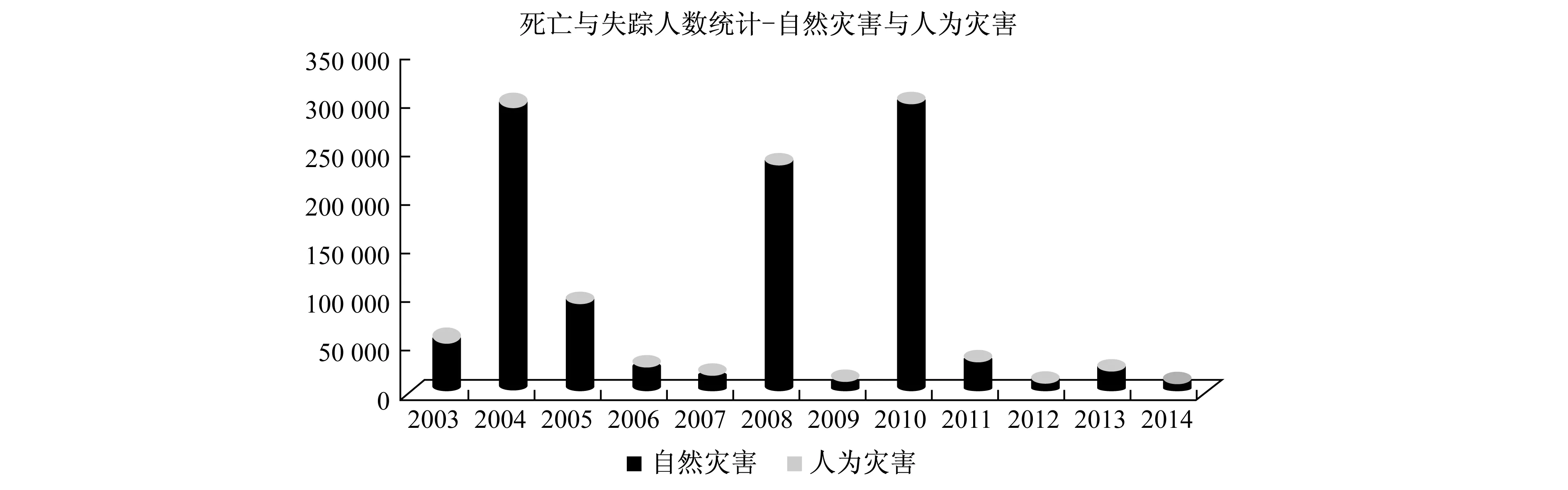

损失幅度,以巨灾事故所致死亡与失踪人数及巨灾事故所致之保险损失来衡量。依据瑞士再保险公司Sigma 2003—2014年统计资料((图1~3)显示,事故所致之死亡与失踪人数,以自然灾害事故为主因。除了2010年之外,灾害所导致死亡与失踪人数以亚洲地区最为严重。

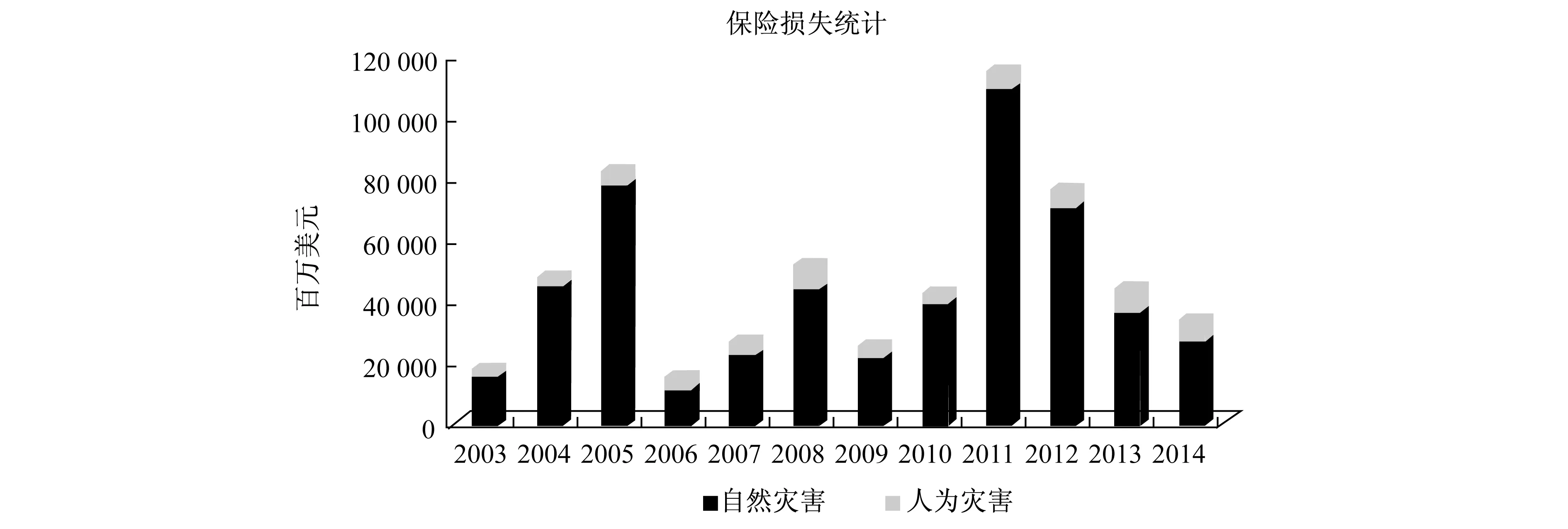

从保险损失来看,仍以自然灾害事故为主。2003—2014年统计资料显示,天灾事故所致之保险损失比重约85%~95%之间。

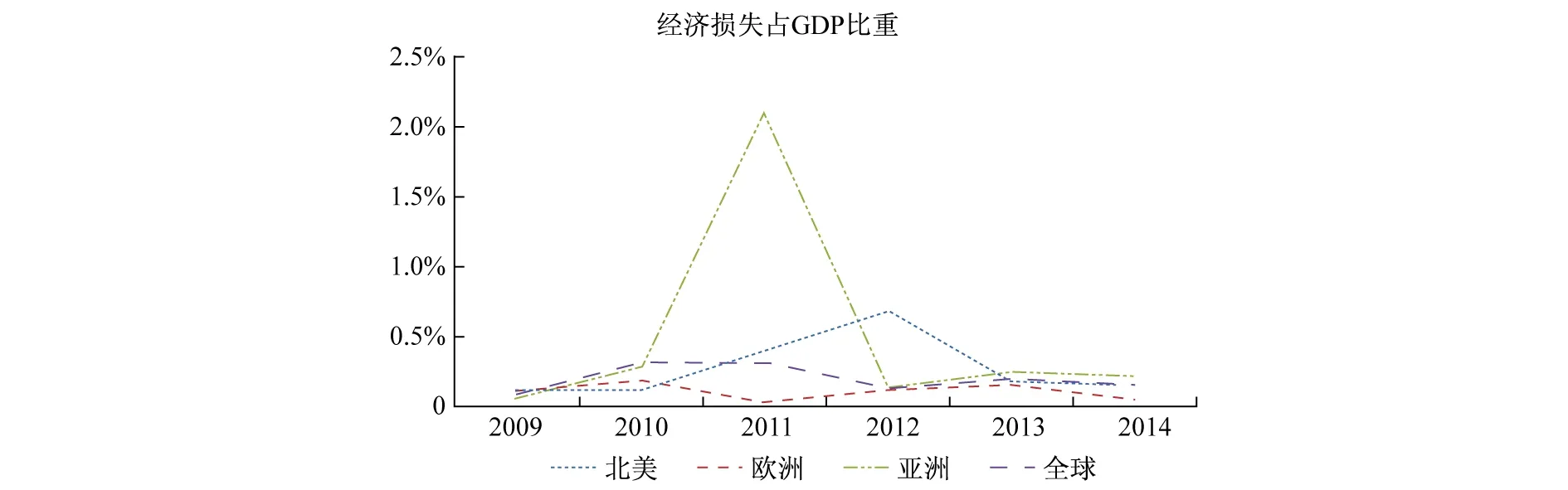

以2009—2014年各地区经济损失占GDP比重而言,亚洲经济损失占GDP比重较北美、欧洲为高(见图4)。

再由2009—2014年全球各地区保险损失占经济损失之比重

资料来源:Natural catastrophes and man-made disasters in 2003~2014, Sigma 2004~2015, Swiss Re图1

资料来源:Natural catastrophes and man-made disasters in 2003~2014, Sigma 2004~2015, Swiss Re.图2

资料来源:Natural catastrophes and man-made disasters in 2003~2014, Sigma 2004~2015, Swiss Re.图3

资料来源:Natural catastrophes and man-made disasters in 2009~2014, Sigma 2010~2015, Swiss Re.图4

资料来源:Natural catastrophes and man-made disasters in 2009~2014, Sigma 2010~2015, Swiss Re.图5

来看,北美比重高于全球平均水准,而欧洲与全球平均水准较为接近。相较于北美与欧洲,亚洲整体巨灾保险损失占经济损失比重为低,显示亚洲保险市场仍有成长空间(见图5)。

目前,巨灾事故正挑战传统保险市场的运作。一般而言,消费者(个人及企业)通常低估自身所面临的巨灾风险,毕竟,仅有少数人曾经亲身遭遇巨灾事故,这由强制保险制度的推动可知。此外,消费者与保险公司在保险商品(例如承保范围与被保险危险事故等)认知上更是存在差距。台湾在推动住宅地震保险初期,亦曾经历类似情况。

认知差距进一步影响保险购买行为。以往,消费者基于期望效用极大化来选择保险保障与保险商品,消费者在巨灾事故发生之前通常低估其所面对的风险,在购买巨灾保险时,基于理性选择,以自己是否曾经遭受巨灾事故损失作为购买决策之依据。

三、巨灾风险应对策略

(一)个人层面

保险业必须针对无力支付保险保障的个人,特别是低收入者或是最易受到巨灾风险冲击的个人,提供基本保障。

1.微型保险:财团法人保险事业发展中心曾研究推动巨灾微型保险制度,微型保险所能保障的经济弱势族群比例虽然无法与商业保险广大的保障对象相比,但如能在政府相关单位与保险业者的合力推动下,发展巨灾微型保险,亦有助于弱势群体或低收入者因应巨灾风险,加速灾后复原能力。巨灾微型保险制度除了保费低廉外,理赔程序简便及理赔迅速更是必备条件,应可从指数型微型保险着手规划,但理赔方式有别于传统保险商品,须加强消费者宣导。例如:GTZ、慕尼黑再保险公司与Asuransi Wahana Tata曾于2009年于印尼雅加达推动参数型洪水微型保险制度。

2.巨灾保险机制:许多国家聚合保险业的力量,推动巨灾保险制度,协助人民移转巨灾风险,通过保险制度(包括强制性与自愿性保险制度)的运作,同时减轻灾害发生后政府的财政负担。例如:美国联邦政府于1969年实施的住宅洪水保险、1985年实施的加州地震保险制度、1992年夏威夷飓风纾困基金以及1993年佛罗里达州飓风巨灾基金等州政府天灾计划;日本于1966年实施住宅地震保险制度;此外还有法国天灾保险制度、新西兰地震保险制度、土耳其强制性地震保险制度与泰国巨灾保险制度。

(二)国家层面

巨灾事故发生后,灾害救助、灾害复原与重建等事项所衍生之负债,须由政府承担,就财务方面而言,保险市场与资本市场可以有所贡献并消化部分成本。世界银行与联合国于2010年出版《Natural hazards, unnatural disasters: the economics of effective prevention》一书中指出,巨灾事故发生后,导致各行各业无法正常运作而产出锐减,同时政府用于救灾、重建费用支出与灾后补助款项的增加,使得政府收入相对减少。此时,政府虽可通过国内、国际借款来应对灾后预算短缺之窘境,但这种方法并非长久之计,特别是一些发展中国家,想取得国际借款尤为困难。因此,政府究竟应采用借款、提拨基金或利用保险方式作为风险自留或移转的策略,除了考量巨灾事故发生频率与其可能造成的损失幅度之外,还须考量国家本身财政状况。

1.短期贷款机制:世界银行鉴于灾后专案融资缓不济急,故以设立基金(Undisbursed Fund)方式,于巨灾事故发生后快速借款给需要的国家。世界银行建立Catastrophe Risk Deferred Drawdown Option(简称CAT DDO或称Development Policy Loan With CAT DDO)机制,鼓励各国防范巨灾风险于未然。

2.共保机制:加勒比海巨灾风险保险机制(Caribbean Catastrophe Risk Insurance Facility, CCRIF)于2007年6月成立,集合加勒比海各国政府所面临的巨灾风险,并将风险以各种工具分散。

3.气候衍生性商品:气候衍生性商品(Weather Derivatives)系指以一定区域之气温、雨量、风速等气候指标为标的,而产生的衍生性商品。主要功能系提供因气候因素而导致损失的风险规避工具。

4.风险连结型固定收益证券:风险连结型固定收益证券(Insurance-Linked Securities, ILS)以巨灾债券(Catastrophe Bond, Cat Bond)为主。藉由保险市场与资本市场的结合,将巨灾风险转由资本市场来承担。

联合国减灾署(UNISDR)发布《2015年减轻灾害风险全球评估报告》指出,最新全球风险评估显示,预计因地震、洪水、飓风、风灾和海啸等事故造成全球年平均损失(AAL)达3140亿美元,以地震与洪水为主要风险,损失金额高达1130亿美元与1040亿美元,比重分别为36%与33%。亚洲如韩国、日本、菲律宾、印尼、中国大陆与台湾等国家及地区的灾害年平均损失高达33亿美元以上。如果再将其他风险因子(如干旱等)和农业等部门损失纳入,损失将远高于这个金额。

这个金额为一持续累积的或有负债,表示国家每年必须准备用以弥补灾害损失的金额,如果无法有效降低风险,那么未来可能发生的损失更将是未来经济发展的机会成本。一旦灾害风险超过一定比例的资本投入或社会支出,则经济发展将面临挑战。因此,除非减轻灾害风险,否则许多中、低收入国家将无法实现持续发展的目标。

倘若一个国家拥有足够的资金可应对其所面临之风险所造成的年平均损失,但面对偶发的极端风险事故,经济与财政抗灾能力可能受到冲击。在高收入国家,保险损失占经济损失的比重较大,显示其大部分损失具有保险保障,增强了这些国家灾后的财政应变能力;相对许多低收入国家,保险损失占经济损失比重小,多数风险没有投保,政府没有财政准备,难以取得紧急融资,一旦发生极端事件,将为国家财政带来严峻挑战,不仅无法消化风险所造成的损失,更遑论灾后重建。特别是拥有庞大预算赤字的国家,大规模灾害损失无疑是雪上加霜,因此更需要运用税收、国际贷款、准备金、举债、国际援助与风险融资工具等。

四、台湾保险业经验

(一)住宅地震保险机制

在1999年9·21集集大地震后立法推动的政策性住宅地震基本保险制度,其在住宅火灾保险承保范围中自动涵盖地震危险,并设立财团法人住宅地震保险基金负责管理。承保之住宅地震风险除了由签发保单之签单公司组成共保组织承担风险之外,其他分散于岛内外再保险市场或资本市场与主管机关等承担。

(二)巨灾债券发行

巨灾债券发行之台湾经验:台湾住宅地震保险危险分散机制亦曾通过资本市场移转风险。2003年,“中央再保险公司”担任住宅地震保险制度之经理人,以财产保险业所承保的住宅地震风险,发行巨灾债券(即Formosa Re Cat Bond)。此为台湾发行的第一张巨灾债券。此巨灾债券发行的目的为将保险市场与资本市场连结,通过巨灾债券的发行,利用资本市场分散台湾财产保险业所承担的住宅地震风险。此巨灾债券期间约3年,发行金额1亿美元,采用没收本金(Principal at Risk)且为损失填补型赔偿机制。

(三)风险评估模型建置

1.住宅地震保险风险评估模型

地震灾害风险牵涉诸多区域特质,如地震活动特性、地质特性、建筑环境等,这些因素考量的完整性及正确性与否,对于评估结果的影响颇大。考量住宅地震保险为政策性保险,保险费率厘定涉及数百万保户福祉,并对地震风险评估模型的运作及合理性有更完整的掌握,同时可以建立自主的风险评估能力,对后续住宅地震保险制度相关议题分析研究及制度长远发展均有助益。

2.天灾保险费率

天灾风险为台湾财产保险业经营的一大挑战。台湾财产保险市场进入费率自由化第三阶段后,各险种之费率仍有逐渐下降情形,与其他经济体经验类似。为避免保险公司失去清偿能力及各保险公司间价格非良性竞争,故主管机关除公布相关配套措施(例如提供参考危险费率、自律监控规范、制定天灾准备金提存办法等)之外,并开放保险公司可自行采用风险评估模型厘订费率,或采用财团法人保险事业发展中心所订定之参考危险费率,以确保保险业天灾保险之费率充足性及准备金的提存与累积额度足以因应天灾事件之发生,确保天灾保险机制正常运作。

此外,保险事业发展中心目前已与学术机构共同合作开发天灾风险评估模型,通过此模型的运作,除了可评估不动产、动产或农作物所面临的地震、风灾、洪水等风险之外,还可评估可能最大损失(Probable Maximum Loss; PML)、保险费率、风险转移决策效益等。

(四)参数型天气保险商品

统计资料显示,2007年至2013年台湾农业灾害损失金额估计达28亿美元,平均每年损失超过4亿美元,其中尤以农作物损失为最大宗,占80%。农业部门经济损失主要由农民自行承担(约70%),其余部分则由主管机关提供救助。为建构完善风险管理机制,2015年1月,台湾试办农作物保险(参数型天气保险),由高接梨农民优先参加。农业保险试办期间,保险公司自主营运,主管机关仅提供农民保费补助及协助办理农民灾害损失程度的勘查认定。农业保险为参数型天气保险,只要温度或雨量达一定标准即可理赔,相较于过去依农民实际损失理赔的保险产品可节省更多的时间及人力成本。

保险公司设计参数型天气保险须包括自负额、核保查勘与再保安排等三要件。参数型天气保险之投保人或被保险人对于保险标的应具有保险利益,保险金额需要和可能损害之间具有一定程度的关联,且应有自负额。参数型天气保险必须有明确核保查勘机制,如异常天气影响之分析报告、与承保危险事故相关之天气指标如温度、风速或者雨量等。承保参数型天气保险之保险公司应妥善安排再保险。

五、建议构建区域性巨灾保险实验机制

英国风险管理顾问公司Maplecroft于2011年所公布的调查报告显示,若计算绝对价值,也就是以美元计价的天灾整体损失,有四个国家和地区被视为有“极高风险”,美国名列第一,接下来分别是日本、中国大陆及台湾。墨西哥、印度、菲律宾、土耳其、印尼、意大利及加拿大等七国,则列为“高风险”国家。

亚洲地区为全球最具成长潜力的地区,拥有全球六成人口。中国提出筹建亚洲基础设施投资银行,向亚洲国家政府提供资金以支持基础建设开发,以及提出“一带一路”等跨国经济合作概念,可预见,未来亚洲地区将加速都市化发展,大举推动基础建设,预计在贸易、医疗、资讯、环保等领域,都可能出现新的投资机会,促使亚洲区域经济快速发展。前述各项调查与分析资料显示,亚洲国家暴露于自然灾害风险中,随着都市化程度提高,国家重要基础建设易遭受地震与洪水等灾害事故的侵袭而摧毁,自然灾害事故对于国家经济建设与经济成长的冲击将更显严重。因此,各项重大经济建设均应于规划时期即纳入风险管理理念,防范风险于未然。

应对全球巨灾事故对财务所造成之冲击,通过保险机制的有效运作,应能有效缓解。在需求上,因巨灾事故发生频率低,故少有消费者亲身遭遇巨灾事故,因此通常低估自身所面临的风险。随着消费者巨灾风险意识的提高,消费者将要求政府提供必要资讯,包括明确风险地图的建构,这将有助于消费者了解其所可能面临的巨灾风险,与巨灾风险一旦发生所可能造成的冲击等。同时,消费者势必从保险市场寻求解决方法。

在供给方面,巨灾事故发生与否、巨灾事故发生与损失之间的关联,则是保险公司产品设计时的最大挑战。政府必须推动并落实执行国土使用规范与建筑法规,这有助于保险业依风险制订适当的费率,使价格充分反映风险,保险业因而推出更多创新商品,以满足不同需求,协助消费者有效应对巨灾风险。通过价格诱因机制的运作,保险费率亦需有效鼓励投入各项减灾措施。进一步考量低收入消费者投保巨灾保险之保费负担,政府可提供一定程度的保费补贴,以促使保险机制有效运作。

面对巨灾风险,我们所知仍属有限。后续巨灾风险的消纳,亦非仅凭借本土保险业者的承保能量即可应对,更需要跨国家、跨区域之间的相互合作,并结合传统再保险市场与资本市场的风险承担能力,方可有效地分散。除各个国家基础建设间合作之外,共同合作应对巨灾风险,不失为可行的方向。

然而各国经济状况不同,所面临的风险类型、发生频率与损失幅度差异颇大,灾后融资需求更是不同,对于如何进行跨国合作,确实有相当程度的难度。建议可先由单一风险开始,集合部分亚洲国家力量,共同建构区域性巨灾保险实验机制,包括巨灾保险共保实验机制以及巨灾风险交换实验平台,适度融合商业保险机制,提升天灾风险管理能效。俟运作成熟后,再扩大至多重风险。此外,亦可选择自由贸易试验区与境外金融或保险业务中心,作为实验机制营运地点,转移巨灾风险。