我国省际劳动、资本、消费有效税率的估算与比较

姜艳凤

(厦门大学经济学院,福建 厦门 361005)

一、引 言

平均有效税率等于某经济项目所承担的税收额除以该项目的总收入(或总支出)。劳动力和资本是经济供给最初始也是最重要的拉动因素;此外,在宏观经济中,消费对经济运行效率也构成重要影响。因此,本文根据国际惯例,对有效税率的核算分为劳动收入、资本收入和消费支出三项。目前对中国全国层面劳动、资本和消费的有效税率进行核算的文献主要有刘溶沧、马拴友(2002)[1],刘初旺(2004)[2],李芝倩(2006)[3],王蓓、崔治文(2010)[4]。但由于税收收入分摊方法的不同,导致核算结果差异较大。

根据刘溶沧、马拴友(2002)的核算,1985年,劳动收入、资本收入、消费支出的有效税率分别为0.99%、36%和10.62%;到1999年,三项有效税率为5.72%、23.7%和6.82%。劳动收入有效税率逐年上升,资本和消费有效税率呈逐年下降趋势。而据刘初旺(2004)的核算,1994年,劳动、资本、消费的有效税率分别为4.05%、24.85%和10.23%;1999年三项有效税率分别为5.77%、32.14%和9.31%;2002年,三项有效税率变为8.76%、44.85%和11.94%。李芝倩(2006)核算了我国1985-2003年的劳动、资本、消费的有效税率,1985年劳动、资本、消费的有效税率分别为0.99%、34.36%和14.62%;到2003年,测算的三项有效税率则分别为8.54%、30.33%和9.21%。王蓓、崔治文(2010)核算了我国1985-2008年的劳动、资本、消费的有效税率,1985年劳动、资本收入、消费支出的有效税率分别为0.99%、34.3%和14.1%;到2008年测算的三项有效税率则分别为11.2%、26.8%和8.82%。

以往估算劳动、资本、消费有效税率都是基于全国层面,相关文献还缺乏对我国各省份有效税率的计算研究,可能是以下两方面的原因:一是我国经过了多次税收改革,税收科目和归属进行了多次调整,不便于统计计算和分析。二是计算量大,计算复杂及税收数据缺失。为了避免税收项目不统一导致时间纵向的不可比,本文对税种划分进行了再整理,以核算我国各省份1998-2012年的有效税率。

二、中国省际有效税率核算的税收科目归属和估算公式

(一)税种归属

1.劳动收入税。目前我国对劳动收入征收的税收包括分属劳动收入的个人所得税、农牧业税及社会保险基金等。农牧业税在我国现行税制中属于农业税类,而农牧业所获产出一般是从业者的劳动所得,因此将农牧业税视为劳动收入税。社会保险基金国际上也通常视为税负的组成部分,因此,为了便于国际比较,本文亦将其纳入劳动收入有效税率的计算。

2.资本收入税。资本收入税广泛存在于我国的税收体制中,涉及到财产税、行为税和所得税等。具体税种包括土地使用税、土地增值税、房产税、车辆购置税、固定资产投资方向调节税、车船使用税、印花税、城市维护建设税、资源税、契税、耕地占用税、企业所得税等税种,以及增值税、营业税等流转税和个人所得税中应归属于资本税的部分。

3.消费支出税。在我国包括农业特产税、筵席税、屠宰税、消费税以及增值税和营业税中归属于消费征收的部分。之所以将农业特产税作为消费支出征税,是因为农业特产税以农产品的消费行为为征税对象。对关税是否计入存在争议,在刘溶沧、马拴友(2002)的计算中没有考虑关税,本文亦采用这种处理方法。

(二)流转税和个人所得税的分摊方法

1.流转类税种的归属。我国目前征收的增值税是混合型税种,既包括对中间产品、机器设备等资本收入征税,又包括对最终消费品等消费支出征税。营业税的征税范围于1994年税制改革后调整为转让无形资产、流通领域应税劳务和销售不动产,我们这里将其视为完全对资本收入征税。因此,对于流转税的归属方法,本文参照刘溶沧、马拴友(2002)的做法,按照GDP支出法核算中最终消费所占比例的最终消费率来划分增值税和营业税中所归属的消费支出税。由此,消费支出征收的流转税=消费税+增值税×最终消费率。同理,资本收入征收的流转税=营业税+增值税×资本形成率。

2.个人所得税的归属。我国的个人所得税也是混合型税种,实行分类征收模式。如对劳务报酬、工资薪金及稿酬所得等劳动收入的征税,对财产租赁所得、股息、利息和红利所得等资本收入的征税。因此,需要在劳动和资本收入间分配我国的个人所得税。按理可以按照个人所得税的分项数据进行分摊,但是由于2003年之前我国各省数据的缺失,本文将根据城市家庭收入统计中的工薪收入和财产性收入、经营性收入的比例分别分属于劳动收入税和资本收入税。我们采用的城市家庭人均年收入的数据来自各期《中国统计年鉴》。由于数据和统计口径的不一致,本文进行以下处理:1998-1999年的家庭人均年劳动收入包括国有单位职工工资、职工从单位得到的其他收入、集体及其他类型单位职工工资、个体经营劳动收入、被聘用或留用的离退休人员收入、其他就业者的收入及其他劳动收入;2000年-2012年家庭人均年劳动收入包括工资收入和净经营收入。而家庭人均财产性收入为家庭人均资本收入。转移性收入来自对资产的保有,因此不将其计入资本收入。

(三)劳动、资本总收入以及消费支出有效税率的计算公式

1994年,Mendoza等人提出了一个关于资本、劳动以及消费支出平均有效税率的测算方法,OECD的研究人员通常采用这种测算方法来衡量其成员国的要素税负情况,这也是国际上比较通用的方法。本文的测算亦基于Mendoza和David等人的相关研究。

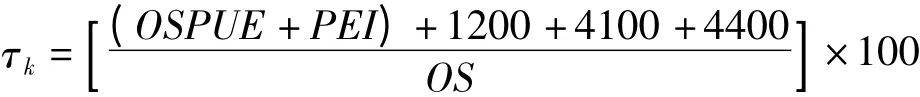

1.劳动有效税率估计方法

按照Mendoza et al(1994)的方法,劳动有效税率的计算公式有两个:

其中,τh为个人所得税平均税率;1100为对个人利润、收益和资本利得的征税;OSPUE表示个人或合伙企业的盈余;PEI指代家庭的财产及经营收入等资本所得;W为工资薪金所得;2000为总体社会保障缴款数额;3000表示对工资和劳动力所征的税额;2200表示社会保障缴款中雇主承担部分。OECD国家收入统计中的家庭和个人所得税为总额数据,包括了劳动收入征税和资本收入征税,因此,需要将其在劳动和资本收入间分摊。

根据以上分析,我国的劳动收入税应该包括农牧业税、社会保障基金收入及个人所得税的分摊部分。对于劳动总收入,本文直接采取刘溶沧、马拴友(2002)的测算方法,即劳动总收入=税后劳动报酬+劳动税收,其中,税后劳动报酬指《中国统计年鉴》各省收入法GDP中的劳动报酬。最后,可得公式为:劳动有效税率=劳动收入税/劳动总收入=(农业税+牧业税+社会保障基金+个人所得税的分摊)/(劳动报酬+劳动收入税)。

2.资本有效税率估计

按照Mendoza et al(1994)的方法,资本有效税率的计算公式为:

其中,OSPUE表示个人独资或合伙企业的经营收益;PEI表示家庭的经营和财产等资本性收益;1200为对公司收益及资本利得的征税;4100表示对不动产所课征的税款;4400为对金融及资本交易的课税额;OS为经济总体的经营盈余。

根据以上分析,我国资本收入税包括土地使用税、土地增值税、房产税、车辆购置税、固定资产投资方向调节税、车船使用税、印花税、城市维护建设税、资源税、契税、耕地占用税、企业所得税等税种,以及增值税、营业税等流转税和个人所得税中应归属于资本税的部分。对于资本总收入,我们同样借鉴刘溶沧、马拴友(2002)的研究,即资本总收入=经营盈余-国有企业亏损补贴+资本税收。其中,经营盈余数据根据《中国统计年鉴》中各省收入法GDP中的营业盈余而得。最后,可得公式为:资本有效税率=资本收入税/资本总收入=(土地使用税+土地增值税+耕地占用税+房产税+车辆购置税+车船使用税+固定资产投资方向调节税+印花税+资源税+城市维护建设税+契税+企业所得税+营业税+增值税和个人所得税中应计入对资本征收的部分)/(营业盈余-企业亏损补贴+资本税收)。

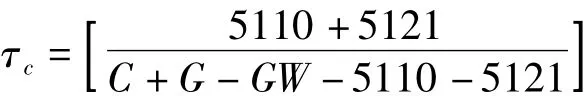

3.消费有效税率估计

按照Mendoza et al(1994)的方法,消费有效税率计算公式如下:

其中,τc为对消费支出课征的有效税率;5110表示对服务和商品课征的一般税款;5121为消费税;C和G分别表示私人和政府的最终消费支出额;GW为政府人员的工资。以上公式的分子是消费支出的征税额,分母是消费支出的金额,是私人和政府消费支出的总额扣除政府支付给员工的工资,因为政府员工的工资并没有承担流转额。而5110和5121的扣除是因为税额含在了最终消费支出中。

根据以上分析,我国消费税包括农业特产税、筵席税、屠宰税、增值税、营业税对消费征收的部分和消费税。我们同样借鉴刘溶沧、马拴友的研究,即消费总支出=最终消费,最后可得公式为:消费有效税率=消费支出税/最终消费=(农业特产税+筵席税+屠宰税+消费税+增值税和营业税对消费征收的部分)/最终消费。

三、我国各省级劳动、资本收入、消费支出有效税率估值与分析

由于西藏数据的缺失,本文分别计算了不包括西藏的30个省、自治区、直辖市的劳动、资本和消费有效税率,并分析了东部、中部和西部地区劳动、资本和消费有效税率的变动趋势。测算结果如下:

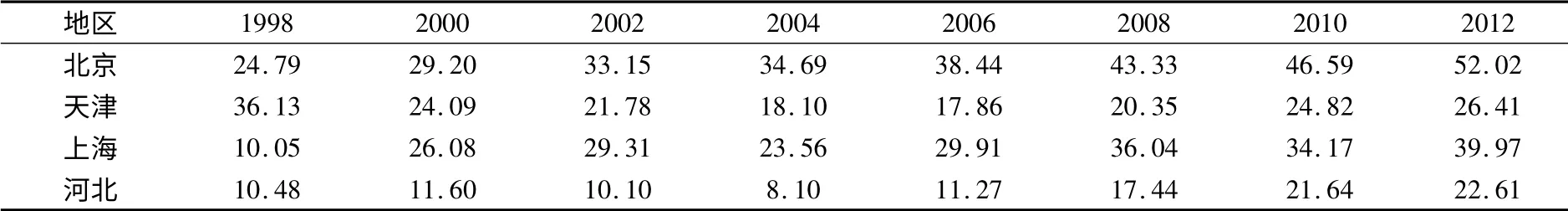

(一)劳动收入有效税率估计结果与分析

表1为我国30个省、自治区、直辖市劳动有效税率的估计值。由于篇幅所限,本文仅列出部分计算数据。

表1 1998-2012年各省劳动收入的有效税率估算值 单位:%

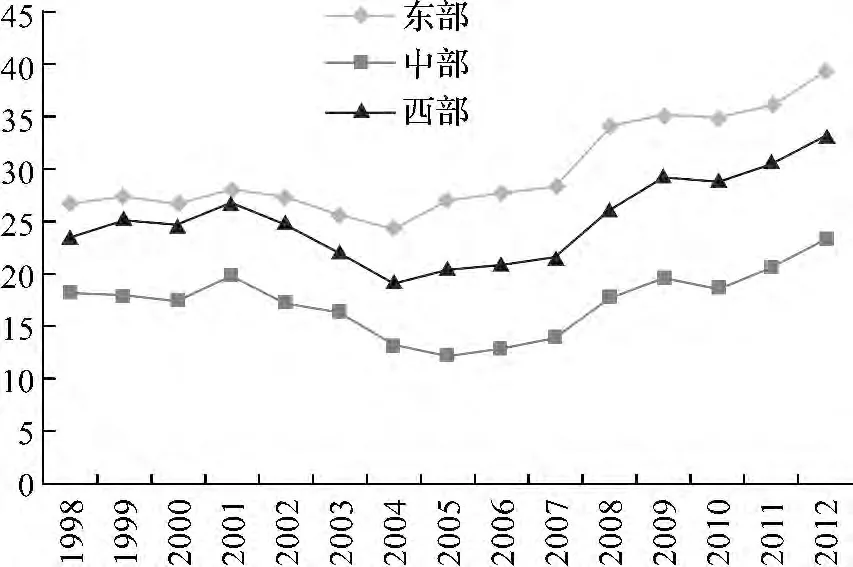

右图1为分区域的我国劳动有效税率的变化趋势。总体来看,1998-2012年我国东中西部地区劳动有效税率呈现出了稳定上升的态势,并且具有相似的增长趋势。三大地区的均值从1998年的3.99%上升到2012年的10.65%。分地区来看,东部地区的劳动有效税率从1998年的4.31%上升到2012年的11.58%;中部地区的劳动有效税率从1998年的3.68%上升到2012年的10.02%;西部地区的劳动有效税率从1998年的3.98%上升到2012年的10.36%。东部的劳动有效税率一直高于中部和西部地区。1998-2005年西部的劳动有效税率高于中部地区,而2006-2009年中部劳动有效税率略高于西部地区,2009-2012年西部地区又高于中部地区,并且逐渐趋同。1998-2005年东中西部地区的劳动有效税率差距较大,2006-2009年差距逐步缩小,之后又逐渐拉大。三大地区中,东部地区的劳动有效税率增长最快,1998-2004年呈直线上升的态势,2005-2009年缓慢上升,而2009-2012年又回归直线上升的趋势。

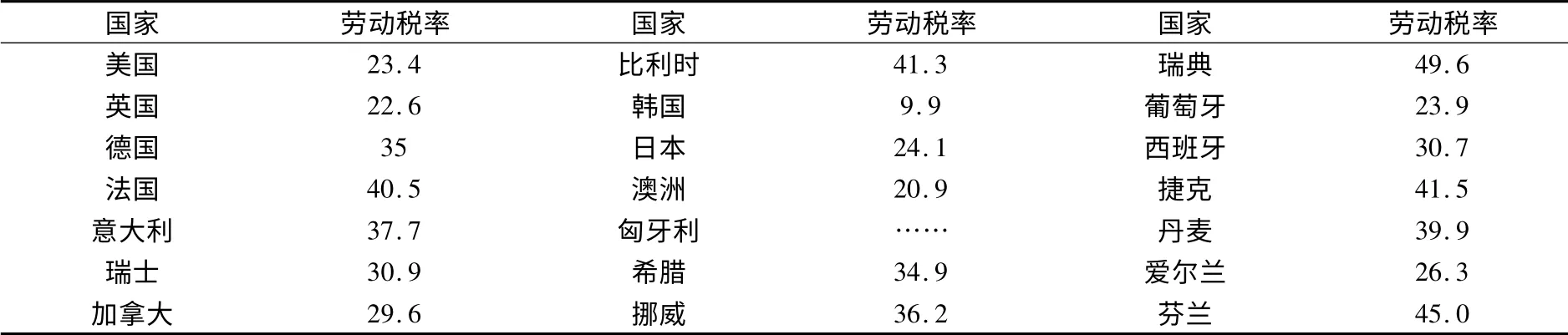

根据表2样本国家劳动有效税率结构的平均水平来看,代表性国家平均值为26.49%。美国、英国、日本、澳洲和加拿大对劳动的课税率大约为20%到30%的相对较低水平,而欧洲大陆国家的劳动税率可以达到35%的较高水平。和国外发达国家相比,我国的劳动征税还是处在相当低的水平,远远低于如美、法、美、德等发达国家。我国的低收入水平是劳动有效税率比较低的基本原因,而我国各省的劳动有效税率均呈现逐年上升的趋势,顺应了世界其他国家的情况,随着我国劳动收入的提高,未来我国劳动有效税率将会有较大的上升空间。

图1 我国东、中、西部地区劳动有效税率估计值及其变化趋势

表2 劳动有效税率的国际比较 单位:%

(二)资本收入的有效税率估计结果与分析

表3为我国30个省、自治区、直辖市资本有效税率的估计值,由于篇幅所限,本文仅列出部分计算数据。

表3 1998-2012年各省资本收入的有效税率估算值 单位:%

续表

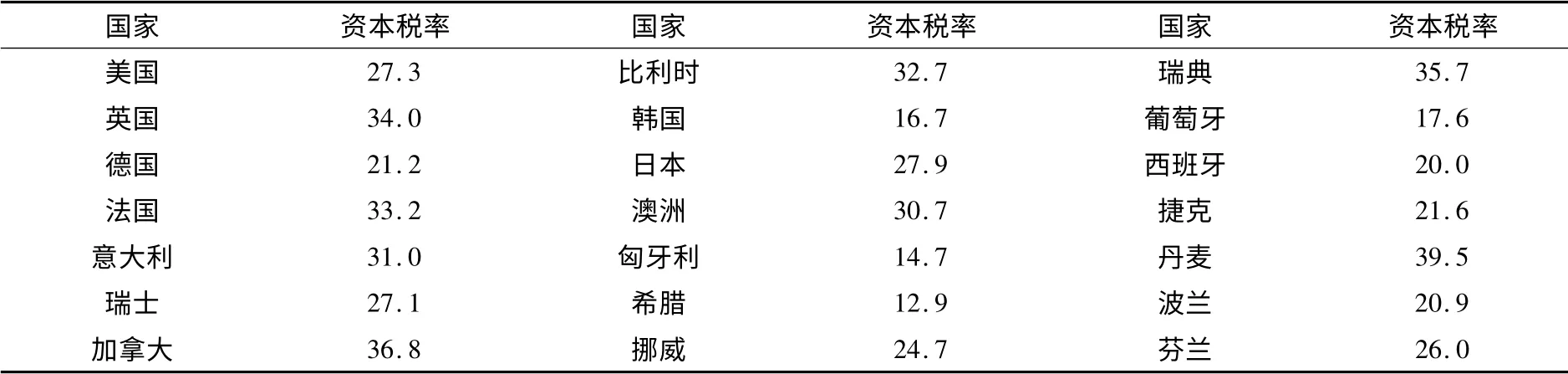

右图2为分区域的我国资本有效税率的变化趋势。从上图可以看到,1998-2012年我国东中西部地区资本有效税率总体呈现出先下降后上升波浪趋势,并且地区之间具有相似的增长趋势,2001年开始资本有效税率逐渐下降,至2004年下降至最低点,之后开始上升。三大地区的均值从1998年的23.00%左右上升到2012年的32.05%左右,分地区来看,东部地区的资本有效税率从1998年的26.78%上升到2012年的39.39%;中部地区的资本有效税率从1998年的18.33%上升到2012年的23.34%;西部地区的资本有效税率从1998年的23.89%上升到2012年的33.42%。东部的资本有效税率一直高于中部和西部地区,同时西部地区又一直高于中部地区。1998-2001年西部地区的资本有效税率逐渐接近东部地区,之后与东部地区的差距开始扩大。东西部地区的增长趋势较为陡峭,中部地区的增长趋势较为平稳,中部地区的资本有效税率与东部和西部相比差距逐渐扩大。

如表4所示,样本国家中丹麦的资本有效税率的平均值最高,为39.5%,最低的为希腊的12.9%。和样本中国外发达国家相比,我国的资本收入税属于中等偏上水平,高于韩国、希腊、德国、葡萄牙等国家,与挪威、奥地利的水平较为接近。

图2 我国东、中、西部地区资本有效税率估计值及其变化趋势

表4 资本有效税率的国际比较 单位:%

(三)消费支出有效税率估计结果与分析

表5为我国30个省、自治区、直辖市资本有效税率的估计值,由于篇幅所限,本文仅列出部分计算数据。

表5 1998-2012年各省消费支出有效税率估算值 单位:%

上图3为分区域我国消费有效税率的变化趋势。从上图可以看到,1998-2012年我国东中西部地区消费有效税率呈现出不规则上升的趋势。三大地区的均值从1998年的5.11%上升到2012年的7.42%。分地区来看,东部地区的消费有效税率从1998年的5.69%上升到2012年的8.26%,中部地区的消费有效税率从1998年的3.83%上升到2012年的6.00%,西部地区的消费有效税率从1998年的5.80%上升到2012年的7.99%。东部的消费有效税率高于中部和西部地区。西部地区的消费有效税率又高于中部地区。1998-2000年东部和西部地区的消费有效税率较为接近,之后差距逐渐拉大,而2012年东部地区消费有效税率的迅速下降又使得东部和中部地区逐渐接近。1998-2008年三大地区的消费有效税率呈现缓慢上升的趋势。2008-2011年东部和西部地区的消费有效税率上升速度加快,而2011-2012年却出现下降趋势。2008-2012年中部地区的消费有效税率则出现平稳持续增长的态势。

从表6的国际比较来看,样本国家的平均消费有效税率为15.92%。其中,美国、加拿大、日本、瑞士和澳大利亚对消费课税的水平大约为4%到10%的较低水平,多数国家处于15%到20%,而挪威和瑞典达到25.7%的最高水平。可以发现,我国的消费有效税率与美国、瑞士和日本的水平较为接近,处于世界较低水平。

图3 我国东、中、西部地区消费有效税率估计值及其变化趋势

表6 消费有效税率的国际比较 单位:%

四、结 语

本文结合现行税制,构造了中国各省份劳动、资本和消费支出平均有效税率的核算体系,为税收与省际经济研究提供了数据基础,通过计算和比较,得出以下结论:

第一,由于对个人所得税和农业各税在劳动、资本收入和消费支出之间进行了划分,劳动收入的有效税率明显低于刘溶沧、马拴友(2002)、刘初旺(2004)的核算结果,与李芝倩(2006)的核算结果较为接近。劳动收入所承担的税收不断提高,但中国目前的劳动有效税率仍处于国际较低水平,未来劳动有效税率的上升依赖于劳动收入提高以及税制的进一步完善。第二,我国的资本有效税率处于国际中等水平,资本承担的有效税率则在波动中上升,表明资本收入所承担的税额仍然是中国税收收入的主要组成部分。第三,本文所核算的消费支出的有效税率与刘溶沧、马拴友(2002)和刘初旺(2004)具有相同的变动趋势,但模拟数据介于两者之间。总体而言,我国的消费有效税率处于国际较低的水平,各地区对消费支出征收的税收并未构成税收的主体。第四,相比中部地区,西部地区与东部地区有效税率的联动性更强,有效税率的变化趋势一致,对政策的变化也比较敏感。地区比较来看,东部地区的劳动、资本、消费有效税率最大,西部次之,中部最低。一般来讲,税负的高低应与经济发展水平相一致,从这一原则出发,表明我国西部地区的税负水平偏高,应该探索能够降低西部地区税负的有效途径,均衡地区之间的税收负担。

[1]李芝倩.资本、劳动收入、消费支出的有效税率测算[J].税务研究,2006,(4):14-18.

[2]刘溶沧,马拴友.论税收与经济增长——对中国劳动、资本和消费征税的效应分析[J].中国社会科学,2002,(1):67-76.

[3]刘初旺.我国消费、劳动和资本有效税率估计及其国际比较[J].财经论丛,2004,(4):9-16.

[4]王蓓,崔治文.有效税率、投资与经济增长——来自中国数据的经验实证[J].管理评论,2012,(7):3-12.

[5]Feldstein,Martins.The Transformation of Public Economics Research:1970-2000[J].Journal of Public Economics,2002,Vol.86,Issue.3,pp.319.

[6]Mecdoz at al.Effective Tax Rate in Macroeconomics:Cross-country Estimate of Tax Rates on Factor Income and Consumption[R].NBER Working paper,1994,No.4864.

[7]David Carey,Josette Rabesona.Tax Ratio on Labor and Capital Income and on Consumption[J].OECD Economic Studies,2002,(2):129-174.