中国货币政策对宏观经济反应规律的检验

——基于DMS模型的实证研究

于茂荣,鲁 政,崔兆财

(山东理工大学商学院,山东淄博255012;2.河南工业大学经济贸易学院,河南郑州450001)

中国货币政策对宏观经济反应规律的检验

——基于DMS模型的实证研究

于茂荣1,鲁 政2,崔兆财1

(山东理工大学商学院,山东淄博255012;2.河南工业大学经济贸易学院,河南郑州450001)

DMS模型以高度灵活的模型设定方式描述变量间的关系,能够对变量间关系的时变特征进行更准确的刻画。以麦克勒姆规则作为中国货币政策反应函数的基础模型,运用DMS模型对中国货币政策的反应函数进行实证分析。研究表明,我国货币政策反应函数具备明显的模型动态调整特征。当宏观经济处于增速与通胀均较低的萧条状态时,货币政策主要关注经济增速,对产出缺口做出反应;当经济处于增速与通胀均较高的状态时,货币政策将主要关注通胀,对通胀缺口做出反应;当宏观经济处于增速居中而通胀较低状态时,货币政策将对产出缺口与通胀缺口兼顾考虑;当宏观经济处于高增长、低通胀状态时,货币政策不做出特定反应。

非线性模型;DMS模型;卡尔曼滤波;货币政策;反应函数

20世纪末以来,面对国际金融市场局部动荡和国内经济货币性需求迅猛增长的严峻形势,尤其是2007年,针对银行体系流动性偏多,价格涨幅较大的形势,中国人民银行的货币政策逐步从“稳健”转为“从紧”。到2008年年初,中国人民银行因美国次贷危机对我国宏观经济影响,进入9月份后国家货币政策又迅速由“从紧”转变为“适度宽松”。尽管在两次大的国际金融风暴下我国通过货币政策调整予以成功应对,但我国货币政策运用价格手段实现调控目标仍有较大的改善和提升空间,利率市场化至今仍未形成行之有效的货币市场基准利率体系,以价格体系为基础的货币政策传导机制仍然不够完善等诸多问题,我们在对“稳健和紧缩的货币政策进行分析探讨,以及判断什么样的货币政策才能使中国的经济健康、快速的发展”等问题之时,更为重要的是定量研究我国货币政策对宏观经济变量反映规律,只有这样才能更好地根据国家宏观经济发展需要来制定恰当的货币政策,从而避免宏观经济大起大落和货币政策反复多变的状况。

一、引言

货币政策的目标在于控制通货膨胀并支持经济增长。因为货币政策不仅可以通过影响名义利率,进而影响投资,最终对需求和物价产生影响,还可以通过货币供应量增减,进而影响利率与投资,使得总需求发生同方向变动,最终会对国民收入和就业产生传导作用。从我国实际看,中国人民银行在20世纪90年代以前的货币政策主要通过贷款规模控制货币供给,20世纪90年代以后外汇占款大量增加,银行贷款规模对货币供应量的贡献率下降,货币供应渠道发生变化。为此,中国人民银行在1998年取消了国有商业银行贷款规模的控制,正式编制基础货币计划,根据货币供应量目标和经济运行趋势,确定基础货币供应量。因此,基础货币是央行调节宏观经济的主要手段,货币供应量是当前货币政策中介目标。另外,中国的利率在货币政策传导过程中并没有起到关键作用,利率渠道的失效导致以短期利率为政策工具的泰勒规则*泰勒规则与麦克勒姆规则在对货币政策操作规则的刻画中最为著名。其中泰勒规则以利率为操作目标,而麦克勒姆规则以货币供给量为操作目标。在描述中国货币政策方面适用性较差,而基于货币供给的麦克勒姆规则更适合中国现实。为此,我们选用麦克勒姆规则作为中国货币政策反应函数的基础模型。

国家会根据面临的宏观经济状况对货币政策做出调整,货币政策反应函数就是对货币政策调整规律的具体刻画。Friedman 和Meiselman(1963)将时间序列数量模型应用于货币经济学研究,考察分析了货币政策与财政政策二者哪个对名义产出的影响更大;Sims(1980)研究分析了货币政策相关变量对宏观经济实际产出的作用效果。对中国而言,货币政策在短期内对实体经济部门产生影响,而在长期内对实体经济部门不会产生影响。不过,在经济衰退时期我国货币政策的效果要大于经济扩张时期的效果,也即“我国货币政策对实际产出的影响存在明显的非对称性”。[1]也有学者以误差修正模型实证分析中国货币政策调整对产出和就业的变化产生相应影响,而对物价水平的变化较难解释。

国内外学者均发现了货币政策反应函数的非线性特征。Rabanal(2004)使用马尔可夫机制转移模型,发现美联储的货币政策反应函数具有非对称性。美联储在经济繁荣时期关注通货膨胀,在经济衰退时期更关注经济增长。Becetal(2000)使用LSTR模型研究表明,美国、法国、德国的货币政策反应函数在经济繁荣阶段和经济萧条阶段具有显著的非对称性。赵进文、黄彦(2006)以非线性二次福利函数的方式给定目标函数,发现在1993~2005年间,央行存在非对称性政策偏好,货币政策反馈规则具有显著的非线性特征。[2]张屹山、张代强(2008)使用门限自回归模型估计了我国货币政策反应函数,发现在货币供给高增长时期的反应系数大于货币供给低增长时期的反应系数。[3]欧阳志刚(2009)使用阈值协整模型对开放经济中的货币政策反应函数的研究表明,央行对利率的调节随着货币政策松紧的变换而有非线性。[4]

非线性模型在宏观经济领域相关实证研究中得到了广泛应用。其中,Tong(1978)提出的TAR模型,[5]Granger 和Terasvirta(1993)提出的STAR模型,Hamilton(1989)提出的马尔科夫转换模型,[6]Durbin和 Koopman(2001)提出的时变参数模型等,这类非线性模型主要考虑到了宏观经济变量间的关系随经济环境变化而变化的特征。[7]利用这类非线性模型,国内学者对我国宏观经济领域的诸多问题进行了实证研究。刘金全和郑挺国(2008)运用TAR模型识别并检验了我国经济周期呈现的基本特征;王少平和彭方平(2006)利用ESTAR 模型实证检验了中国通货膨胀与通货紧缩相互转换时的非线性特征;[8]隋建利(2006)运用马尔可夫转移模型检验了我国名义产出与实际产出之间的动态关系;[9]郭庆旺和贾俊雪(2005)利用时变参数(TVP)模型分别考察了积极财政政策对我国区域经济增长和差异的影响。[10]

然而,上述非线性模型在考虑变量间的关系参数随时间发生变化时,却忽视了模型本身的时变特征。比如,在时刻t,被解释变量y的解释变量为x1,x2。而在时刻t+1,受各种因素的影响,y的解释变量可能仅为x1。若在时刻t+1,仍用x1,x2作为解释变量,将产生严重的模型误设问题。基于上述问题,需要设立更灵活的模型以同时考虑参数以及模型本身的时变特征。为此,Raftery等人(2010)提出了动态选择模型(Dynamic model selection,简记为DMS),在DMS模型中,各时刻的模型以及模型所对应的参数均是动态的,因而其有着高度的灵活性与包容性。[11]此外,DMS模型中的参数估计能够在标准的卡尔曼滤波算法的框架下得以实现,这保证了其参数估计的效率与可行性。基于DMS模型高度灵活的模型设定方式,本文拟运用DMS模型从实证角度检验中国货币政策对宏观经济变量的反应规律,从而在实证分析中解释变量本身的时变特征,这对提高我国宏观实证领域的技术水平具有重要现实作用。

二、DMS模型及对应的参数估计方法

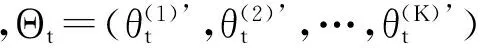

(1)

(2)

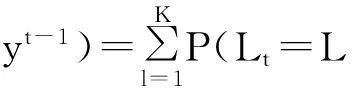

事实上Lt是一个离散型随机变量,其可能的取值范围为{1,2,…K},为了确定各个时刻的最佳模型,我们需要计算在各个时刻Lt取值的概率。更具体的,利用直到时刻t的信息来计算Lt的取值概率,即Pr(Lt=k|yt)。DMS所选择的最优模型即为Pr(Lt=k|yt)最大的模型。

为了计算Pr(Lt=k|yt),我们考虑存在转移矩阵P,其中的元素pij=Pr(Lt=i|Lt-1=j),此处的i,j=1,…K。当备选模型K的数目较多,转移矩阵P中的参数将无比庞大,因此利用完整的贝叶斯方法对P进行估计将缺乏效率。根据Raftery,Karny和Ettler(下称Raftery等人)(2010)的近似估计方法,可以得到:

(3)

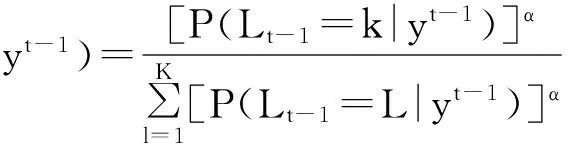

这里,yt-1指代截止时刻t-1的所有数据信息。根据Raftery等人(2010)的近似估计方法,(3)式可以简化为:

(4)

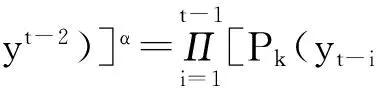

其中α是一个大于0小于或者等于1的常数。另外,

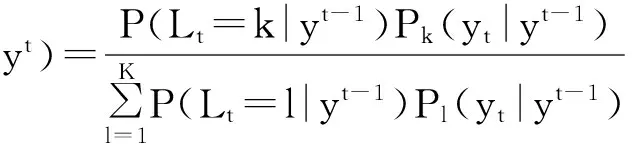

(5)

综合(4)和(5)可以发现:

(6)

由式(6)可以理解Raftery等人(2010)算法及α的含义。式(6)意味着在时刻t,模型取值为k的概率取决于模型k在近期的预测表现。其预测表现用预测概率Pk(yt-i|yt-i-1)来反映。较近的预测表现赋予较高的权重,较远的预测表现被赋予较低的权重,具体的量化指标由遗忘因子α来控制。α是一个大于0小于或等于1的常数,根据经验其取值范围为(0.95,0.99)。α的取值较高,意味着较远时期的预测表现的权重相对较高。反过来,α的取值较低,意味着较远时期的预测表现的权重相对较低。特别需要注意的是,为了完成对P(Lt=k|yt-1)与P(Lt=k|yt)概率的估计,我们需要设定先验概率P(L0=k|y0)。

在模型确定情况下,对各模型对应参数的估计采用标准卡尔曼滤波方法。然而,当模型数目过多时,对各模型均采用标准的卡尔曼滤波程序来计算对应的参数,将导致效率低下。为此Raftery等人提出简化卡尔曼滤波的方法。

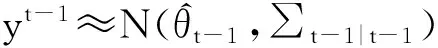

在标准的卡尔曼滤波方法中,

(7)

∑t|t-1=∑t-1|t-1+Qt

(8)

Raftery等人(2010)提出式(8)可以近似简化为:

(9)

此处0<λ≤1。λ被称为遗忘因子,其含义理解为:在过去的j期的参数的观测值拥有权重λj。通常选择的λ值接近于1,这意味着参数的渐近演进。更具体的,Raftery等人(2010)将λ设定为0.99。在这样的假设下,我们不必估计Qt,仅需估计Ht,这将大大提高运算效率。

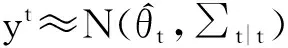

另外,在标准的卡尔曼滤波程序中,

(10)

此外,

(11)

∑t|t=∑t|t-1-∑t|t-1zt(Ht+zt∑t|t-1z’t)-1

zt∑t|t-1

(12)

(13)

那么,利用Raftery等人(2010)的方法,模型k所对应的参数可完整描述为:

(14)

(15)

(16)

三、模型设定及实证分析

(一)模型设定

已有文献在模型设定过程中,均只考虑到货币政策反应函数中反应系数的时变特征,而对反应函数模型本身的时变特征却未考虑。根据更灵活的DMS模型的思想,不同时期进入模型的解释变量是时变的,即模型本身存在时变特征。为此,本文综合考虑货币政策反应函数中模型与反应参数的时变特征,应用DMS模型实证分析。

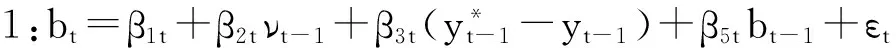

综上所述,本文设定的基础实证模型如下:

(17)

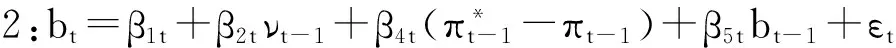

根据DMS模型,考虑到各时期进入模型的解释变量的不同而导致的模型时变,式(17)可分解为以下4种模型。

模型4:bt=β1t+β2tνt-1+β5tbt-1+εt

模型1意味着货币政策仅对产出缺口做出反应,模型2意味着货币政策仅对通胀缺口做出反应,模型3意味着货币政策对产出缺口与通胀缺口均做出反应,而模型4则意味着货币政策对产出缺口与通胀缺口均不做出反应。DMS方法将基于数据特征,确定在每一时期上述四个模型中哪一个为最佳模型,并确定最佳模型所对应的参数。

(二)数据说明

根据模型设定,本文选取1992年第1季度到2011年第4季度相关数据为实证检验样本数据,通货膨胀率用CPI同比增速表示,经济增长率用GDP同比增速,用前4个季度的名义GDP/M0的平均值来代表货币流通速度;通胀率的目标值取自各年度国民经济和社会发展计划执行情况与国民经济和社会发展计划草案;经济增长目标增长率通过HP滤波所求出的潜在的GDP增长率来求得。本文研究所用数据均来源于wind数据库。

(三)实证检验结果

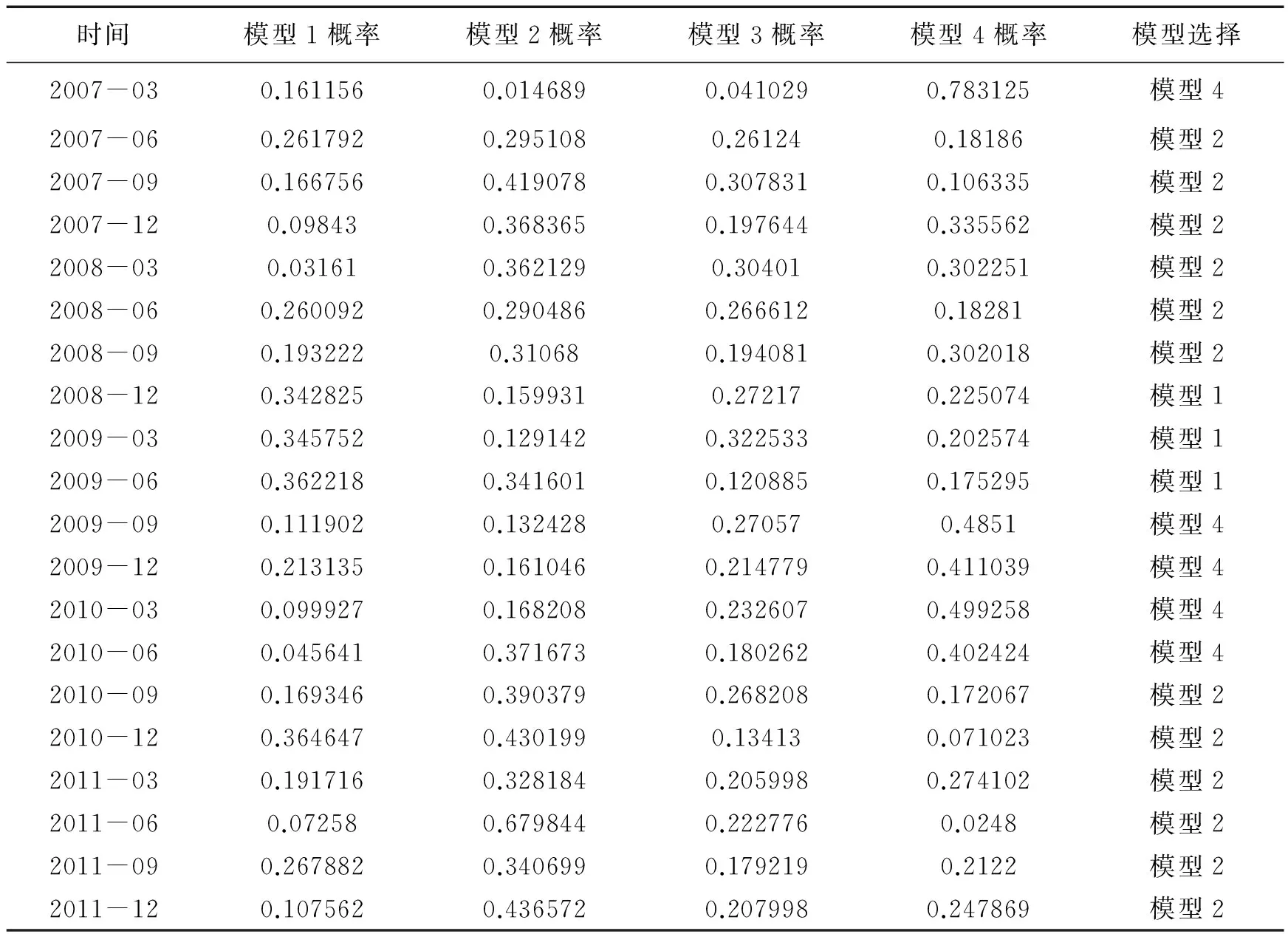

根据所收集数据,运用Matlab软件编写的DMS估计程序,对我国货币政策的反应函数在不同时期不同模型的概率及动态模型选择进行了估计,结果如表1所示。

表1 货币政策反应函数动态模型选择估计结果

注:限于篇幅,本文仅报告2007~2011年的估计结果。

表1估计结果显示,各时期最优模型是不同的,以2007年DMS动态选择模型估计结果为例,在第一季度模型4的概率明显高于其他模型,表明此时模型4是最优的模型选择。而在第二季度,模型2的概率最高,此时的最优模型从第一季度的模型4演变为模型2。由于模型发生变化,参数估计也发生变化。基于DMS动态选择模型使得我们可以从诸多可能模型中选择最合适的货币政策反应函数模型,进而估计其参数。

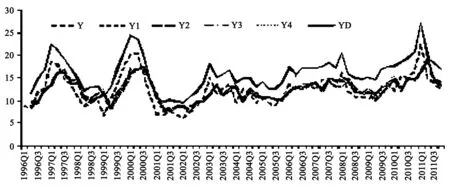

为检验DMS模型的拟合优度,我们将DMS模型的拟合值与真实货币增速及模型1、2、3、4的拟合值进行对比,如图1所示。

图1中Y1、Y2、Y3、Y4、YD分别代表模型1、2、3、4与DMS模型所拟合的Y值,Y代表货币增速的真值。由图1明显看出,DMS模型所得到的拟合值YD与真值最为接近,其运行趋势与真值高度一致。进一步,我们计算了Y1、Y2、Y3、Y4、YD与Y的相关系数,分别为0.72、0.73、0.74、0.72与0.98,其中YD与Y的相关系数显然最高。由此可见,模型DMS相对其他备选模型有最高的拟合优度。

为了更深入揭示货币政策的反应规律,我们依据DMS方法的模型选择结果,考察各类模型所对应的经济增速与通胀分布状况,如下图2至图9所示。

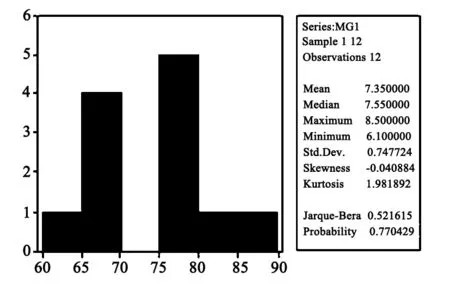

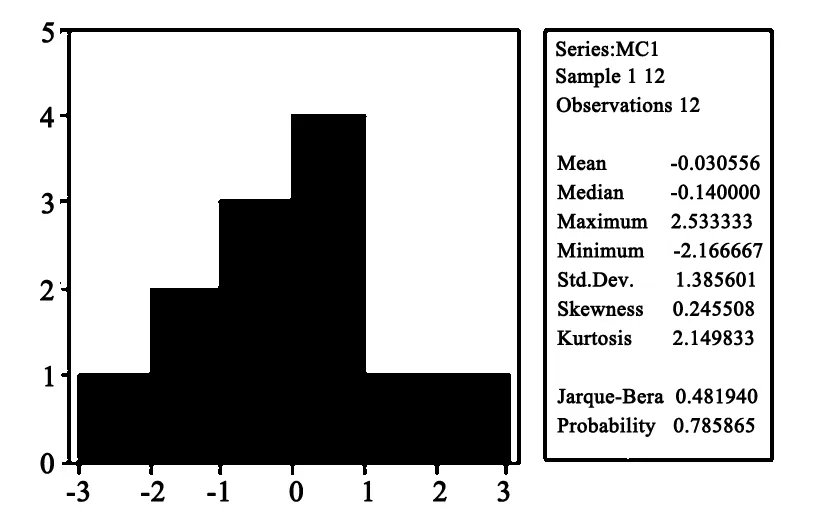

基于模型估计结果及图示分析发现,当选择模型1时,经济增速的分布处于较低水平,其均值为7.35%,最大值仅为8.5%。通货膨胀的分布也处于较低水平,其均值为-0.03%,最大值也仅为2.53%。这意味着模型1所对应的宏观经济状况为经济增速与通胀均较低的萧条状态。当经济增速与通胀均处于较低区域时,货币政策将主要关注经济增速,对产出缺口做出反应。

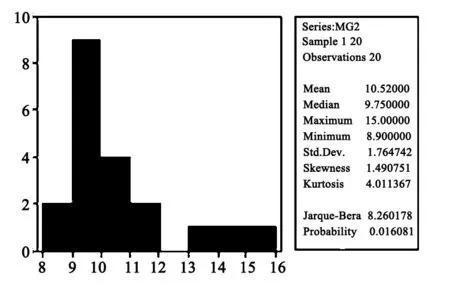

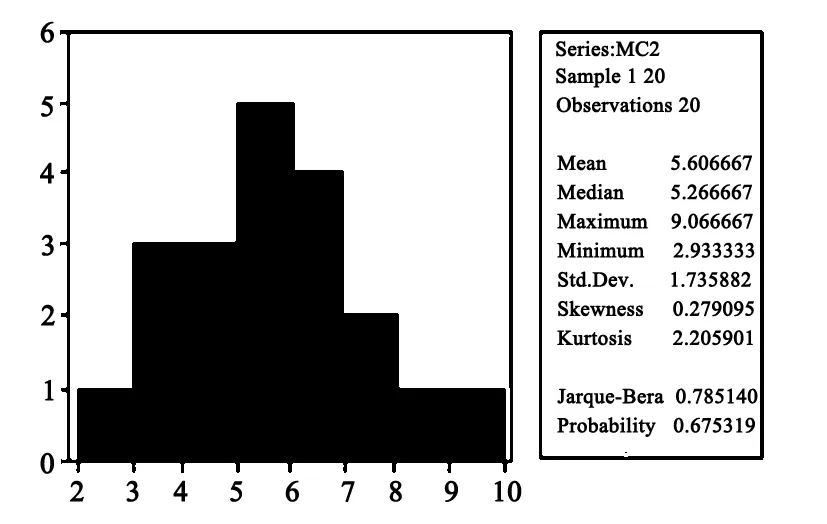

当选择模型2时,经济增速的分布处于较高水平,其均值为10.52%,最大值达15.0%。通货膨胀的分布处于较高水平,其均值为5.6%,最大值达9.06%。这意味着模型2所对应的宏观经济状况为经济增速与通胀均较高的过热状态。此时,货币政策主要关注通货膨胀,对通胀缺口做出反应。

图1 DMS模型与各模型的拟合值对比

图2 选择模型1时期的经济增速分布状况

图3 选择模型1时期通胀的分布状况

图4 选择模型2时期的经济增速的分布状况

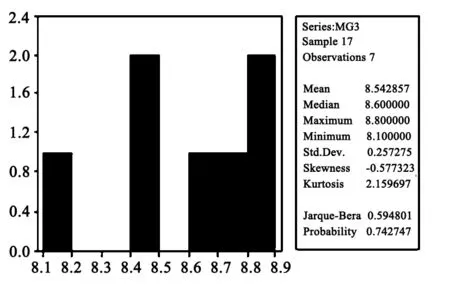

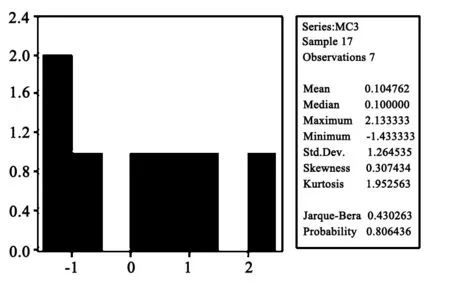

图6 选择模型3时期的经济增速的分布状况

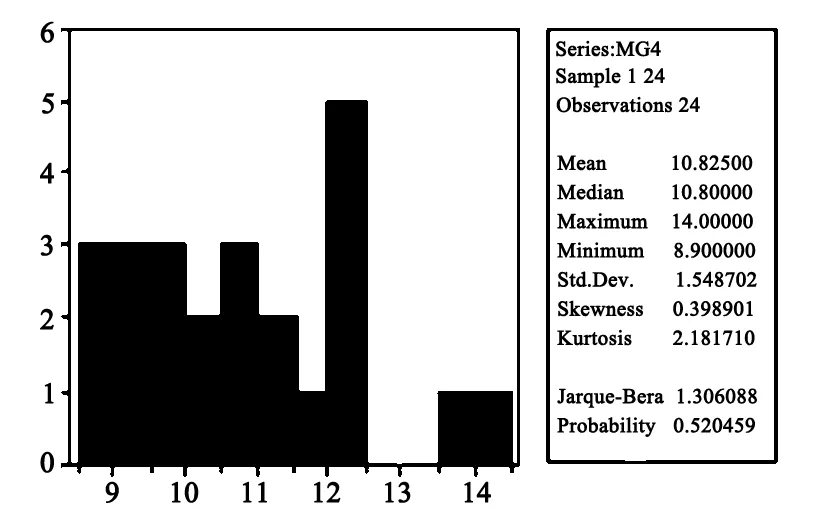

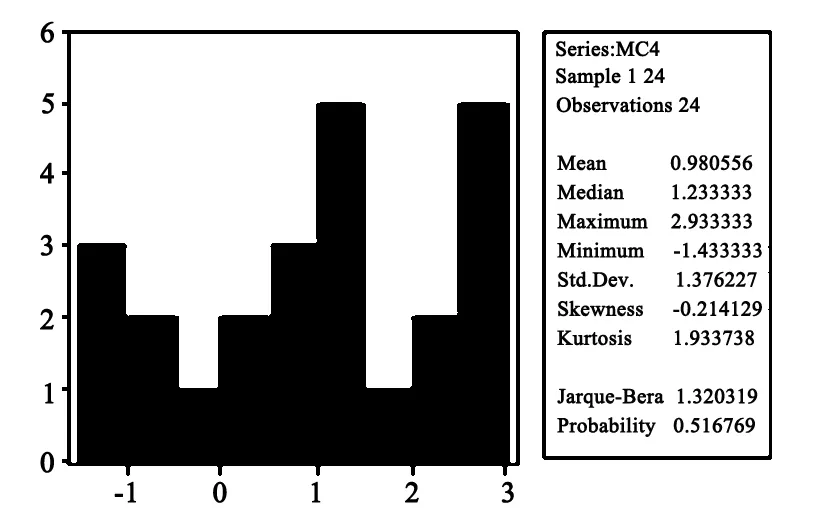

图8 选择模型4时期的经济增速的分布状况

图5 选择模型2时期通胀的分布状况

图7 选择模型3时期的通胀的分布状况

图9 选择模型4时期通胀的分布状况

当选择模型3时,经济增速的分布介于经济萧条时期与经济繁荣时期的经济增速分布之间,其均值为8.54%,最大值达到8.8%。通货膨胀的分布处于较低水平,其均值为0.1%,最大值达2.13%。这意味着模型3所对应的宏观经济状况为经济增速居中而且通胀较低,此时,货币政策对产出缺口与通胀缺口均做出反应。

当选择模型4时,经济增速的分布处于较高水平,其均值达10.8%,最大值达14.0%。而通货膨胀的分布处于较低水平,其均值0.98%,最大值达到2.93%。这意味着模型4所对应的宏观经济状况为经济增速高而通胀低,此时,货币政策对产出缺口与通胀缺口均不做出反应。

四、结论

本文采用DMS模型,该模型考虑到时间序列模型本身的时变特征,在备选模型中进行动态选择,能对数据的演进机制与过程进行更精确的刻画与描述,还运用Matlab软件编写的DMS估计程序,对我国货币政策的反应函数在不同时期不同模型的概率及动态模型选择进行了实证分析。得出“我国的货币政策反应函数具备明显的模型动态调整特征”。具体而言:(1)当宏观经济处于经济增速与通胀均较低的萧条状态时,货币政策主要关注经济增速,对产出缺口做出反应;(2)当宏观经济处于经济增速与通胀均较高的过热状态时,货币政策将主要关注通货膨胀,对通胀缺口做出反应;(3)当宏观经济处于经济增速居中而通胀较低状态时,货币政策将对产出缺口与通胀缺口均做出反应;(4)当宏观经济处于高增长、低通胀的状态时,货币政策对产出缺口与通胀缺口均不做出反应。

货币政策可以对宏观经济进行全方位调控,但近年来我国货币政策对宏观经济变量的反函数动态反应实证检验,表明宏观经济不同发展状况下货币政策经济效应是不同的。也即货币政策不仅可以通过调控货币供应量保持社会总供给与总需求平衡,或通过调控利率来控制通货膨胀保持物价总水平稳定,而是在根据不同的宏观经济发展状况,货币政策反函数反应特征不一。如当宏观经济处于较高水平,其均值达到了10.8%,最大值达到了14.0%。而通货膨胀的分布处于较低水平,其均值为0.98%,最大值达到了2.93%。此时,货币政策对产出缺口与通胀缺口均不做出反应。而宏观经济处于经济萧条时期与经济繁荣时期之间,其均值为8.54%,最大值达到了8.8%,通货膨胀的分布处于较低水平,其均值为0.1%,最大值达到了2.13%。此时,货币政策对产出缺口与通胀缺口均做出反应。

[1]刘金全,郑挺国.我国货币政策冲击对实际产出周期波动的非对称影响分析[J].数量经济技术经济研究,2006,(10).

[2]赵进文,黄彦.中国货币政策与通货膨胀关系的模型实证研究[J].中国社会科学,2006,(2).

[3]张屹山,张代强.包含货币因素的利率规则及其在我国的实证检验[J].2008,(12).

[4]欧阳志刚,王世杰.我国货币政策对通货膨胀与产出的非对称效应[J].经济研究,2009,(9).

[5]Tong, H.NonlinearTimeSeries:ADynamicalSystemsApproach[M]. Oxford: Oxford University Press. 1990.

[6]Hamilton, J.A new approach to the economic analysis of non stationary time series and the business cycle[J].Econometrica,1989, (57): 357-384.

[7]Durbin, J. and Koopman, S. A simple and efficient simulation smoother for state space time series analysis[J].Biometrika, 2002,(89):603-616.

[8]彭方平,王少平.我国通货膨胀与通货紧缩的非线性转换[J].经济研究,2006,(8).

[9]隋建利. 我国名义冲击与实际冲击内在关联与影响的经济计量分析[D]. 武汉: 华中科技大学, 2006.

[10]郭庆旺, 贾俊雪. 积极财政政策对区域经济增长与差异的影响[J]. 中国软科学, 2005,(7): 46-54.

[11]Raftery and Ettler.Online Prediction Under Model Uncertainty Via Dynamic Model Averaging: Application to a Cold Rolling Mill[J].Technometrics, 2010,(52): 52-66.

(责任编辑 鲁守博)

Dynamic Model Selection Method and Its Application in the Response Function of Monetary Policy in China: An Empirical Approach

Yu Maorong1,Lu Zheng2,Cui Zhaocai1

(1.SchoolofBusiness,ShandongUniversityofTechnology,Zibo255012,China;2.SchoolofEconomicsandTrade,HenanUniversityofTechnology,Zhengzhou450001,China)

Based on the Dynamic Model Selection Method (DMS method), this paper studies the response function of monetary policy in China. The result shows that the response function in China has a significant character of dynamic adjustment. When the rate of economic growth and inflation were both lower, the monetary policy focused on the economic growth and responded to the output gap; when the rate of economic growth and inflation were both higher, the monetary policy focused on the inflation and responded to the inflation gap; when the rate of economic growth is moderate and the rate of inflation is lower, the policy responded to both the economic growth and inflation; finally, when the rate of economic growth is high and the rate of inflation is low, the policy responded to none of them.

Nonlinear model; DMS model; Kalman filter; monetary policy; response function

2014-09-18

于茂荣,男,江苏泰州人,山东理工大学商学院副教授;鲁政,男,山东淄博人,河南工业大学经济贸易学院金融学系;崔兆财,男,山东淄博人,山东理工大学商学院。

F820.2

A

1672-0040(2015)01-0005-07

- 山东理工大学学报(社会科学版)的其它文章

- 会计核算方法体系研究

- 农村民生体育发展管窥

——以山东省为例