内外部所有权交互对家族企业薪酬影响研究

辛金国,乐毕君

(1.杭州电子科技大学 信息化与经济社会发展研究中心,浙江 杭州 310018;

2. 宁波市市政公用工程安全质量监督站,浙江 宁波 315000)

内外部所有权交互对家族企业薪酬影响研究

辛金国1,乐毕君2

(1.杭州电子科技大学 信息化与经济社会发展研究中心,浙江 杭州 310018;

2. 宁波市市政公用工程安全质量监督站,浙江 宁波 315000)

摘要:现代家族企业普遍存在的内外部所有权交互作用将导致严重的委托代理问题,作为降低代理成本的高管薪酬激励与所有权结构关系研究显得非常重要。文章以我国上市家族公司中小板企业为对象,实证研究其内外部所有权交互安排对其薪酬的影响。研究结果显示:家族内外部所有权集中度的交互影响与高管薪酬激励呈显著正相关关系,家族内外部管理权集中度的交互影响与高管薪酬也呈显著正相关关系。

关键词:家族企业;内外部所有权结构;交互影响;高管薪酬激励

长期以来,现有绝大部分文献(除特别说明外)中提到的家族所有权结构都是指家族外部的所有权结构[1],即家族股东与外部非家族股东间的所有权配置结构[2]。近年来,围绕家族内部所有权结构——家族所有权在家族成员间的配置结构如何影响家族企业内部的治理效率问题展开了探索性研究,并取得了初步的研究成果[3]。那么,家族内部所有权与管理权的匹配情况又会对家族企业的薪酬激励产生什么影响?本文基于所有权理论,将其分为外部和内部,进而从两者交互影响角度剖析其与高管薪酬激励间的关系。

一、 文献述评

(一)家族企业内外所有权结构

自1932年伯利和米恩斯提出所有权和控制权两权是公司治理的核心问题之一后,长期以来很多专家学者都集中于企业两权分离后出现的代理问题,源于该问题所引发的冲突问题涉及所有权结构、高管薪酬等(德姆塞茨,1997)。但从20世纪90年代开始发现了大多数公司所有权存在高度集权现象,大股东控制才是最具有代表性的治理模式且普遍存在大股东参与管理的现象,即所有权和管理权两权合一,最为典型的即家族控股上市公司。因此,所有权和控制权成为家族企业治理研究的核心问题。

近年来,围绕家族内外部所有权结构研究取得了初步的研究成果。一方面,所有权过度集中于极个别家族成员会对家族企业的治理效率产生负面影响;另一方面,所有权过度分散也会对家族企业的经营管理带来一系列的问题,因为家族内部过度均衡配置的所有权结构会严重影响企业的经营决策效率及其执行力,也会导致家族成员间为了争夺有限的资源而出现激烈的权力斗争和大量非生产性活动。那么,家族内部所有权与管理权的匹配情况又会对家族企业的治理效率产生什么影响?Thomas等(1994)指出,所有权和管理权偏离严重会使家族成员凝聚力下降以致冲突增多,难以达成共识,最终造成家族成员的权力争夺。贺小刚和连燕玲(2009)[4]和贺小刚等(2010a)实证检验了中国家族上市公司存在两权偏离现象,且会导致家族冲突与严重的代理问题。

(二)家族企业内外所有权结构与薪酬激励行为研究及其进展

Bebehuk and Fried(2003)认为最优契约激励论和管理权力论是决定高管薪酬理论的代表性论点。最优契约激励论认为经理层薪酬契约是解决代理问题的补救方法。而管理权力论则指出,若公司的股权较为分散,内部控制的经理薪酬契约就会显而易见地成为其寻租的工具。实际上管理权力论是最优契约论的补充。

Shleifer and Vishny(1986)得出家族高管利用其地位提高其薪酬水平并很隐蔽地侵吞公司资产。Holderness and Sheehan(1988)发现若高管是控股股东但并未持全部股份,则薪酬会高于公司其他高管。权小锋;吴世农(2010)的实证研究结果是高管薪酬随着控制权的增加而上升。Shmuel Cohen(2008)表明家族企业的高管薪酬其实一般情况下不比其他高管低。卢锐(2008)[5]发现管理层权力大的企业,其高管薪酬较高且其薪酬与盈利业绩的敏感度更大。

综上所述,国内外专家和学者研究家族企业所有权及其高管薪酬关系,已取得建设性观点,但仍有值得深究之处:(1)对于家族企业所有权结构的研究,将其内外部所有权结合同高管薪酬进行对比研究的文献显得比较缺乏[6]。(2)对于家族企业的研究结论而言,内外所有权结构与高管薪酬的影响还未一致,有待进一步研究[7]。

二、理论模型的构建

(一)假设的提出

1.家族企业内外部所有权集中度的交互影响高管薪酬激励

理论上,多个大股东结构存在两种竞争效应——监督效应和合谋效应,即制衡股东既有激励监督控股家族的侵占行为,也有动机与其合谋共享私人收益(Maury and Pajuste , 2005)。随着家族企业内外部所有权集中度的提高,以及两者自己的相互作用,多个大股东制衡结构治理效应的逐渐降低,而家族企业内外部所有者合谋效应逐渐显现,这对高管薪酬有不利影响[8]。故提出假设1:

H1:家族内外部所有权集中度交互与高管薪酬负相关。

2.家族内外部管理权集中度的交互影响高管薪酬激励

金字塔结构下,控股家族常常利用其掌握的超额管理权进行各种侵害中小投资者利益的侵占行为(Adman and Ferreira, 2008)。这些研究结论都是在假定家族成员间的管理权是可以有效集中起来的前提下得出的。由于资源的有限性以及家族成员的私利目标,家族成员共同掌握企业的管理权不仅很可能成为家族一致对外的有力工具,反而可能是获取家族利益和权力争斗的发生源[9]。因此,家族外部和内部的控制权或管理权集中程度都将影响家族企业的薪酬行为决策。因此,我们提出假设2:

H2:家族内外部管理权集中度的交互影响高管薪酬激励呈正相关。

3.家族内外部两权分离程度的交互影响高管薪酬激励

现有的研究文献表明,控股家族所有权与控制权的分离即家族外部的两权分离会导致更强的堑壕效应(Claessens et al., 2002;邓建平等,2006;叶勇等,2007)。这些研究结论忽视了家族内部所有权与管理权分离的影响。如果家族外部的所有权与控制权没有发生分离但家族内部的所有权与管理权发生了比较严重的分离,这种情况同样也会影响家族企业总体的治理效率问题(贺小刚等,2010a)。因此,在分析家族外部所有权与控制权的分离对控股家族薪酬激励影响时,应该考虑家族内部两权分离情况的潜在重要影响[10]。公司高管为一己私利将制定较高的薪酬机制。故提出假设3:

H3:家族内外部两权分离程度的交互影响与薪酬激励呈正相关。

(二)变量定义和解析

1.因变量

高管薪酬(Pay),前三名高管人员报酬。

2.自变量

(1)外部所有权结构

本文衡量外部所有权结构的变量指标有现金流权(CR);两权分离(Sep);Z 指数(Fl)。

(2)内部所有权结构

①家族成员所有权集中度(VRD)

将每位家族成员的股权比例shi转化为相对比率vri(vri=shi/∑shi),再用赫芬达尔指数进行测算。计算公式如下:

VRD=∑(vri)2=∑(shi/∑shi)2

②家族成员管理权集中度(MPD)

根据第i位家族成员的任职情况确定其职位等级系数posi-ij,通过引用贺小刚和连燕玲(2009)调查到的职位等级系数来量化管理权,再得出其相对管理权mpi(mpi=posi-ij/∑posi-ij),最后用赫芬达尔指数衡量。计算公式如下:

MPD=∑(mpi)2=∑(posi-ij/∑posi-ij)2

③家族成员的权力偏离(PDV)

将每个家族成员的所有权与其相对管理权的偏离加总起来。计算公式如下:

PDV=∑(|vri-mpi|)/n

3.控制变量

本文设置的控制变量主要有:公司规模(Size),即用公司年末总资产的自然对数表示;市净率(PBR),即用每股股价与每股净资产的比率表示;成长性(Grow),即用主营业务收入增长率表示;资产负债率(Lev),即用公司偿债能力的重要指标表示;年份(Year)。

(三)模型的构建

本文构建了如下模型:

Pay=β0+β1CR+β2Sep+β3Fl+β4Control+β5Yeart+ε

(1)

Pay=β0+β1VRD+β2MPD+β3PDV+β4Control+β5Yeart+ε

(2)

Pay=β0+β1CR*VRD+β2Fl*MPD+β3Sep*PDV+β4Control+β5Yeart+ε

(3)

三、实证研究

(一)样本选取及数据的来源

1.样本的选择

本文以深交所中小版上市家族企业为样本,选取340家2010-2013年间共1 360个数据进行研究。在研究内外部所有权结构交互时,实证研究中选取内外部所有权结构中数据完整且披露亲缘关系的上市家族企业,并剔除了家族控股在10%以下的,托宾Q大于3的异常样本,以及正在进行特别处理的ST类公司及公司治理数据有缺漏和样本数据不完全的企业。最终获得656个有效样本数据。

2.数据的来源

除来源于国泰安数据库的数据外,家族成员的确定来自上市公司的招股说明书和年报。此外,本文中需要手工搜集的数据均来自年度报告。先将年报中“董监高基本情况”的所有人员与实际控制人进行匹配搜索以明确是否存在亲缘关系,接着通过年报中“前十名股东持股”数据确定家族成员的持股比例等,家族成员的任职信息则来自于年报中的“董监高以及员工情况”信息。

(二)实证分析

1.描述性统计分析

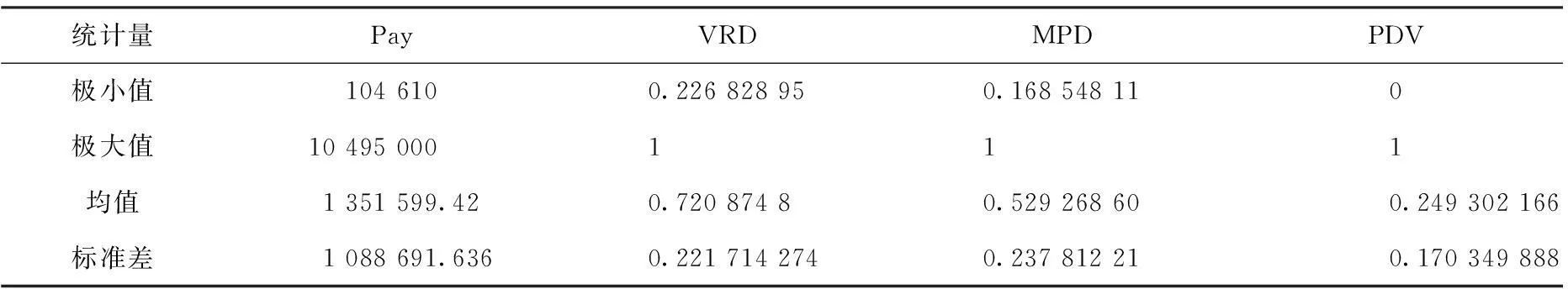

表1 模型一描述性统计

表2 模型二描述性统计

表3 模型三描述性统计

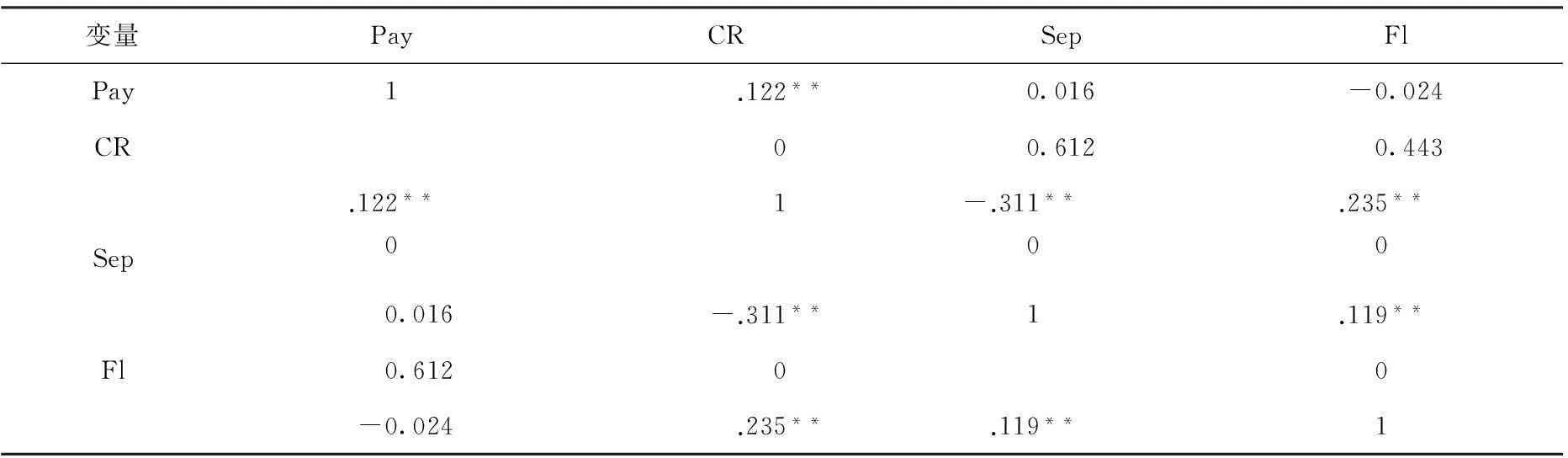

2.相关性分析

表4 模型一相关性分析

表5 模型二相关性分析

表6 模型三相关性分析

3.多元回归分析

表7 模型一回归结果分析

a. 因变量: Pay

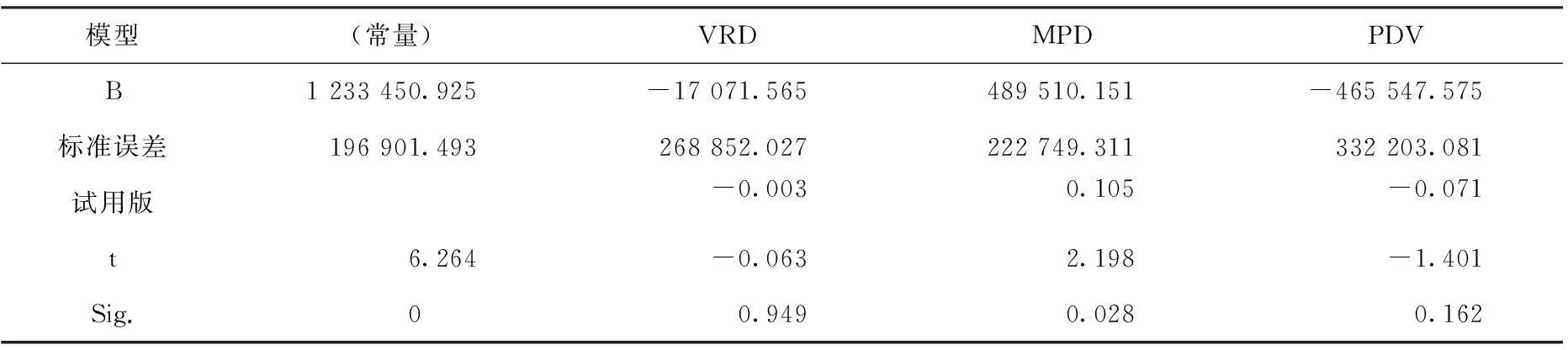

表8 模型二回归结果分析

a. 因变量: Pay

表9 模型三回归结果分析

a. 因变量: Pay

由表7、表8和表9可以看出:家族内外部所有权集中度的交互与高管薪酬在0.01的水平上呈正相关关系,不支持假设H1。说明当家族内外部所有权集中度的交互较高时,对企业高管薪酬产生正向激励。这是因为上市公司监管规范,合谋现象很难实现。此外,上市公司的薪酬委员会也对其起到了很好的监督作用。家族内外部管理权集中度的交互影响与高管薪酬在0.01的水平上呈显著正相关关系,支持假设H2。家族内外部两权分离程度的交互与薪酬激励的影响并不那么显著,不支持假设H3。

4.稳健性检验

以Z5(第一大股东持股比例与第二至第五大股东持股比例之和的比)*MPD代替Fl *MPD,作稳健性检验,回归结果和研究结论基本一致。

5.典型案例分析

本文进一步以美邦服饰和森马服饰案例分别验证实证结论。

上海美特斯邦威服饰股份有限公司主要从事于服装设计开发;服装、鞋等的设计、生产和销售。实际控制人为周成建,周成建和其女儿胡佳佳持有美邦股份比例为58.36%,无其他亲戚持股现象,而机构投资者持股相对比较高,因此内外部所有权集中度的交互较高,多个大股东制衡结构治理效应非常明显,重视高管的薪酬激励,高管的薪酬普遍比同行业的上市公司高,公司还在2010 年推出了股权激励计划,覆盖了部门经理及以上中高层管理团队和核心技术人员。

浙江森马服饰股份有限公司以虚拟经营为特色以系列成人休闲服饰和儿童服饰为主导产品的品牌服饰企业。在公司的股权结构方面,邱光和膝下有一儿一女,分别为邱坚强和邱艳芳。儿子邱坚强与戴智约结为夫妻,女儿邱艳芳与周平凡结为夫妻。实际控制人为邱光和,与邱坚强夫妇、邱艳芳夫妇共同持有公司控股股东森马集团100%股权,森马集团持有森马投资40.17%的股权,公司部分员工及实际控制人邱光和的兄弟邱光平共持有森马投资 59.83%的股权。邱光和担任公司董事长,邱坚强为副董事长,周平凡任董事兼总经理。因此,家族外部和内部的控制权或管理权集中程度相对比较高,由于公司高管既是所有者又是经营者,家族成员的所有权与经营权的涉入培育了忠诚度和相互依赖的互利机制。公司建立了系统、科学的高管薪酬分配体系、绩效考核体系、奖惩激励体系,保证了公司绩效的不断提升。另一方面,公司非常重视股利分配,近三年现金分红金额(含税)占合并报表中归属于上市公司股东的净利润的比率(%)为54.76% ,88.06% 和74.28% 。森马充分体现了“和谐共赢”的核心价值观和“小河有水大河满”的经营哲学。

四、研究结论与局限性

(一)研究结论及讨论

第一,家族内外部所有权集中度的交互与高管薪酬呈显著正相关关系。随着中国家族企业的壮大,股权的逐步开放。由于内外部所有者在目标函数上存在差异,特别是外部机构投资者的影响,相对高的家族内外部所有权集中度将不会约束高管薪酬的提高。现今,上市家族企业的信息披露制度较为完善,让广大投资者更为及时、准确和清晰地了解企业最新的发展方向和未来的战略目标。其次,上市企业的监管力度较强,制定一套适合各企业自身特点的内外监管相结合的制度,从而使企业活动更加的合法化、体系化,以降低因大型突发事件给企业带来的不利影响。最后,上市企业构建一套完善的惩罚机制,从根本上约束和惩治企业大股东对中小股东的掠夺,逐步减少掠夺行为的出现,从而会使他们为薪酬激励带来有利影响,更好地服务且做出更大的贡献。

第二,家族内外部管理权集中度的交互影响与高管薪酬呈显著正相关。由于家族成员关系的复杂化和家族成员来源的多元化,以及资源的有限性和家族成员的私利目标,家族成员的控制权和管理权不仅成为一致对外的工具,而且成为了获取利益和权力争斗的发生源。因此,相对高的家族内外部管理权集中度有利于提高高管薪酬的激励。

第三,家族内外部两权分离程度的交互与薪酬激励不相关。如果家族外部的所有权与控制权没有发生分离但家族内部的所有权与管理权发生了比较严重的分离,这种情况同样也会影响家族企业总体的治理效率问题(贺小刚等,2010a)。因此,在分析家族外部所有权与控制权的分离对控股家族薪酬激励影响时,应该考虑家族内部两权分离情况的潜在重要影响。

(二)局限性

1.理论问题

本研究从家族企业内外部所有权集中度、内外部管理权集中度和内外部两权分离程度三个方面研究交互问题,用前三名高管人员报酬总额测量高管薪酬激励。由于家族企业内外所有权结构交互作用及高管薪酬激励的复杂性,所以衡量家族企业所有权交互作用及高管薪酬激励还需作进一步的研究。

2.样本问题

由于本文研究样本的数据来源限制可能会导致实证的结果与实际存在偏差。本研究所需的原始数据都是来源于上市家族企业的招股说明书、2010年-2013年四年的上市公司年报、国泰安数据库等,部分公司可能由于种种原因存在并未详细披露的现象。

参考文献

[1]乐毕君, 辛金国. 上市家族企业所有权结构与绩效:基于双重委托代理理论的分析[J].生产力研究,2014(7):18-21.

[2]Douglas D,Santerre A.The separation of ownership and control in east asian corporation[J].Journal of Financial Economics,2002,58(1) : 267-309.

[3]谷祺. 现金流权与控制权分离下的公司价值——基于我国家族上市公司的实证研究[J].会计研究,2006(4):30-36.

[4]贺小刚, 连燕玲. 家族权威与企业价值: 基于家族上市公司的实证研究[J].经济研究, 2009 (4) : 90-104.

[5]卢锐. 管理层权力、薪酬与业绩敏感性分析——来自中国上市公司的经验证据[J].当代财经,2008(7):107-112.

[6]辛金国, 乐毕君.所有权结构对家族企业高管薪酬激励实证研究[J]. 杭州电子科技大学学报(社会科学版), 2014(5) : 16-22.

[7]赵景文, 于增彪. 股权制衡与公司经营业绩[J].会计研究,2005(12):59-64.

[8]辛金国, 王琳燕. 董事会监督与总经理激励对绩效的影响——基于我国中小板家族企业研究[J].技术经济与管理研究, 2013(2) : 74-79.

[9]Mehran H.Executive compensation structure,ownership and firm performance[J].Journal of Financial Economics,1995,38( 4) :163-184.

[10]Hambrick B,Finkelstein H.The choice of stock ownership structure: agency costs,monitoring and the decision to go public[J].Quarterly Journal of Economics,1998,113( 3) : 187-225.

On the Impact of the Interaction with Internal and External Ownership on Family Businesses Salary

XIN Jin-guo1,LE Bi-jun2

(1.CentreofInformatization&DevelopmentofEconomicSociety,HangzhouDianziUniversity,HangzhouZhejiang310018,China;2.Ningbomunicipalpublicworkssafetyqualitysupervisionstation,NingboZhejiang315000,China)

Abstract:There exist widespread interactions of internal and external ownership in modern family businesses, which will result in a severe principal-agent problem. It is significant to study how to reduce the executive compensation incentive as the agency cost and the ownership structure relationship. This article takes our country’s middle and small capital stocks of the family businesses as the object of the study to make an empirical study on the impact of interaction with internal and external ownership on the family businesses salary. The results show that the interaction with the internal and external ownership concentration is positively correlated with the executive compensation incentives, and the interaction with the internal and external management concentration is also positively correlated with the executive compensation incentives.

Key words:family businesses; internal and external ownership structure; interactive influence; executive compensation incentive

中图分类号:F275

文献标识码:B

文章编号:1001-9146(2015)05-0006-07

作者简介:辛金国(1962-),男,浙江黄岩人,管理学博士,教授,审计理论和实务、统计技术、绩效评价等.

基金项目:浙江省自然科学基金项目(LY13G020027);浙江省哲学社会科学重点研究基地课题(13JDWZ02Z)

收稿日期:2014-10-30

DOI:10.13954/j.cnki.hduss.2015.05.002