环境不确定性、多元化经营与权益资本成本

摘 要:以2009~2012年我国A股上市公司为研究样本,检验环境不确定性及多元化经营对公司权益资本成本的影响。研究发现,环境不确定性越高则公司的权益资本成本也越高,同时在高环境不确定性背景下,多元化经营将有助于缓解环境不确定性与权益资本成本之间的正相关关系;进一步,对于政府控制公司,多元化经营能够更显著地降低环境不确定性所导致的代理问题,并且若其所处地区政府干预程度较低,则多元化经营缓解环境不确定性与权益资本成本之间正相关关系的作用越大。

关键词: 环境不确定性;资本成本;多元化经营;控制权性质

中图分类号:F231 文献标识码: A 文章编号:1003-7217(2015)01-0078-06

一、引 言

在全球经济一体化的大背景下,企业外部市场环境风云变幻,环境不确定性已成为公司经营管理过程中必须面对的重大问题。一般认为,环境不确定性越高则公司面临的经营风险也越大,同时也越难以观察到管理层的经营管理活动,管理层也更容易隐藏其机会主义行为和经营不善。另一方面,企业通常将多元化经营作为一项扩大企业规模与降低企业风险的战略选择。关于多元化对公司价值的影响学术界存在两种观点:一是认为多元化经营可能会加剧信息不对称并最终导致公司价值的降低[1-3];二是认为多元化既可以透过组织单元之间的共同保险作用增加企业负债能力从而降低股东风险,也可以利用内部资本市场以规避由于信息不对称而导致的融资约束问题[4-5]。

尽管已有研究分析并检验了环境不确定性对盈余管理、审计意见行为、投资效率、会计信息的治理效应以及独立董事溢价的影响,但迄今为止尚未有研究专门探讨多元化经营将如何影响环境不确定性所带来的经营风险和信息不对称问题[6-12]。从理论上说,多元化经营既有可能因为组织单元之间的共同保险和风险分担作用而降低环境不确定性所带来的负面影响,也有可能由于其带来了更大程度的信息不对称而进一步激化高环境不确定性下的代理问题。为此,本文以2009~2012年我国A股上市公司为研究样本,检验环境不确定性及多元化经营对公司资本成本的交互作用。

二、理论分析与假设提出

在全球经济一体化的大背景下,企业外部市场环境风云变幻,各市场主体的不可预测行为均可能导致企业面临巨大的环境不确定性。较高的环境不确定性将带来以下负面影响:首先,较高的环境不确定性削弱了公司管理层预测公司特定信息的能力,会给制定公司战略规划和经营策略带来不利影响,这一定程度上将导致公司风险的上升<sup>[13]</sup>;其次,较高的环境不确定性使外部投资者难以对管理层行为进行预测与监督,提高了其评估公司投资项目回报的难度<sup>[10]</sup>;最后,在环境不确定性高的背景下,一般难以区分自然状态和管理者的个人努力程度,最终使得外部投资者难以评估管理层的业绩和公司价值。由于上述负面影响的存在,出于自保目的,外部股权投资者通常会要求环境不确定性高的公司提供更高的资本成本作为风险补偿。藉此,提出本文的假设1:

假设1:给定其他条件不变,环境不确定性与权益资本成本正相关。

信息透明度假说认为,多元化经营增加了组织的复杂性,导致了管理者和外部资本提供者之间的信息不对称<sup>[14]</sup>。具体而言,由于多元化经营所导致的组织复杂性影响了公司经营和财务信息的透明度,加剧了公司经营管理层与投资者之间信息的不对称,而且通常多元化公司只需要报告产品或者分部的销售收入和销售成本信息,因此外部投资者只能观察到多元化公司累计的现金流而非各个业务单元或分产品的个别现金流,从而难以了解公司具体是如何将产品和行业层面的信息累积为总体层面的信息,这最终导致了公司信息透明度的降低<sup>[15]</sup>。此外,委托代理理论认为,多元化经营所导致的信息不对称问题还将激化管理层与股东之间的代理冲突,自利的管理层更可能做出损害公司价值的决策,外部投资者因此将要求更高的资本成本。当环境不确定性较高时,管理层可以将自己偷懒行为和在职消费导致的业绩变差归因于外部环境,此时外部投资者难以区分是外部环境还是管理层不当或非法的行为导致了公司业绩损失<sup>[11]</sup>。而在多元化经营的背景下,由于投资者难以了解多元化公司各分部的经营效率等重要信息,上述问题将可能更为严重,这就意味着投资者会要求环境不确定性高的多元化经营公司提供更高的资本成本。

财经理论与实践(双月刊)2015年第1期2015年第1期(总第193期)廖义刚:环境不确定性、多元化经营与权益资本成本

而另一方面,资产组合理论认为,公司多元化投资的动机在于平衡风险和稳定收益。Markham(1973)指出,如果多元化经营公司各个业务单元的现金流不完全相关,公司总体的现金流的变动性将因为多元化战略的运用而降低,换言之,公司总的风险此时将降低。显然,在环境不确定性高的背景下,公司未来的生产和经营面临着更大的不确定性,此时进行适当的多元化经营将有助于分散各个业务单元的风险进而降低公司整体现金流的变动性,提高公司抵御不确定性环境的能力,最终公司风险的降低使得投资者将愿意接受更低的资本成本。此外,企业内部市场并非总是低效的[16-17]。当面对较高程度的环境不确定性时,公司更难以通过外部市场获取所需要的资金、技术和人才等战略资源,而通过多元化经营建立的内部市场可以替代外部市场机制实现对资源的重新分配,因此多元化经营将提升公司价值从而降低资本成本。综上分析,提出本文的假设2a和假设2b:

H2a:给定其他条件不变,多元化经营将加剧环境不确定性与权益资本成本之间的正相关关系。

H2b:给定其他条件不变,多元化经营将缓解环境不确定性与权益资本成本之间的正相关关系。

企业多元化战略的实施程度和效果很大程度上受企业所拥有的政治资源多寡的影响,如胡旭阳和史晋川(2008)研究认为,民营企业拥有的政治资源与其多元化程度存在显著的正相关关系[18]。巫景飞等(2008)也认为公司高层管理者政治网络对公司多元化经营会产生影响[19]。既然政治资源的多寡对公司多元化程度存在影响,那么与民营公司相比,政府控制公司天然地拥有更多的政治资源,显然也更容易实施多元化战略。另一方面,就多元经营战略实施效果而言,政府控制公司更能够通过其天然政治资源的支持而有效地在各个业务领域有效地开展业务活动,尤其是在面临较高环境不确定性时,与非政府控制公司相比,政府相关主管部门为政府控制公司提供更多政策支持将面临较少的事后政治风险。而当公司面临较高环境不确定性而需要外部信贷资金时,出于风险控制的考虑,银行等金融机构也就更愿意为政府控制公司提供信贷支持。综上分析,当公司面临较高环境不确定性时,与非政府控制公司相比,政府控制公司的多元化经营能够更显著地降低公司的经营风险和资本成本。藉此,提出本文假设3:

假设3:相对于非政府控制公司,政府控制公司的多元化经营更有助于缓解环境不确定性与权益资本成本之间的正相关关系。

三、样本选择、模型设定与变量定义

(一)样本选择和数据来源

选择2009~2012年我国沪深两市A 股上市公司作为初始研究样本并对其进行了以下筛选:(1)剔除了金融类上市公司,因为这些公司存在行业特殊性;(2)剔除了缺少财务数据的样本;(3)由于资本成本的计算需要分析师预测数据,并且需要(eps2-eps1)>0,因此剔除分析师盈利预测数据缺失以及(eps2-eps1)<0的样本。最终得到3564个公司年样本,其中政府控制公司年1352个,非政府控制公司年2212个。

(二)检验模型的设定与变量定义

采用以下模型检验有关假设:

rit=β0+β1jeuit+β2jeu×divit+β3pgrowit+

β4sturnit+β5βit+β6B/Mit+β7sizeit+

β8levit+β9roait+β10aturnit+

β11oriskit+∑ind+∑year+εit

上述模型中,rit为因变量,用于测度i公司t年资本成本,与已有国内的研究一致[20-23]。本研究采用ES模型(2004)测度权益资本成本。具体模型为reaston=(eps2-eps1)/P0,其中P0为t0期i公司每股股价,eps1和eps2分别是分析师预测的t1、t2期i公司平均每股盈余。jeuit为检验变量,表征i公司t年的环境不确定性。与申慧慧、于鹏、吴联生(2012)的测度方法一致<sup>[10]</sup>。此外,还将预期盈利增长率pgrowit、股票年换手率sturnit、距年末24个月期的市场贝塔系数βit、账面市值比B/M、公司规模sizeit、财务杠杆levit、经营风险oriskit、总资产报酬率roait、总资产周转率Aturnit、行业IND以及年份Year作为控制变量。

四、实证检验结果与分析

(一)描述性统计与单变量检验

从表1可以看出,多元化公司与非多元化公司相比,环境不确定性(jeu)的中位数与均值显著更高;多元化公司的股票换手率(sturn)的均值与中位数显著低于非多元化公司,而贝塔系数(β)和经营风险(orisk)的中位数与均值均显著高于非多元化公司,这表明多元化公司相对而言风险更大,同时多元化公司杠杆程度(lev)的中位数和均值显著高于非多元化公司,这意味着多元化能够分散公司财务风险从而有助于公司债务融资。

表2是政府控制公司与非政府控制公司主要变量的均值和中位数检验。表2显示,政府控制公司资本成本(r)的均值显著低于非政府控制公司,同时政府控制公司多元化程度(div)的均值和中位数显著高于非政府控制公司,表明政府控制公司更倾向于或者说更可能进行多元化经营。

此外,政府控制公司的账面市值比(B/M)等变量的中位数和均值均高于非政府控制公司,总资产报酬率(roait)显著低于非政府控制公司,表明政府控制公司的规模和风险较大但盈利能力相对较低。同时,表3显示,政府干预程度高的公司多元化程度(div)的均值与中位数均显著高于政府干预程度低的公司,这表明政府干预更可能导致公司多元化投资。

(二)多元回归分析

表4中回归1的结果表明,环境不确定性(jeu)变量的系数为0.001且在0.007的水平上显著,这意味着环境不确定性越高则公司的资本成本也越高,这支持了假设1。回归2的结果显示,环境不确定性(jeu)的系数为0.002且在0.00的水平上显著,同时环境不确定性与多元化经营的乘积项(jeu×div)的系数为-0.002且在0.015的水平显著,这意味着当公司的环境不确定性高时,如果公司采取多元化经营战略,则最终将在很大程度上抵消高环境不确定性对资本成本的不利影响,这表明假设2b得到了支持。

表5的检验结果显示,无论对于政府控制公司还是非政府控制公司,环境不确定性变量(jeu)的系数均显著为正,表明环境不确定性将提高两组样本公司的资本成本。但交叉项jeu×div只在政府控制公司显著为负,这一研究发现一定程度上证实了多元化战略的实施和效果很大程度上取决于公司所拥有的政治资源,即假设3得到了支持。

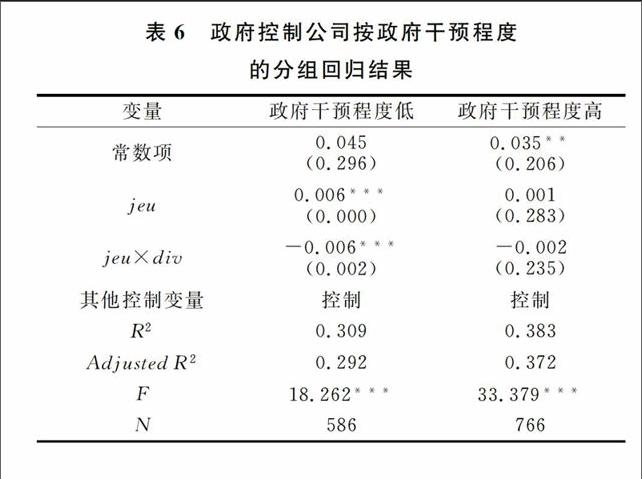

(三)对政府控制公司的进一步检验

陈信元和黄俊(2007)指出,政府干预经济越严重的地区,政府控制的公司更容易实行多元化经营,并且此时其多元化动机更多的是基于政治目标和社会职能,因此多元化将降低公司的绩效<sup>[24]</sup>。据此可以合理推断的是,处于政府干预程度较高地区的政府控制公司,其多元化经营战略降低经营风险进而降低权益资本成本的效应将相对较小。表6显示,政府干预程度较低样本组交叉项jeu×div的系数显著为负,而政府干预程度较高样本组交叉项jeu×div的系数为负但未能通过显著性检验,这表明面对较高程度的环境不确定性时,由于实施多元化动机的差异,处于政府干预程度高地区的政府控制公司其多元化经营并不能有效地起到降低公司风险从而降低权益资本成本的作用。 (四)稳健性测试

本研究还进行了如下稳健性测试:首先,以P/E的倒数作为资本成本的替代变量,结果基本不变;其次,重新定义多元化变量div,若某公司年度从非多元化经营变为多元化经营则变量div取值为1,否则为0,检验结果基本不变;第三,对回归模型采用两阶段回归的方法,即首先以是否选择多元化经营的probit模型进行回归后计算得到IMR,第二阶段将其作为本文研究模型的控制变量进行回归,检验结果不变;最后,以虚拟变量对环境不确定性进行测度,回归结果基本不变。此外,共线性检验结果表明回归模型中自变量的VIF值都小于5,即模型不存在严重的共线性问题。

五、结论与启示

以2009~2012年我国A股上市公司为研究样本,检验了环境不确定性及多元化经营对公司资本成本的交互作用。研究结果表明,环境不确定性越高则公司的资本成本也越高,同时在高环境不确定性背景下,多元化经营更多地发挥了降低经营风险的积极作用,将有助于缓解环境不确定性与资本成本之间的正相关关系;进一步的检验显示,对于政府控制公司,多元化经营更能够降低环境不确定性所导致的代理问题,同时若其所处地区的政府干预程度较低,则多元化经营缓解环境不确定性与资本成本之间正相关关系的作用越大,这表明纯市场性的多元化经营战略更有助于降低高环境不确定性下的经营风险。

本研究检验了环境不确定性对权益资本成本的影响,以不同的视角揭示了公司实施多元化经营战略积极的一面,这意味着公司面临高度不确定环境时,适当实施多元化战略很多时候是必须的;最后,企业拥有一定的政治资源将有助于其多元化战略的实施,但是同时政府干预程度过高又不利于其多元化战略的有效实施,因此在当前转型经济背景下, 如何处理政府与企业的关系是一个微妙且复杂的问题。

参考文献:

[1]Lang, L. H. and Stulz, R.M.Tobins q, corporate diversi cation, and rm performance[J]. Journal of Political Economy,1994,(102):1248-1280.

[2]张翼,刘巍,龚六堂.中国上市公司多元化与公司业绩的实证研究[J].金融研究,2005,(8):122-136.

[3]林晓辉,吴世农.中国上市公司多元化动因的理论与实证分析[J].证券市场导报,2008,(11):67-75.

[4]Lewellen ,W.A pure financial rationale for the conglomerate merger[J].Journal of Fiance,1971,26(2),521-537.

[5]洪道麟,熊德华,刘力.所有权性质、多元化和资本结构内生性[J].经济学(季刊),2006,(6):1165-1183.

[6]Merchant,K.The effects of financial controls on data manipulation and management myopia[J]. Accounting,Organizations and Society,1990,15(4):297-313.

[7]Ghosh,D., and L.Olsen.Evironment uncertainty and managers use of discretionary accourals[J]. Accounting,Organizations and Society,2009,34 (2):188-205.

[8]申慧慧.环境不确定性对盈余管理的影响[J].审计研究,2010,(1):89-96.

[9]申慧慧,吴联生,肖泽忠.环境不确定性与审计意见:基于股权结果的考察[J].会计研究,2010,(12):57-64.

[10]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012,(7):113-126.

[11]申慧慧,吴联生.股权性质、环境不确定性与会计信息的治理效应[J].会计研究,2012,(8):8-16.

[12]牛建波,赵静.信息成本、环境不确定性与独立董事溢价[J].南开管理评论,2012,(2):70-80.

[13]Baum,C. F.,M.Caglayan,N.ozkan,and O.Talavera.The impact of macroeconomic uncertainty ,and the allocation of investment: an empirical investigation using U.K.panel data[J].American Ecomomic Review,2006,91(3):648-662.

[14]Thomas, S.Firm diversi cation and asymmetric information: evidence from analysts forecasts and earnings announcements[J].Journal of Financial Economics,2002,(64):373-396.

[15]Liu.C.L and Lai.S.M.Orangizational complexity and auditor quality[J].Corporate Governance,2012,20(4):352-367.

[16]Stulz,R.Managerial discretion and optimal financing policies[J].Journal of Financial Economics,1990,26(1),3-27.

[17]姚俊,吕源,蓝海林.我国上市公司多元化与经济绩效关系的实证研究[J].管理世界,2004,(11):119-135.

[18]胡旭阳,史晋川.民营企业的政治资源与民营企业多元化投资——以中国民营企业500强为例[J].中国工业经济,2008,(4):5-14.

[19]巫景飞,何大军,林玮,王云.高层管理者政治网络与企业多元化战略:社会资本视角——基于我国上市公司面板数据的实证分析[J].管理世界 ,2008,(8):107-117.

[20]田高良,李超,罗进辉.权益资本成本估算方法在中国背景下的可靠性检验研究——基于中国资本市场数据的经验证据[D].第十届中国实证会计国际研讨会论文,2011.

[21]方红星,施继坤.自愿性内部控制鉴证与权益资本成本——来自沪市A股非金融类上市公司的经验证据[J].经济管理,2011,(12):128-134.

[22]毛新述,叶康涛.上市公司权益资本成本的测度与评价——基于我国证券市场的经验检验[J].会计研究,2012,(11):12-22.

[23]李姝,赵颖,童婧.社会责任报告降低了企业权益资本成本吗?——来自中国资本市场的经验证据[J].会计研究,2013,(9):64-70.

[24]陈信元,黄俊.政府干预、多元化经营与公司业绩[J].管理世界,2007,(7):92-97.

(责任编辑:漆玲琼)

Environment Uncertainty, Diversification and Cost of Capital

LIAO Yigang

(School of Accounting, Jiangxi University of Finance & Economics, Nanchang, Jiangxi 330013, China)

Abstract:Based on the data from year 2009 to year 2012 of Ashare listed companies, the empirical result show that when environmental uncertainty is higher, the company's cost of equity capital is also higher. At the same time, under the background of high environmental uncertainty, diversified operations will help to alleviate a positive correlation between environmental uncertainty and the cost of equity capital; furthermore, for the state holding enterprises, diversified operations can more significantly reduce the agency problem caused by the uncertainty of the environment. If the company is located in region with low degree of government intervention, this positive relationship is more significant yet with bigger effect.

Key words:Environment uncertainty; Cost of capital; Diversification; Nature of control