商业信用对银行信贷影响的实证研究

陈继勇 刘骐豪

(武汉大学 经济与管理学院,湖北 武汉 430072)

现行信贷体系下,银行信贷融资困难是中国企业尤其是民营企业经营面临的主要问题。一方面,中国的银行信贷体系广受制度性诟病,银行偏向为国有企业贷款,“歧视”非国有企业的贷款要求,银行信贷资源配置扭曲;另一方面,银企之间信息不对称现象严重,处于信息劣势的银行基于逆向选择和道德风险的担忧,不敢贸然向企业贷款。与银行信贷相比,商业信用不仅风险大,而且成本高(Burkart and Ellingsen,2004),为何企业还“非理性”地选择商业信用方式融资?因而,厘清商业信用对银行信贷的影响,对于完善中国信贷体系,促进信贷发展,缓解企业融资困难,实现企业可持续发展有重要的现实意义。

一、文献综述

Meltzer(1960)认为信贷配给迫使不能获得充足银行贷款的企业使用商业信用补充银行信贷缺口,这暗含了商业信用替代银行信贷的观点。Stiglitz和Weiss(1981)认为,信息不对称是信贷配给的重要原因,在信息不对称的信贷环境中,银行难以识别企业信息,有些企业即使愿意支付高的信贷价格,但因为企业信息不能被识别也可能被排斥在银行信贷市场之外,而企业价值链上的商业伙伴比银行更了解企业信息,更容易对企业实施监督,出于相信企业信用和增强产品竞争力的考虑,供货商会向企业提供商业信用,这在一定程度上解决了企业银行信贷配给问题。Fisman(2001)对发展中国家的研究,De Blasio(2003)对意大利的研究,Love等(2007)对印尼等国的研究,Bastos和Pindado(2013)对阿根廷、巴西和土耳其等国的研究,结果均显示商业信用可以替代银行信贷。

而Ge和Qiu(2007)运用1994—1999年中国企业问卷调查数据、Cull等(2009)运用1998—2003年中国制造业企业数据、王竹泉等(2014)运用2004—2012年中国上市企业数据,均发现商业信用是难以获得银行信贷的企业筹集资金的替代性来源。石晓军等(2009)以1998—2006年284家上市公司为样本的研究,证实商业信用对银行信贷政策有抵消作用,而抵消的程度具有同步性反经济周期规律。Huang等(2011)的研究支持商业信用和银行信贷之间具有反周期替代关系。阳佳余和杨蓓蕾(2013)以1999—2009年中国上市企业为样本,也得到商业信用替代银行信贷的结论,并且发现这一替代作用因银行信贷期限结构和企业所处供应链的地位而存在差异。

也有研究认为商业信用促进银行信贷。Cook(1999)对1995年俄罗斯企业的研究发现,银行因难以甄别企业信用等级而不敢给企业贷款,企业使用商业信用间接向银行提供了企业的信用信息,引导银行向企业贷款。Engemann等(2011)构建企业融资模型,证实商业信用对银行信贷的促进作用,并利用2004年德国企业事实验证了结论。Elliehausen和Wolken(1993)及Giannetti等(2011)针对美国、Ono(2001)针对日本、Agostino和Trivieri(2014)针对意大利的研究也得到了类似结论。

在中国,也有研究认为商业信用是对银行信贷的促进。徐绪松和陆隽(2006)基于信号理论,证实商业信用和银行信贷的互补关系,发现商业信用不仅弥补中小企业的资金缺口,而且向银行发出自身风险小的信号,引导银行做出贷款决策。江伟和曾业勤(2013)借助2004—2007年中国工业企业数据,发现商业信用具有信号传递作用,可以促进银行信贷,且该促进作用在民营企业和金融发展水平较高的地区更强。范小云和董二磊(2015)运用2004—2009年持续经营的企业出口数据和联立方程模型,对商业信用和银行信贷影响企业出口进行研究,发现商业信用和银行信贷之间具有较强的互补关系。

借助40 多万家中国工业企业数据,本文对商业信用影响银行信贷的研究有如下创新:(1)已有研究没有消除行业和地区异质性对企业信贷融资的影响,本文以行业和地区信贷均值为参照,构建相对指标衡量商业信用和银行信贷,消除了行业和地区异质性的影响。(2)已有研究使用OLS方法或Tobit方法考察商业信用对银行信贷的影响,忽略了大量企业得不到银行贷款的事实,可能造成样本选择偏误,且结论只能得出二者之间的平均数量关系。本文运用Heckman 选择模型可以避免样本选择偏误,使条件分位数回归模型能够得到商业信用对银行信贷在不同条件分布上的影响,拓展了研究维度。(3)考虑到信贷融资的所有制差异,本文分样本从所有制差异性角度研究商业信用对银行信贷的影响。

二、数据、变量与实证模型

(一)数据

本文使用的数据来源于国家统计局《中国工业经济统计数据库》(2004—2008年)。①《中国工业经济统计数据库》更新至2009年,但2009年大量企业缺失企业代码和应付账款等本文所需核心实证变量的信息,参考近期使用该数据库做同类研究的相关文献,本文以2004—2008年为样本期。该数据库每年统计30 余万家企业的130 余项企业性质和财务指标,在庞大的数据统计结果中,不可避免地会存在统计错漏,为此剔除了明显违背常理的样本;为了更好地追踪企业商业信用和银行信贷的动态变化,剔除了样本期间非持续存在的样本;考虑到外资企业和本土企业融资渠道的差异性,剔除了外资企业以避免混合检验可能带来的估计谬误。经过以上筛选,最终有效样本为441355家企业。

(二)研究变量

1.核心变量

范小云和董二磊(2015)认为,商业信用分为供给和需求两个层面,从企业的资产负债表来看,商业信用的需求体现为应付账款,供给体现为应收账款。本文研究商业信用融资对银行信贷融资的影响,即主要讨论的是商业信用的需求,因而,本文以应付账款作为商业信用的代理变量,借鉴余明桂和潘红波(2010)的研究,本文从商业信用的需求和净需求(需求-供给)方面分析企业获得的商业信用,以应付账款占销售额的比重从需求方面衡量(tcshare1),以应付账款与应收账款的差额占销售额的比重从净需求方面衡量(tcshare2),以利息支出占销售额的比重衡量企业获得的银行信贷规模(bcshare)。于洪霞等(2011)认为信贷融资受企业所在行业和地区异质性的影响,不同行业不同地区的银行贷款政策和商业信用习惯不同,因而,本文借鉴饶品贵和姜国华(2013)的思路,以某地区某四位数行业中信贷融资的平均水平为参照,将tcshare1、tcshare2、bcshare 三个变量除以其在某地区和某行业的均值进行调整。

2.控制变量

除商业信用外,影响企业银行信贷的因素还包括:(1)金融市场发展水平(market),定义为樊纲等(2011)发布的公司注册地的金融业市场化指数的对数。金融市场越发达,银行基于效率原则配置资源的概率越高,越多企业会得到银行贷款(Love,2003)。(2)抵押资产(kfix),定义为企业固定资产年平均余额的对数。银行贷款是抵押贷款,拥有充足抵押资产的企业容易获得银行信贷。(3)企业存续期(age),定义为企业经营时间的对数。经营时间长的企业不仅企业信息存量多而且与银行交易次数多,相对更容易获得银行贷款。(4)政企关联(subsidy),定义为企业是否获得政府补贴。与政府有关联的企业更有可能获得银行贷款(余明桂和潘洪波,2008),获得政府补贴是企业与政府联系的表现(杨其静和杨继东,2011)。(5)盈利能力(profit),定义为企业固定资产利润率(利润总额/固定资产年平均余额)。一方面,内源融资是企业首选融资方式,盈利能力差的企业内源融资不足,银行信贷需求大;另一方面,国有企业盈利能力差,却有“先天所有制优势”,相对更容易获得银行贷款。(6)企业产权因素,设定民营企业虚拟变量(private)和国有企业虚拟变量(SOE)。中国银行信贷偏向国有企业,“歧视”非国有企业。(7)行业、区域和时间因素(dummies)。dummies是行业虚拟变量、区域虚拟变量和年份虚拟变量的集合。行业虚拟变量为企业所属二分位行业的虚拟变量,《中国工业经济统计数据库》统计的企业所属行业有三大类,即采矿业、制造业和电力燃气及水的生产和供应业,其中,制造业被分为30个二分位行业,采矿业被分为6个二分位行业,电力燃气及水的生产和供应业被分为3个二分位行业,因而本文的行业虚拟变量为38个;区域虚拟变量为企业所属省(市),数据库将重庆市和四川省合并统计,因而本文的区域虚拟变量为29个;年份虚拟变量为企业所在年份,本文以2004—2008年的企业为样本,且本文将随时间变化的解释变量取滞后一期,因而实际年份虚拟变量有3个。

(三)实证模型

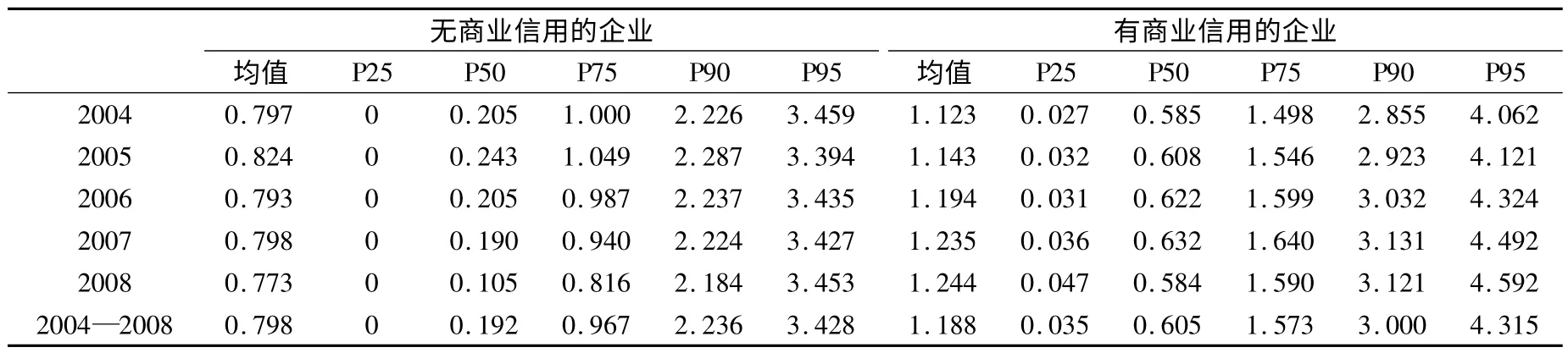

表1是有(无)商业信用的两类企业的银行信贷bcshare 在均值和代表性分位数上的统计描述,其中,有商业信用的企业是应付账款大于0的企业,无商业信用的企业是应付账款为0的企业。表1中,P25、P50、P75、P90和P95分别表示变量bcshare 在第25、50、75、90和95分位数上的取值。表1显示有(无)商业信用的两类企业的银行信贷融资在均值和代表性分位数上存在明显差异,统计显示商业信用可能正向影响银行信贷,并且从均值和分位数多维视角考察,才能呈现商业信用影响银行信贷的全貌。

表1 有(无)商业信用企业的银行信贷相对强度统计描述

1.Heckman 选择模型——均值视角

以往研究基于均值角度,直接考察商业信用对银行信贷的影响(江伟和曾业勤,2013)。实际上,企业银行信贷行为是一个两阶段决策过程,包括第一阶段的银行信贷选择决策和第二阶段的银行信贷规模决策。因此,如果两个阶段相互依赖,则银行信贷规模决策的估计结果将依赖于银行信贷选择决策的估计结果,只估计银行信贷规模决策,会导致样本选择偏误。

进行局部悬空埋地管道分析时,首先假定悬跨管道和埋设交界面处土体无塌陷,且土体材质均匀、各向同性,管道是理想材质,严格遵从水平敷设施工标准,竖直方向上无高度差,所建立的物理模型可用图1描述.

本文采用综合考察企业银行信贷行为两个阶段的Heckman 选择模型(Heckman Selecting Model,简记为HSM),考察商业信用对银行信贷的影响。HSM的基本思路是:首先利用Probit模型估计第一阶段的方程,考察商业信用对银行信贷选择决策的影响,并得到企业银行贷款获取概率λ,即样本选择偏误纠正因子(也称逆米尔斯比率,inverse Mill’s ratio)。若λ显著异于零,则第二阶段的决策受第一阶段决策的影响,必须使用HSM 矫正偏误。然后,将λ作为控制变量添加到第二阶段的方程,考察商业信用对第二阶段银行信贷规模的影响。

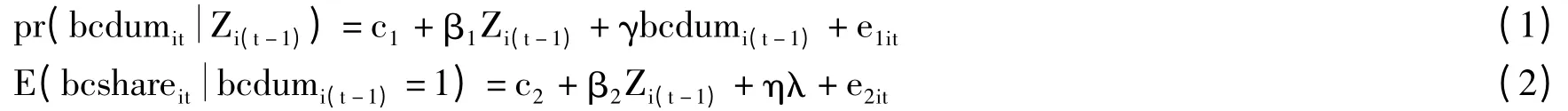

参考张新民等(2012)的研究,本文将企业两个阶段的银行信贷决策方程设定为:

其中:方程(1)和(2)分别是第一阶段的银行信贷选择决策方程和第二阶段的银行信贷规模决策方程。bcshare的定义见上文;bcdum={0,1}为企业是否得到银行贷款的虚拟变量,企业利息支出为正时取值1,否则取值0;Z 为影响企业银行信贷的变量集合,包括核心解释变量商业信用tcshare1和tcshare2 及上文所述的market、kfix、age等控制变量。bcdumi(t-1)为bcdum的滞后一期,在式(1)中加入该变量有两方面的原因:一是现实中银行当期信贷决策往往受上期决策的影响;二是为了保证估计结果的一致性,必须在方程(1)中至少加入一个影响bcdum 但不影响bcshare的变量(Heckman,1979)。e1和e2为误差项。为了避免银行信贷反作用于方程右边变量而产生内生性问题,将方程右边随时间变化的变量都取滞后一期。Heckman 选择模型的估计方法有MLE估计法和Heckit 两步估计法,由于Heckit 两步估计法操作简单,且误差项不依赖于正态分布假设,因而本文选择Heckit 两步估计法。①Heckit 两步估计法无法提供判定是否存在样本选择偏误的对数似然比检验(LR检验),但提供逆米尔斯比率λ,进而可以根据λ的显著性判定Heckman 选择模型是否合理。

2.条件分位数回归模型——分位数视角

在HSM 考察商业信用对银行信贷的平均影响基础上,使用Bassett和Koenker(1978)发展而来的条件分位数回归模型(Conditional Quantile Regression Model),识别不同条件分布下商业信用对银行信贷的影响。在分位数视角下,可以分析商业信用对银行信贷的影响效应是否随企业银行信贷状况的变化而发生改变,以及相应改变的趋势。

具体地,在给定Z的条件下分位点数上企业银行信贷相对强度的条件分位数函数为:

其中,eiqt为分位数q 上的误差项。βq为分位数q 上解释变量的估计系数,反映分位数q 上解释变量对被解释变量的影响,βq可以通过估计下式得到:

三、实证结果分析

(一)Heckman 选择模型实证结果分析

1.全样本分析

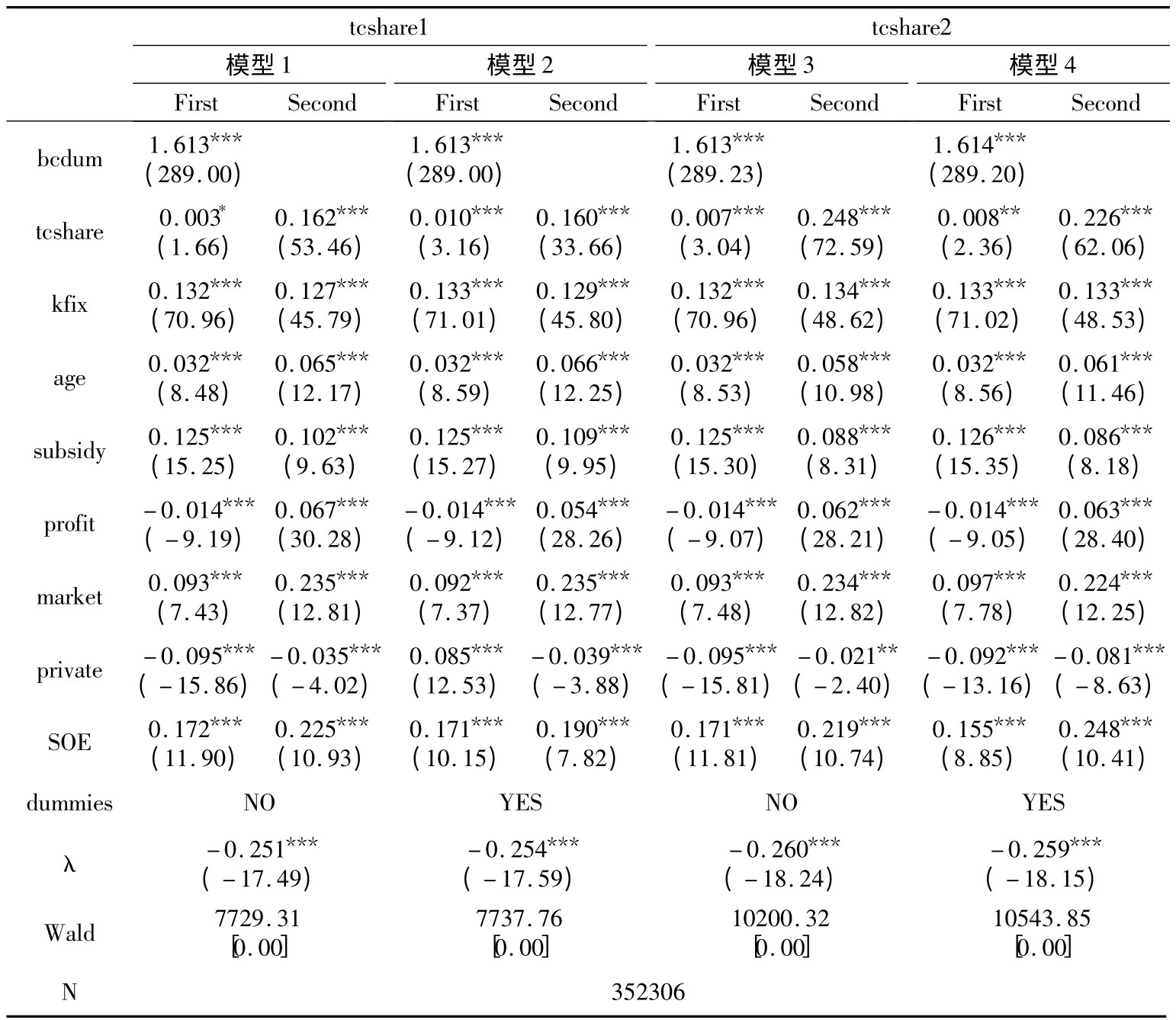

表2 汇报了HSM估计的结果。其中,模型1和2 从商业信用需求角度(tcshare1)进行研究,模型3和4 从商业信用净需求角度(tcshare2)进行研究,模型1和3 没有控制行业、区域和年份变量dummies,模型2和4 进一步控制了变量dummies。Frist和Second分别是HSM估计第一阶段和第二阶段的结果。模型1~4中λ 均在1%的水平上显著,说明Heckman估计有效。控制变量dummies 后,模型中Wald统计量提高,故主要针对模型2和4分析实证结果。

模型2和4显示,不论是从商业信用的需求还是净需求角度,企业商业信用tcshare的系数在第一阶段和第二阶段均显著为正,说明商业信用和银行信贷显著正相关,商业信用促进了企业银行信贷概率和银行信贷强度的提高,意味着商业信用对银行信贷产生促进影响。

其他变量的估计结果显示:当期银行信贷决策受上期影响;抵押资产充足的企业容易得到银行信贷;企业经营时间越长,银行贷款越容易;盈利性对企业银行信贷的影响具有不确定性;与政府联系紧密的企业容易获取银行借款;金融发展有利于企业银行贷款;银行信贷偏向国有企业。

2.子样本分析

余明桂和潘红波(2010)认为,不同所有制企业在商业信用和银行信贷上存在显著差异,商业信用和银行信贷的关系可能存在所有制差异。为了考察这一差异并增强结论的稳健性,本文将全体样本分为国有企业、民营企业和其他企业三组,针对每组子样本分别进行HSM估计。受篇幅限制,表3 只提供了HSM估计第二阶段的结果。表3中λ 在1%的水平上显著,说明HSM估计有效。

表2 Heckman估计结果:全样本

表3 Heckman估计结果:子样本

从表3 可以看出,三类企业中商业信用的tcshare1、tcshare2 系数均显著为正,分类研究同样验证商业信用促进了银行信贷。比较系数值发现,商业信用对银行信贷的促进作用在国有企业最明显,其他企业次之,民营企业最小,显示这一促进作用具有所有制差异。这说明商业信用对银行信贷的促进作用具有“马太效应”,商业信用对资金相对充裕的国有企业促进作用明显,对需要资金支持的非国有企业促进作用有限。原因可能是,尽管商业信用的信息传递功能能够促进银行信贷的增加,但由于国内银行信贷体系市场化运作不完善,还没有形成规范合理的风险收益评估机制,银行的信贷风险偏好较低,因而倾向于向国有企业发放贷款,这意味着商业信用虽然能提高银行信贷资源的配置效率,但在提升对象选择上存在“扭曲”。

(二)分位数回归模型实证结果分析

1.全样本分析

表4和表5分别从商业信用的需求和净需求角度汇报了不同条件分布位置上商业信用影响银行信贷的估计结果。可以看出,商业信用的tcshare1和tcshare2的系数在25%、50%、75%、90%和95%的分位数回归中均显著为正,且系数值依次递增,这表明,对于银行信贷融资状况不同的企业而言,商业信用促进了银行信贷,并且这种促进作用随着企业银行信贷融资能力的提高而增强,反映出银行倾向于向优质的企业客户(体现为银行信贷融资能力强的企业)发放贷款,结果同样体现了商业信用对银行信贷促进作用在企业融资上的“马太效应”。

表4 分位数估计结果:商业信用需求层面

表5 分位数估计结果:商业信用净需求层面

2.子样本分析

为了增强结论的稳健性,本文进一步考察不同条件分布上商业信用对银行信贷影响的所有制差异性,受篇幅限制,表6 只提供了商业信用对银行信贷的估计结果。表6显示,在三类企业中,从需求和净需求角度分析商业信用tcshare1和tcshare2的系数在25%、50%、75%、90%和95%的分位数回归中均显著为正,且系数值依次递增,说明在不同所有制企业中,商业信用促进了银行信贷依然成立,并且随着银行信贷分布位置的提高,这种促进作用越来越明显,商业信用对银行信贷促进作用在企业融资上的“马太效应”在子样本分位数回归结果中也得到检验。

表6 分位数估计结果:子样本

四、结论与启示

本文借助中国40 余万家企业,运用Heckman 选择模型和条件分位数回归模型,研究商业信用对银行信贷的影响。研究发现商业信用和银行信贷具有显著的正相关关系,表明商业信用促进了银行信贷,并且这种促进关系对于不同所有制和不同银行信贷融资能力的企业来说,效果有所不同。从企业所有制性质来看,商业信用对银行信贷的促进作用在国有企业最明显,其他企业次之,民营企业最小;从银行信贷融资能力来看,企业银行信贷融资能力越强,商业信用对银行信贷的促进作用越明显。

本文研究结果说明,面临融资约束的背景下,大力发展商业信用是有效缓解企业资金缺乏的有效途径。为此,政府应健全商业信用保障机制,大力推动企业信息公开,完善企业征信制度,推进企业诚信文化建设和法制建设。此外,还应改革银行信贷体系,重点纠正银行信贷选择歧视,引导市场化的银行信贷风险评估机制,积极促进银行信贷均衡发展。

樊纲,王小鲁,朱恒鹏.2011.中国市场化指数:各地区市场化相对进程2011年报告[M].北京:经济科学出版社.

范小云,董二磊.2015.银行信贷、商业信用与企业出口:基于联立方程模型的经验分析[J].中国经济问题(1):36-49.

江伟,曾业勤.2013.金融发展、产权性质与商业信用的信号传递作用[J].金融研究(6):89-103.

刘仁伍,盛文军.2011.商业信用是否补充了银行信用体系[J].世界经济(11):103-120.

饶品贵,姜国华.2013.货币政策对银行信贷与商业信用互动关系影响研究[J].经济研究(1):68-82.

石晓军,张顺明,李杰.2009.商业信用对信贷政策的抵消作用是反周期的吗[J].经济学(季刊)(1):213-236.

王竹泉,翟士运,王贞洁.2014.商业信用能够帮助企业渡过金融危机吗[J].经济管理(8):42-53.

徐绪松,陆隽.2006.信息经济学视角:利用商业信用缓解中小企业信贷配给[J].生产力研究(2):231-234.

阳佳余,杨蓓蕾.2013.商业信用和银行信贷:替代还是互补[J].当代经济科学(5):20-31.

杨其静,杨继东.2010.政治联系、市场力量与工资差异[J].中国人民大学学报(2):69-77.

于洪霞,龚六堂,陈玉宇.2011.出口固定成本融资约束与企业出口行为[J].经济研究(4):55-67.

余明桂,潘红波.2008.政治关系、制度环境与民营企业银行贷款[J].管理世界(8):9-39.

余明桂,潘红波.2010.所有权性质、商业信用与信贷资源配置效率[J].经济管理(8):106-117.

张新民,王珏,祝继高.2012.市场地位、商业信用与企业经营性融资[J].会计研究(8):58-65.

AGOSTINO M,TRIVIERI F.2004.Does trade credit play a signaling role?Some evidence from SMEs micro data[J].Small Business Economics,42(1):131-151.

BASSETT G,KOENKER R.1978.Asymptotic theory of least absolute error regression[J].Journal of the American Statistical Association,73(363):618-622.

BASTOS R,PINDADO J.2013.Trade credit during a financial crisis:a panel data analysis[J].Journal of Business Research,66(5):614-620.

BURKART M,ELLINGSEN T.2004.In-kind finance:a theory of trade credit[J].American Economic Review,94(3):569-590.

COOK L D.1999.Trade credit and bank finance:financing small firms in Russia[J].Journal of Business Venturing,14(5-6):93-518.

CULL R,XU C L,ZHU T.2009.Formal finance and trade credit during China’s transition[J].Journal of Financial Intermediation,18(2):173-192.

DE BLASIO G.2003.Does trade credit substitute for bank credit?Evidence from firm-level data[R].IMF Working Paper,No.WP/03/166.

ELLIEHAUSEN G E,WOLKEN J D.1993.The demand for trade credit:an investigation of motives for trade credit use by small business[R].Board of Governors of the Federal Reserve System(U.S.)Working Paper,No.165.

ENGEMANN M,ECK K,SCHNITZER M.2011.Trade credits and bank credits in international trade:substitutes or complements[R].BGPE Discussion Paper,No.108.

FISMAN R.2001.Trade credit and productive efficiency in developing countries[J].World Development,29(2):311-321.

HECKMAN J J.1979.Sample selection bias as a selection error[J].Econometrica,47(1):61-153.

HUANG H,SHI X J,ZHANG S M.2011.Counter-cyclical substitution between trade credit and bank credit[J].Journal of Banking &Finance,35(8):1859-1878.

GE Y,QIU J.2007.Financial development,bank discrimination and trade credit[J].Journal of Banking and Finance,31(2):513-530.

GIANNETTI M,BURKART M,ELLINGSEN T.2011.What you sell is what you lend?Explaining trade credit contrasts[J].Review of Financial Studies,24(4):96-149.

LOVE I.,PREVE L A,SARRIA-ALLENDE V.2007.Trade credit and bank credit:evidence from recent financial crises[J].Journal of Financial Economics,83(2):453-469.

MELTZER A H.1960.Mercantile credit,monetary policy and size of firms[J].The Review of Economics and Statistics,42(4):429-437.

ONO M.2001.Determinants of trade credit in the Japanese manufacturing sector[J].Journal of the Japanese and International Economies,15(2):160-177.

STIGLITZ J E,WEISS A.1981.Credit rationing in markets with imperfect information[J].American Economic Review,71(3):393-410.