中国“营改增”后税收收入能力的测算

陈 高,范莎莎

(1.财政部财政科学研究所,北京100142;2.中南财经政法大学 统计与数学学院,武汉 430073)

0 引言

近年来,中国经济快速发展,但是“粗放型”的经济扩张对中国经济结构的负作用已经逐渐显现出来。为了全面深化改革,加强国家宏观调控,同时要力求达到稳增长、调结构、控物价三重目标,实施结构性减税是必经之路。然而,作为我国最重要的两个相互平行、相互补充的流转税税种,营业税与增值税的征收慢慢出现增值税抵扣链条断裂,重复征税等严重问题。因此,我国制定的“十二五”规划中明确提出进行增值税改革,要努力将现征收营业税的服务行业,改为征收增值税,以此消除重复征税问题。此次改革涉及到我国两大税种,影响范围广、覆盖行业多,会对我国的经济发展产生巨大的影响。所以,对增值税“扩围”进行研究是必不可少的。

很多文献从各个角度分析增值税扩围,但较少有文献具体研究“营改增”后总量及各地区等分结构的税收收入能力测算,本文拟采用代表性税制法对2006~2013年的增值税与营业税的总量及各地区的税收能力进行测算,分析“营改增”对总量及各地区的税收能力的影响。

1 代表性税制法

1.1 代表性税制法的要素

我们在使用代表性税制法时,最重要的有两点。第一,标准税基的界定。法定税基是最理想的税基,但是在很多情况下难以找到直接的数据,尤其是在我国,统计工作还不成熟,统计数据的范围和质量都存在着不足。所以,确定标准税基的首要标准就是其与法定税基的相关性,相关性越大越好。因此,通常我们按照以下顺序选择标准税基:(1)法定税基;(2)利用代用税基与法定税基间的线性关系计算的法定税基;(3)前面两点都不可行时,那就选择代用税基。

第二,标准税率的确定。同样,标准税率可以直接用法定税率;针对税率比较复杂的也可以用计量经济方法计算出代表性税率。计量方法一般采用一元回归,具体计算过程如式(1):

Ti是某税种的税收能力,ri是标准税率,Xi是标准税基,a为随机误差。

1.2 税收努力

税收努力指数能够进一步衡量税收的情况,表明在潜在的税收收入能力范围内政府税务部门实际征管能力的大小,是将政府征管的主观努力状况量化。

计算公式如式(2):

2 对增值税与营业税税收能力的实证分析

2.1 增值税税收入能力及税收努力的测算

2.1.1 全国增值税税收入能力及税收努力的测算

(1)标准税基的选择

“营改增”以前我国增值税的征收范围是生产、批发、零售等环节。“营改增”实施后交通运输业和部分服务业被纳入增值税的征收范围,但由于数据的获得性,部分服务业的统计数据本文作者未能获得,故暂不对部分服务业进行“营改增”前后的测算。所以,在“营改增”前,本文以在增值税税收占比最大的商品批发零售环节和工业的国内生产总值之和作为国内增值税的标准税基,“营改增”开始后,再加上交通运输业的国内生产总值作为标准税基。在具体测算全国增值税能力时,由于2012年下半年才开始改革且逐渐扩大到10省市,所以对于全国增值税税收能力的测算中,不把交通运输业的国民生产总值纳入2012年的税基中。本文数据来源于2007~2014年中国统计年鉴与中国税务年鉴,下文若无特别指出,数据均来源于以上年鉴。

(2)标准税率的确定

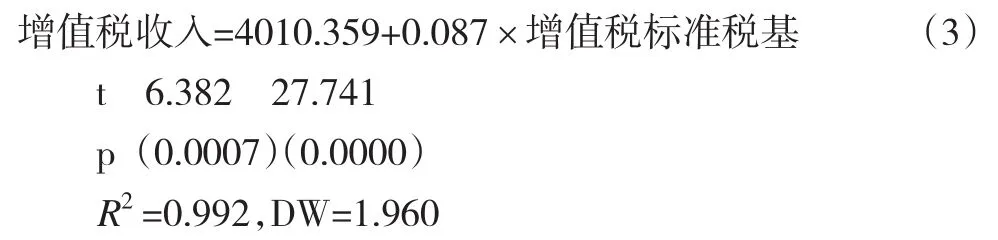

为了能够利用代表性税制法测算全国增值税税收能力,本文选择2006~2013年全国的数据为样本,根据式(1),计算全国增值税实际税收收入与增值税标准税基的回归方程,并以所得到的线性回归系数作为标准税率,Eviews6.0得到的回归方程为:

从回归结果可以看出,R2=0.992,模型拟合良好。增值税税基的P值小于0.05,表明回归系数显著不为0。增值税的标准税基每增加1单位,增值税收入增加0.087个单位。

(3)全国增值税收入能力的测算分析

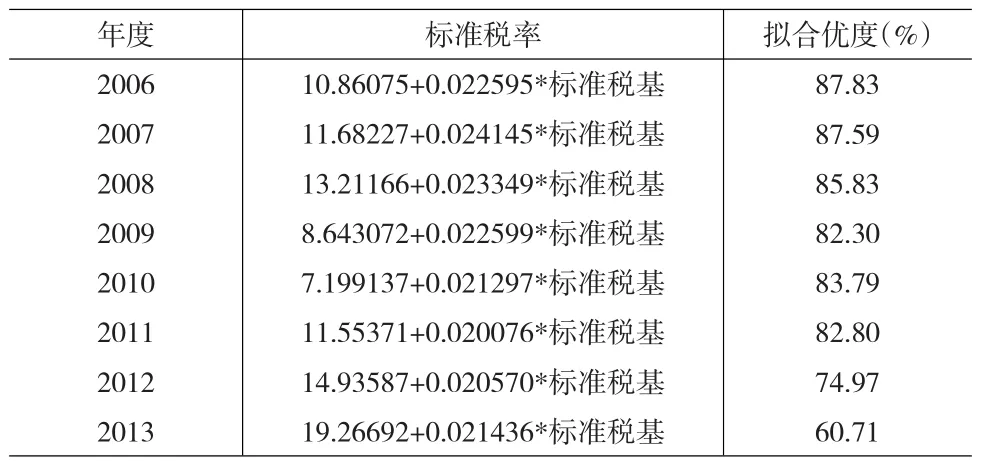

根据式(3)可以得到全国各年份的增值税税收收入能力。同时,根据式(2)可以得到税收努力指数,详细结果见表1。

表1 全国2006~2013年增值税税收能力的测算

从整体来看,2006~2013年增值税税收收入能力的平均增长速度12.07%;其中,改革前的平均增长速度为11.56%,改革后的增长速度为15.10%,显然可以看出,对交通运输业征收增值税会使增值税的税收能力增加,增长速度提高了3.54%。从每年的税收努力来看,改革前,税收努力基本超过100%,表明改革前存在着过量征收,税负过重的问题,改革后税收努力指数有所降低,表明增值税扩围有效减轻了过量征收税负过重的问题。

2.1.2 不同年度、不同地区增值税税收入能力及税收努力的测算

(1)标准税基的选择

与测算全国增值税税收能力的选择标准一样,只是对于2012年的处理稍作改变,为了测算的准确性,将2012年进入“营改增”范围的10个省市的交通运输业的国内生产总值纳入标准税基之中。

(2)标准税率的确定

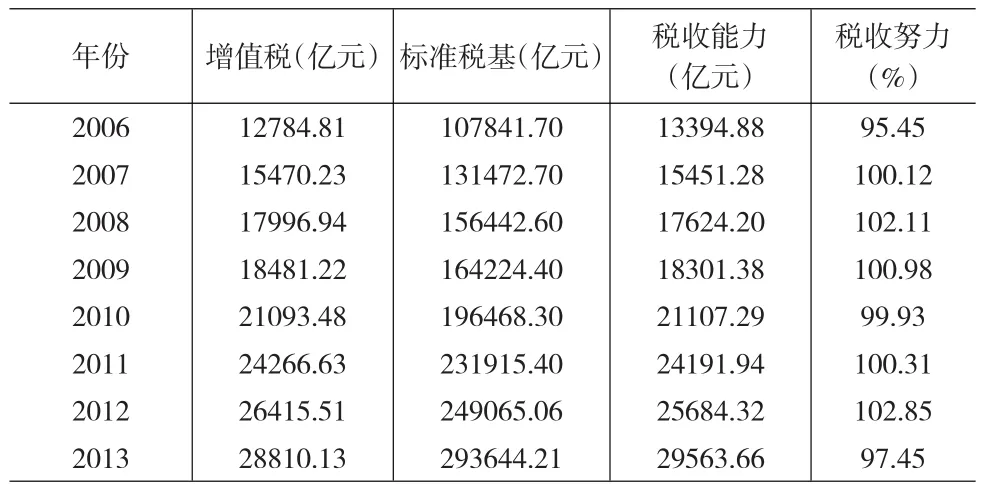

本文选用以2006~2013年各省市的数据为样本,根据式(1),得到各年回归结果见表2。

(3)不同年度、不同地区增值税税收入能力的测算分析

表2 增值税实际税收收入与标准税基之间的关系

在不同年度、不同地区的标准税基与标准税率乘积的基础上,进一步计算,可以得到全国各省市2006~2013年增值税的税收收入能力的平均水平,见图1。从图1可以看出,增值税税收入能力最高的分别是广东省和江苏省,最低的省份是西藏和海南省,这可能是受到各地区的经济发展水平和产业特征的影响。可以发现各地区增值税税收收入能力平均值的排名与全国各地区GDP的排名几乎相同。这可能是因为,前三名都是位于沿海的省市,商品批发零售业所占的比重高于其他城市,所以决定了各省增值税收能力在全省的排名。

图1 各省市2006~2013年期间增值税税收收入能力的平均值

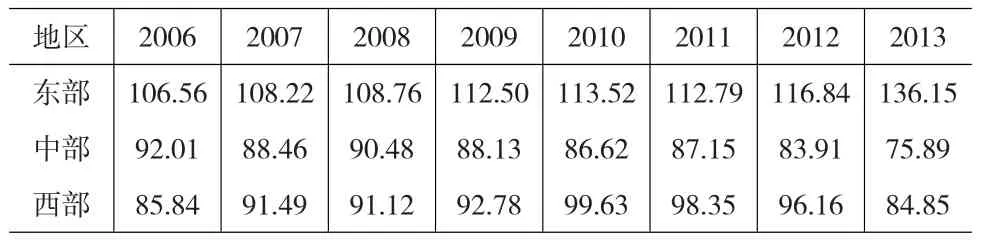

根据式(2)计算出各省市的税收努力值,按传统划分方法将我国划分为东部、中部和西部三大地区,分别整理其税收努力指数,得到东部、中部和西部各年税收努力指数均值。结果如表3所示。

表3 东、中、西部地区的的税收努力指数 (单位:%)

从表3可以看出,“营改增”实施以后的中部、西部地区税收能力指数都有不同程度的下降,而东部地区的税收努力指数则有上升。这可能是因为,增值税扩围开始实施时,各地的增值税的征收并不能一步到位地严格按照政策征收,那税收征管可能就取决于税务人员的自身素质、税务人员对征收条例熟悉程度及纳税人的纳税意愿等因素,而东部地区的税务机关人力资本的素质和税务机关的征税努力程度明显高于中、西部地区,加上2012年进行试点的10个省市除了湖北均是东部地区,其对增值税扩围实施的熟悉程度定要高于其他地区,所以形成了东部地区税收努力指数是上升,中、西部地区税收努力指数下降的格局。

2.2 营业税税收入能力及税收努力的测算

对营业税税收能力进行测算,同样采用代表性税制法对营业税税收收入能力进行计算,但与增值税税收能力不同的是,为了更准确地测算税收收入能力,我们可以分税目对营业税进行测算其税收收入能力,各自确定其标准税率与标准税基。

2.2.1 全国营业税税收入能力及税收努力的测算

(1)标准税基的选择

测算营业税税收能力关键点就在于确定各税目应税销售收入或营业收入,即标准税基。“营改增”前营业税的税目有9个,即:交通运输业、建筑业、邮电通信业、文化体育业、金融保险业、服务业、转让无形资产、销售不动产、娱乐业。考虑到文化体育业和娱乐业在我国国内营业税中税收占比小,对营业税税收收入能力不会产生很大影响,因而此处不将其纳入税收收入能力的测算之中。

对于各税目标准税基的选择如下:

①直接税基

考虑数据的可获得性,能获得直接税基的税目分别是建筑业、邮电通信业以及转让无形资产,建筑业、邮电通信业的直接税基为统计年鉴中的建筑业生产总值、邮电业务总量。对于转让无形资产,征收范围包括转让土地使用权、商标权、专利权、非专利技术、著作权和商誉,但是商标权和商誉的转让规模极小,而个人转让著作权又属于免征范围,所以转让无形资产就主要包括土地使用权和专利非专利的转让,其中,土地使用权转让没有营业收入数据,但由于企业进行房地产开发时购买土地的行为是其最主要的转让形式,所以选择统计年鉴中的房地产业土地购置费用作为标准税基;对于专利及非专利技术的转让,采用中国统计年鉴中的技术市场成交金额作为标准税基。

②代用税基

不能获得直接税基的税目采用代用税基作为标准税基,营业税的7个税目中,金融保险业、服务业、交通运输业、转让不动产本文作者都未获得直接数据,所以通过增加值与总产值间的线性关系采用消耗系数法计算该行业的总产值,令其为标准税基。下面以金融保险业为例:

由于金融业属于典型的服务业范畴,产生的是非物质形态的产品,且中间不消耗有形物资,所以根据营业税的计税依据,应对全部收入都征收营业税。采用简化后的方程式:

gdp为金融业增加值,p为增加值占全部投入的比例,也就是增值率,是由投入产出基本流量表(中间使用部分)该行业的行业增加值与总投入比计算得出。

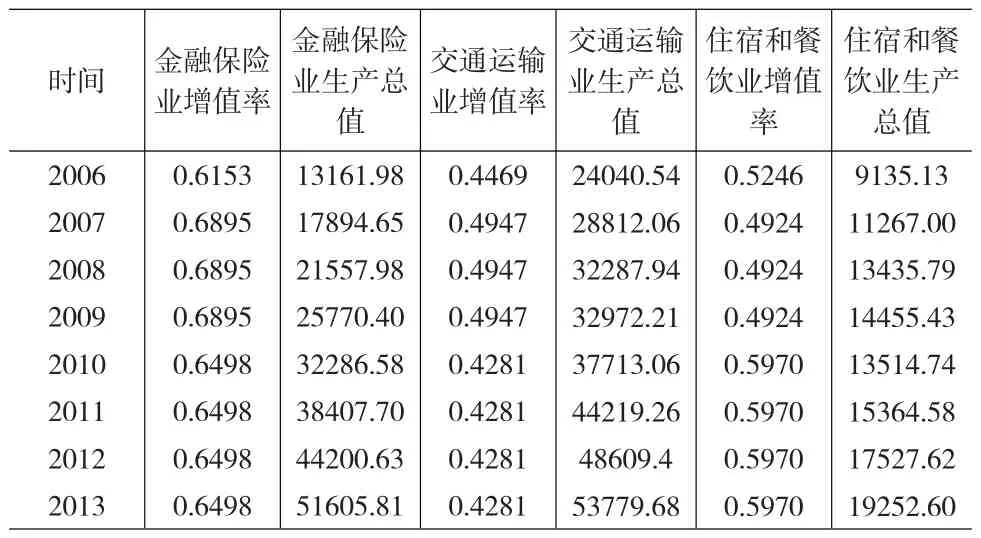

按照以上思路分别计算金融保险业、服务业、交通运输业和转让不动产的生产总值,计算结果见表4-1和表4-2。

表4 -1 2006~2013年营业税各税目的生产总值

表4 -2 2006~2013年营业税各税目的生产总值续表

(2)标准税率的确定

对营业税各税目采用比例税率,标准化税率时可以直接使用法定税率。

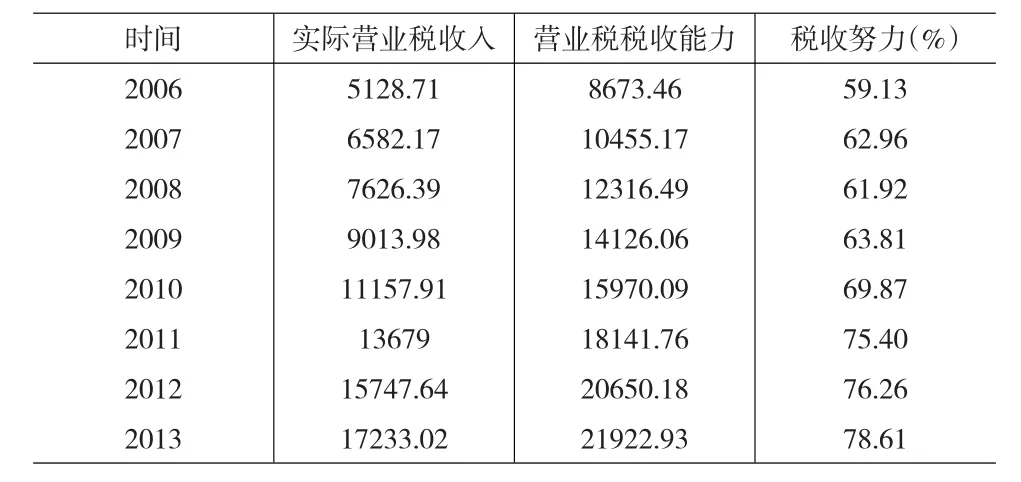

(3)全国营业税收入能力的测算分析。

按照前文所选取的标准税基及标准税率,采用直接计算的方法,计算全国营业税税收能力,计算结果见表5。

表5 2006~2013年全国营业税的税收收入能力 (单位:亿元)

从表5中可以看出,每年的全国营业税税收能力不断上升,但是就每年的税收能力的增长速度来看,改革前,全国营业税税收能力的平均增长速度为15.59%,改革后,其增长速度为6.16%,表明“营改增”使营业税的税收能力上升速度放缓。而每年的营业税税收努力都在增加,代表着政府的税收征管力度逐渐加大,不断缩小税收流失的规模。

2.2.2 不同年度、不同地区营业税收入能力的测算

对于不同年度、不同地区的营业税税收能力及税收努力的测算,其标准税基、标准税率、测算原理均与对全国营业税税收能力及税收努力的测算相同。只是需要特别说明的是,计算了该税目全国的行业总产值后,按照地区的增加值的比重分摊到各个省市,用其作为各个省市各个税目的标准税基。对不同年度、不同地区的税收能力数据进行整理,可以得到不同地区改革前后的营业税税收能力增长率均值,如图2所示。

图2 不同地区的营业税税收能力增长率

从图2可以看出,改革前税收能力的增长速率保持在15%上下,而改革后的增长速率波动较大,尤其是河北、山西、内蒙古、黑龙江和宁夏这几个省出现了负增长。这可能是因为这几个省市的产业结构决定的,在这几个省的第三产业增加值中交通运输业的占比均达到了20%以上,比重较大,因此交通运输业改收增值税对这几省的影响较大,造成了营业税税收能力负增长的局面。

2.3 增值税扩围对税收能力的影响分析

“营改增”对各省市的增值税与营业税的税收收入能力到底有多大的影响呢?为了准确得到不进行增值税扩围2013年的税收收入能力,对于增值税税收收入能力总量,本文基于表3的结果,选择2013年工业和批发零售业为标准税基带入2012年的标准税率中。对于增值税税收能力地区分量,需要特别强调的是,2012年分地区税收能力的测算中,进行“营改增”的10个省市是进行了增值税“扩围”测算的,故要分析对10个省市的增值税扩围对税收能力的影响,应该将2012年的标准税基代入2011年的标准税率中去。对于营业税税收能力总量以及地区分量的不进行“营改增”的税收能力的测算,做法是将2012年10个省市与2013年的交通运输业营业税税收能力纳入总税收能力中和地区税收能力中来。通过以上处理,得到结果见图3和图4。

图3 “营改增”对10省市增值税和营业税税收能力的影响

图4 “营改增”对其他地区增值税和营业税税收能力的影响

由图3、4可以看出,2012年10省市增值税和营业税的税收能力因受“营改增”的影响,总体减少279.83亿元,2013年其他各地区总体税收能力减少219.67亿元。“营改增”对于不同省市的影响略有不同,各省市税收能力几乎都有不同程度的减少,其中,在2012年,江苏省和广东省减能程度最高,分别减少了66.68亿元和58.12亿元。在2013年,河北、内蒙古和贵州减负程度最高,分别减少了84.21亿元、35.88亿元和28.58亿元,吉林、黑龙江、山东、海南、云南、西藏以及青海税收能力是增加的,其中,云南的税收能力增加最多,达到15.67亿元。这可能是河北、内蒙古、贵州交通运输业增加值占第三产业的增加值的比例均是超过20%,所以“营改增”对其的减能作用较大;吉林、黑龙江、山东、海南、云南、西藏以及青海的交通运输业的占比均在20%以下,云南的占比更是低至7%,故减能效果不明显。

显然,“营改增”对于税收能力的减税效果,低于人们对于增值税与营业税实际税收减税的期望,可以是因为“营改增”的实施刺激了投资,会拉动第三产业的进步,促进了经济的增长,以及带来一些其他的有利于征税行业发展的条件,于是,增值税税收收入能力就提高了一些。可能还有税基的原因,在批发与零售的国内生产总值通常一部分不需要缴纳增值税的行业的增加值,例如小型个体户的个体销售额比较小,不用缴纳增值税,但是其总体销售额却不容忽视,典型例子是个人网店。

3 结论与政策建议

3.1 结论

通过对我国地区增值税和营业税税收收入能力的分析,可以得到以下几点:

(1)对于增值税税收收入能力,总体平均增长速度为12.07%。其中,改革前的增长速度为11.56%,改革后的增长速度为15.10%,相对增加了3.54%。对于营业税税收收入能力,改革前,全国营业税税收能力的平均增长速度为15.59%,改革后,其增长速度为6.16%,相对减少了9.43%。总体减少了5.89%。

(2)研究发现受“营改增”影响最大的省市是河北、江苏和广东,“营改增”之后税收能力没有减少反而增加的省市分别是吉林、黑龙江、山东、海南、云南、西藏、青海以及上海。总体上,2012年10省市增值税和营业税的税收能力因受“营改增”的影响,减少279.83亿元,2013年其他各地区总体税收能力减少219.67亿元。

3.2 政策建议

针对地区的税收收入能力情况,提出以下建议以完善“营改增”的实施。

(1)规范地方征税管理。各地区的财税部门可能会因为对政策的理解差异造成执行差异,所以对增值税征收和管理的标准进行统一是极其重要的,同时中央有关部门还应该加强对地区财税部门的监督和指导。

(2)优化财政扶持政策。国家的财政扶持政策对于各地区顺利实施“营改增”至关重要。“扩围”成功后,国家财税部门也不能松懈,因为短期内进行增值税扩围会导致地方政府面临双重压力。一是“营改增”是为了消除重复征税的措施,它会导致地方税收减少。二是地方财政负担也会因为对纳税人增加税负部分进行阶段性补贴而增加。政府针对过渡期已经制定了一系列扶持政策,但是国家的扶持政策应当进一步完善,因为东西部地区政府的财政收支情况不一致,各区域政府对于减税压力的承受能力也不同,东部地方政府的承受能力明显强于中西部地区,所以,扶持政策应当因地区而异,政府必须更有针对性地制定好中西部增值税扩围中过渡期的政策。

(3)简化增值税税率档数。目前,中国采用的是17%、11%、6%和3%四档税率,短期来看,会带来增值税征管的复杂性,还会造成不同行业税负不平衡,导致增值税的中性作用发挥不出来。长期来看,会影响我国下一步的增值税改革和国家经济运行状态。所以,我国下一步改革,应当是参照国际通用做法,找到符合中国国情的税率结构。

[1]Alan-Schenk,Oliver-Oldman.Value Added Tax:A Comparative Approach[M].Cambridge:Cambridge University Press,2006.

[2]Aguirre,Shome.The Mexican Value-Added Tax(VAT):Methodology for Calculating The Base[J].National Tax Journal,1988,(4).

[3]Mikesell J.Changing State Fiscal Capacity and Tax Effort in An Era of Developing Government,1981-2003[J].The Journal of Federalism,2007,(4).

[4]陈晓光.增值税有效税率差异与效率损失——兼议对“营改增”的启示[J].中国社会科学,2013,(8).

[5]程子建.增值税扩围改革的价格影响与福利效应[J].财经研究,2011,(10).

[6]邓力平.增值税的贸易效应:理论进展与贸易效应[J].厦门大学学报,2011,(2).

[7]施文泼,贾康.增值税“扩围”改革与中央和地方财政体制调整[J].财贸经济,2010,(11).