最优非线性所得税率结构影响因素:论争焦点及评析

彭海艳

(中国社会科学院财经战略研究院,北京 100836)

一、前 言

20世纪90年代后,国内一些学者陆续对最优所得税理论进行了研究,主要集中于基本理论的概述(郭庆旺,1995;平新乔,2000)[1][2],政策指导意义的探讨(吴俊培、胡文贤,2002;陈松青,2003;邓子基、李永刚,2010)[3][4][5],在我国的应用(郝春虹,2006;聂佃忠,李庆梅,雎国余,2011;李宇,刘穷志,2012)[6][7][8]以及系统的评论(杨斌,2005)[9]等方面,国内已有成果相对缺乏且比较薄弱,而国外对该问题研究的历史悠久,且形成了比较系统的研究体系。Mirrlees(1971)[10]对最优非线性所得税模型的构建进行了开拓性的工作,之后,大多数研究集中于两个方面:一是放松Mirrlees模型假设,继续研究最优非线性所得税模型。另一方面是直接研究最优线性所得税模型。③这个转变毫无疑问很大程度是由于在更一般的例子中计算的复杂性。此外,Mirrlees(1971)发现,至少在他考虑的例子中,最优非线性所得税率结构近似线性。发现,至少在他考虑的例子中,最优非线性所得税率结构近似线性。本文则集中于第一个问题,并集中探讨影响最优非线性所得税税率结构的主要因素。④最优所得税文献主要集中于两个问题的探讨:最优边际税率的结构以及收入支持机制的设计。

经典的最优非线性所得税模型假设可以描述如下:在经济中,存在消费和劳动两种商品;除了劳动者供给能力存在差异之外,消费者被看成是相同的;每个人的效用(Ui)仅依赖于他的净收入(假设没有储蓄,则净收入等于消费C)和工作时间(L),表示为U(C,L)。另外,政府或者税务当局并不知道每个人的技能水平,也不能够监测到每个人的工作时间,但是能够观察到个人收入Z(Z=ωL),因而政府可以执行的唯一政策是征税T(Z)。则最优非线性所得税模型可以用以下方程组表示:

其中,f(ω)为能力(或工资)分布密度函数,式(1)是最大化社会福利函数,式(2)和(3)分别为政府预算约束和自选择约束。通过个人水平的一阶条件,求解方程组可以得到边际税率TZ(下标为偏导,以下同)的表达式:①诸如Tuomala(1984,2006),Diamond(1998),Dahan&Strawczynski(2004)[12]等许多学者,都求解出了相似的表达式。

式(4)中,εu和εc分别为非补偿和补偿劳动供给弹性,②εc可以分解为非补偿劳动供给弹性和收入效应两部分,即εc=εu-I。补偿弹性是假想弹性,这种弹性在商品价格变化后消费者的收入经过调整,因而消费者的效用水平保持不变,即排除了收入效应,使个体实际收入水平不变。非补偿弹性包括价格变化后的替代效应和收入效应。F(ω)为累积分布函数,W(U)为社会福利函数,λ为公共资金的边际成本。式(4)虽然相当复杂,但为我们提供了决定最优边际税率结构的四个术语:效率效应(Aω);分布效应(Bω);收入效应(Cω),其依赖于消费的边际效用;不平等厌恶效应(Dω),其同时依赖于消费效用的凹性和社会福利函数。以上四个效应实际反映了社会福利函数、技能分布、效用函数和弹性等因素对最优边际税率结构的影响,但这些要素的固定都不是一件容易的工作。

二、论争之一:社会福利函数形式选择

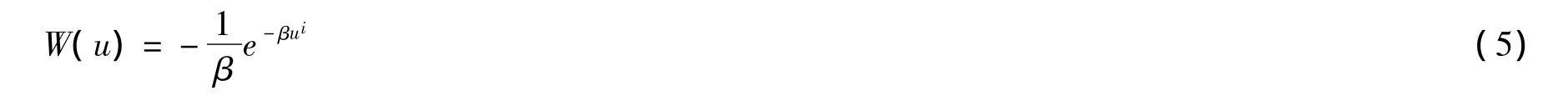

社会福利反映的只是个人对各种世界状态的偏好(道德个人主义或福利主义)。如果承认个人之间的效用可以比较,③比较效用大小的标准有:基数效用论和序数效用论。基数效用论认为,效用随着消费者所消费的商品量的变化而变化,而序数效用认为效用是不可计量的,但可以根据自己的偏好顺序和效用水平的高低,对商品的主观效用按此顺序进行排列或分出等级。则运用一种数学运算(如加法)可以把个人偏好转换成单一社会偏好,即构建社会福利函数。因而,社会福利函数不仅仅是一种纯数学运算,通过赋予富人和穷人不同的效用权重,还反映了收入分配公平标准的价值判断。通常用各个消费者效用ui来表示,则社会福利函数W可以表示为:

其中:β为绝对效用不平等厌恶系数。在已有文献中,社会福利函数主要形式有:简单的功利主义(线性)、罗尔斯主义以及非线性功利主义。

软件设计编程环境为keil uvision4 + μC/OS-II。keil uvision4采用C语言编程,提供强大的集成开发调试工具,便于开发调试。移植并采用嵌入式操作系统μC/OS-II,主要好处是能屏蔽底层硬件的差别,给上层应用提供统一的接口,并管理进程调度和资源分配等;同时,可根据任务的重要程度(优先级)优先执行重要的任务,确保最重要的数据能得到及时处理,提高系统的实时性和可靠性。

从19世纪开始,功利主义可能是社会福利函数最简单和最为直观的形式。假设赋予每个人相同的权重,则社会福利函数可以表示为:W=∑ui。表明政府对个人效用水平的不平等不关心(β=0)。这称之为简单功利主义社会福利函数,也称为边沁主义社会福利函数(Bentham,1987)[13]。另一个可替代的社会福利函数是罗尔斯主义或最大最小社会福利函数。该社会福利函数可简化为W=min{ui}(β→∞)。这个极端的例子根本没有给偏离穷人的富人任何权重,因而具有明显的平均主义色彩。①但是,它并不完全如此,实际上,它也表现出倾向不太平均的状况,只要这种状况从绝对值上看使境况最差的人受益最多(Stiglitz,2000)[16]。虽然这是一个相当极端的例子,但从技术上来看,很容易在理论模型中运用,而且有利于不同社会福利函数结果的比较。②简单功利主义和最大最小原则是福利主义的特殊例子。我们也可以采用其它的效用函数形式。例如,我们可以按照效用排序时的中位选民效用来判断社会福利。

而在文献中,许多学者使用非线性(通常为凹函数,0<β<∞)社会福利函数,来考虑社会计划者对效用更公平分布的社会偏好。例如,将效用的自然对数加起来,而不是将效用本身加起来,不公平问题就没有那么突出。这意味着Dω随着收入的上升而上升,因为Wuu<0,表明社会福利的边际贡献随着个人效用的增加而下降,将富人收入转移到穷人意味着效用或福利的增加。

从最优所得税文献中也可以发现,通常偏好更公平的社会福利函数对应更高的边际税率。如Mirrlees(1971)采用不同的β值得到了以下最优税率结果:19%(β=0)、21%(β=1)和50%(β→∞)。又如,Atkinson(1973a)[14]在他的数值计算中发现,在Mirrlees模型中,最大最小原则在大多数收入范围内产生了极大的不公平,并且在大多数人口范围内边际税率极大地偏离线性。

不过,也有例外的情况。如Edgeworth(1897)采用功利主义社会福利函数(β=0),但得到最优边际税率为100%的结论;③效用的加总并不是平均主义的,除非我们假设边际效用递减。Phelps(1973)[15]采用了罗尔斯(或最大最小)社会福利函数(β→∞),发现税率是收入的减函数,大致是从100%开始下降到0。他的结论如此让人吃惊,可以称之为phelps悖论:最公平的社会福利函数导致了最累退税率结构。所以,由于例外的存在,偏好更公平对应更累进的所得税这样一个广为接受的结论竟然被打破了。

究其原因:Tuomala(1984)[17]认为尽管β=0和β=1两种情况之间的差异很大,但是β=1和β→∞之间的差异相当小,因而没有必要趋于最大最小目标。例如,在ε=0.5,β=1,R=0.1的组合下,也产生了极大的非线性税率。Kaplow(2003)[18]则从理论上对此做出了进一步的解释,他运用收入再分配的边际社会价值这一概念,以凹性来测量相对风险厌恶可能性,详细阐述了效用函数、社会福利函数和收入再分配之间的关系。认为总体收入不平等厌恶系数(CRIIA,总体凹性)不是效用函数相对风险厌恶系数(CRRA,效用函数凹性)和社会对效用分布不平等的厌恶系数(β,社会福利函数凹性)的简单加总,而是以收入关于效用的弹性(η,边际效用关于平均效用的比率)作为后者的权重,即存在以下关系式:

式(6)表明,凹社会福利函数有一个微妙的影响,在一些情况下可能并不非常重要。④经过大量模拟之后,stern(1976)[24]发现高最优税率的情况依赖于消费和休闲之间低弹性的假设,而不是高程度的不平等厌恶。

需要指出的是,福利主义也认为个人对他们自己的效用估计可能是不正确的,甚至在他们自己看来,非福利主义(或家长作风)社会福利函数可能是合理的。如Nozick(1974)[19]和Sen(1980b,1995)[20-21]提出的公平理论摒弃了福利主义前提。其中前者主张程序公平,认为只要个人的基本权利得到尊重,这种状况就是公平的。后者认为有必要保障人们获得使他们实现特定功能的物品。这突破了福利主义的框架,发展了非福利主义的思想,对公平问题的认识也更加深刻和全面。当然,接受非福利主义作为一个社会目标标准并不是没有争议的问题。一方面,人们实际上会做出之后会感到后悔的决策,在这种情况下个人希望政府来干预。另一方面,通常认为不应该干扰个人的独立,政府也可能在效用计算中犯类似的错误。Atkinson(1995)[22]认为政府可能追求几个目标,应以一个明智的方法将它们整合起来。Zoli(2005)[23]将贫困最小化这一非福利主义指标纳入福利主义分析框架,建立了一个包含贫困最小化和社会福利最大化的修正社会福利函数。非福利主义目标还有很多,问题的关键在于找到相应测量指标,以及如何将之纳入福利主义分析框架中的方法。

三、论争之二:技能分布形式选择

个人技能(一般假定外生给定)决定了产生收入的能力,而影响技能的要素(例如,遗产、智力、动机和运气)通常不会平均分布,因而税前收入分布往往远离平均,需要运用累进所得税进行收入再分配。Mirrlees(1971)认为税收设计的核心问题在于:税务机关缺乏个人能力的充信息,因而只能使用收入作为衡量能力的唯一指标,但他也承认可以通过一个人显见的智商、学历、谈吐风度、年龄或肤色等指标,来获得其赚取收入潜力的信息,但当然和最可靠的指标是他的实际收入。①Akerlof(1978)[25]将这些指标看成“标签”,虽然他的研究主要致力于缓解贫困,但最近的研究更突出标签在最优所得税体系中的广泛作用。例如,年龄标签(Kremer,2002),性别标签(Alesina&Ichino,2007)以及高度标签(Mankiw&Weinzierl,2010)。通常可以运用一些数学分布函数来描述工资或收入分布,如对数正态分布和帕累托分布,但各种分布形式在拟合实际分布方面并没有得到唯一的实验证据。

Mirrlees(1971)最早采用对数正态收入分布形式,得到了最优边际税率是“倒U形”的结论。之后,一些学者在此基础上进行了拓展。Phelps(1973)和Sadka(1976)[26]认为在技能分布存在一个最大值的假定下,高收入者最优边际税率为0。但是,对于最高收入分布之前的边际税率是否应该下降并不清楚;Seade(1977)[27]认为收入分布两端的边际税率都为0;米德委员会(Mead COittee,1978)给出了更全面的结论:认为高收入者应该高税率,低收入者低税率,但是在两个极端处(收入最高和收入最低的人群)税率都应该很低;Kanbur&Tuomala(1994)[28]也保留了Mirrlees模型中的对数正态假设,但是模拟了更大标准偏差(σ)的情况。认为σ增加能够改变最优所得税率的定性形式,即σ本身代表了内部不平等的测量。

而Diamond(1998)[29]以帕累托分布代替对数正态分布,且使用拟线性消费偏好,得到完全相反的“U形”税率结构。Saez(2001)[30]拓展了Diamond的高收入者最优税率上升以及在凹效用函数情况下高渐进税率的结论。他采用更一般的处理,使用弹性方法,且假设劳动供给弹性在所有生产能力水平上是固定的。他模拟了美国的数据(工资分布比较好地符合帕累托分布),在不变的劳动供给弹性以及消费的对数效用函数假设下,发现相对较高收入水平的边际税率上升,渐进税率在50%到60%之间。此外,认为无限收入分布比有限收入分布在致力于高收入者最优税率问题上更令人感兴趣。没有最高收入者,高收入者的0税率从直觉上看不能应用,靠近高收入者的边际税率可能是正的,甚至很大。

一般来说,对数正态分布的尾部较薄,帕累托分布尾部较厚。此外,帕累托分布可以很好地拟合高收入群体,而非整个收入群体。实证结果表明帕累托分布适用于1%至3%的最高收入群体的收入分布,而对数正态分布在很大收入区间范围内拟和合理,但在两端存在极大的发散性。然而,两者都存在弹性无限增加的缺点,这与更大证据表明的上尾存在固定弹性的事实之间存在矛盾。为了避免这一点,Tuomala(2006)[31]使用两个参数的钱珀瑙恩分布(规模参数μ和形状参数θ),也得到“U形”边际税率结构。但不需要如Diamond(1998)和Saez(2001)那样假设固定的劳动供给弹性。钱珀瑙恩分布在较大ω值上逼近帕累托分布形式,但是它也有一个内部最大值。

需要指出的是,能力分布的估计是一个充满危险的任务。首先,从观察到的收入分布中获得能力分布,这项工作需要增加许多假设条件。目前我们还不清楚,这种方法在多大程度上是准确的。其次,通常替代能力的方法是工资,然而每小时工资在高收入分布那里也不是一个简单的概念,劳动收入和资本收入有可能相互交织在一起,导致工资率数据可能是不可靠的,而且工资数据一般不向公众公开,很难获得。最后,可得的工资数据也可能给不出一个清楚的答案。例如,某个工资率分布可能同时适合对数正态分布和帕累托分布两种情况。Tuomala(1990)[32]认为这一结果常常由于有限的实践相关性而大打折扣(被称为“令人惊奇和有争议的”)。严格说来,这一结果只适用于在收入分配的最顶端单个人,这意味着它可能是一个单纯的理论好奇心。而且,高收入者是否存在仍然不清楚(Mankiw et al.,2009)[33]。

四、论争焦点之三:效用函数形式选择

效用函数是个人行为可替代商品束的数学抽象,其以函数的形式给出消费者对消费组合的偏好程度,①偏好的严格凸性意味着效用函数是严格拟凹的。而为了简化问题通常假设偏好之间是可加的。常见的偏好形式大致可以归为两类:拟线性偏好以及非线性偏好(如对数、倒数和二次函数等)。②科布-道格拉斯偏好等价于双对数偏好,它们之间只相当一个单调变换。拟线性偏好属于技术性偏好,利用它我们抽象掉了商品之间效用的相互依存性或者说排除了价格变化带来的收入效应的干扰。③Boadway et al.(2000)[36]分析了当休闲偏好为拟线性时,最优非线性所得税率的特征。

Mirrlees(1971)采用双对数效应函数,其UC=1/C。在技能的对数正态分布假设下,得到了高收入者边际税率下降的结果。Tuomala(1984)采用倒数效用函数,其UC=1/C2。表明了比Mirrlees更小的曲率。而Tuomala(2010)[34]以二次消费效用函数替代以前模拟中的对数和倒数消费效用函数形式,其本质上采用了比以前更小的曲率,因而发现上升的边际税率结构。

Diamond(1998)认为如果消费偏好是线性的,边际税率的明确公式可能根据工资分布、劳动供给弹性和社会福利函数推导出来。在这种情况下,他发现在某些关键工资水平之上,如果劳动供给弹性固定,工资密度是单峰的以及在某些工资之上是帕累托分布,则边际税率形式是“U形”的。

而Dahan&Strawczynski(2000)[35]认为Diamond(1998)呈现的高收入者边际税率上升的结果依赖于消费效用线性假设,而且模拟结果只集中关注高收入水平,而不是整个税率结构。通过模拟,他认为是消费的效用函数假设导致了最优税率上升(Diamond)或下降的差异(Mirrlees)。如果再加上休闲的对数效用假设,则产生100%税率。而非线性效用函数使高收入者的最优税率降低,甚至在工资的帕累托分布下,边际税率也可能下降。

在线性消费效用函数情况下,因为收入变化不影响需求,所以不存在收入效应,④这个假设可能更适合高收入水平,因为高收入者可能留下大量遗产,并且不可能根据遗产的确切水平来调节他们的收入。即UC=1。但是,线性假设也是限制性的,因为它消除了边际消费效用的下降,而这是解释收入再分配的重要动机。而且,收入效应受到限制,最优税分析以及从中得到的结果被证明相当简单。在这种情况下,技能的分布是税率结构的关键决定因素,以及技能分布在任何拟线性情况下都具有相同的数量影响,税率结构的形状依赖于技能分布在高收入端是否有界。

如果我们假设非线性消费效用函数,高收入者的最优边际税率结构就不清楚。在式(4)中,我们可以看到,一方面,由于标准收入效应UC的出现使得最优边际税率下降。消费效用凹性意味着对于富人来说收入效应更弱,这要求对高收入者更低的税率。另一方面,当UC随着ω上升而上升时,它对不平等厌恶的影响推动向相反的方向移动。即消费效用的曲率修改了社会边际权重,使得政府隐含更多偏好再分配,这两个力量的交错最终决定了最优边际税率水平。在一般的例子中,由于劳动供给会随着技能的变化而变化,以及收入效应的存在,最优边际税率变得更难解释。如式(4)所示,在以下假设下渐进税率趋于一个常数:固定的劳动弹性,帕累托分布,消费的线性效用函数以及不平等厌恶的社会计划者。相反,一旦我们以凹性的消费效用函数代替线性,则渐进税率不清楚,此时Cω趋于0,Dω趋于无限。

需要指出的是,许多最优所得税文献使用一个具有代表性的消费者,且假设只存在工资能力差异,即存在单维异质性。而在现实中,个人在更多特征上存在差异,所有人具有相同的效用函数是非常不可能的。Sandmo(1993),Judd&Su(2006),Kaplow(2008c),Weinzierl(2009)以及其它学者,考察了能力之外的人际间异质性因素的影响,如消费和休闲的偏好差异,相对收入水平等。他们发现额外维度的异质性往往会降低最佳再分配的程度,即边际税率会更低。

五、论争焦点之四:劳动供给弹性① 完全替代的商品替代弹性是无穷大,完全互补的商品的替代弹性为零。及财政需求规模

在传统的最优所得税模拟中通常假设一个固定的弹性,这一假设导致最优税率小于100%。普遍接受的税收政策是:当劳动供给弹性上升时,最优税率应该下降。因为当市民容易受影响和愿意改变他们的工作习惯时,高税率会导致他们减少工作。如式(4)所示,Aω表示劳动供给在补偿和非补偿弹性中的反应,代表了标准的效率效果。在其它条件相同的情况下,边际税率随着εc和εu的上升而下降。由于劳动供给弹性因时因地差异很大,因此一国优化所得税率的确定既是一个理论问题,也是一个经验问题。

Mirrlees(1971)和Atkinson(1973a)在他们的计算中使用对数线性函数,这意味着消费和休闲之间的替代弹性为1;Stern(1976)认为科布道格拉斯效用函数中隐含的劳动供给反应程度过度(替代弹性等于1),因而高估了上升的累进税成本。认为当使用更合理的劳动供给反应时(替代弹性等于0.4),最优税率值(在中心例子中为54%)极大地高于Mirrlees发现的数值(通常在22-30%之间,总是低于40%)。在计算模拟的基础上,他得到以下看似合理的结论:非常高的边际税率必须基于非常低的劳动供给弹性,而不是极端的社会福利公平偏好。

不过,Tuomala(1984)采用替代弹性为0.5的CES效用函数,发现结果不同于Mirrlees和Atkinson,认为边际税率没有这么低,税率结构形式对于大多数人口来说是极大地非线性。而且这两个结果都不基于最大最小原则。虽然此时边际税率仍然随收入的上升而下降,但边际税率水平和形状相对于Mirrlees发生了很大的变化。例如,在ε=0.5,β=1,以及R=0.1时,中等和更低收入范围的边际税率更高,中值税率超过60%。

此外,财政需求(R)②R=1-X/Z视为国民收入变化的一部分。如果X/Z=1,则R=0,即税收起纯粹再分配作用。如果X/Z>1,表明存在诸如外国资助或国内企业利润等除税收以外的外部资源。如果X/Z<1,则政府征税为了提供公共品。对最优所得税率也会产生重要影响,这个领域存在相对较少的分析结果(如果有的话)。Tuomala(1984,1990)模拟结果表明:随着净政府支出的增加,边际税率对于大多数纳税人来说都增加。当财政需求下降,尤其是当它成为负数以致得到外部资源时,对穷人的最低收入要求很容易满足,因而不必用高边际税率筹集收入,也可以看到对穷人更低的税率。此外,除了提高或者降低整个税率结构,财政要求在GDP的-10%到10%范围内对边际税率形状基本没有影响。

六、结 语

与最优商品税不同,最优所得税从一开始就包含了公平与效率原则。税率结构中每一个变化的讨论,某种程度上都源自累进税公平与效率原则本身的权衡,但并不容易清楚表达这两个要素相互作用的路径。本文从最优边际税率结构决定公式、模拟结果及经验证据,对社会福利函数、技能分布形式、效用函数形式以及劳动供给弹性等几个方面进行的分析认为。

1.认为更平等的社会福利函数、更小的劳动供给弹性、技能的帕累托分布和效用的拟线性偏好会产生更高的边际税率,这一原来学界普遍接受的观点并不完全成立。这还要取决于其它要素的选择,当各要素交织作用在一起时,有时可能会产生令人惊讶,甚至完全相反的结果。例如,在最公平的罗尔斯(或最大最小)社会福利函数情况下,产生了最不公平的0边际税率;给定帕累托技能分布时,同时会产生下降(结合消费的对数效用函数)和上升的边际税率(结合拟线性对数效用函数)两种相反情况;在消费效用的拟线性或非线性偏好情况下,都可能导致边际税率上升等情况。

2.最优所得税问题是建立在非常严格的假设条件基础上,来求解最优解的,而这些假设常常与现实不相的。例如,消费者是同质的、只有劳动和消费两种商品、忽略储蓄行为和政府管理成本等,使最优所得税的模拟结果往往并不能付诸于政策实践,因此该理论不具有普遍实践指导意义,各国需要根据自身的政治目的、经济发展、收入分布、文化特征以及社会机制等情况来构建最优税制。不过,正如米尔利斯惊奇地发现最优非线性所得税接近线性一样,当前比例所得税或所得税税率下降的发展趋势,可以看成是最优所得税理论的一个经验反映,即能为各国税制改革提供一定的参考。

最优所得税理论分析和应用研究将继续是经济学家们感兴趣的主题之一,该问题研究得到了极大拓展,但是并不能指望仅靠这类文献来指导实践中最优税制设计。Colombino(2009)[37]认为以往研究理所当然地认为最优所得税问题必须是一个可分析的公式,并与数值猜想或估计一致。作为第一个后果,理论模型必须采取非常限制性假设,以生成分析解。其次,理论结果可能与不同假设下产生的经验估计不一致。因而他采用其它可替代的方法,可以避免严格的理论假设,通过一个反复计算的非常灵活的微观模拟来计算得到解,这或许可以作为今后最优所得税问题研究的新方向。

[1]郭庆旺.最适所得课税 [J].财经问题研究,1995,(8):27-32.

[2]平新乔.最优税收理论及其政策含义——效率、公平与信息(上)[J].涉及税务,2000,(11):5-10.

[3]吴俊培,胡文贤.论最优税收理论与我国税制改革 [J].湖北财税(理论版),2002,(7):14-17.

[4]陈松青.西方最优税收理论对我国税制设计的启示 [J].财经研究,2003,(1):42-47.

[5]邓子基,李永刚.最优所得税理论与我国个人所得税的实践[J].涉及税务,2010,(2):23-26.

[6]郝春红.效率与公平兼顾的最优所得税:理论框架与最优税率估计[J].当代财经,2006,(2):51-56.

[7]聂佃忠,李庆梅,雎国余.含有负所得税的最优所得税再研究[J].财经研究,2011,(5):4-14.

[8]李宇,刘穷志.收入不平等与最优个人所得税-转移支付再分配系统[J].财经论丛,2012,(5):44-50.

[9]杨斌.对西方最优税收理论之实践价值的质疑 [J].管理世界,2005,(8):23-32.

[10]Mirrlees J.An exploration in the theory of optimal income taxation [J].Review of Economic Studies,1971,38:175 -208.

[11]Hindriks J,Lehmann E,Parmentier A.Optimal income taxation and the shape of average tax rates[J].Economics Bulletin,2006,8(2):1-6.

[12]Dahan M,Strawczynski M.The optimal asymptotic income tax rate [R].Research Department,Bank of Israel,2004.http://www.boi.gov.il.

[13]Bentham J.An introduction to the principles of moral and legislation [M].Oxford:Oxford University Press,1996.

[14]Atkinson A.B.How progressive should income tax be?[M].in M.Parkin and A.R.Nobay(eds.),Essays in Modern Economics,London:Longmans,1973a.

[15]Phelps E S.Wage taxation for economic justice[J].Journal of Economics,1973,87(3):331 -354.

[16]Stiglitz J E.Economics of the Public Sector[M].New York:Norton & Company(3rd edition),2000.

[17]Tuomala M.On the optimal income taxation:some further numerical results[J].Journal of Public Economics,1984,23:351-366.

[18]Kaplow L.Conavity of utility,concavity of welfare,and redistribution of income[R].Discussion Paper No.437,2003,http://papers.ssrn.com/abstract_id=463241.

[19]Nozick R.Anarchy,state and utopia[M].New York:Basic Books Press,1974.

[20]Sen A K.Description as a choice [J].Oxford Economic Paper,1980b,32:353 -269.

[21]Sen A K.Rationality and social choice[J].American Economic Review,1995,85:1-24.

[22]Atkinson A.B.Public Economics in Action[M].Oxford:Clarendon Press,1995.

[23]Zoli M.Poverty alleviation in a welfarist framework of optimal linear income taxation [EB/OL].http://dspace.uniroma2.it/dspace/handle/2108/298.

[24]Stern N.On the specilication of models of optimum income taxation [J].Journal of Public Economics,1976,6:123 -162.

[25]Akerlof G A.The economics of“tagging”as applied to the optimal income tax,welfare programs,and manpower planning [J].The American Economic Review,1978,68(1):8-19.

[26]Sadka E.On income distribution,incentive effects,and optimal income taxation [J].Review of Economic Studies,1976,9:261 -268.

[27]Seade J.On the shape of optimal tax schedules[J].Journal of Public Economics,1977,7:203 -236.

[28]Kanbur S M R,Tuomala M.Inherent inequality and the optimal graduation of marginal tax rates[J].Scandinavian Journal of Economics,1994,96:275 -282.

[29]Diamond P.Optimal income taxation:an example with a U-shapped pattern of optimal marginal tax rates[J].American Economic Review,1998,88:83-95.

[30]Saez E.Using elasticities to Derive Optimal Income Tax Rates[J].Review of Economic Studies,2001,68:205 -229.

[31]Tuomala M.On the shape of optimal non-linear income tax schedule [R].Working Papers No.49,2006,http://tampub.uta.fi/econet/wp49 -2006.pdf.

[32]Tuomal M.Optimal Income Tax and Redistribution [M].Oxford:Clarendon Press,1990.

[33]Mankiw N G,Weinzierl M,Yagan D.Optimal taxation in theory and practice[R].National Bureau of Economic Research,2009,http://www.nber.org/papers/w15071.

[34]Tuomala M.On optimal non-linear income taxation:numerical results revisited [J].International Tax and Public Finance,2010,17(3):259-270.

[35]Dahan M,Strawczynski M.Optimal income taxation:an example with a U-shaped pattern of optimal marginal tax rates:Comment[J].The American Economic Review,2000,90(3):681-686.

[36]Boadway R,Cuff K,Marchand M.Optimal income taxation with quasi-linear preferences revisited [J].Journal of Public Economic Theory,2000,2(4):435-460.

[37]Colombino U.Optimal income taxation:recent empirical applications[J].Rivista Italiana Degli Economisti,2009,14(1):47 -70.