国际油运市场2014年年中现状及趋势

中海油轮运输有限公司 邹葵

国际金融危机以来,全球经济步入曲折性与脆弱性并举的复苏轨道。当前全球经济复苏仍存在不稳定、不确定因素,一些国家宏观政策调整带来变数,新兴经济体又面临新的困难和挑战,全球经济格局深度调整,国际竞争更趋激烈。航运和造船行业正在经历有史以来最艰难的寒冬,航运市场积极寻求上升突破,但在运力过剩的严重掣肘下,复苏势头遭到打压,运价急涨急跌,企稳乏力。

一、2014年上半年国际油运市场回顾

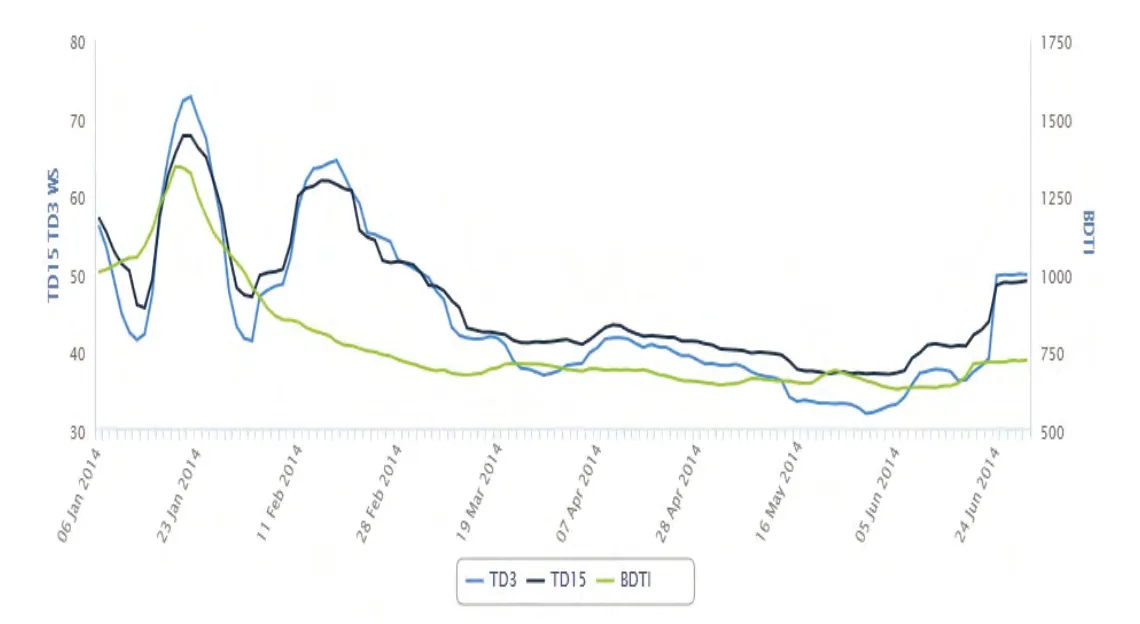

2014年以来,受发达国家经济联盟的“再组合”、大国货币与财政政策的“再调整”、新兴经济体的集体困境、全球金融市场的持续波动、各国创新与增长动力的长期疲弱等因素影响,全球发展呈现出的不确定性持续加大。油船运输市场运价和去年同期相比有所改善,但运力供需困局无法彻底摆脱,市场尚未能进入复苏的上升轨道。国际黑油综合运价指数(BDTI)在一月中旬升至1344 点,为上半年最高,随后便呈现一路下滑态势,在6月份跌至上半年的最低点630 点。2014年上半年BDTI 平均778.68 点,高于去年同期的平均值639 点,如图1所示。

图1 国际黑油综合运价指数

2014年年初,在中国农历新年的带动下,两航线成交活跃,运价大幅上扬,随后在节日因素的影响下大幅下挫,节后需求恢复,运价再次反弹。从2月中旬开始,两航线运价皆缓慢下行,在淡季的影响下,运价陷入低迷。在5月底6月初,因中韩货盘的涌入,刺激其他国家货主的追涨,推动了运价走高。2014年上半年,TD3 航线运价平均值为WS44.87,最高WS72.68,最低为WS32.1;TD3 航线日收益平均值为17282.21 美元(2012年同期为4253.9 美元),最高61370 美元,最低为-3109 美元。TD15 航线运价平均值为WS46.68,最高为WS67.71,最低为WS37.14。

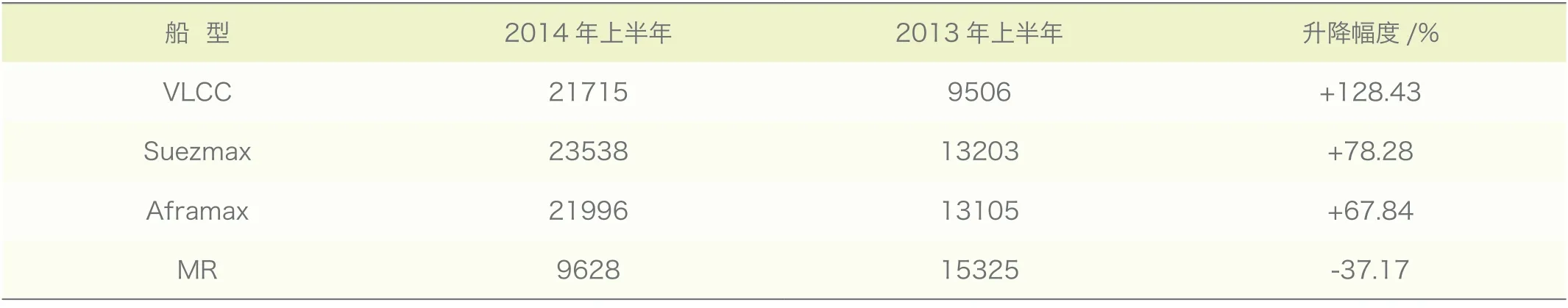

从上半年的情况来看,除成品油MR 型油船收益同比下降外,原油各船型的收益水平与去年同期相比皆有较大幅度上升(见表1)。

纵观2014年上半年油运市场,主要呈现以下特点:

(一)全球经济秩序重建,世界石油需求重心继续东移

2014年以来,全球经济继续缓慢复苏,呈低开回稳走势。联合国发布的《2014年世界经济形势与展望》预测,2014年全球经济增长3.0%,高于2013年的2.1%;全球贸易增长4.7%,高于2013年的2.3%。年初因美国经济减速和新兴经济体增长低迷,全球经济复苏一度不及预期。随着气候干扰等临时性因素消失,二季度世界经济增长向复苏常态回归。发达国家与新兴经济体分化增长的格局依然突出,发达国家在极端气候、地缘政治不确定性上升等因素干扰下仍保持了复苏韧性。随着欧元区结束衰退、美国经济加快复苏、日本经济逐步复元,经济自主复苏动力明显增强。新兴经济体在经历年初美联储退出量化宽松政策引发的金融动荡后,增长仍十分乏力,但经济形势趋于稳定。全球经济进入秩序重建与格局调整的关键期。

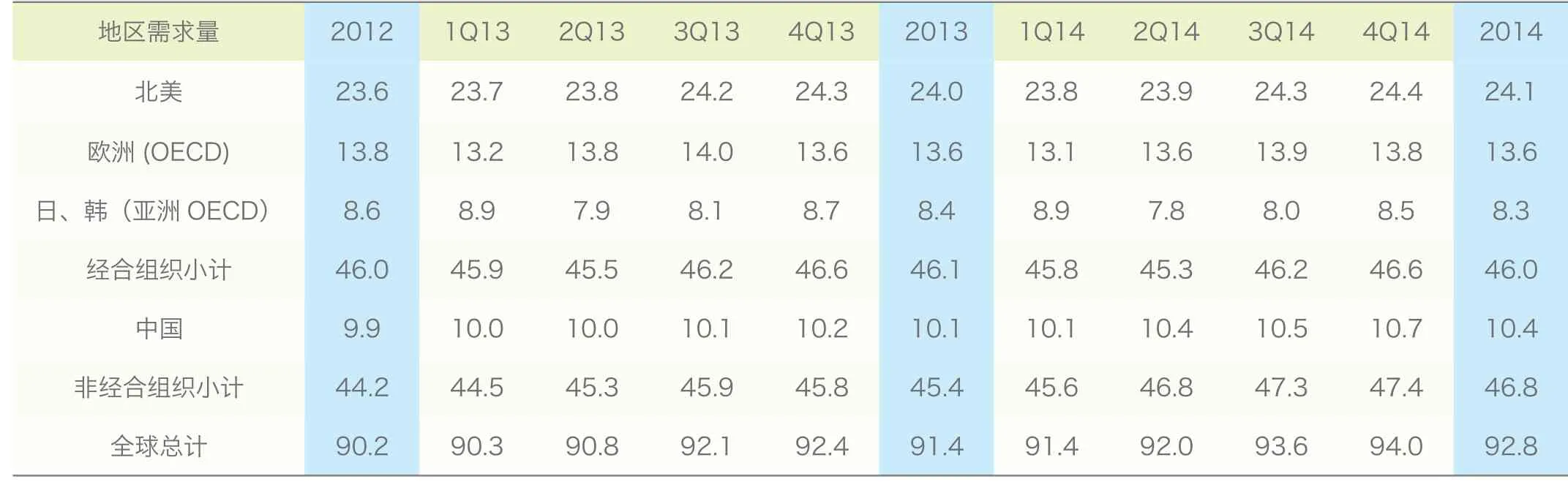

自20世纪80年代后期以来,世界能源需求重心继续向新兴经济体转移,见表2。其中,中国、印度和东南亚构成的亚太月牙型地带的石油需求占世界25%,不仅是世界最大的石油需求中心,而且成为对世界石油市场和地缘政治具有重大影响的“需求中东”。预计2014年后世界新增能源需求将在中国、印度、东南亚、中东、拉美和非洲等地进一步聚集。IEA 在6月份发布的报告,预测今年全球石油日需求将增加130 万桶,达到每天9280 万桶。OPEC 预测今年全球石油的日需求约为9114 万桶,在今明两年的预测期内,非经合组织国家将几乎占据全球消费增量的全部。

表1 油船各船型日收益情况表 美元/天

表2 全球各地区原油需求量 百万桶/天

(二)国际油价小幅上涨,美国有望开启原油出口之门

2014年1-5 个月,国际油价呈现平稳态势。但6月份后,受伊拉克局势影响,市场对原油供应出现担忧,油价出现较大幅度上涨。2014年上半年,三大油价较去年同期上涨0.11 ~6.87%不等,其中,WTI 均价为100.8 美元/桶,同比上升6.87%;布伦特均价为108.8 美元/桶,同比上升1.36%;OPEC 均价为105.2 美元/桶,同比上升0.11%。2014年以来,非OPEC 国家的石油供给增量达到每日144 万桶,增量主要来自美国、加拿大和巴西,其中美国增量最大,其石油供给增量有望至每日95 万桶,原油产量有望达到每日1213 万桶,见图2。

美国在1975年通过的一项法律禁止多数原油出口,只有少许例外,包括对加拿大销售原油和再出口。近年来美国页岩油产量增长极其迅猛,美国原油产量触及25年高点,甚至最早今年内就将导致美国国内炼油企业产能的全部饱和。如何解决这一问题,迫切需要美国制定新的能源政策。许多油企正在考虑开辟其他市场,并呼吁取消出口禁令,美国政府是否会取消禁令成了市场关心的热点问题。

近期美国政府有限重启多年未有的对欧原油出口,虽然新批准的许可并不表明美国生产商正在把更多的原油销往海外,但可能加剧华盛顿关于禁止原油出口利弊的争论。由于美国本土轻质原油出口欧洲是个新生事物,也没有明确的贸易路线和油船航运费率可以比较,仅从油品本身来看,低硫超轻质巴肯油田的油品会很受欧洲欢迎,但这种油的价格也相对较高,未来是否能够真正形成这样新的石油贸易格局还无法确定。

图2 世界石油供应量及欧佩克原油产量

(三)中国石油需求增长放缓,进口原油仍将继续上升

世界银行6月份发布的《中国经济简报》显示,2014年中国经济增速预计为7.6%,低于2013年的7.7%。随着中国经济增速的逐步回落,消耗大量能源的制造业增长也在放缓,一些炼油厂项目被推迟,中国经济正转向消费驱动型增长。且根据国务院2013年发布的《能源发展“十二五”规划》,中国石油对外依存度要控制在61%以内,随着天然气等清洁能源在国内广泛推广,将对石油消耗形成部分替代,中国的原油进口不会再像过去10年那样逐年大幅上涨。

但正如EIA 所说,中国依然是世界能源消费增速的引擎,中国的原油需求仍将稳步提升,由于中国国内原油生产主力油田老化、开采难度加大、品质下滑,产量增长步履蹒跚,中国原油需求缺口将继续放大,中国原油进口量也将继续增加,原油对外依存度将继续抬升。作为仅次于美国的全球第二大原油消费国,中国建立国家战略石油储备对于国土安全和经济安全的重要性在凸显。为了保护本国免受供应中断的风险,中国正以前所未见的速度建立战略原油储备。

根据国家能源局发布的会议公告,中国国家石油战略储备发展将满10年,一期项目全部建成投入运行,二期项目建设有序推进,三期项目正开展前期选址。截至2013年底,一期4 个基地全部装满储备原油,基地保持安全平稳运行。根据中国石油集团发布的《2013年国内外油气行业发展报告》,2014年中国石油需求增速预计在4%左右,达到5.18 亿吨,石油和原油净进口量将分别达到3.04 亿吨和2.98 亿吨,较2013年分别增长5.3%和7.1%,石油对外依存度将达到58.8%,高于2013年的58.1%。近来市场对于中国政府放开原油进口权的关注度颇高,虽然业内多认为放开进程不会一帆风顺,但一旦原油进口出现松动,进口量将会在地炼“原料饥渴”的驱动下迅速增长。2014年5月中国进口原油2608 万吨,同比上升8.91%,1-5月份中国进口原油总量1.29 亿吨。

(四)运力规模增速同比下降,拆船步伐依然缓慢

根据克拉克森的统计数据,至2014年6月,全球万吨以上油船船队总量为5834 艘,50360 万DWT,与2013年末相比,船舶数量增加0.36%,总载重吨增加0.40%,皆低于去年同期的1.2%和1.8%的增速。2014年前5 个月VLCC、SUEZMAX、AFRAMAX、PANAMAX 以及HANDY 等各船型的净增长量分别为5 艘、0 艘、-14 艘、1 艘和29 艘,与2013年同期增量13 艘、19 艘、-4 艘、3 艘和37 艘相比,各船型油船的净增长量皆有所减少。各船型的拆船量分别为5 艘、4 艘、15 艘、2 艘和21 艘,和去年同期各船型2 艘、2 艘、15 艘、3 艘和15 艘的拆船量相比,今年总的拆船步伐略快于去年,但仍非常有限。从市场上VLCC 定载情况来看,受载VLCC 的平均船龄基本和整个VLCC 船队的平均船龄一致,而最大船龄的受载VLCC 为22 岁高龄的船舶,这说明一些保持较好船况的老旧船舶,依然被市场认可,老旧船舶仍在努力寻求生存。油船船队的运力,依然远超实际需求,供过于求的局面并没扭转,见表3。

(五)油船新造价持续上升,订单量同比轻微回落

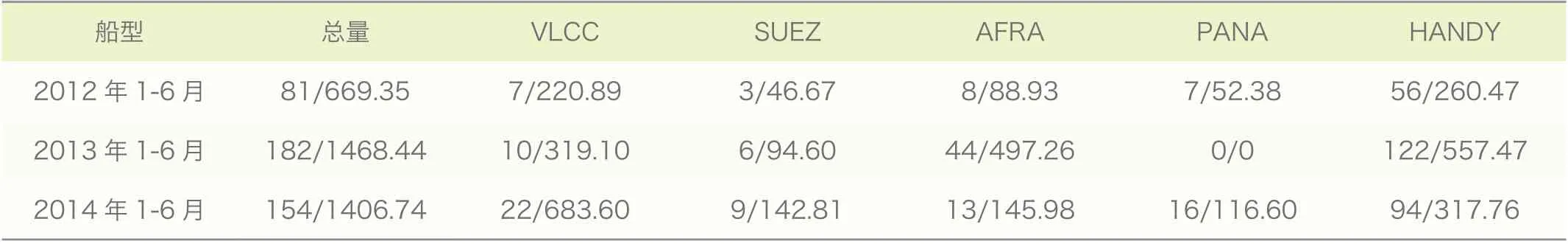

在新船造价达到历史新低、大型环保型船舶成为新宠,再加上不少业外资金入市押赌航运回暖的刺激下,2013年下半年开始,世界新船订单实现反转,在新船成交量大幅提升的同时,船舶价格也开始走出低谷。与完全依靠航运赢利的船东相比,新一轮入市押赌回暖的“玩家”有更多的上市公司,一些从未涉足造船的投资者也将此轮视为商机。然而,对船厂来说,这一波增长的订单并没能扭转行业的不景气,而且一些新订单的接船日期都到了2015-2017年甚至更晚,说明大家对实体经济复苏的信心还不够强。不懂航运的资本搅进来,将船作为投资品来赌,实际上会再次恶化供求关系,造船市场离复苏尚远。2014年1-6月,全球万吨以上的油船新订单总数为154 艘,1406.74万WDT,艘数同比下降15.38%,吨位同比下降4.20%;从船型结构来看,VLCC 和SUEZMAX 以及PANAMAX 型船舶的新订单量比上年同期有较大幅度增加,见表4。

从2013年下半年开始,油船新船造价开始呈现缓慢回升态势,至2014年6月,油船新造船价升至每载重吨519.71 美元,和去年同期相比上升了13.16%。当前VLCC 新船造价由去年底的9400 万美元,升至1 亿美元;SUEZMAX 新船造价由去年底的5950 万美元,升至6600 万美元;AFRAMAX 新船造价由去年底的5225 万美元,升至5500 万美元。

(六)二手油船成交量继续放大,二手船价大幅回升

随着油船新造船价格的节节回升,油船二手市场也呈现同步回暖态势,见表5。2014年上半年,油船二手交易市场成交量同比放大,其中,VLCC 型船舶共成交40艘,与去年同期相比增加25 艘;SUEZMAX 型船舶共成交21 艘,同比增加10 艘;AFRAMAX 型船舶成交25 艘,同比持平;PANAMAX 型船舶成交11 艘,同比增加4 艘;HANDY型船舶成交116 艘,同比增加23 艘。二手油船价格总体呈上升趋势,和去年同期相比,当前5年船龄的VLCC、SUEZMAX、AFRAMAX、PANAMAX 和HANDY 的二手船价分别上升34.55%、22.50%、32.14%、20.37% 和12.50%(注:表中二手船价皆以5年船龄船舶计,VLCC 为31 万吨级、SUEZMAX 为16 万吨级、AFRAMAX 为10.5 万吨级、PANAMAX为有涂层的7.3 万吨级、HANDY 为4.7 万吨级成品油船)。

表3 2014年上半年油船各船型运力增减变化 艘/万载重吨

表4 油船新订单情况 艘/万载重吨

表5 各船型二手油船交易价格和交易量

二、2014年下半年国际油运市场变化趋势

2014年新兴经济体普遍面临需求不旺、外资撤离、通胀高企三重挑战,经济增长动力不足。特别是美国持续缩减量化宽松规模,直至退出QE,美元将进入强势周期,会导致全球资本流向逆转,并可能给新兴经济体带来经济和金融风险。新兴经济体是世界石油需求增长的主要引擎,一旦经济增长放缓,将给世界石油需求带来巨大影响。而油船新运力投入速度将明显快于上半年,下半年的油船运输市场形势不容乐观。

(一)全球经济复苏之路继续,亚洲吸收美国过剩石油

世界银行2014年6月10日发布了最新一期《世界经济展望》,报告中将2014年世界经济整体实际增长率预期下调至2.8%,其1月时的预测值为3.2%。2015年增长率预期仍维持上次的3.4%,显示世界银行认为世界经济减速只是暂时性的。增长率预期下调明显的是发展中国家,从1月预测的5.3%下调至了4.8%。报告将中国经济增长率从上次预测的7.7%小幅下调至了7.6%,同时称如经济改革不能走上轨道,“其影响可能广泛波及整个亚洲”,对下行风险表现出警惕。美国由于遭受寒流导致经济低迷,第一季度出现负增长,2014年的经济增长预期从上次的2.8%下调至1.9%;而欧元区为1.1%,维持了上次的预测。报告预测日本经济在2014、2015年都将仅维持在1.3%的水平。此外,报告预测2014年发达国家增长率将达到1.9%,2015年有望提高至2.4%,2016年则将提高至2.5%,维持此前认为的发达国家经济增长将加速的预期。

美国能源署(EIA)最新报告中将2014年全球石油需求增长预期上调13 万桶/日,至131 万桶/日。国际能源机构(IEA)在其最新报告中称,全球石油日需求增幅将在2015年提速至140 万桶,高于2014年修正后的123万桶。来自英国伍德麦肯兹公司的最新分析结果发现,中国未来20年内对石油和天然气的需求将是无可匹敌的。印度和亚太地区其他发展中经济体也极其重要,全球能源需求的重心届时将果断转向东方。OPEC日前在其市场报告中说,2014年中国经济预计增长7.5%,而印度经济则将扩大5.6%,亚洲经济发展趋势意味着印度和中国将成为石油、天然气和煤炭出口的最热门目的地。在2014年和2030年之间,亚太地区的能源需求增长将超过北美能源需求增长5 倍。未来数年,北美石油产量的继续增长将排挤230 万桶/天的来自于全球其他地区的海上石油进口,主要来自于西非和南美国家。亚洲(主要是印度和中国)将吸收越来越多不再被美国需要的原油,从而帮助全球石油供应和价格的平衡。

(二)世界石油生产多中心化,国际油价高位震荡

进入新千年以来,为满足石油需求的快速增长,世界石油供应总体呈持续增长态势。而全球能源供应多中心化也日益明显。近八年来,世界能源供应格局出现了不同于第二次世界大战后至20世纪90年代形成的供应局面。中东地区的油气供应中心受到了内外因素的冲击,石油出口占世界的比重受到抑制。而在2013年,美国石油产量突破1000 万桶/天,占世界的15%左右,包括加拿大与墨西哥石油产量,到2020年北美国家的石油产量将超过25%,展示“新中东”供应中心的地位和“机动国”的作用。随着新钻探技术的发展以及美国和其他地区的新产量激增,力量均衡已开始再次发生转变,这一趋势对全球石油市场以及国际政治的影响将开始显现,全球能源地缘政治也正重新洗牌。

虽然在巴西、哥伦比亚、非洲东部以及其他地区将会发现新储量,供应激增,但伊朗核计划未来进行的谈判将是石油市场值得关注的变数。尽管目前一项6 个月的临时协议已经在某种程度上放松了制裁,减少了军事行动的风险,但谈判的破裂可能使伊朗的出口无限期处于被封锁状态。市场对空袭的担忧将重新为油价带来“伊朗风险溢价”。IEA 亦警告伊拉克的原油增长目标已经越来越难以达到,政局不稳定对供应造成了威胁,石油输出国组织的原油生产将因利比亚的动荡局面、西方世界对伊朗的制裁,以及尼日利亚的盗贼肆虐而受到影响。预计下半年国际油价依旧保持高位震荡态势,总体来说,WTI 原油价格在2014年下半年的波动范围大致是100 ~110 美元/桶,而Brent原油价格的波动区间大致是105 ~120 美元/桶。

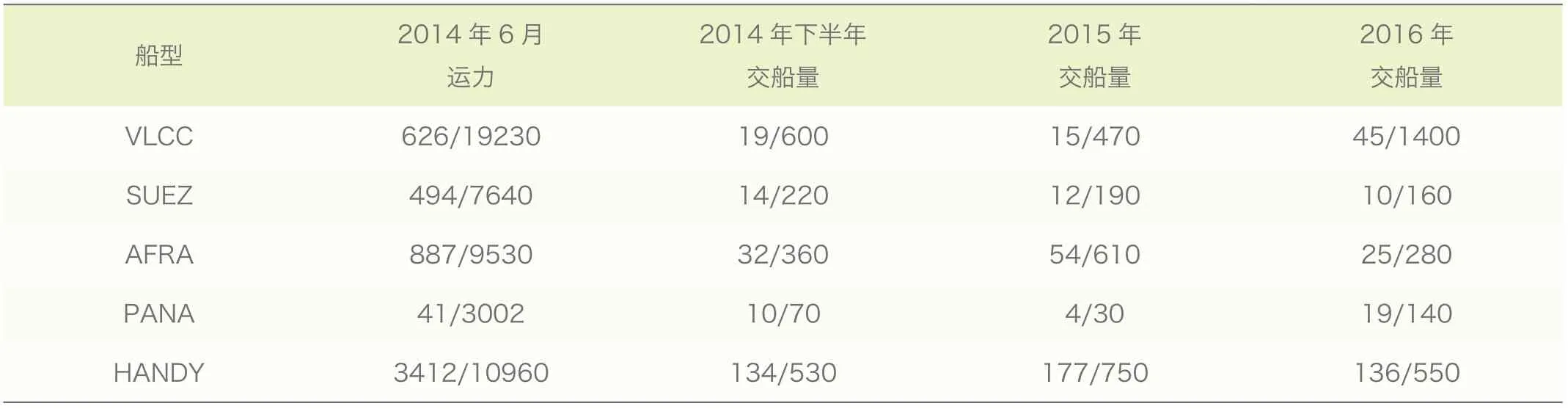

表6 油船各船型交船量情况 艘/万载重吨

(三)新船交付压力巨大,油船运输市场形势依旧严峻

从目前手持订单的预计交付情况来看(见表6),2014年下半年,各船型交付量都远远高于上半年,新船投入的加速将进一步恶化油船运力的供需状况。根据克拉克森资料显示,在2014年下半年还将有19 艘VLCC、14 艘SUEZMAX、32 艘AFRAMAX、10 艘PANAMAX 以及134 艘HANDY 型油船交付使用,皆高于上半年已交付的10 艘、4 艘、1 艘、3 艘和29 艘。在经历了2013年至今的新船和二手船价格齐齐上扬的市场后,基于对未来航运衰退周期结束和需求上升的期盼,船东呈现保持运力的意愿,意欲保持手中的老船以等待即将到来的市场回升,使得当前油船船队拆解速度放缓。运力新投入的增加和拆解的减少,将使得下半年油船运力增速高于上半年。

三、结语

随着美国国内原油生产的增加,以及中、印等国炼油产能持续增长,以往部分出口到美国的原油向新兴市场转移,从而增加了原油贸易运距。美国的成品油需求已经达到峰值,同时汽车的燃油经济性和可再生能源利用程度还在提高,在美国成品油产量不断提高的未来,产品出口必然进一步扩大。美国将成为世界成品油贸易供应方的重要力量,世界原油、成品油贸易格局正在悄然改变。自2008年金融危机后,全球航运业陷入了30年来最长的景气滑坡,运力过剩问题一直困扰的航运业,成为航运市场复苏的“拦路虎”。即便如此,不少航运企业依然抄底造船,这无疑会加剧运力过剩。随着下半年运力投入的加快,油船市场前景不容乐观。

——福船