基于布莱克—斯科尔斯定价模型的净现值法改进——以A珠宝公司黄金期权为例

中国地质大学(武汉)周琦深 武汉科技大学 邱英 中国地质大学(武汉)杨明星

一、传统净现值法缺陷分析

珠宝类行业中对黄金期权的投资决策是企业最重要的投资行为之一,而当前投资决策行为通常是以现金流量折现法为依据,其优点在于现金流量折现法同时考虑到了货币资金的时间价值以及投资风险。现金流量折现法主要包括净现值法、内含报酬率法、现值指数法等,但Myers(1977)、夏林(2010)、孙斌(2007)等学者的理论与实证研究表明,净现值法是我国上市公司包括珠宝公司采用次数最多的投资决策方法,吴建祖和王潇耿(2010)的调查发现,净现值法的运用于珠宝公司黄金期权的重要性还在加强。

然而,传统的净现值法存在其固有缺陷,主要表现在:第一,净现值法是以预期未来现金净流量及有关折现率为基础计算的,并假设这两者是确定的;但在实际运用中,未来现金净流量及折现率的确定大都是管理者通过相关的数据分析方法进行的事前预测,反映出传统的净现值法赖以存在的未来现金净流量与折现率的确定具有现实意义中的不确定性,这点明显与其基本假设相矛盾,即传统的净现值法并不能够体现这种不确定性(李悦等,2007);第二,传统的净现值法作为一种确定型的决策方法,是以假定管理者会严格执行决策方案为前提的;但是在实际运用中,理性明智的管理者往往会时刻关注与执行投资方案有关的各种内外部条件的动态,并根据相关变化做出优化投资方案的调整行为,即若有事实表明未来投资预期要比既定的高,理性的管理者通常会加大投资额;若有事实表明未来投资预期要比既定的低,则理性的管理者往往会减少投资额甚至撤消投资,显然传统的净现值法并不能很好地反映出管理者的理性行为。

正是由于传统的净现值法并不能够有效地体现出管理者进行投资项目决策的不确定性和投资风险,企业在进行投资决策时存在决策失误的风险,也即净现值为负的投资方案可能存在隐性的投资价值而不被管理者重视;净现值为正的投资方案未必存在真正的投资价值而又为管理者所发现。因而,如何对传统的净现值进行改进以有效的将投资方案的不确定性和管理者的理性行为考虑进来,是改进净现值法的核心问题。本文基于A 珠宝公司黄金期权的实例,采用布莱克-斯科尔斯定价模型对传统的净现值法的相关指标进行改进并建立改进的净现值法,以便体现不确定性和理性行为的隐性的投资价值,以A 珠宝公司实例对改进的净现值法进行实证分析,以期为企业管理层进行投资决策提供新思路。

二、基于布莱克-斯科尔斯定价模型的净现值法改进

(一)传统净现值法的固有局限 传统净现值法的计算,是指某个项目的未来现金流量的流入与流出之间的差额,并以这个差额作为评价投资项目是否存在投资价值的重要依据之一。根据净现值法的理论,投资项目的预期未来现金流量的流入与流出值都要以与之相适应的资本成本进行折现,以现金流入与流出的折现值差额计算得出净现值,其公式如下所示:

注:n 表示投资项目的使用年限,IK表示第K年的现金流入值,OK表示第K年的现金流出值,i 表示资本成本(或是投资者要求的必要报酬率)。

由于在计算净现值时采用的折现率是资本成本亦或投资者所要求的必要报酬率,因而净现值的财务定义十分明晰,即指投资项目获得的现值之和减去成本现值的剩余权益。同时也表明:如果投资方案的净现值为正值,企业在去除所有成本开支后仍享有剩余权益,反之则企业面临总投资失败的风险,在去除投资成本后并无收益或是负收益。由此可推出利用净现值法的基本理论进行投资决策的基本依据是:第一,对于单项目的投资决策,当净现值大于零时,投资项目可行,当净现值等于零或小于零时,投资项目不可行;第二,对于互斥的多项目投资决策,净现值越大的方案越好。

由上述分析可知,传统的净现值法具有计算简单、判断依据简洁等优点,这也是被大多数企业普遍采用的主要原因。然而,在实际运用中,传统的净现值法在处理实物期权投资决策上的缺陷显而易见:第一,传统的净现值法并没有考虑到与投资方案相关的不确定性及投资风险。而实际上,实物期权的投资特别是黄金期权的投资往往存在较高的不确定性,并且未来预期的现金流量净值和折现率在投资前是难以确定的,而净现值法的基本假设之一就是这两者是确定可准确预测的。第二,传统的净现值法隐含投资项目所处环境相对稳定,包括市场环境以及竞争环境等,而这又明显与实际投资项目环境的高度不稳定性相悖。第三,传统的净现值法并未考虑到管理者的理性行为。净现值法的理论认为投资方案的决策行为具有不可逆性,一旦作出投资亦或不投资的决定便不再更改,而实际上,在大部分的投资决策中,理性的管理者往往会充分发挥其主观才能,根据投资环境及政策的变化随时调整投资策略,以期实现决策的有效性。管理者的这种灵活决策的力量很显然并未能够反映在传统的净现值法中。

(二)基于布莱克-斯科尔斯定价模型的净现值法改进

(1)利用布莱克-斯科尔斯定价模型改进净现值法模型的基本思路。考虑到黄金投资决策是种实体投资决策行为,从企业的角度来看,不但投资项目的未来现金流量及其折现率具有高度的不确定性及投资风险,而且管理者的理性行为也是客观存在的,而孙斌等学者将这种不确定性和理性行为看做是该投资项目的隐性收益或损失。可见,将实物期权中的典型模型布莱克-斯科尔斯定价模型用来改进传统的净现值法具有十分重要的现实意义。

首先,基于布莱克-斯科尔斯定价模型的资本投资决策方法不同于传统的净现值法,其焦点集中于分析项目的不确定性、投资风险以及管理者的理性行为对投资项目决策的影响即未来现金流量可能存在的各种变化情况,而不仅仅只考虑对未来现金流量及其折现率的预测。其次,财务理论中的风险中性原理也使得基于布莱克-斯科尔斯定价模型的净现值法能够很好的避免对未来现金流量的主观预测;管理者对于特定投资项目的决策拥有选择继续或放弃的权利,而不是仅局限于传统的净现值法所指向的可行方案,并理性地通过所拥有的实物期权进行管理以期创造尽可能大的企业价值。综上所述,基于黄金期权亦或实物期权的投资项目的总价值亦或改进的净现值应当由两要素组成:一是不考虑期权因素的投资方案的内在价值即前述所讲的传统净现值;二是基于布莱克-斯科尔斯定价模型的实物期权的价值,即有:投资项目的总价值=传统的净现值+基于布莱克-斯科尔斯定价模型的实物期权的价值。用公式表示即为:

注:投资项目的总价值即为改进的净现值ANPV,传统的净现值即为NPV,而基于布莱克-斯科尔斯定价模型的实物期权的价值即为ARO。

本文以布莱克-斯科尔斯定价模型为基础计算投资项目的ARO,那么相应地ANPV 值可以得出,并以ANPV 值作为代替传统的净现值进行投资决策的依据。

(2)基于布莱克-斯科尔斯定价模型的实物期权求解ARO。布莱克-斯科尔斯定价模型是重要的实物期权定价方法之一,由Black 和Scholes 于1973年首次提出并运用的;根据布莱克-斯科尔斯定价模型理论,投资项目的ARO 的理论公式如下所示:

由以上公式可知布莱克-斯科尔斯定价模型从数理学上考虑实际上是一种关于偏微分方程的分析方法,其通过一系列特定变量及函数将隐性的期权价值和项目的内在价值结合起来,以使运用该模型得到的ARO 值尽可能的接近实际的期权价值。

三、案例分析

为了进一步分析改进的净现值法相对于传统的净现值法的优势及其对投资决策的影响,本文以A 珠宝公司所面临的黄金期权决策问题为例,对改进的净现值法的实际应用进行分析,以彰显改进的净现值法的合理性。

(一)A 珠宝公司在黄金资本决策面临的问题 A 珠宝公司是我国一家从事珠宝奢侈品专卖以及投资的上市公司,位于我国北方某一经济发达省份。根据对我国黄金产业近五年的发展情况以及国内政策对黄金价格调控影响的分析,该公司预测未来十年内我国珠宝行业特别是黄金将面临较高的不确定性。当下,A 珠宝公司正在对其未来十年内的投资发展进行评估,并且现在面临着如下的黄金储备投资的决策问题。

A 公司的高层管理者通过对近年来的黄金走势分析认为,随着我国政府对黄金资源的控制力度加强,黄金将成为珠宝行业最为稀缺的资源之一,因而,A 公司管理层决定计划进行黄金储备的战略性投资,但是,黄金投资回报率的最低期望预计为20%。A 公司通过与黄金供应商达成的基本意向,将黄金投资项目分为两阶段进行,第一阶段于2011年底投资100 万元,第二阶段于2014年底投资200 万元,其资本成本率为10%。通过对黄金市场走向的了解以及A 珠宝公司资金周转情况的分析,A 公司预计这两阶段的黄金储备的运作将带来如下的税后现金净流量:

表1 预计项目一阶段黄金储备的税后现金净流量 单位:万元

表2 预计项目二阶段黄金储备的税后现金净流量 单位:万元

(二)A 珠宝公司基于改进的净现值的投资决策 关于上述黄金储备投资决策问题,若是采用传统的净现值法进行计算决策,则其相关指标的计算过程如下:

表3 一阶段黄金储备项目净现值表 单位:万元

表4 二阶段黄金储备项目净现值表 单位:万元

由表3 可知,若采用传统的净现值法进行黄金储备的投资决策,由于项目一阶段的投资的净现值等于-3.99 万元即小于零,而项目二阶段的净现值等于-11.81 万元亦是小于零。根据前文所述传统净现值法的决策判断依据,A 珠宝公司不应当进行此项黄金储备投资。但是,由表4 可知,从改进的净现值法角度来看,由于此项目分为两阶段进行,意味着只有先进行一阶段的项目投资才有进行后续投资的机会也即进行第二阶段项目实施的权利。基于此点考虑,在对当前的黄金储备投资项目的分析时应当将未来扩张选择权的隐性价值考虑进来。而对于此项黄金储备投资决策问题,由于投资项目的较高不确定性及投资风险和管理者的理性行为所产生的实物期权的价值即为基于布莱克-斯科尔斯定价模型的实物期权的价值ARO,ARO 值即被视为相关的扩张期权的价值,A公司关于ARO 的数据由表4 计算得出:

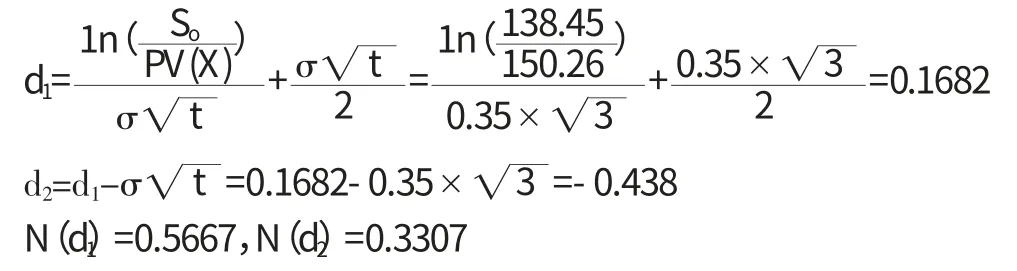

So=138.45,PV(X)=150.26,基于上述相关公式代入数据可得:

从而可知黄金储备投资项目的扩张性期权价值为:

进而该黄金储备投资项目经改进后的净现值为:

由于改进后的净现值是大于零的,运用改进的净现值法对黄金储备投资的结果是A 珠宝公司应当进行黄金储备项目的一阶段投资。这进一步证实了,传统的净现值法并没有将投资项目隐性的扩张期权的价值考虑进去,进而导致了该项黄金储备投资的真实价值的低估,最终可能使得企业投资决策失败。相比传统的净现值法,改进的净现值法很好地解决了这类问题。

四、研究结论

本文研究价值和创新点在于:第一,系统地阐明了传统的净现值法所存在的缺陷,并提出了基于实物期权定价模型的改进的净现值法,有效地降低了企业在进行实物资产投资决策时决策失败的风险;第二,创新性地提出了实物资产投资项目的整体价值是由其内在价值(净现值)和实物期权价值共同组成的,将期权理论与财务理论结合在一起考虑,并通过黄金期权进行实证检验,对珠宝业的期权投资决策有一定的借鉴意义。

本文研究最大的局限性在于只基于布莱克-斯科尔斯定价模型计算实物期权的价值,具有单一性和决策时限性,对于较为复杂的实物期权,其求解过程无疑是复杂的,因此如何探索更为简便有效的期权价值求解方法是需要进一步考虑的。

[1]夏林:《实物期权理论及其在投资项目评估中的应用》,《国际金融研究》2010年第4 期。

[2]孙斌:《投资项目决策实物期权研究方法进展》,《工业技术经济》2007年第9 期。