当前房地产税收政策存在的问题与建议

于 欣

(天职国际会计师事务所,北京 100010)

近年来,房地产市场发展迅速,已经渗透到政治、经济、社会、文化、生活等多个方面,房价的涨跌起伏牵动着城镇居民、企业、银行、各级政府的神经。房地产市场的走势对宏观经济的影响颇为明显,某区域房地产的成交量和价格上涨,则带动土地、设计、建材、施工等上下游产业链的发展,银行也乐意为房地产开发商、购房者提供贷款,政府税收也相应增加,由此形成较强的GDP拉动效应。也正由此,在经历近10年的高速发展之后,当前房地产市场已出现明显泡沫,尤其以北上广深为代表的一线城市房屋价格过高,严重超出普通城镇居民的购买支付能力,并带来了一系列严重的经济和社会问题。

造成当前房地产市场泡沫有市场供求关系、货币超发、传统理财观念、人为炒作、行政体制等多方面的原因,政府也相应出台了限购令、土地、金融等一系列政策来调控房地产市场。本文重点探讨如何利用税收政策来进行调控,通过改变房地产市场参与主体的税负结构,完善税收征管体制来加强税收政策参与市场调节的作用,从而提高调控的效果和效率。

一、当前房地产市场税收政策现状

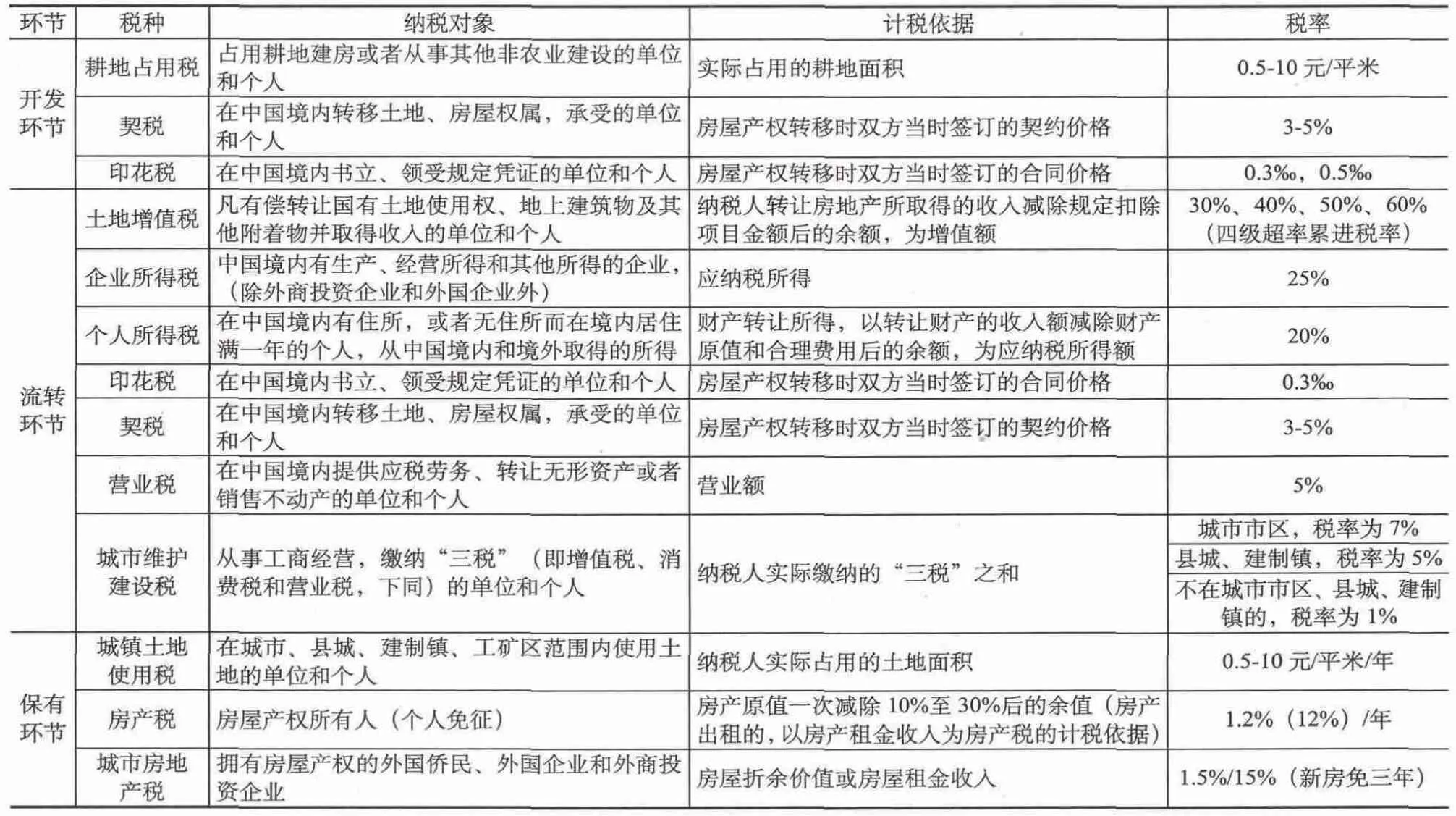

根据我国现行的税法,当前我国房地产业直接和间接涉及的相关税种共有11种,下面按照房地产开发、流转、保有三个环节来介绍现行的税收政策,如表1所示。

表1 我国房地产相关税收一览表

除上述现行政策外,2011年1月,上海市、重庆市政府还分别出台了房产税改革试点的暂行办法,房产税税率设定在0.4%-1.2%区间内不等。

二、税收政策体系存在的问题

(一)我国房地产市场税负结构不合理

从表1中可以看出,房地产市场开发和流转环节的税目多、且税率较重,而保有环节税目少、税负轻,税负结构明显不合理。参考其他国家的不动产征税情况,美国在保有环节征收不动产税,税基是房地产评估值的一定比例。目前美国的50个州都征收这项税收,各州和地方政府的不动产税率不同,大约平均1%-3%;日本财产税主要是对房地产等不动产课征的不动产取得税、固定资产税、城市规划税、注册执照税等,同时还有遗产继承税与赠予税。固定资产税的标准税率为14%;而我国目前只是在上海、重庆试点改革房产税税制,税率只在0.4%-1.2%之间。

(二)税收征管不严,存在一定的自由裁量空间

税务部门的征管效率和效果一直是税收政策无法执行到位的主要症结。基层税务部门和税收管理员的综合业务素质参差不齐,对税收政策的理解掌握也往往存在偏差,深入企业查核应缴税款的主观能动性和业务能力也较缺乏。因此,经常出现企业申报多少税款,就征缴多少税款,征管核查力度过于薄弱,无法实现“应收尽收”的税收政策目的。同时,许多税收征管和处罚的具体规定只是给出征收范围和税率幅度,在实际执行中由基层税务机关根据行政权限予以定夺,存在较大的自由裁量空间。

征管不严和自由裁量空间给企业偷、逃、避税带来了可操作的灰色空间,也滋生了税务干部的个人腐败等情况,更严重的是,税收政策执行不到位可能导致调控效果不明显,造成税收政策调控乏力的错误判断。

三、加强税收政策调控作用的建议

(一)优化顶层设计

1.房地产税收调控的着力点。房地产税收政策调控的着力点在于优化改善房地产市场的税负结构,切实有效地降低流转环节的交易税负,鼓励二手房交易,盘活存量,活跃市场供给,降低空置率;切实提高保有环节的实际税负和征管力度,让炒房者从自身利益出发,理性投资。

2.引导市场需求趋向理性。市场需求可以简单分为三类:刚需消费、投资和投机。因此,在设计税收结构时,不要盲目采取“一刀切”的办法,而应该保障刚需消费、抑制投机性需求,制定出差别化的税收政策,积极引导市场需求趋向理性。例如,韩国采用逐级征收资本收益税的办法,用重税打击投机;美国对保有环节征收高税;法国利用高额地皮税、住房税和空房税,有效抑制投机行为。

3.运用税收政策调控要考虑对民生的影响。政府在设计、制定、修改税收政策以对房地产市场进行调控的过程中,不仅要顺应发展趋势、尊重市场规律,还要考虑政策出台后对社会民生的影响。以北京市限购令为例,政策规定是“北京家庭只能新购一套商品房”,政策的出发点是好的,既照顾到家庭自住房屋的刚性需求,又抑制投机需求。但在实际操作中,许多家庭为购得第二套房纷纷选择假离婚,政策带来的副作用让人哭笑不得,却又无可奈何。

(二)改善税负结构

我国房地产税收体制按照征税环节的不同,可以从开发、流转、保有三个环节来调整税负结构,完善房地产税收体系。

1.开发环节税收政策的改进建议。适当调整房地产开发环节中的税收政策和征收范围。可以考虑通过对高档住宅(别墅)开征消费税的办法来提高税负,体现政策的导向作用。具体做法是对建筑面积大于150平方米、单价高于城镇商品房上年均价50%以上的高档住宅征收消费税,且该部分税费不得作为企业所得税的抵扣项列支。其作用:一是鼓励建设中小面积商品房,增加房屋的供给数量,以满足多数民众“居者有其屋”的住房需求;二是从政策上限制大面积住宅的开发,节约极其有限的土地资源。

2.流转环节税收政策的改进建议。如前所述,房地产交易流转环节涉及的税种有营业税、土地增值税、企业所得税、个人所得税、契税、印花税、城市建设维护税,税种很杂,税负过重,挫伤了存量房业主将存量房产投入流通领域的积极性。应当适度减轻流转环节的税负负担,鼓励激活二手房交易,可以考虑简化房地产流转环节的税制,将其中涉及的营业税、城建税、土地增值税、个人所得税、企业所得税合并为房地产交易税,按房屋面积、持有年限进行分档,设定级差税率,这样既能简化税收征管难度,避免税负流失,又能简化税制,切实降低税率。

3.保有环节税收政策的改进建议。尽快明确房产税改革试点的必要性,适当加大保有环节税负,打击囤房囤地行为。当前阶段,在重庆、上海试点开征房产税的经验上,扩大试点规模和范围,让税务机关熟悉掌握房产税的征收模式;同时,实现全国70个大中城市的住房信息联网,根据家庭持有房产多少来缴纳税款,如一个三口之家,可能分居两地,在A、B两地分别有一套90和100平米的房屋,按人均40平米的合理住房面积计算,每人可根据实际情况任选一地作为经常居住地,那么,这个家庭超出合理住房面积为70平米,即按70平米缴纳房产税。

(三)强化税收征管

出台了好的税收政策不去执行或者执行不力,依然不足以取得好的调控效果。基层税务机关要实现电子化征税模式,压缩人情税、自由裁量空间等,引入房屋估价系统,坚决打击签订阴阳合同等避税行为,同时加强专业队伍建设和业务素质培训,对于能查税、敢查税、作风清廉务实的税务干部要大力进行精神和物质奖励,堵塞税收流失的同时,也要能够经得起物质诱惑,切实提高税源管理、查账核实的积极性。

另外,税务稽查也要起到保障税源、打击偷逃税行为的作用。一旦发现违法违规行为,要从严处罚,处以高额罚款,纳入税收征管黑名单,不定期高频率地对其进行税务征管抽查,强化震慑作用。同时,对于管理该违法企业的税收管理员,也要从重追究其履职不力的责任,确保权责一体。