安享自在人生,投资理财先行

杨俪佳

10多年前,大多数人对理财的概念还仅限于银行存款和股票投资,而这些年如雨后春笋般出现的各类投资品种则大大开阔了老百姓的视野。只是近几年市面上理财的品种如此之多,不免让人挑花了眼。其实理财并不完全等于投资,在合适的时间根据自己的风险属性,进行理财规划,进而挑选产品,才是理财的真谛。

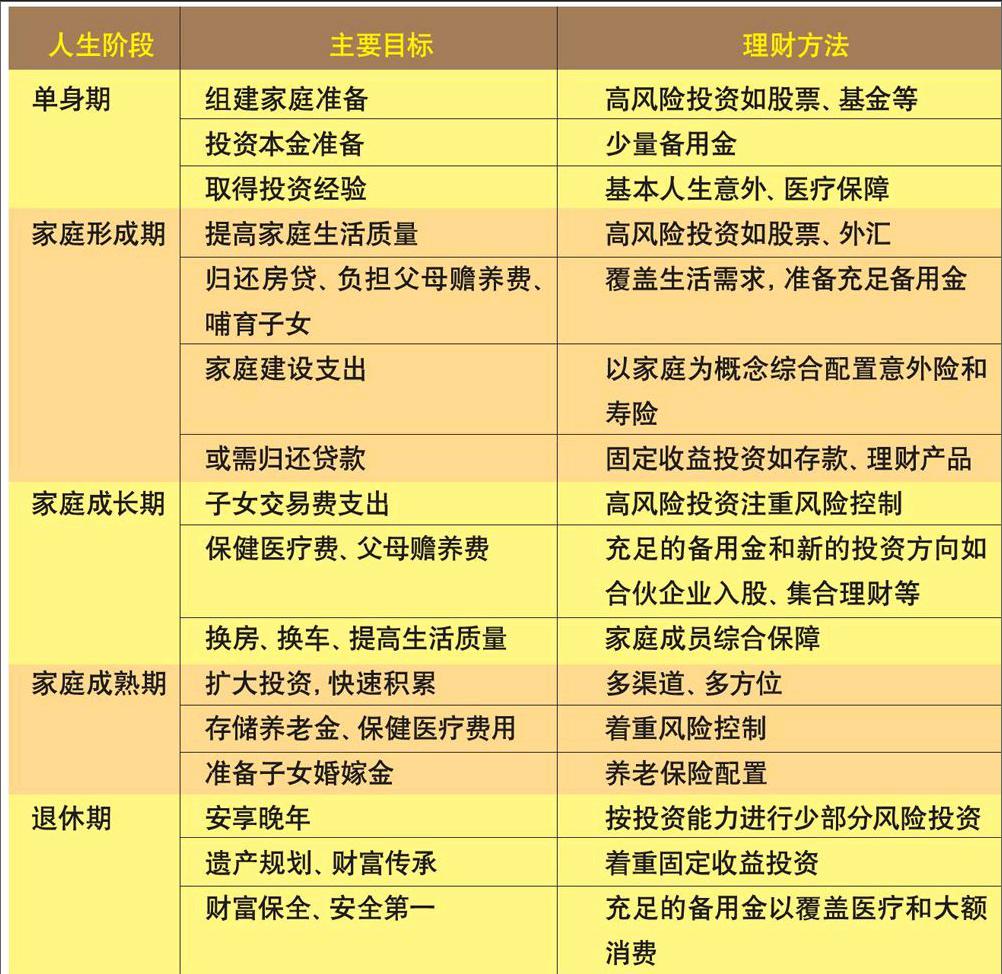

在人生的各个阶段,由于收入、家庭结构、年龄等因素的变化,在理财方面有不同的侧重点:

阶段一:单身期

单身期顾名思义,是从参加工作至结婚之前的时期,一般为2至5年。在这样一个刚刚就业的阶段,经济收入比较低,而且花销比较大。这段时间是资金积累期,应该养成存钱的好习惯。为将来结婚、购车、购房进行初期准备。同时,由于年纪尚轻,能够承受风险的能力比较强,可以抽出部分的资金进行股票、外汇等高风险投资,实现资产增值。作为年轻人,还可以乘早投保一些意外险、健康医疗保险和定期寿险,保费较低。

阶段二:家庭形成期

家庭的形成,大约是从结婚到新生儿出生这段时间内,一般为1至5年。双薪家庭和多年工作的自然升迁,使家庭收入增加并且生活日渐趋向稳定,家庭已经有了一定的财力,为了提高生活质量,这段时间也是家庭的消费期,需要更大的家庭建设支出,如旅行、购置高档家庭用品、父母赡养费等,结婚初期购置的房产还面临归还房贷的压力。家庭的收入除了覆盖生活的需求和贷款的还款外,结余的部分应该综合配置,此时,要以家庭为概念进行资产配置,留存足够的家庭紧急备用金。在进行股票、基金、外汇等高风险投资外,可购买固定收益类的产品,作为家庭的固定投资。

阶段三:家庭成长期

这个时期,家庭成员逐渐不再增加,子女也尚在接受教育阶段,家庭是一个完整的个体。此时家庭成员的年龄都在增长,家庭最大的开支是子女的教育费、保健医疗费、父母赡养费,同时,有些家庭还面临换车换房产生的资金压力。越早规划,在应对时越能游刃有余。随着子女自理能力的增强,精力逐渐回归工作和投资,在收入和投资能力方面都有很大的提高。此时要留存应急基金,并鼓励参与较高风险的投资,有能力的甚至可以以创业为目的进行投资。投资的重点目标为子女教育金的准备和父母的赡养。若购买保险,可以着重于教育基金和自身保障。

阶段四:家庭成熟期

在子女离巢后的15年左右时间,就是家庭的成熟期。此时自身的工作能力、经济状况都达到了高峰状态,子女完全独立,债务也逐渐减轻,最适合财富的积累。理财的重点在于保证应急资金的前提下扩大投资,可以进入多种渠道进行多方位投资,但投资应该开始着重于风险的控制,过于激进的投资项目应当适当规避,这是为了存储养老金,保证退休之后安度晚年的资金。在保险配置方面,年金和养老保险是较稳健的投资工具。另外,中国家庭还有为子女准备婚嫁资金的传统,这一部分资金,在子女成年后即可进行特殊规划进行准备。

阶段五:退休期

在人生的夕阳红阶段,理财的原则是身体健康、精神健康第一,财富则退而求其次。这段时间以安度晚年为主,投资和花销都比较保守。若前期按照理财规划执行,每个月会从养老基金和年金保险中得到一笔相当可观的养老基金,足以覆盖每个月的生活费用。这个时间段,前期积累的退休养老资金的安全性是最重要的。若有一定的投资经验和能力,可以进行部分少量的风险投资。

在人生的长河中,我们总是面临各种各样的机会和风险。理财,是一生都需要的财产规划。合理的积累财富,追求更高品质的生活,满足不同时期需求的同时保障个人和家庭的生活是每个人的目标。只有了解了自己的财务状况和风险承受能力,根据不同人生阶段进行不同的规划,并且积极付诸实施,才能达到财务自由的境界。

安享自在人生,彰显精彩生活,投资理财先行!

(作者系建行财管家)endprint