QDII七年之痒

常阳

基金系QDII(合格境内机构投资者)启航于2007年9月19日,这一天,内地首只QDII基金——南方全球精选成立。不过,包括南方全球精选在内,当年出海的4只QDII产品,入市后就赶上2008年金融危机的惊涛骇浪,着实呛了不少水。

如今,基金系QDII出海已七年。用“七年之痒”来形容它,再恰当不过了:从当初的“孤帆远影”(4只)发展成了“舰艇编队”(89只),既有业绩不俗者带给投资人很多甜蜜,也有至今无法解套者带给投资人无尽烦恼。

甜蜜和烦恼,究竟是时也势也,还是航海技术使然?《投资者报》梳理全部QDII基金的“航海日志”,希望能帮助投资者从中获得启示。

从“小舢板”到“舰艇编队”

2007年最先出海的4只QDII基金,全部赶上的是交学费的节奏。

斯时,正值A股大牛市的后半段,投资人购买股票、投资基金热情高涨,对“高大上”的QDII基金更是趋之若鹜。

这4只QDII基金成立后快速建仓,且无一例外地将主要仓位投资于香港股市。不料,香港恒生指数在2007年10月底创出31958点的新高后,一路跌到2008年10月的最低点10676点,最高跌幅2/3。

发行一年后的2008年底,出海一年的QDII基金没给投资人带来丰厚的红利,却有满目疮痍的亏损:4只基金发行时总规模1200亿元,2008年底只剩下498亿元,规模下降并非由于基金持有人大量赎回基金份额,而是源于单位净值下跌——4只基金平均亏损50%。

这也就意味着,投资人实实在在套牢其中,702亿元的真金白银变成学费,扔在海外市场的汪洋大海中。

首航遭遇寒流,并未阻挡内地基金公司出海的热情,尤其是当这些基金公司认为海上已然风和日丽之时。

出海七年之后,基金系QDII已由原来4家全部发行主动股票基金,成长为31家公司管理着89只不同类型的QDII基金。

这些基金风险不同,从低风险的债券型,中等风险的指数型到高风险的主动股票基金全覆盖;投资地域不同,包括中国香港、亚太地区、金砖四国到新兴市场均有所涉足;投资领域不同,房地产、黄金、油气资源等行业基金赫然其中。

在出海的基金公司中,有些已经拥有多只QDII基金,形成了自己的“舰艇编队”:有7家公司发行产品数量超过5只,其中嘉实品种最全,广发的“舰艇编队”则主攻指数型,颇具特色。

嘉实是2007年第一批出海的4家公司之一,当年10月,嘉实海外中国股票基金成立,是投资于香港联交所、新加坡交易所、美国纽约交易所、纳斯达克上市股票,是一只典型的主动投资股票基金。

三年后的2010年,在第三批QDII集中出海之际,嘉实吸收了第一批QDII出海交学费的教训,发行了跟踪香港恒生中国企业指数的指数型基金“嘉实恒生中国企业”,公司提供投资工具,择时交给投资人去做。

2011年,嘉实又发行了主要投资于跟踪黄金价格的基金“嘉实黄金”,是投资于基金的基金,国外称为FOF(Fund of Fund)。

从这3只产品能明显看出嘉实产品发行思路的变化,股票型、指数型、FOF,一样一只,类似下围棋刚开始的战略布局阶段,不在意一城一池的得失,将来要靠“势”来赢得胜利。近两年又发行了针对国外房地产、新兴市场的分级基金。

目前,嘉实已是市场中产品数量最多,从低风险到高风险产品全覆盖的公司,拥有7只QDII基金,投资范围囊括指数、股票、债券、商品的各个门类。

与嘉实覆盖面广不同,广发专注指数型。广发不是第一个发行指数产品的公司,却是现在QDII指基最多公司:6只产品中有4只指数基金,分别覆盖不同行业指数。

2011年发行的“广发全球农业”,是投资在美国上市农业股的指数基金;2012成立“广发纳斯达克100”。2013年连续发行两只指基,分别投资于MSCI美国房地产投资信托指数和美国标普全球1200医疗保健指数。

对于发行指数产品,广发基金给出的解释是:发达国家股市比较成熟,市场的有效性已经很高,选择投资被动型的QDII基金比较稳健。从长线上来看,历史数据显示,欧美主动性的投资管理基金都很难跑赢指数。在这样的逻辑下,公司大量发行指数基金。

长风破浪会有时

广发基于被动投资战胜主动投资的理论发行指基,是市场流派之一,有其道理。但实际业绩也表明,主动股基,仍旧能创造超额收益,近3年净值增长排名前10基金中,有7只是股基,占据多数;累计收益率超60%的品种中,股基指基各占半壁江山。

近3年QDII收益排行前10名基金,收益率在39%至80%之间,这样的收益率足以让投资人满意。特别是有4只产品收益率超过60%,分别是富国中国中小盘盈利80.40%,国泰纳斯达克100盈利75.31%,广发全球精选盈利69.24%,大成标普500等权重盈利67.01%。(见表2:QDII近三年收益率排行榜)

富国中国中小盘基金夺冠,源于基金投资定位于香港市场中的中国概念中小盘股票。基金于2012年9月成立,当年香港恒生指数上涨23%;2013年继续保持上涨势头,这只基金七成以上仓位都投资于香港市场,得其时也得其势。

后天努力也不可忽视,富国中国中小盘抓了一些牛股:2013年重仓持有海信科龙(0921.HK),同期股价上涨2.53倍。对海信科龙的介入从2012四季度就已开始,年底时,持有8.4%的仓位,2013年前三个季度,一直是第一重仓股。随着股价上涨,持有仓位逐季度调整,分别是8%、6.25%、6.99%。海信科龙的股价在2013年四季度时涨势放缓,基金持有仓位也已经降到2.9%。

富国中国中小盘从2013年中期开始重仓持有东瑞制药(2348.HK),到今年中报中仍旧重仓,期间股价上涨1.8倍。

基金净值升高,基金份额也因此快速提升,今年中期相比2013年底,富国中国中小盘基金份额增加了近5倍。

国泰纳斯达克100基金近3年净值上涨75.31%,排名第二。这只基金于2010年4月成立,是市场第一只QDII指数基金,也是国泰发行第一只QDII。该基金完全投资于与沪深300指数相关性低的美国市场,适合做资产配置组成部分。纳斯达克指数在近期创出新高,该基金累计收益84.49%,配置价值凸显。2011年底到2013年中期,机构持有量从202万份增加到2594万份,增加了12倍。

大成标普500等权重累计收益67%,收益率排在第四名,由于近年大成负面新闻不断,机构持有量并不高,但基金公司内部员工持有量一直在上升,近3年增加了7倍。

有人欢喜也有人忧,即使金融危机的寒流已过,出海也并非全是好消息。受到国际黄金价格狂跌的拖累,主投黄金贵金属的基金,近3年无一例外都遭遇了亏损,亏损幅度都在30%左右。一些主动管理股基,近3年亏损超过10%。

大海航行靠舵手

海上行船,离不开舵手。对QDII基金来说,基金经理就是乘客们众所仰赖的舵手。

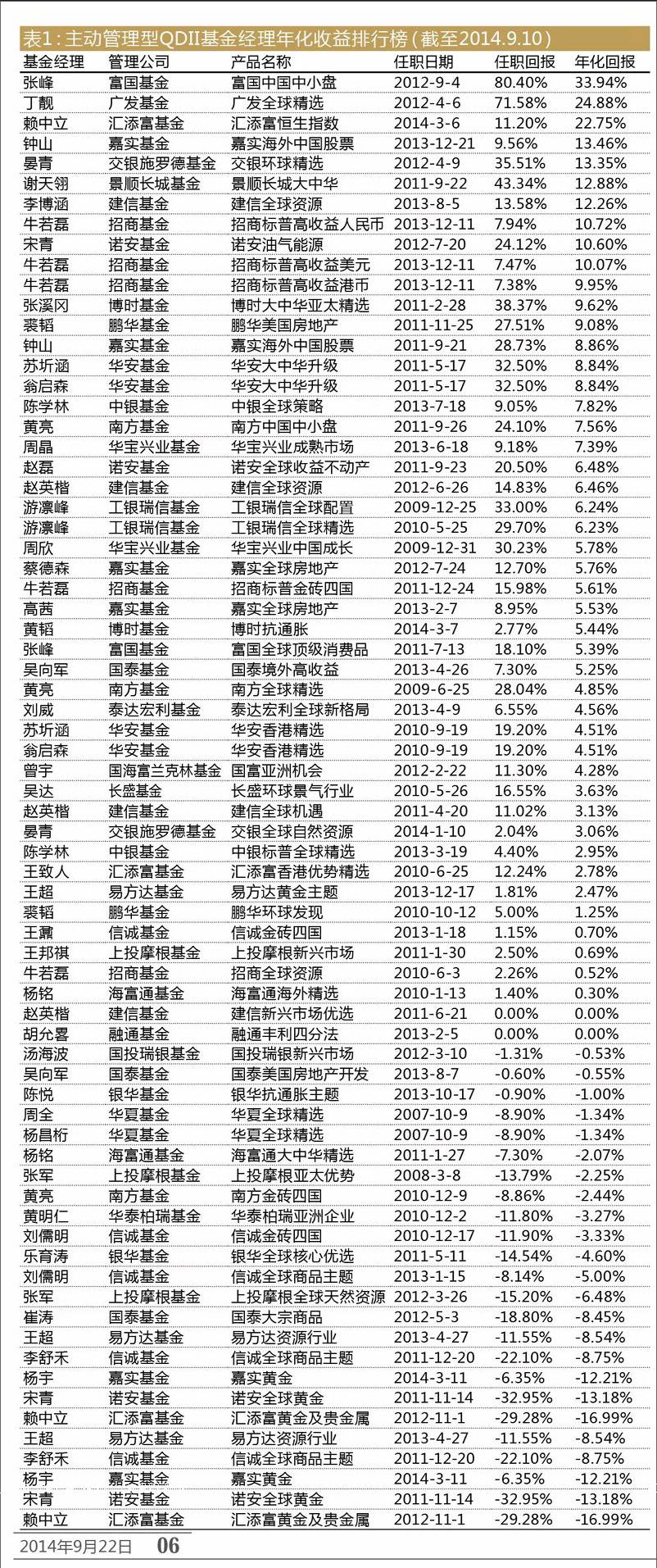

将QDII基金的舵手们管理产品业绩按照管理时间,年化到每年收益率,可以看出大家在相同时间段内盈利能力的高低。年化收益前10名中,有7名是主动管理基金,富国张峰管理富国中小盘年化收益33.94%;广发丁靓管理广发全球精选达24.88%;紧随其后5人,依次是嘉实钟山、交银施罗德晏青、景顺长城谢天翎、建信基金李博涵,年化收益都在12%以上。(见表格2:QDII基金经理年化收益排行(截至2014.9.10))

张峰管理富国中小盘靠在香港市场抓个股盈利,从成立后一直由他一人管理。广发丁靓却是从前辈手中接过亏损的基金,要先修正前任的配置,然后再贯彻自己的思路。

丁靓是广发全球精选第三任经理。他在2012年4月接手这只基金时,净值只有0.896元,已经较发行价亏损11%,基金规模只有1.29亿元。接手之后,他砍掉了对于澳大利亚、韩国、新加坡、印尼的投资,专攻中国香港和美国市场,大幅度提高在美国和中国香港的股票配比,打翻身仗。

事实证明,精简是正确的。澳大利亚、韩国两国市场主要指数,在2012年跑输香港恒生指数和美国标普500指数,2013年标普500涨幅接近30%牛冠全球。

完成大方向战略布局后,在战术贯彻阶段要选好股票,他的选股思路是自下而上。

2013年前两个季度,丁靓重仓持有金山软件(3888.HK),同期股价上涨1.37倍。2013年4季度至2014年一季度,持有中国动物保健品(0940.HK),同期股价上涨61%。

得益于市场选择正确及抓个股精准,接手后收复失地,现在累计净值1.521元,接手后收益71.58%。2012年盈利19.02%,在全部60只QDII产品中,排名冲进了第4名。2013年再度盈利43.43%,全部57只产品中位列冠军;今年以来仍在前1/6。业绩领先带领规模增长,今年中期基金规模为3.71亿元,比接手时增加了近两倍。

机构投资人的“船票”

驶往海外市场的舰艇上,坐满了作为乘客的机构投资人。

QDII诞生之初,本意就是让国内投资人增加一条配置国际证券市场的通道,配置需求最大的是机构投资人,通过寻找优秀的管理人在国际市场盈利,即规避了疲弱A股的系统性风险,又实现盈利,一举两得。

全部QDII基金中,有18只被机构持有20%以上,特别是银华全球核心优选、汇添富香港优势精选、泰达宏利全球新格局机构持有占比50%以上,机构是其最大的客户。(见表3:机构重仓QDII)

机构持有比例最大的QDII基金是银华全球核心优选,今年中期持有82.76%。这只基金从2008年诞生到现在,机构持有比例一直在40%以上,2013年开始跃升到50%以上。

汇添富香港优势精选,2010年诞生之初,机构持有比例是51%,到现在4年间持有比例一直居高不下,今年中期机构持有66.74%。在2012年、2013年该基金获得盈利,未辜负机构们的期待。

位列近3年收益排名前列的广发全球精选基金,机构投资者持有份额从发行时的7054万份,到今年中期的9150万份,增幅30%,占基金总份额比例也一直在30%左右,最高时是2013年中期,达56%。今年中期机构持有份额虽然增加,由于基金总份额增加,持有比例反倒下降到35%。广发全球精选基金近年来优秀的业绩,也给这些机构丰厚回报。