我国商业银行海外并购绩效研究

林伟华

随着经济全球化的发展,我国的商业银行进行海外并购越来越频繁。商业银行主要通过海外并购实现跨国经营,以提升自身的国际竞争力、扩大海外市场,追求利润的最大化。从1984年到2009年,商业银行共发生了28起海外并购案,涉及的金额约200亿美元。其中尤以工商银行在并购案例中独占鳌头。从2000年到2012年,工商银行收购了香港友联银行、印尼Halim银行、澳门城兴银行股份有限公司、南非标准银行20%的股权、加拿大东亚银行,目前仍在进行的有泰国ACL银行大众有限公司。

一、我国商业银行海外并购事件及特征

全球银行并购浪潮最早出现于19世纪末20世纪初,始于银行业起步最早的英国,并逐渐延伸到欧洲、美国、日本等国的金融业。我国银行业海外并购相较于国际银行业的并购而言,起步比较晚。1984年,中国银行收购澳门大丰银行50%的股份,开创了我国银行业海外并购的先例。

随着世界经济自由化、全球化和我国金融体制改革不断深化,我国商业银行进行海外并购也日趋活跃,并取得一定进展。纵观我国商业银行海外并购实例,可归结出以下特点:首先,早期由于我国银行还未实行股份制改革,考虑到银行在我国经济领域特殊的地位,所以我国商业银行的海外并购仍是借助行政力量完成,并且所涉金额和交易笔数都不大,并购对象主要集中在香港和澳门地区。其次,自2006年以来,随着我国经济体制完善,股份制商业银行发展壮大,商业银行的海外并购模式也由政府主导逐渐转向了市场主导,银行因为自身市场需求积极参与海外并购。从我国每年商业银行海外并购案例可以看到,每年的并购交易数量有了显著增加,目标地区也开始向非洲、欧洲、美洲、东南亚地区拓展,涉及金额数目也有大幅度提高。从1984年到2009年,商业银行共发生了28起海外并购案,涉及到的金额约200亿美元。其中,被收购方所在地区在香港的有19家,在欧洲的有3家,在东南亚的有3家,在美国和非洲各有1家。最后,从持股比例来看,超过50%的海外并购案有16起,其中,有8起获得了100%的股权。由此可知,我国商业银行的海外并购主要以收购为主,大多都是取得50%以上甚至100%的股权,从而获得银行实际控股权。

二、工商银行并购加拿大东亚银行的实证分析

(一)工商银行并购东亚银行概况

2009年6月4日,中国工商银行与加拿大东亚银行宣布,双方在收购加拿大东亚银行股权和出售工商东亚金融控股有限公司股权上达成协议。根据相关协议,工商银行以约合港币5.67亿元的交易对价向东亚银行购买加拿大东亚银行已发行普通股的70%,东亚持有剩余的30%。同时,工行将以约合港币3.72亿元的交易对价向东亚银行出售1500万股工商东亚普通股,占工商东亚已发行股本的75%。交易完成一年后,工行有权再向东亚银行收购加拿大东亚银行10%的股权。上述两项交易互为前提条件。2010年1月28日,交易完成,工商银行和东亚银行将合作运营和管理加拿大东亚银行,工商东亚成为东亚银行全资附属公司。

(二)工商银行并购东亚银行的经济后果

1.并购公告市场反应

本文通过事件研究法考察工商银行并购东亚银行的市场效应。具体步骤如下:

(1)选取事件窗口。事件考察期为[-20,20],即2009年5月4日到2009年7月2日。以工商银行并购东亚银行公告日2009年6月4日为事件发生日,工商银行公告日及前一天因重大事件停盘2天,其中以6月4日表示第0日(即t=0),考察期前20个交易日中剔除了6月3日停盘日。

(2)估计市场模型参数。为使参数估计量较为稳定,正常收益率的估计期以公告日前100 个交易日为参数估计窗口。

(3)计算预期收益率。本文的研究选用在事件研究法中的市场模型计算预期收益率,采用上证综合指数作为市场指数计算市场收益率Rt,将工商银行的日收益率Ri作为被解释变量,将上证综合指数日收益率作为解释变量,进行回归分析,得到工商银行日收益率与市场日收益率变化之间的关系。回归方程为Ri= -0.000664 + 0.492518Rt,此模型显著通过F检验和T检验。

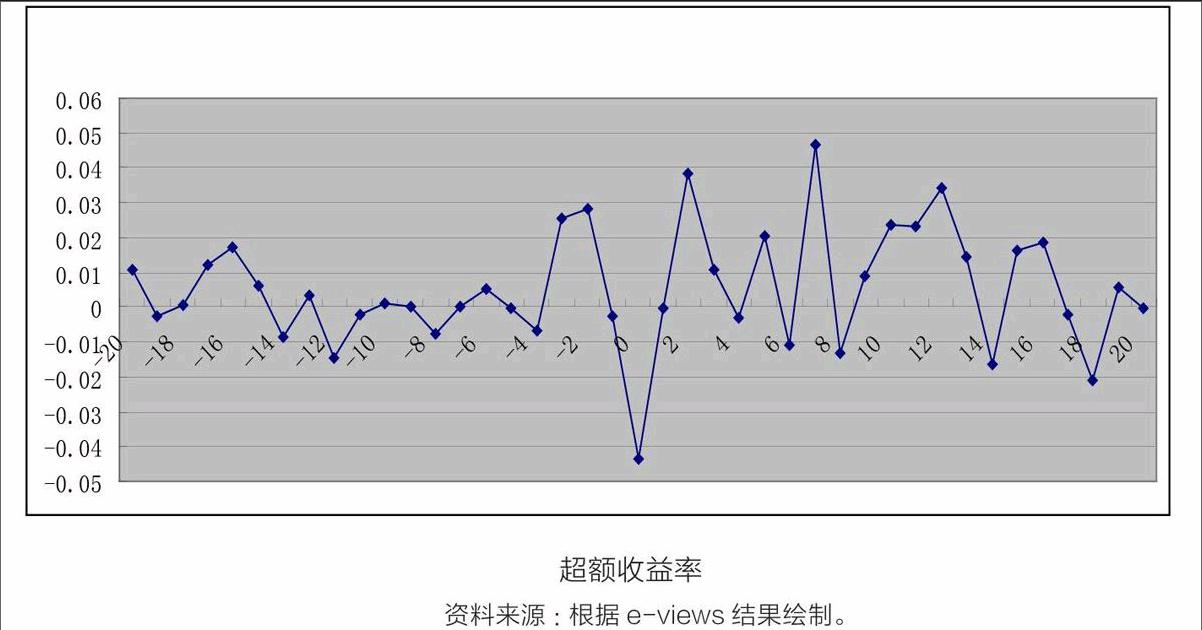

(4)计算超额收益率。计算日超额收益率ARt,即窗口期内个股的日实际收益率与日预期收益率之差:ARt=Rt-ERt。根据得到的超额收益率绘制如下图所示。

从上图中可以看到,工行在宣布并购消息之后,股票市场很快做出反应,之后虽然经常伴有大幅的调整,但是在[0,20]这段时间,工行的股价均高于宣告日前交易日的股价,而且在[-20,20]期间的超额收益率均值为0.5224%,总的超额收益也是为正的,这说明工商银行在此期间跑赢了上证综合指数的总收益水平,投资者看好工商银行与东亚银行并购的协同效应。投资者对这起并购案例持有乐观预期,主要原因是工商银行收购加拿大东亚银行的70%股权,将使它获得加拿大银行业牌照和客户资源,对于拓展北美地区业务和网络可以说是一大助力。

2.从财务报告看并购价值

(1)盈利能力分析

从盈利能力来看,根据表1,截至2010年末,工商银行资产总额为134586.22亿元,与2008年相比每年平均增长17.44%;实现归属于母公司股东净利润为1651.56亿元,比2009年增幅28.43%;利息净收入除2009年比2008年有减少之外,2010年实现3037.49亿元,比上年增加23.57%;非利息收入逐年增加,2010年实现770.72亿元。另外,工商银行手续费及佣金净收入占营业收入的比重较上年有所提高,以传统的存贷利差为主的盈利模式正在逐渐改变。

进一步来看盈利能力,根据表2,2010年净资产收益率23.90%,相比于上年有所提高。虽然2008年由于遭到国际金融风暴的影响导致净资产收益率有所下降,但是工行的盈利能力逐年恢复,并已高于金融风暴前的水平。总体来看,总资产回报率也在金融风暴期间有所下降,但影响深度不大,工行的盈利能力十分稳健。从成本收入比分析,虽有波动,但一直维持在行业规定的45%的水平内。endprint

(2)成长能力分析

成长能力是指企业未来的发展状况和生产经营的实力。2010年,工行的主营业务和净利润相比于上年都有较大的增长,主营业务利润实现3808.21亿元,比2009年增幅23.06%。从表3看出,工行的主营业务增长率基本保持在20%以上。从每股收益来看,不论并购前后,工行的每股收益一直在上升过程中。另外,工行的核心资本充足率和资本充足率虽有所下降,但一直满足《巴塞尔协议》对银行核心资本充足率不低于4%和资本充足率不低于8%的要求。从财务指标来看,工商银行的发展态势良好。

从工商银行的经营业务来看,2010年工行的盈利模式发生了变化,传统的存贷利差盈利模式发生了改变,保证了盈利成长的可持续性。另外,工行的电子银行业务发展迅速,银行超过一半的业务量通过电子渠道完成,节约了经营成本。工行还积极进行海外扩张,抓住海外市场,进一步提升国际竞争力。银行经营格局的转变有利于工行在今后始终保持活力,保持良好的发展前景。

(3)风险水平分析

风险管理是保障银行稳健经营和健康发展的必要措施。不良贷款率和不良贷款余额是反映银行信用风险水平的重要指标。通过对表4的分析可以看出,工商银行2009年末不良贷款率为1.54%,不良贷款余额884.67亿元,在同行业中处于较高的水平,但是一直控制在合理的范围内,且并购前后,工商银行的不良贷款率和不良贷款余额一直在逐步下降,工商银行的信用风险控制良好。

拨备覆盖率指实际上银行贷款可能发生的呆、坏账准备金使用比例,反映了银行财务稳健、风险可控的程度。单一客户最大贷款比例是报告期末贷款最高的客户贷款额占银行贷款余额的比例,应维持在10%以内。从表5可以看出,最大单一客户贷款比例在3%左右波动;拨备覆盖率一直上升,2010年6月提高到189.81%,银行抵御风险的能力不断增强。

三、工商银行并购加拿大东亚银行的启示

(一)对银行管理者的启示

分析工行进行海外并购的成功案例,可以看出,工行进行海外并购的目标市场主要是新兴市场,并购对象在当地都具有雄厚的实力。

对于我国商业银行的海外并购,宜采用由近及远的战略。将目标市场定位于新兴市场,是因为新兴市场的并购难度较低,并且具有良好的成长性和发展潜力,对未来银行的长远发展有着重要的意义。并购对象宜选取资产质量良好,业务覆盖范围广的银行,当发生并购行为后,这点对并购双方都非常有利,可实现资源共享、互补共进,还有利于并购方提高资本充足率,从而优化资产质量。

在制定并购方案时,必须做好充分的前期调查研究和分析论证,减少并购成本,实现效益最大化。

(二)对政府监管的启示

海外并购的确能提升商业银行自身的国际竞争力、扩大海外市场,产生业务互补、降低经营风险、改善资产质量等积极效应,但由于受到政治、文化等因素的不确定性影响,也可能带来各种风险,诸如加剧市场竞争压力,导致银行经营成本增加。因此,政府必须加强对商业银行海外并购活动的管制,以维护金融体系的安全有效运行,避免商业银行进行盲目性的海外并购,以及因此产生的金融风险。

(作者单位:暨南大学经济学院)

责任编辑:康伟endprint