行为金融、企业能力与并购绩效的研究

北京交通大学经济管理学院 潘琳

清科研究中心4月10日最新发布的数据显示:2014年第一季度中国并购市场共完成交易359起,同比大增71%;披露金额的交易共计323起,涉及案例金额达232.08亿美元。随着中国经济的崛起,金融市场上的并购浪潮汹涌澎湃,但诸多研究表明,并购并不能给企业带来正的经济效益,但为什么企业仍对并购乐此不疲呢?本文以企业能力论为基础,研究发现管理者正是基于并购对企业潜在能力的重大积极作用,管理者越自信,反映的是企业潜在发展能力越好。

1 理论分析

传统金融学认为人在市场中都是理性的,但现实生活中人不可能做到完全理性,人的心理因素会影响其决策,行为金融理论将非理性因素纳入经济活动的范畴,为解释并购异象提供了新的视角。国内外学者基于行为金融理论对并购的研究表明,管理者自信心理会影响企业的并购频率与并购绩效,如管理者过度自信与企业并购活动显著正相关(孙凤林、肖振红[1],2012),但过高的并购频率会导致过多低效率并购活动的发生(Roll,1986),对企业的长期绩效产生负的影响(吴超鹏[2],2008),可是企业仍乐忠于并购,有学者研究发现并购产生的高额报酬对管理者有极大诱惑,是促使他们进行短视并购行为的重要原因(姜付秀、张敏[3],2009)。除此之外,有最新研究表明管理者过度自信与并购绩效呈倒U型相关,即在一定程度上二者正相关,但超过某个临界点管理者过度自信会导致企业并购绩效的下降(李春玲、刘桂贤[4],2013)。

对于企业绩效的衡量现有研究多是采用事件研究法和财务研究法,即检验并购行为对股票超额收益率或公司财务指标如ROA、ROE或者托宾Q值等的影响,多数得出并购行为对公司企业绩效的负效应。而企业能力论认为企业的核心能力构成企业的竞争优势,而这种核心能力潜藏在企业资源的背后,是企业开发、整合、利用资源的能力。正是对这种企业持续竞争能力的追求,企业需要不断获得新的资源以保持或改善它的经营状况以对竞争环境做出恰当反应,而以利润最大化为外在表现形式的企业并购正是基于这种潜在动机进行的。商誉具有整体性、稀缺性和不可替代性,它作为企业并购中为企业拥有或控制的、动态变化的,能够为企业带来未来持续超额盈利的特异无形资源或企业核心能力,能够很好地度量企业的未来前景(王婷婷[5],2012)。这个前景是没有体现在企业财务绩效中的一个持续动力,所以商誉作为企业绩效的度量变量,能够间接反映出企业管理者对于企业发展的乐观程度。因此提出本文假设:

H1:企业并购潜在绩效与管理者自信程度正相关。

2 研究设计

2.1 样本选取

本文数据来自CSMAR数据库,对2013年我国全部A股上市公司并购情况进行整理,剔除ST等财务状况严重恶化的公司以杜绝极端值的影响,选取上市公司作为主并方的善意的且非关联交易的并购活动作为样本,共获得100家上市公司作为有效观测样本,采用STATA 10.1进行分析。整理发现并购次数为1次的公司占59%,可见多数公司的并购决策还是比较谨慎的。

2.2 变量界定

2.2.1 被解释变量

被解释变量为上市公司合并之后2013年度的商誉净额取对数——Lg(GW)。

2.2.2 解释变量

已有研究表明,管理者过度自信心理会加剧企业的并购活动,所以选取2013年度内上市公司作为主并方的并购次数(Conf)作为度量管理者心理的变量,并购次数越多,表明管理者越自信,对企业的潜在发展前景越看好,预期表征企业潜在核心能力的商誉应该越高。

其他控制变量借鉴已有文献研究方法,选取公司规模对数(Lg(SIZE))、资产负债率(LEV),鉴于公司规模经济及股权结构会对公司的核心能力产生影响。

2.3 模型构建

3 实证结果及分析

3.1 描述性统计

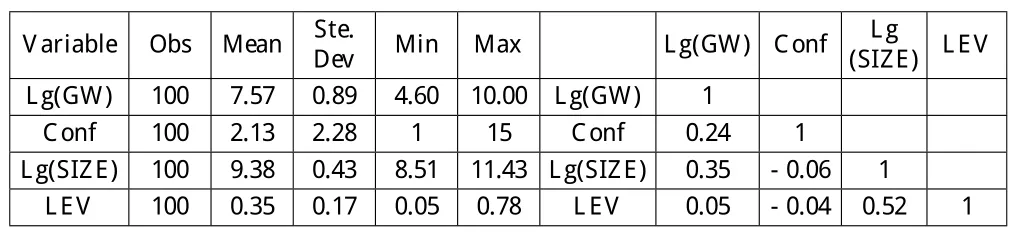

Conf平均值是2.13,即样本上市公司的并购次数平均为2次以上,管理层对公司的发展前景还是呈较为乐观的态度。LEV平均值为35%左右,符合我国资本市场“重股轻权”的现状。斯皮尔曼相关分析显示商誉对数和资产对数相关系数为0.53,位于中度相关区间(0.3~0.6),这可以用资产的规模效应来解释。各变量之间不存在完全共线性,可以进行回归分析。

表1 各变量描述性统计结果

3.2 回归分析

模型(1)仅选取Conf作为解释变量,管理者的自信程度与企业的潜在绩效(即商誉)通过了显著性检验,模型(2)加入资产规模,模型(3)加入资产规模和股权结构作为控制变量得到Conf均与Lg(GW)显著正相关,H1得到验证,即管理者越自信,企业获取潜在超额利润的核心竞争能力越好,可见管理者并不是盲目自信地从事并购活动,他们已前瞻性地评估了企业并购后的潜在发展能力,只是这个绩效未表现在企业财务指标等表观绩效中,或者是现有的绩效考察期间尚未体现,鉴于企业资源整合需要一个调整与适应的过程。商誉是一种促使企业持续发展的背后动力,表征未体现的潜在绩效,而没有现在的并购,企业的现有绩效或许更差。模型(2)和模型(3)中,Lg(GW)系数为正,且均通过显著性检验,与预测符合,企业规模越大,资源越多,实力越雄厚,容易产生规模效应,企业潜在绩效越好。模型(3)中LEV系数为负,且通过显著性检验,即资产负债率越高,企业潜在绩效反而越差,这可能跟我国资本市场发展不完善有关,“重股轻权”的现状使股权成为被广为接受的融资方式,资产负债率过高反而不利于企业的发展,这也与预期相合。

表2 各模型的回归结果

4 结论及展望

本文从企业能力论的视角,选取商誉作为衡量企业潜在绩效的指标,基于行为金融理论,实证分析发现企业的管理者并非盲目自信,他们正是站在前瞻的角度,基于并购对企业潜在核心能力的提升做出并购决策,企业并购的潜在绩效与管理者的自信程度正相关。本文有待基于企业能力论这一新的视角,进行更为深入扩展的研究,如构建更为综合的度量管理者心理因素的指标,增加控制变量个数,改变模型结构等。

[1]孙凤林,肖振红.管理者过度自信行为对国有上市公司并购融资绩效的影响[J].学习与探索,2012(6).

[2]吴超鹏,吴世农,郑方镳.管理者行为与连续并购绩效的理论与实证研究[J].管理世界,2008(7).

[3]姜付秀,张敏.管理者过度自信、企业扩张与财务困境[J].经济研究,2009(1).

[4]李春玲,刘桂贤.管理者过度自信对企业并购绩效影响研究[J].燕山大学学报,2013,14(4).

[5]王婷婷.关于商誉本质的再探讨[J].中国证券期货,2012(6).