中国银行间国债市场流动性及其影响因素

李 论

(上海交通大学 上海高级金融学院,上海 200030)

一、引言

证券流动性一直是金融学术界和业界广泛关注的话题。在中国证券市场中,由于股票市场成立时间较早,成交量与参与者较多,针对其流动性的研究已有很多。相比之下,债券市场的流动性问题受到的关注较少,其中有关银行间债券市场流动性研究尤其不足。

当前学界关注的焦点集中于交易所债券市场,对于银行间债券市场的研究较少。因此,本文创新点之一就是着重关注于银行间债券市场。该市场中的交易券种包括国债、央行票据、政策性金融债、企业债券和中期票据。在2013年,银行间市场现券交易成交量为369 733亿元,其中政策性金融债、中期票据、企业债券、政府债券和央行票据各占35.37%、23.09%、18.77%、35.37%、15.69%和2.87%①。我们之所以选择国债作为研究对象主要基于以下考虑:首先,相比于政策性金融债和企业债券,国债几乎没有违约风险,是名副其实的金边债券,其流动性所受影响因素较少,便于进行实证分析。其次,国债收益率作为基准利率是金融市场利率走势的重要风向标,因此其流动性的高低对市场有重要影响。

二、流动性衡量指标

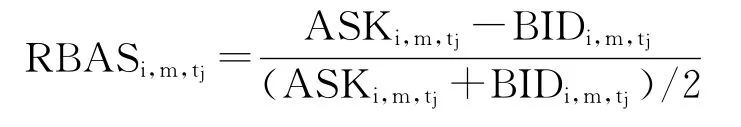

流动性有广义和狭义之分。广义流动性是指宏观经济体系中的货币的投放量,所谓流动性过剩,即为央行向市场中投放了过量的货币,而流动性不足则表明市场中货币存量不足,其极端表现为“钱荒”,即由于金融机构资金周转出现紧张导致利率大幅上涨的现象。狭义流动性,即某种资产的流动性,是指其能够在一定时间内以一个合理的价格顺利变现而不会对市场产生过大波动的能力。本文所研究的国债流动性即为狭义的流动性(以下简称流动性)。流动性可以从以下几个层面描述。第一个层面是“紧度”(tightness),度量实际交易价格与理论价格之间的差距,代表流动性的成本。在实证研究中,做市商的买卖价差(bid-ask spreads)是对这一性质的很好衡量。理论上,资产的买卖价差越小说明其的流动性越高。第二个层面是“深度”(depth),即资产在某个成交价上的实际成交量,成交量越大说明其流动性越高。最后一个层面是“弹性”(resiliency)[1]。众所周知,当交易发生时,资产的成交价格会与理论价格发生背离,但这种背离会随时间消减,价格也将恢复正常水平。此过程所需时间即为“弹性”。笔者选择“紧度”,即做市商的买卖价差作为流动性的衡量指标。实证研究中经常采用以下两种定义方式:

其中,ABAS为绝对买卖价差,RBAS为相对买卖价差。后者较前者的优点在于其可比较性,因此本文中采用相对买卖价差作为流动性的衡量指标。

三、数据选取与变量构造

本文所使用的银行间国债市场竞买价(BID)和竞卖价(ASK)的数据来自锐思金融数据库(RESSET)中的债券现券双边报价数据,时间范围为1996年6月到2012年10月。报价数据由银行间国债市场做市商发出,并提交至中国外汇交易中心暨全国银行间同业拆借中心(CFETS)。数据样例如表1所示。其中竞买/卖价(量)的单位均为元。机构为银行间债券市场做市商,共有25家(截至2014年6月),其中包括十九家国内商业银行,三家外资银行以及三家证券公司。表1显示,对于债券080018,在2008年10月21日有6笔现券双边报价。其中最高竞买价103.62元出现在当天上午08:46:35,最低竞卖价104.83元出现在当天上午11:21:50。

表1 数据样本:银行间债券现券双边报价 单位:元

(一)样本分组

朱世武和许凯选取了30只在银行间债券市场交易的国债并研究其流动性在2003年中的变化情况[2]。为了考察不同属性国债在同一时期内的流动性变化情况,本文采用了完全不同的样本选择和分类方法,即将样本期间内的所有在银行间债券市场交易的国债按期限和新、旧券属性分组,具体步骤如下。

银行间债券市场中国债期限分为3个月、6个月、9个月,1、2、3、5、7、8、10、15、20和30年。我们将3~9个月期国债定义为短期国债,将1~8年期国债定义为中期国债,将10~30年期国债定义为长期国债。

关于新券(on-the-run)和旧券(off-the-run)流动性的比较,郭泓和杨之曙给出了四种可能的组合[4],结合国内外流动性研究相关文献,笔者认为比较同一债券处于新券和旧券两种状态时的流动性差异更具经济学意义。原因在于,本文在根据新券旧券分类的同时还需根据债券期限分类,因此为了使分类更为清晰,需保证新券与旧券的期限一致。因此根据定义,在同一时刻,某期限的国债只能有一支为新券,其它都为旧券。研究表明,在金融市场中,旧券的成交量和交易次数都相对较少,流动性较差,因此收益率会有一定溢价,价格较新券低[5]。根据债券期限和新、旧券属性,本文将所有上市交易国债分为六大类:短期新券、短期旧券、中期新券、中期旧券、长期新券和长期旧券。并通过实证分析比较不同类别债券的流动性是否存在差异。

(二)流动性指标构造方法

根据相对买卖价差(RBAS)的定义,本文首先根据现券双边报价计算每笔报价的买卖价差。

其中i={S,M,L}分别代表短期国债、中期国债和长期国债,m={on-the-run,off-the-run}分别代表新券和旧券,tj表示第t天中该类别债券的第j次报价。在第t天,我们对每一类债券{i,m}分别计算其相对价差 RBASi,m,tj。

其中N为当天某组债券双边报价的总次数。

四、实证分析

(一)描述统计

我们根据以上AVERBASi,m,t的定义计算各组债券的流动性。表2记录了各组流动性指标的描述统计结果。由于锐思金融数据库(RESSET)提供的源数据所限,本文的样本选择区间为2002年2月到2012年10月。

如表2所示,在将所有样本债券按照期限和新、旧券分为六组的基础上,我们参照美国NBER公布的经济周期指标(NBER Business Cycle Indicator)进一步将样本周期分为经济增长期和经济衰退期。我们选取的分类变量为国家统计局公布的规模以上工业增加值的月度同比增长。若该值大于17%,则认为本月处于经济增长期,反之则处于经济衰退期。

在Panel 1中,横向比较可以发现,随着债券期限增加,相对买卖价差(RBAS)的均值和中位数都变大,说明债券流动性随期限增加而下降。然而,若比较同期限新券和旧券,结果显示短期与长期旧券的流动性优于新券,而中期新券的流动性优于旧券。Panel 2和Panel 3与Panel 1结果相似,债券流动性随期限增加而降低,而短期新券的流动性低于旧券。通过纵向比较经济衰退期和经济增长期两个子样本的结果发现,对于同一类债券,当处于经济衰退期时,其流动性要好于处于经济增长阶段。

(二)流动性分析

在表2描述统计的基础上,我们在图1中展示了不同类别债券的流动性变化情况。图中深色实线、虚线和浅色实线分别表示长期、中期和短期国债的相对价差。与表2结果相似,长期国债的相对价差高于中期和短期国债,说明债券现券交易的流动性水平随期限增加而递减。中长期债券的流动性波动剧烈,而短期债券的流动性相对稳定。此外,三者的流动性在2007年和2009年内大幅下跌且剧烈波动。与当时的宏观经济走势相背离。

为了探究影响债券现券交易流动性的因素,我们在图2中对比了十年期国债到期收益率和CPI月度同比增长率。首先,两者的变化趋势相似。将图1和图2进行对比,可以发现国债交易的流动性水平与十年期国债到期收益率相关性较大,例如2004年,2007~2009年。而在2007年和2009年,由于同期CPI增速处于较高水平,故债市流动性更差。从中我们也可推测CPI增速和国债到期收益率可能是影响银行间债券现券交易流动性的因素。

图1 不同期限国债的相对价差

图2 十年期国债到期收益率与CPI

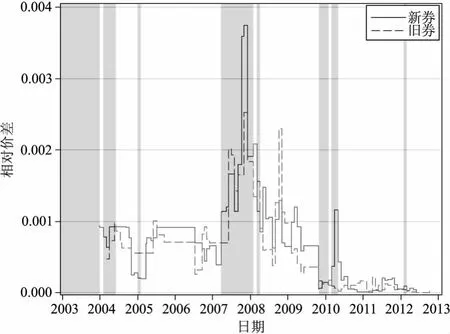

此外,我们进一步比较相同期限国债的新券与旧券间流动性的差异,如图3所示。其中,灰色阴影区域为根据工业增加值定义的经济增长期,白色区域为经济衰退期。对于短期国债,图3显示,在经济增长期,虽然现券交易的整体流动性较差,但其中旧券的流动性显著好于新券;而在经济衰退期两者没有明显关系。对于中期国债,图4显示,现券与旧券流动性的变化趋势基本一致,但现券的流动性稍好。此外,现券流动性的波动程度要小于新券。对于长期国债,在2007年的经济增长期,旧券流动性要好于新券,在经济衰退期则相反(图略)。

五、流动性的驱动因素

银行间债券市场现券交易流动性的驱动因素分为宏观和微观两个层面。朱世武和许凯从微观层面切入,关注债券本身特征对其流动性的影响,比如相对价差的波动性、交易频率、每笔交易成交量、日均成交价格、息票、到期日和发行量等等[2],而本文则更关注宏观因素对债券现券交易流动性的影响。

图3 短期国债新券与旧券相对价差

图4 中期国债新券与旧券相对价差

我们将首先介绍影响债券现券交易流动性的潜在宏观因素,接着我们采用相关性检验和格兰杰因果检验分析各因素与国债流动性间的同期关系。最后,我们借鉴杨小军的方法,使用VAR和VARX模型进一步探究了两者间的跨期关系[3]。

(一)影响因素

杨小军选择了公开市场业务利率、银行间债券市场利率等指标。在此基础上,笔者从以下四个方面入手选择可能的影响因素,包括债券到期收益率(YTM)、债券期限、违约溢价、通货膨胀率以及中国人民银行的短期货币政策。

1.债券到期收益率(YTM)。我们选择了银行间市场隔夜质押式回购利率(R001),银行间固定利率国债到期收益率(1年、5年、10年)。其中,隔夜质押式回购利率是反映货币市场流动性水平最敏感的指标。考虑到国债由财政部发行,由国家信用担保,具有不可违约属性,三类国债到期收益率分别反映了三个期限的无风险收益率。

2.通货膨胀率。Ang和Piazzesi通过实证研究发现,通货膨胀冲击(inflation shock)对收益率曲线的形态有很大影响[7]。此外,Campbell和Ammer指出,债券收益率的变化会受到通胀预期的驱动[8];Goyenko、Subrahmanyam和Ukhov也提出,通货膨胀率的意外变化会影响到债券交易的流动性[10]。因此,我们选择国家统计局公布的居民消费价格指数(CPI)的当月同比增长率作为衡量通货膨胀的指标。

3.期限溢价(term premium)和违约溢价(default premium)。Fama和French认为,期限利差(term spreads)和违约利差(default spreads)能在很大程度上解释国债收益率的变化[9]。因此笔者将两者考虑在内,其中期限溢价(TERM)的定义是银行间10年期固定利率国债与1年期固定利率国债到期收益率之差,而违约溢价(DEF)的定义是银行间10年期AA评级企业债与同期限AAA评级企业债到期收益率之差。

4.央行货币政策。央行货币政策对微观层面流动性有重要影响。为了研究两者间的关系,笔者首先要找到能够代表货币政策的指标。Goyenko、Subrahmanyam和Ukhov使用联邦基金利率作为反映美联储货币政策的指标[10]。在中国,存款准备金率和人民币存款基准利率是施行货币政策的重要手段,但由于两者对整个市场影响重大,其调整频率和幅度都很小。故不适于作为货币政策的指标。相比之下,公开市场操作调节幅度小,频率高,可以及时准确反映央行货币政策的微调。因此,本文将中国人民银行通过公开市场操作释放的流动性作为衡量货币政策的指标[3]。

央行公开市场操作工具包括正回购、逆回购、央行票据发行、国库现金管理、商业银行定期存款、常备借贷便利操作(SLF)和短期流动性调节工具(SLO)。其中,中国人民银行通过正回购和票据发行收紧流动性,通过其余四种工具向市场释放流动性。在实际操作中,由于SLF和SLO两种工具的使用频率很低,而且资金投放量往往在几个月之后才对外公布,因此在本文中不予考虑。据此,本文定义资金净流入量(NETIN)如下:

其中,REVREPO代表逆回购,REPO代表正回购,CBNOTE代表央行票据,TDEPOSIT代表国库现金定期存款;上标{1,0}分别代表发行与到期;i代表第i周。

(二)宏观变量与债券流动性的同期关系

我们使用Spearman相关性分析和格兰杰因果检验(Granger-causality test)探究债券流动性与潜在宏观变量间的同期关系。

相关性分析的结果如表3所示。表3显示,不同期限债券现券交易流动性的相关性很高(最小值为0.68)。其次,从前三列可以看出,不同期限债券相对价差与银行间隔夜质押式回购利率有显著的负相关关系,而与中长期国债收益率有显著的正相关关系,即随着国债收益率上升,债券流动性下降。其原因在于,国债收益率上升意味着市场无风险利率和融资成本上升,是债市下行的反映。此外,债券现券交易的相对价差与央行净投入的资金量(NETIN)有显著的负相关关系。这是由于随着央行增加货币投放量,市场资金量有所增加,债券市场交易量和流动性因此提高。

表3 现券交易相对价差与潜在宏观变量间相关性分析

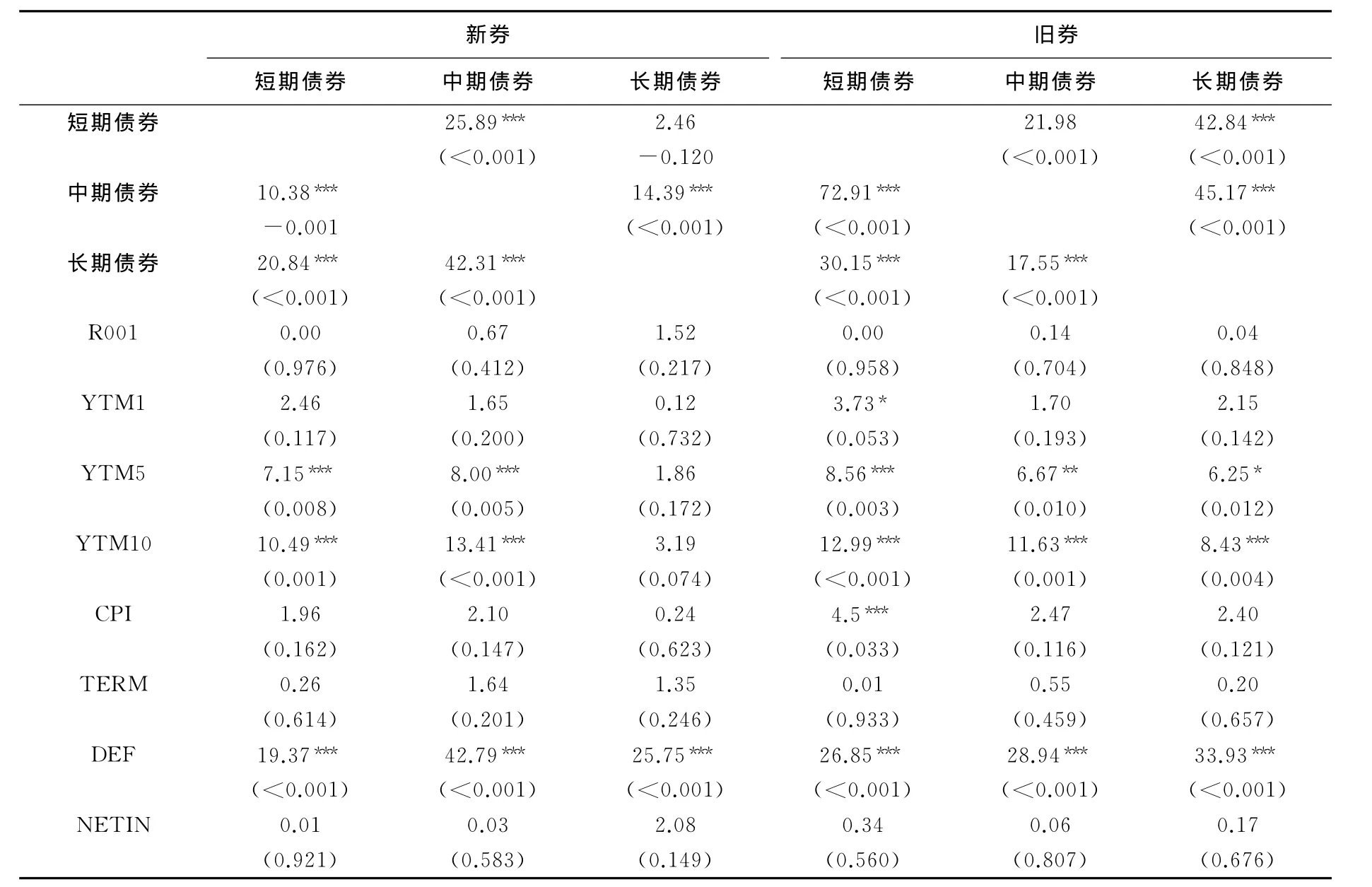

表4为格兰杰因果检验(Granger-causality test)的结果,其中数值为卡方统计量,括号中数值为p值,从中我们可以得出以下结论:(1)不同期限国债现券交易流动性之间关系较强。在显著性水平为1%的情况下,中期债券流动性是短期、长期债券流动性的格兰杰原因;长期债券流动性是短期、中期债券流动性的格兰杰原因。(2)在显著性水平为1%的情况下,中长期国债到期收益率是短期和中期国债流动性的格兰杰原因。(3)在显著性水平为1%的情况下,违约溢价(DEF)是各类债券流动性变化的格兰杰原因。

(三)宏观变量与债券流动性的跨期关系

Spearman相关性分析和格兰杰因果检验只能反映变量间的同期关系。为了探究两者间的跨期关系,我们采用了VAR和VAREX(Vector Autoregression with Exogenous Variables)两种模型[3]。

表4 格兰杰因果检验

首先,本文应用Dickey-Fuller单位根检验判断六类现券交易相对价差序列以及宏观经济变量是否稳定。结果如表5所示,其中Zero Mean、Single Mean和Trend分别对应以下三个模型。

结果表明六组债券相对价差序列均为稳定序列,因此可以直接使用VAR模型,否则需改用VECM(Vector Error Correlation Model)模型。本文采用四阶滞后项的VAR模型,结果如表6所示。四阶滞后项的VAR模型如下:

其中,yt=(Shortt,Mediumt,Longt)′为三维时间序列向量,分别代表短期、中期和长期债券的相对价差序列。

表6 六组相对价差序列的VAR(4)模型

首先关注表6中Panel 1,对于短期新券,2期滞后的长期债券流动性和4期滞后的短期债券流动性在1%的显著性水平上对其有显著性影响;对于中期新券,2期和3期滞后的长期债券流动性在1%的显著性水平上对其有显著性影响;对于长期债券,2期之后的中期债券流动性和4期之后的短期债券流动性在1%的显著性水平上对其有显著性影响。在Panel 2中,对于短期旧券,其流动性在1阶和2阶滞后期受到中期债券流动性的显著影响,在3阶和4阶滞后期受到长期债券流动性的显著影响;对于中期旧券,其流动性只受到自身1期和2期滞后项的显著影响;对于长期旧券,其受到短期债券流动性的影较大,这与长期新券的结果相似。由于VAR过程可能受到其它可观测外生变量的影响,这里我们将债券相对价差序列视为内生变量,将其他宏观经济变量视为外生变量,采用VARX(p,s)模型。其表达式如下:

其中,yt=(y1t,y2t,…,ykt)′是k维内生变量时间序列,xt=(x1t,x2t,…,xrt)′是r维外生变量时间序列。结果如表7所示。

从表7中可以发现,通货膨胀率、债券违约溢价和央行净投入的资金量对所有六组债券的相对价差有显著的负向影响,即随着CPI、债券违约溢价和货币投放量的增加,国债现券交易的相对价差有所下降,流动性增加。

六、结论与建议

本文有以下几点发现:一是国债现券交易流动性水平与经济走势相反,且随着债券期限增加,流动性水平降低;二是在经济增长时期,虽然现券交易的整体流动性较差,但其中旧券的流动性显著好于新券;而在经济衰退期两者没有明显关系。三是在同时期内,不同期限债券现券交易流动性的相关性很高,且与银行间隔夜质押式回购利率有显著的负相关关系。而相对价差与中长期国债收益率有显著的正相关关系:即随着国债收益率上升,债券流动性下降。此外,债券现券交易的相对价差与央行净投入的资金量(NETIN)有显著的负相关关系。四是在跨期中,短期新券流动性受到二期滞后的长期债券流动性和四期滞后的短期债券流动性的显著影响;中期新券流动性受到二期和三期滞后的长期债券流动性的显著影响。

表7 VARX模型

本文所采用的现券双边报价是由做市商发出,但在如今的银行间债券市场中,由于做市商制度仍不成熟,通过做市商完成的现券交易量有限,这也是本文的局限性所在。但随着全国银行间同业拆借中心于2014年6月11日发布实施《银行间债券市场尝试做市业务规程》,并将银行间市场做市机构扩大到41家,做市商制度将在债券市场中发挥越来越大的作用。此外,做市商制度的完善可引导债券市场理性报价、活跃市场交易,提高债券市场流动性和交易效率,而本文关于流动性的研究对于机构和监管也有借鉴意义。

注释:

①该数据来自中国债券信息网2013年12月统计月报。

[1]吕素香,周宁东.我国银行间债券市场流动性分析[J].中南财经政法大学学报,2009,(1):78—82.

[2]朱世武,许凯.银行间债券市场流动性研究[J].统计研究,2004,(11):41—46.

[3]杨小军.银行间债券市场与公开市场业务的利率关系——基于VAR模型的实证分析[J].证券市场导报,2008,(2):10—15.

[4]郭泓,杨之曙.国债市场新券和旧券流动性实证研究[J].证券市场导报,2006,(2):62—68.

[5]李焰,曹晋文.对我国国债市场流动性的实证研究[J].财贸经济,2005,(9):55—61.

[6]蒋天虹.试论完善我国银行间债券市场做市商制度.[J].统计与决策,2006,(1):128—129.

[7]Ang,Piazzesi.A No-arbitrage Vector Autoregression of Term Structure Dynamics with Macroeconomic and Latent Variables[J].Journal of Monetary Economics,2003,50(4):745—787.

[8]Campbell,John Y.,John Ammer.What Moves the Stock and Bond Markets?A Variance Decomposition for Long-term Asset Returns[J].Journal of Finance,2003,48(1):3—37.

[9]Fama,E.,K.French.Common Risk Factors in the Returns on Stocks and Bonds[J].Journal of Financial Economics,1993,33(1):3—56.

[10]Goyenko,Subrahmanyam,Ukhov.The Term Structure of Bond Market Liquidity and its Implications for Expected Bond Returns[J].Journal of Financial and Quantitative Analysis,2011,46(1):111—139.