经济底部徘徊 下行压力依旧

文国庆

一、 微刺激下经济依然处于底部徘徊阶段

今年年初,政府的经济政策力主去杠杆和调结构,但是由于一季度经济下滑速度超出预期,从4月份开始政府开始启动微刺激措施力图保住7.5%的增长底线,但是对经济的刺激作用有限。

从刚刚公布的二季度宏观经济数据来看,经济运行整体态势比较低迷,尽管分项指标显示二季度比一季度走势有所回升,但这种回升的幅度非常微弱,改善的幅度接近于可以忽略。与其说二季度经济改善了,不如说依然处于低位徘徊状态,如图 1 所示。

从当季数据看,GDP一季度增速7.4%,二季度增速7.5%,似乎有所提升,但是考虑到去年二季度基数特别低,这种改善是可以忽略的。从累积数据看,一季度增速 7.36%,上半年增速7.4%,几乎没有变化,这好像是说经济向好了,但是改善幅度接近于零,看来统计局很能左右逢源,真把数据游戏玩儿到家了。

表明实体经济低迷的另一组数据是工业用电量和铁路货运量。如图2所示,从今年初到4月份,工业用电量增速快速下行,到4月份达到谷底,5月份出现反弹,但6月份再次下行,总体上用电量增幅低于去年水平,到6月份也没有出现上行 趋势。铁路货运量则出现持续低迷状态,1~5月份持续走低且呈现负增长态势,到6月份也不见反弹迹象。

二、 上半年经济数据水分较大,下半年会持续宽松

今年上半年经济增长数据没有特别难看,主要在于第三产业和出口数据的变化。首先,在第二产业大幅下滑的时候,第三产业对经济的贡献率大幅提高,一季度居然达到51.1%,很大程度上对冲了第二产业的下滑。一季度第三产业的突然升高显得突兀,其增加的主要来源不是我们经常关注的金融、地产、交通运输、餐饮服务、商业,而是“其他服务业”。我们看到,长期以来这个行业对经济增长的贡献率一般在 14%~17% 之间波动,平均15.5%,而今年一季度居然达到 20%,高出正常值 4.5个百分点,而这部分高速增长又缺乏相关数据的支撑。

如果这个数字有3个点的水分,则一季度的GDP高估了0.6%,真实的增长率也就6.8%,二季度的累积增速也就在7.1% 附近,这个数据与其他统计指标匹配,也符合我们的预测。用统计数据鼓舞投资信心的方法,在短时间内或许会起到稳定军心的作用,但也容易误导企业。我们看到,二季度,其他服务业对GDP 的贡献率降到 19%,估计到三、四季度会下降到 18%、17%。数据调节是暂时的,但它毕竟不是可以持续使用的手段,而国民经济中也确实不存在那么一个占 GDP20% 的巨大行业,如图3所示。

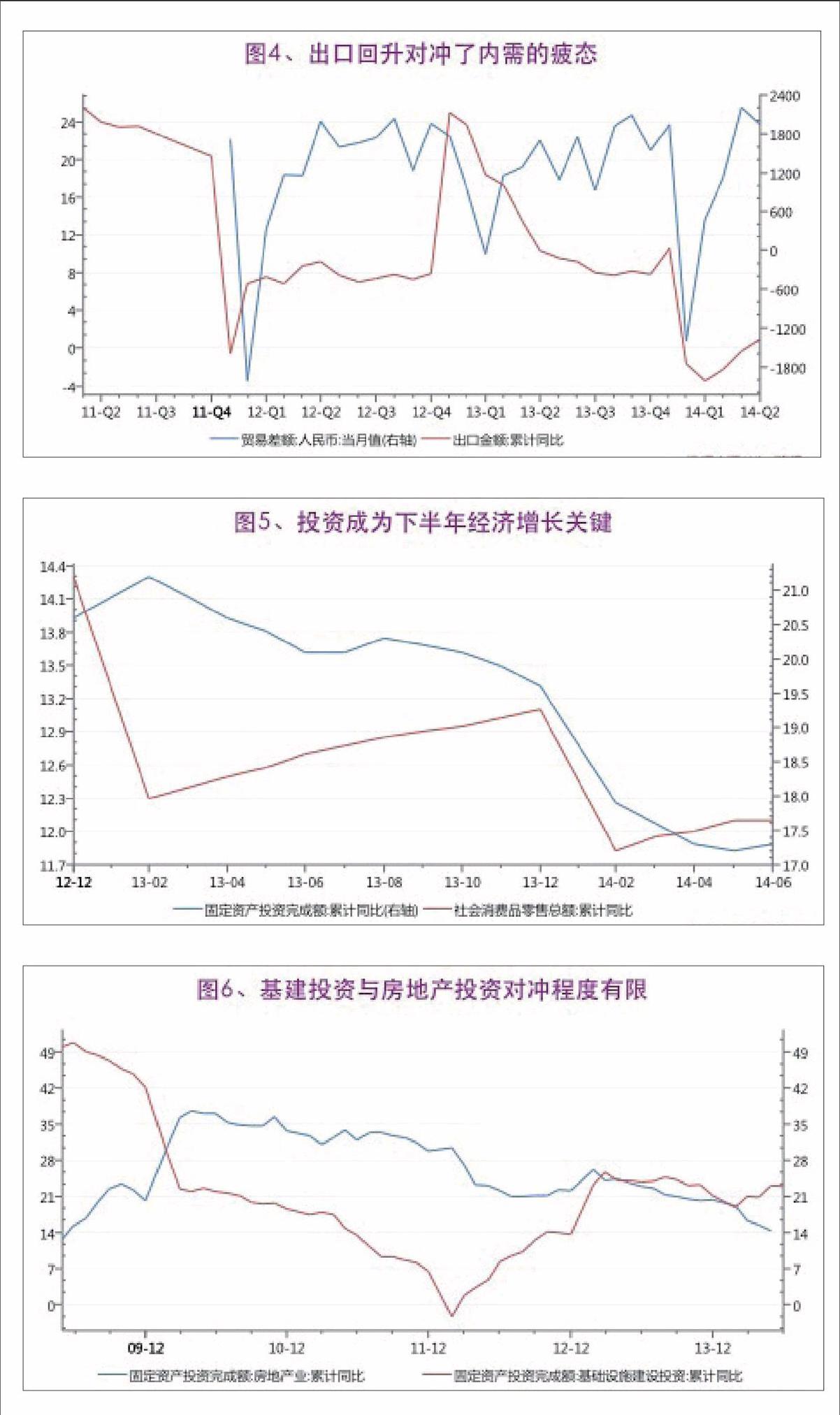

二季度经济没有大幅下行的另一大因素是出口的回升。今年一季度,出口下降 3.44%,导致经济下降幅度较大,但是4月份以后,出口迅速回升,到6月份当月实现了6.1% 的增长,上半年也实现了由负转正,外贸形势出现了转机。但是,上半年出口仅仅增长0.9%,顺差还是负增长,至于下半年,受到去年高基数的影响,净出口依然不会对GDP增长带来正的贡献,能够不拖后腿,已算万幸,参见图4。

三、 影响下半年经济走势的关键因素

由于我国财富分配格局的制约,消费只能平稳增长,决定经济增长的关键还是投资。今年前5个月,投资一路下行,从去年底的19.6 % 降到今年5月份的17.2 %,大大降低了经济的整体速度,二季度房地产投资比一季度下降2个百分点,尽管基建投资加快了 1.97个百分点, 但由于 制 造 业下 降 0.4个百分点,整个投资增速依然比一季度下降 0.3个百分点。6 月份国务院加强经济刺激力度,货币政策大幅放松,致使制造业投资回升0.6个百分点,导致投资整体增速比5月份回升0.1个百分点,这是投资增速连续下降9个月以来第一次回升,这个升幅尽管不大,但它表明了政策指导思想的转变。

今年初,政府摆出“调结构、去杠杆、促改革”的态势,一方面收紧银根,一方面降低投资增速,我国经济似乎要开辟一条新的发展道路。但是,由于今年一季度天气寒冷,美国经济衰退,我国出口出现负增长。二季度开始,我国房地产市场见顶回落,导致投资大幅回落。

这样内外负面因素的叠加使得我国经济迅速将到冰点,出现了俯冲式下跌的态势 。 一、二季度,外部、内部因素交互作用,到三季度我国经济内在矛盾逐渐暴露产能过剩、需求不足,不良资产迅速上升 ,金融危机随时可能爆发。在这种形势下,国务院放弃年初的政策思路,采用适度宽松的货币政策和积极的财政政策是明智之举,货币政策也到了改弦易辙的时候。对拉动经济的三驾马车而言,也只有投资拉动一条道路可选。

在投资拉动经济过程中,制造业投资弹性较小,而且该行业投资受制于房地产投资,调节投资的主要选项是房地产投资和基建投资,因为这两项投资总规模大体相当,地产下降时往往需要拉动基建投资进行平衡,如图 6 所示。

但是,基建投资主要靠政府性投资影响,进一步增加受到财政收入增长的制约,如果进一步扩大,需要政府加大发债规模。目前的关键问题是房地产投资增速会不会进一步下滑。而房地产投资的增长幅度,取决于房价和销售情况。

如图 7 所示,我国房地产市场经过 7 个季度上涨,从 5 月份开始进入调整周期,5 月份下跌 0.32%,6 月份下跌 0.5%,跌速明显扩大。按正常调整周期看,房价下跌会持续 6~8 个月, 在今 年 年底 之前会一直处于下跌周期。

从历史数据的回归分析可以发现,近 10 年我国物价上涨的三分之二来源于房地产涨价,而一旦房价下跌我国将进入通缩周期,随着通缩的来临,房地产销售进一步萎缩,房企会加大去库存力度,从而减少新开工和房地产投资,最终导致房地产景气指数全面下行,如图8 所示。

由于房价下跌导致的房地产投资下行,其持续时间要比房价下行时间更长,往往在房价回升 2~4 个月后才会结束。因此,即使房价今年四季度结束下跌,房地产投资也要到明年一季度才会恢复上行。也就是说,在没有特殊刺激措施情况下,经济总体上还会延 续下行 趋势,政策所能调节的仅仅是下行的幅度。

四、货币政策思路明显变化如果说一季度央行还希望用压缩货币 供 应 量 来 去 杠 杆, 以 期 实 现 调 结 构、促改革,一季度以来的经济现实使他们放弃了这种思路,转而面对现实,逐步采用价格型调节工具,即按照企业可以承受的利率水平确定货币政策目标。经过 4、5 两个月的微量调整,经济没有明显起色,6 月份开始,央行开始加大了释放货币的速度,如图 9 所示。

自从去年我国 M2 超过 100 万亿以后,很多学者和官员认为我国货币严重超发,会引发严重的通胀,因而主张压缩货币为国民经济去杠杆。但是实践证明,我国不但没有出现通胀,反而出现了明显的通缩趋势,经济增速迅速下滑。

事实证明 M2并不是衡量流动性的合理指标,至少在我国不是。对于货币理论的认识肤浅和以讹传讹,导致的经济震荡在 2008 年曾经出现一次,20014 年则再次重现。我认为央行这次的主动纠错是务实和值得称赞的,未来两个季度依然应当坚持下去。

既然我们不能再搞 2009 年那种强刺激政策,又无法避免房地产下行带来的阵痛,政府只能采用比较宽松的货币政策,配合积极的财政政策,在基本保障民生的前提下,让经济稳步、有序下行,指 望经济再回到 7.7 以 上 的 水平, 已 经不现实了。即使各种政策调整顺利,取得成效,今年的实际增速也就达到 7.3%左右。endprint