关于全年一次性奖金个人所得税计税的思考

宋贤荣 蔺全录

(1.深圳职业技术学院 广东 深圳 518000;2.兰州理工大学经济管理学院 甘肃 兰州 730050)

随着我国市场经济的快速发展,工薪阶层收入持续增长,个人所得税也成为工薪一族普遍关心的问题,全年一次性奖金是许多行政机关、企事业单位绩效管理的重要组成部分,全年一次性奖金的计税如何更为合理,受到广大纳税人更多的关注,笔者现就这一问题进行探讨。

一、个人所得税法简述

2011年6月30日,全国人民代表大会常务委员会通过了关于修改《中华人民共和国个人所得税法》的决定,新的个人所得税法于2011年9月1日起正式实施。

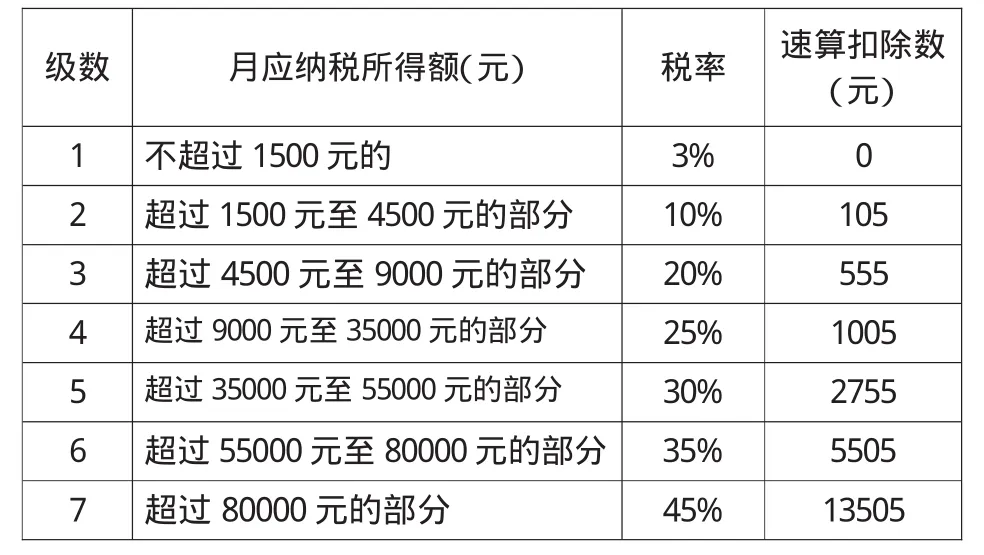

新的个人所得税法旨在加强税收对收入分配的调节作用,对构建我国和谐社会具有重要意义。新的个人所得税法将个税“减除费用标准”提高到3500元/月,工资、薪金所得适用的超额累进税率从9级调整为7级,具体如下表:

表1 个人所得税税率表(工资、薪金所得适用)

二、目前针对全年一次性奖金个人所得税的计征规则

新的个人所得税法实施以来,全年一次性奖金个人所得税的计征方法维持不变,仍按照国家税务总局颁布的《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)执行,对全年一次性奖金包含的内容以及个人所得税的计征规则规定如下:

1.全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金,包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

2.纳税人取得的全年一次性奖金,单独作为一个月工资、薪金所得计算纳税。

3.将雇员当月取得的全年一次性奖金除以12个月,按其商数确定适用税率和速算扣除数。

(1)发放奖金当月工资薪金高于(或等于)税法规定的费用扣除额的,其适用公式为:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数。

(2)发放奖金当月工资薪金低于税法规定的费用扣除额的,其适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数。

4.在一个纳税年度内,对每一个纳税人,全年一次性奖金个人所得税计税办法只允许采用一次,雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

三、现行全年一次性奖金个人所得税计税方法存在的问题

现行全年一次性奖金个人所得税的计税方法相当于全额累进,当全年一次性奖金的计税金额处于某些区间范围内,则会出现税前收入增加,税后收入不升反降的不合理的现象。

例:李某、王某在同一家企业任职,李某和王某两人的月均工资都是6000元/月,李某年底取得54000元的全年一次性奖金,王某年底取得60000元的全年一次性奖金,按照现行全年一次性奖金个人所得税的计税方法计算如下:

(1)李某全年一次性奖金应缴纳所得税=54000×10%-105=5295元

(其适用税率为10%,速算扣除数为105)

李某全年一次性奖金的税后收入=54000-5295=48705元

(2)王某全年一次性奖金应缴纳所得税=60000×20%-555=11445元

(其适用税率为20%,速算扣除数为5555)

王某全年一次性奖金的税后收入=60000-11445=48555元

通过以上计算比较不难发现:王某虽然取得税前全年一次性奖金比李某多6000元,但税后收入反而少了,这种现象极为不合理,不但员工不满意,企业成本支出增加了也没得到好处。

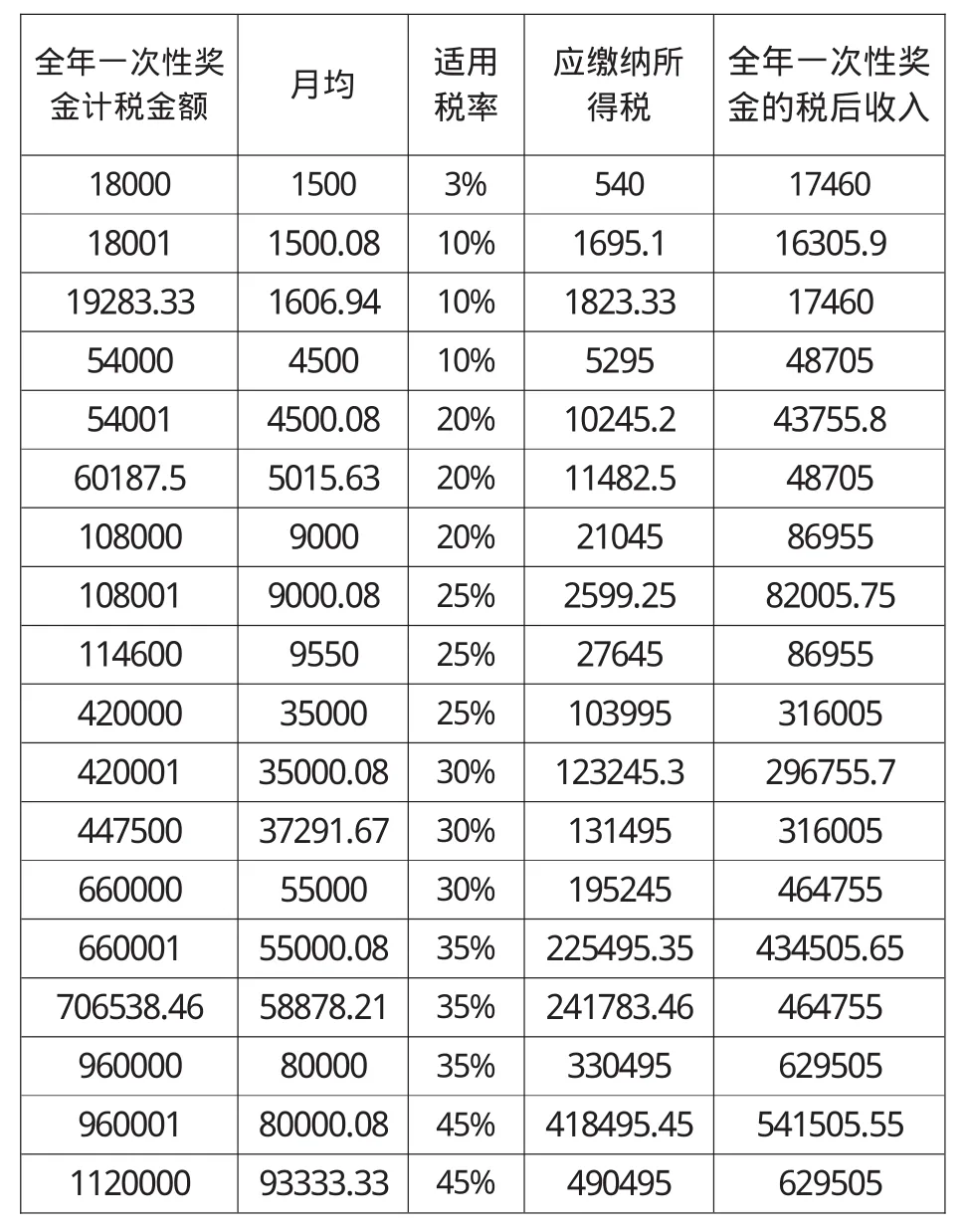

观察表2:全年一次性奖金计税金额18000元和19283.33元,税后收入均为17460元;全年一次性奖金计税金额18001元比18000元多1元,其税后收入反而少1154.1元。同理,存在不合理的情况共有6个区间,分别是:18001元~19283.33元;54001元 ~60187.5元;108001元 ~114600元;420001元~447500元;660001元~706538.5元;960001元~1120000元,这就是人们常说的“税率盲区”。

分析:各税率盲区的上限对应的计税金额与上一档非税率盲区上限对应的计税金额税后收入相同,且各税率盲区的下限比上一档非税率盲区上限对应的计税金额仅多1元,但税后收入却大幅减少。在“税率盲区”,税率调节收入的杠杆作用失效了,发得多,收入反而更少,显然有失公平。

表2 全年一次性奖金发放表货币单位:元

单位发放全年一次性奖金目的是通过绩效考核,提高员工的工作积极性,然而由于计税的原因(计税金额落入税率盲区),发得多了,缴税多了,员工收入反而少了,不仅达不到奖优罚劣的目的,又造成单位税负的增加,这是单位和员工双方都不愿意看到的,不利于单位和员工各自的发展。

四、应对策略

在实际工作中,面对上述不合理的现象,我们应该结合本单位的实际情况,在合法、合理的前提下运用科学的筹划,节税、避税,努力实现员工收益的最大化,提升员工的满意度,增强单位的凝聚力。主要有以下几方面的措施:

1.提高纳税意识

通过大力宣传、普及税法知识,增强员工“纳税光荣”的观念,杜绝偷漏税、逃税的违法行为,引导员工正确理解合理避税。

2.各部门协调、通盘筹划

合理避税关系到单位员工的切身利益,对单位来说也是一项复杂的系统工程,从收入、分配、考核方案的设计,到具体方案的实施,再到分配收入的发放,往往涉及人事、考核及财务等多个部门,各部门必须通力合作方可实现,要科学地预测全年收入,设计、优化发放方案,尽量做到均衡发放,全年一次性奖金可采用每月预发放,与当月的工资、薪金合并计税,通过综合考核后在年底清算并使用全年一次性奖金计税的方法发放,尽可能地保持每月工资、薪金计税的适用税率与全年一次性奖金计税的适用税率接近,这样能最大限度地减少税负。

3.权衡利弊,灵活处理

在实际操作中,需要考虑的因素很多,必须具体问题具体分析,以便更好地合理避税。

(1)针对不同收入群体需要区别对待

对于中、高收入群体,全年一次性奖金通常也较高,其奖金的计税适用税率很可能进入相当高的税率区间,造成奖金的税负非常重,因此应尽量将他们的全年一次性奖金平摊到每个月发放,增加平时的收入,降低其全年一次性奖金的计税适用税率。

对于低收入群体,应先用足税法规定的每月3500元的“费用扣除标准”,超过标准的部分再按照全年一次性奖金的规定计税。

(2)计税金额在税率盲区附近需特别小心

发放全年一次性奖金时,为了避免落入税率盲区,维护员工收益的最大化,甚至可以适当少量减少发放金额,使其计税适用税率进入下一级税率的上限范围内;还可以与员工沟通将计税金额大于适用税率低一级税率上限的部分延迟到下月发放,达到尽量少缴税的目的。

[1]《中华人民共和国个人所得税法》(自2011年9月1日起施行).

[2]《中华人民共和国个人所得税法实施条例》(自2011年9月1日起施行).

[3]《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号).

[4]《国家税务总局关于纳税人取得不含税全年一次性奖金收入计征个人所得税问题的批复》(国税函[2005]715号).

[5]刘泓.浅析全年一次性奖金个人所得税的纳税筹划[J].中国投资,2013(2下).