基于宏观压力测试的我国商业银行信用风险评估

陈宜成

(西华师范大学 商学院,四川 南充 637000)

基于宏观压力测试的我国商业银行信用风险评估

陈宜成

(西华师范大学 商学院,四川 南充 637000)

通过构建宏观压力测试模型,研究宏观经济波动对商业银行信用风险的影响。以不良贷款率作为评估商业银行信用风险的指标,根据Logit模型将商业不良贷款率转换为中介指标,然后将中介指标与各宏观经济变量进行多元回归分析以及对各宏观经济变量进行向量自回归分析。研究结果表明:选定的宏观经济变量对商业银行不良贷款率都有显著性的影响,同时,在设定的情景压力下,商业银行不良贷款率都有不同程度的增加。

宏观压力测试;信用风险;不良贷款率;商业银行

随着世界金融全球化进程的加快、国际大型商业银行跨国活动的发展,新环境下商业银行信用风险管理越来越突出,特别是2007年底美国次贷危机的爆发,在这种严峻的形势下,各国金融管理当局更加重视银行信用风险的管理,不断开发各种评估金融体系稳健型的工具。商业银行作为我国国民经济活动的重要组成部分,其稳健性关乎着国民经济发展的命脉,一旦商业银行出现信用危机,将会对我国金融体系的稳定性和经济的发展造成致命打击。2013年7月20日,我国央行决定全面放开金融机构贷款利率的管制,这一决定进一步推动了我国利率化市场改革和加深各商业银行之间的价格竞争。而且,银行之间的价格竞争行为必将产生新的变化,并与其风险行为之间形成更为复杂的联系[1]。因此,我们应该高度重视商业银行信用风险的问题,做到未雨绸缪。

在各种风险管理方法中,压力测试是近年来备受推崇的方法。巴塞尔银行监管委员会曾多次强调其重要性和必要性,在2009年5月正式发布的《稳健的压力测试和实践和监管原则》中再次强调压力测试的独立性,它成为验证和计量经济风险模型的重要工具的补充。根据国际货币基金组织和巴塞尔银行全球金融系统委员会的定义,压力测试是指利用一系列方法来评估金融体系承受罕见但是仍然可能的宏观冲击或重大金融事件冲击的过程。Berkowitz[2]把压力测试看作是关注“尾部”事件的一种特殊的风险模型。在微观层面,压力测试是可以作为VaR的补充,能够评估某些小概率事件对银行体系可能造成的影响,帮助金融监管当局更好地应对金融机构所面对的市场风险和信用风险;在宏观层面,压力测试将各种宏观经济冲击变量整合为一个宏观因子,将宏观波动因素考虑到评估银行信用风险的模型中,通过构建压力情境,预测和评估在特定的极端不利的市场条件下金融系体系承受风险和可持续发展的能力。2009年10月29日,银监会颁布的《商业银行流动性风险管理指引》明确要求商业银行至少每一季度进行一次常规压力测试,银行流动性将常规化、定期化。同时还规定,在市场受到巨大冲击等情况下,或在银监会的要求下,银行“应针对特定压力情景进行临时性、专门性的压力测试”。

一、文献综述

自20世纪90年代以来,国外学者就开始对宏观压力测试的理论和实证分析进行深入的研究,并取得丰硕的成果。在宏观压力测试模型构建方面及对后续模型不断拓展和实证研究贡献较大的是Wilson T C[3][4]和Merton R[5]两位,Wilson用Logistic模型对工业部门的违约概率进行转换,将转换得到的指标与影响银行稳健型的宏观经济变量进行建模,通过模拟在宏观经济冲击下将来违约概率分布的路径,进而分析资产组合预期异常损失。而Merton的模型则加入了股价对宏观要素的反映,将资产价格变动整合进违约概率模型中。Boss[6]以Wilson的模型为基础设计出压力测试的架构,根据加总的企业违约概率估计宏观经济信贷模型对澳大利亚银行部门进行压力测试,发现工业产出值、通货膨胀率、股票价格指数和油价是违约概率的决定性因素。Wong[7]等建立了香港零售银行业信用风险的宏观压力测试的架构,通过将违约率加入到宏观经济因子的回归方程中,以便考察银行违约率升高对宏观经济的反馈作用,然而,实证表明这种反馈作用并不能通过数据表现出来。Esa[8]等认为如果利用整个银行业违约率作为因变量则会忽略贷款组合的行业差异性,所以采用CPV模型,即用每一行业的违约率分别进行多元回归,同时各残差项相关,进而能有效地考虑贷款行业组合的差异性及相关性。Schechtman[9]等通过采用分量回归的方法对巴西银行业的数据进行了实证研究,但遗憾的是,作者未能给出变化线性关系的经济解释。

我国国内学者近年来也对压力测试的相关理论和实证进行了探索研究,但国内关于压力测试的研究还处于初步阶段而且偏重于研究银行体系的稳定性的评估,并没有涉及不确定性风险的能力评估。理论方面,杨鹏[10]整理了压力测试的相关理论和技术方法,并对英国、美国和加拿大监管当局的压力测试归范进行了详细的介绍。孙连友[11]、高同裕和陈元富[12]等学者对宏观压力测试进行了理论探讨,但只是对国外文献的整理或综述,并未能进一步的深入和发展,而且也没有涉及对多种宏观压力测试模型的介绍和分析。实证方面,华晓龙[13]利用Logistic模型将不良贷款率转换为宏观综合指标,与宏观经济因素进行多元线性回归,并在GDP大幅下降和CPI飙升的情景假设下进行了宏观压力测试。冯佳、朱华彬[14]以我国A股市场上14家上市银行为研究对象,利用压力测试房价下跌时房地产贷款违约对银行业净利润的影响。谭晓红[15]利用四类银行的贷款损失率,通过构建房价下跌和物价上涨的极端条件,运通蒙特卡洛模拟方法得到宏观因素冲击下四类银行的贷款损失分布,结果表明在设定的压力情境下,四类银行的贷款损失率都有不同程度的上升。

本文利用国外比较成熟的压力测试模型,结合我国当前实际的宏观经济形势以及特殊金融体系,构建了适合评估我国商业银行体系信用风险的宏观压力测试模型,实证分析我国宏观经济指标对商业银行不良贷款的影响,最后利用蒙特卡罗模拟方法,模拟我国商业银行在不同压力情景下不良贷款率的分布图,定量地分析了商业银行抗风险能力,使得研究结果更切合实际情况。

二、宏观压力测试模型构建

考虑到我国主要商业银行的不良贷款的数据从2004年才开始正式公布,而其他宏观经济变量的可得数据的事件跨度要远远大于不良贷款,我们在借鉴前人研究的基础上建立更适合评估我国商业银行信用风险的宏观压力测试模型。在研究我国宏观经济变量和不良贷款率之间相关关系前,首先需要利用Logit模型将不良贷款率转化为宏观综合指标。其次,考虑宏观综合指标与宏观经济因素之间的关系,同时还要考虑宏观综合指标的某些滞后变量。最后,考虑宏观经济因素与其他一些宏观经济因素以及与宏观综合指标某一些滞后变量之间的关系。所以,具体的宏观压力测试模型表达式如下:

(1)

Yt=b0+b1xt+…+b1+sx1-s+a1Yt-1+…akYt-k+vt

(2)

Xt=m0+m1xt-1+…+mpxt-p+a1Yt-1+aqyt-q+εt

(3)

其中,Yt表示与t时期经济状况有关的一个宏观综合指标,也可以理解为反映t时期银行业不良贷款率和各宏观经济变量之间关系的中介指标,PDt表示t时期不良贷款率,xt表示各宏观经济变量,中介指标就是由一些外生的宏观经济变量来解释。考虑到宏观经济变量的滞后影响,模型引入了其滞后项,同时也引入Yt的滞后项,以便更好地刻画模型。公式(3)是关于各宏观经济变量的时间序列模型,由于考虑到宏观经济因素采取的时间序列数据,有可能存在变量的滞后性,于是对各宏观经济变量进行了2阶自回归分析,从公式中还可以看到模型不仅考虑了宏观经济变量之间的相互作用,还考虑到商业银行体系对宏观经济活动的回馈效应。使得模型更加符合我国当前的国情。在整个模型中,假设残差序列vt和εt是序列不相关,并且分别服从方差,协方差矩阵Σv和Σε的正态分布。其中,vt和εt相关的方差协方差矩阵为Σ(v/ε)。

三、实证研究及分析

(一)指标的选取及数据来源

我们采用商业银行的不良贷款率(NPL)作为商业银行贷款信用风险度量的指标,不良贷款率主要指贷款5级分类中的次级、可疑、损失类所占贷款总额的比例。它是评估商业银行信用风险管理水平以及风险管理能力最有效的指标。同时,选取了对商业银行不良贷款率影响较为显著的5个宏观经济指标:国内生产总值增长率(RGDP)、广义货币供应量增长率(GM2)、房地产平均销售价格指数(HPI)、消费者价格指数(CPI)、一年期流动资产平均贷款利率(R)。

在考虑我国商业银行经营的特殊性和相关数据可获得性,我们选取从2007年第一季度到2013年第二季度的季度数据,而且,宏观经济变量的数据不是采取各经济部门的统计值,而是我国整体水平的统计值。数据分别来自于中国人民银行官网、《中国统计年鉴》、中经网、国家统计局。

(二)模型估计

1.单位根检验

由于我们采用的数据是时间序列数据,为了防止出现“伪回归”现象,在进行回归分析前首先对各变量进行单位根检验,单位根检验采用的是ADF检验,检验结果见表1。

表1 检验结果

由表1我们可以发现,原序列的所有变量在5%的显著水平下均不显著,说明这些变量的原序列均不平稳,但是,这些变量经过一阶差分后,均通过模型检验,且所有变量均平稳而且满足同阶单整的条件。因此,可以利用这些数据进行向量自回归模型和多元回归模型。

2.估计模型

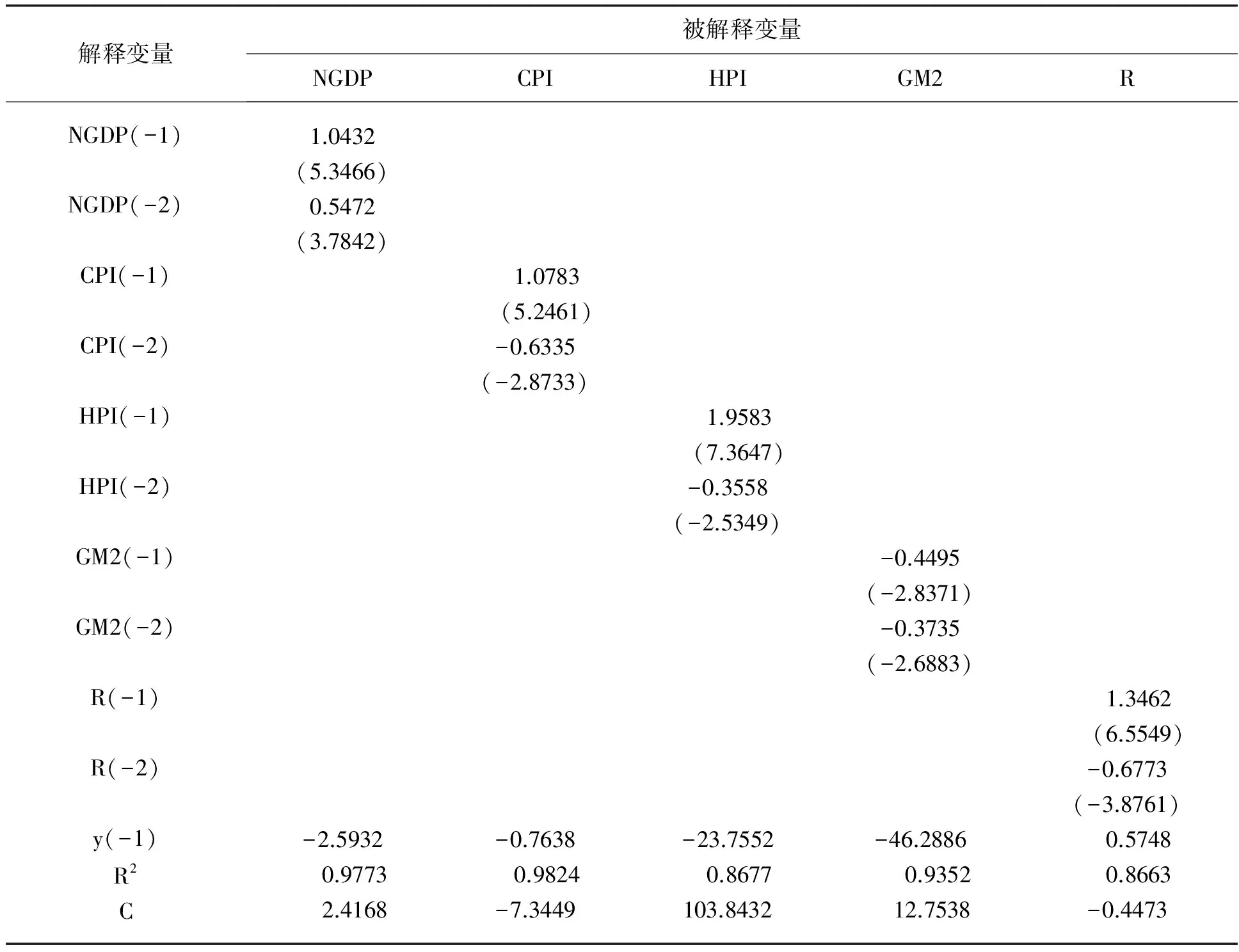

将2008—2013年的季度数据(名义数据和实际数据)代入到上述式(2)中,然后通过计量软件eviews6.0对在中介指标y和各宏观经济变量进行多元回归分析,由于考虑到中介指标y不仅会受各宏观经济变量的影响,也会受到自身滞后项的影响,所以模型(2)中引入了y的滞后项。通过对模型估计结果的实证分析发现在引入名义变量作为解释变量的模型是最佳的模型,而且根据AIC和SC准则的判断标准确定y的最优滞后项为一阶滞后项。则最终回归结果见表2。

由表2可以得到:不良贷款容易受其滞后一

表2 中介指标与各宏观经济变量回归结果

阶变量的影响,且与其滞后一项呈正相关,这符合实际宏观经济情况,也显示出宏观经济波动对银行体系的影响较长远。由于我们通过Logit模型对不良贷款进行了转换,得到的中介指标与不良贷款率是呈反向变动的,所以,当国内生产总值迅速增长时,则不良贷款率将会降低,当消费价格指数大幅度上升时,国内出现通货膨胀,经济处于萎缩阶段,则不良贷款率就会上升,房地产销售价格大幅度下跌时,大量资金就会涌入房地产市场,产生泡沫经济,则会使不良贷款率上升,此外,当广义货币供应量和贷款利率增加也会有利于不良贷款率的下降。并且所有宏观经济变量前的系数均符合经济学意义,中介指标和各宏观经济变量均存在一定的相关关系,且比较显著,这进一步表明宏观经济变量的确是影响我国商业银行体系违约率的重要因素。

下面我们对各宏观经济变量进行自回归分析,在分析之前,根据自回归分析中“滞后准则”确立各宏观经济变量的滞后阶数为2阶,其回归结果见表3。

表3 各宏观经济变量的自回归结果

由表3可以发现,模型拟合度较好,这说明此模型有较强的解释能力,同时,银行不良贷款率也受到各宏观经济变量滞后期的影响,这点符合我国当前的基本情况。这一影响主要体现在房地产销售价格和一年期流动资产贷款利率上,同时,不良贷款率受各宏观经济变量滞后一期影响较滞后二期显著,这些说明了宏观经济冲击对银行的不良贷款的影响存在时滞效应。

(三)情景压力分析

我们采用情景分析方法对我国商业银行信用风险进行宏观压力测试。首先在预测时间段内设定压力测试源,然后对宏观经济变量进行估值以及这些宏观经济变量在情景压力下的中介指标yt和不良贷款率的估计值,最后运用蒙特卡洛模拟其他宏观经济变量相应的估计值,并最终求得我国商业银行不良贷款率,进而分析宏观经济变量对我国商业银行体系信用风险的影响。

在过去的30多年,我国经济保持较高的增长速度,国内经济形势向好。但是2007年底由于受到美国金融危机的冲击,我国经济开始处于低迷时期,根据2013年第二季度公布的数据,我国GDP增长率仅为7.6%,而且到目前我们还没有看见经济开始复苏的迹象。同时,政府对我国过高房价的调控日趋缩紧,甚至出台了“限购”的政策,由此可见在未来的时间内房价可能出现涨幅下缓,甚至出现房价下跌的情形。此外我国当前的消费物价水平由于受到国内外多因素的推动一直处于持续上升状态,政府出台的调控政策在短期内也没有达到预期的效果,由于国内资源供应短缺问题以及相关价格体制的展开,我国消费物价指数可能会呈现继续上涨的趋势。

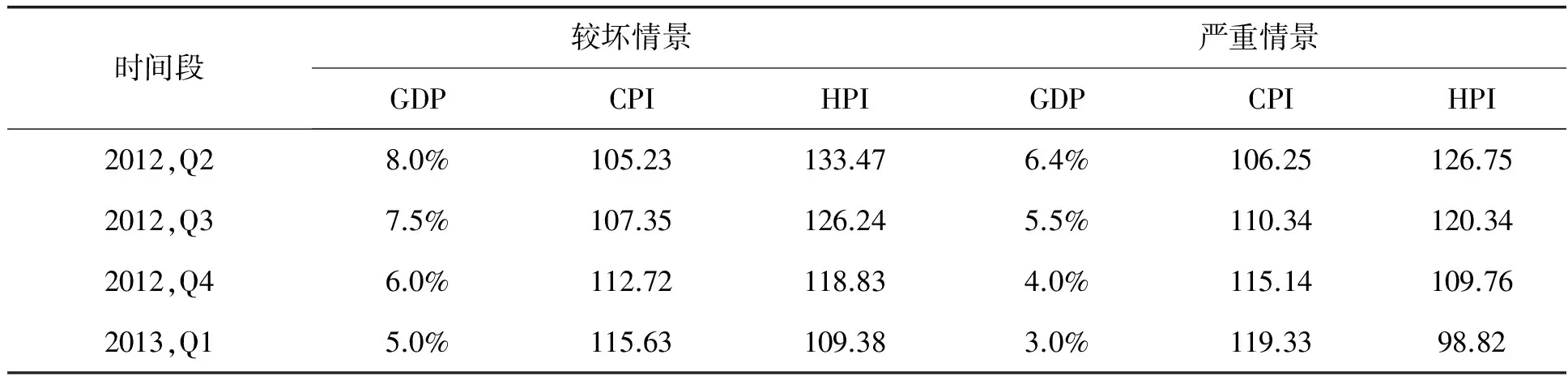

根据我国当前的宏观经济形势和宏观政策调控的方向,我们以2012年第一季度为基期,模拟从2012年第二季度到2013年第一季度共4个季度覆盖一年期的未来路径,设置了3种压力情景:(1)GDP增速放缓;(2)CPI指数上涨;(3)房产销售价格下降。同时,设置了较坏情景和严重情景2种情景。具体情况见表4。

表4 GDP、CPI、HPI在不同压力情景下的设定

根据表4中GDP、CPI和HPI在不同情景压力下的数据,我们通过构建VAR模型,利用蒙特卡洛模拟方法求得其他宏观经济变量的预测值,然后对中介指标进行估计,并通过Logit模型转换最终得到不良贷款率。因此,我们得到最后的压力测试结果如图1所示。

由图1我们可以发现,随着我国GDP增长率不断下降、CPI指数的持续上涨和房地产销售价格HPI的大幅下跌,我国商业银行的不良贷款率是持续不断上升,在较坏情景下,我国商业贷款率从2012年第二季度的1.37%上涨到2013年第一季度的6.31%,在严重情景下,不良贷款率从1.54%上涨到7.82%。同时,我们还可以看到,在两种情景下,不良贷款率在一开始上升的幅度较小,但是在后面上升的幅度明显增大,这可能是随着时间的推移,国内宏观经济出现严重扭曲以及人们对经济增长失去信心,而且在房地产行业出现了严重泡沫,从而导致商业银行不良贷款率的增加。由此可见,经济衰退、通货膨胀的加重以及房地产价格的下降对我国商业银行信用风险的增加有着明显的影响。

图1 商业银行在不同情景下不良贷款率分布图

四、结论与建议

我们利用国外已经相当成熟的压力测试模型,结合我国当前实际的宏观经济状形势,建立适合于我国商业银行的宏观压力测试模型。以银行不良贷款率作为评价商业银行体系信用风险的指标,利用Logit方程将不良贷款率转换为中介指标,再将中介指标和各宏观经济变量进行多元回归分析,然后对各宏观经济变量进行向量自回归分析,最后在此基础上,利用情景分析和蒙特卡洛模拟方法进行宏观压力测试。通过实证研究发现:名义国内生产总值GDP、消费物价指数CPI、广义货币供应量GM2、房地产销售价格HPI和一年期流动资产贷款利率R对商业银行不良贷款率均有显著影响,其中,国内生产总值对不良贷款率的影响最大,广义货币供应量的影响最小。同时,不良贷款容易受到其滞后项的影响以及各宏观经济变量对不良贷款率也存在时滞效应。情景压力测试分析表明,在GDP增速放缓、CPI指数上涨以及房地产销售价格HPI下跌的情景压力下,都会导致商业银行不良贷款率出现不同幅度

的提高,并随着宏观经济压力的不断增大,商业银行体系的信用风险持续增加。

通过以上实证研究分析发现,我国商业银行体系的稳健性还有待进一步加强,在面临各种宏观经济冲击的时候,其化解风险的能力还不是很强。对此,笔者提出几点建议:

(1)我国商业银行应该密切关注国内宏观经济指标及其发展趋势,加大对国家宏观政策的研究。特别是关注那些能够反映宏观经济走势的指标,在此基础上,商业银行可以采取一定程度的逆周期措施,来确保信贷资产的质量。

(2)商业银行应建立健全的社会范围的征信体系。商业银行应该建立包含授信企业和个人的历史信用数据、企业效益和还款意愿在内的一系列数据,借鉴过去的经验,将授信企业和个人借款后一阶段的经济波动影响全部考虑进去,以此来降低贷款的信用风险[16]。

(3)银监会应建立和完善金融机构风险预警体系,及时分析由宏观经济波动冲击给商业银行所带来的信用风险的发生机制和传导机制,加强对商业银行的风险提示。此外,监管部门应及时出台指导性建议和改进性的措施,督促商业银行针对宏观压力测试的结果自觉查缺补漏,重新定位适合于本行实际情况的发展战略,完善其治理结构,确保其稳定而健康地运行。

[1]张宗益,吴恒宇,等.商业银行价格竞争与风险行为关系——基于贷款利率市场化的经验研究[J].金融研究,2012,(7):1-14.

[2]Berkowitz J.A coherent framework for Stress Testing [J].Working Paper of Federal Reserve Board: FEDS,1999,(29):1-48.

[3]Wilson T C.Portfolio credit risk [J].Risk.1997,9(10):111-117.

[4]Wilson T C.Portfolio credit risk [J].Risk.1997,10(10):56-61.

[5]Merton R.On the pricing of corporate debt the risk structure of interest rates [J].Inance.1974,29(7):449-470.

[6]Boss M.A Macroeconomic credit risk model for stress Testing the Austrian credit portfolio[J].Financial Stability Report.2002,(4):64-82.

[7]Wong J,Choi K F,Fong T.A Framework for Macro Stress

Testing the Credit Risk of Banks in Hong Kong [J].Hong Kong Monetary Authority Quarterly Bulletin.2006,(10):1-38.

[8]Jokivuolle E,Virolaine K,Vahamaa O.Macro-model-based stress testing of Basel capital requirements [D].Bank of Finland Research Discussion Papers.2008.

[9]Schechtman R,Gaglianone W P.Macro Stress Testing of Credit Risk Focused on the Tails [D].Central Bank of Brazil Working Paper.2011-45.

[10]杨 鹏.压力测试及其在金融监管中的作用[J].上海金融,2005,(1):27-30.

[11]孙连友.金融体系压力测试——概念与方法[J].济南金融,2006,(2):43-50.

[12]高同裕,陈元富.宏观压力测试及其在我国应用面临的问题[J].南方金融,2006,(2):8-10.

[13]华晓龙.基于宏观压力测试方法的商业银行体系信用风险评估[J].数量经济技术经济研究,2009,(4):117-128.

[14]冯 佳,朱华彬.商业银行房地产贷款压力测试分析[J].五邑大学学报,2009,(11):22-26.

[15]谭晓红,樊纲治.我商业银行宏观压力测试研究——基于四类银行的SUR模型[J].投资研究,2011,(12):3-16.

[16]闻丽英.商业银行委托理财的法律风险与防范[J].西安财经学院学报,2012,(6):95-98.

[责任编辑:邹学慧]

AnAseessmentontheCreditRiskforChinaCommercialBankBasedonMacroStress-Testing

CHEN Yi-cheng

(China West Normal University,Business College,Nanchong 637000,China)

We research the impact of macro economic fluctuation on credit risk of commercial banks by the macro stress test model.We choose Non-performing loans in commercial bank as the measurement of credit risk.Use Logit equation transferring it into an intermediate indicator which could reflect the default probability of banking system.And then establish linear regression model with kinds of macroeconomic variables and the each vector autoregression analysis with macroeconomic variables.At last.We get the distribution of Non-performing Loans rate under macroeconomic stocks through scenario analysis and Monte Carlo stimulation method.The results show that these macroeconomic have significant impacts on the Non-performing Loans of commercial banks.Meanwhile the Non-performing Loans of commercial have increased with different extents under the given scenario pressure.

macro stress-testing; credit risk; non-performing loans rate;commercial bank

2013-12-15

F832.33

:A

:1671-7112(2014)04-0010-08