我国家电行业资本结构影响因素分析

付艳慧 刘国峰 李秀云

资本结构有广义和狭义之分,狭义的资本结构是指企业长期负债和权益资本的比例关系;广义的资本结构是指股权资本与债权资本的比例关系。鉴于我国所处的特殊经济体制和金融体制,加上目前国内外经济环境影响,对我国上市公司资本结构影响因素进行实证分析具有重要意义。

一、我国家电行业资本结构现状

(一)产权比率和资产负债率

对于我国家电行业资本结构现状,本文从产权比率和资产负债率两方面进行研究,为更加直观反映家电行业资本结构,本文在研究中考虑了行业因素,除家电行业外,还选取了制造业中的食品制造业、纺织业、家具制造业、汽车制造业和医药制造业等五大子行业。从新浪财经所提取2013年上市公司数据显示,家电行业平均产权比率为170.79%,在所选取制造业的6个子行业中所占比率最高,也就表明家电行业资本结构中债券比率较高,自有资金对偿债风险的承受能力较弱,属于高风险、高报酬的财务结构;而平均资产负债率分别为53.08%、53.48%、39.45%、55.15%、34.97%,家电行业的资产负债率为57.82%,是所选取子行业中的最高值。

(二)负债结构

1.整体负债结构

家电行业的资产负债率在整个制造业来说偏高,研究数据显示在其偏高的资产负债率下负债结构总体水平为长期负债占总负债的不足10%,其余大约90%的负债全部来自流动负债。以上分析表明,我国家电行业资本结构现状为:资产负债率偏高,家电行业资产负债率为57.82%,处于制造业所选子行业中最高水平,也就说明家电行业偿债能力劣于制造业其他子行业。

2.家电行业流动负债构成

企业的流动负债主要包括短期借款、交易性金融负债、应付票据等。其中金融负债包括短期借款、交易性金融负债、应付债券、应付票据,本文把除以上金融性负债以外的流动负债都归为经营性流动负债。一般而言,企业经营性流动负债较多,体现企业运营模式较合理,说明企业运转能力较强;若金融负债较多,说明企业过多的依赖借债维持经营。

为了直观的反应所选样本行业经营负债与金融负债的比例,本文以金融性负债占流动负债的比例为例对样本行业进行统计,统计结果为:金融负债比重在0—50%、50%—75%、75%—100%的企业数分别为12家、4家、0家,占总样本的比例分别为75%、25%、0%,也就是说家电行业流动负债占总负债比重较大的现状下,经营负债占有流动负债的相当大部分。

二、研究方法的选取和假设的提出

本文应用Eviews5.0软件利用最小二乘法,以2013年家电行业上市公司中的16家财务数据为样本,选取企业规模、公司盈利能力、企业成长性和资产担保能力这四个因素对资本结构的影响进行实证分析,并提出如下假设:

假设H1:企业规模与资本结构呈正相关关系;

假设H2:企业盈利能力与资本结构成负相关关系;

假设H3:企业成长性与资本结构呈正相关关系;

假设H4:资产担保能力与资本结构呈正相关关系。

三、家电行业资本结构影响因素的实证分析

(一)变量设计与模型建立

研究变量包括被解释变量和解释变量,本文的被解释变量为资本结构,选取的代理变量为产权比率;解释变量是影响资本结构的各个因素,其变量设定及影响因素指标如下:

表1 各影响因素指标

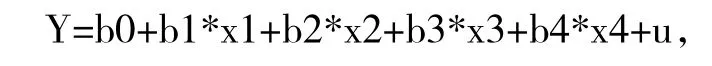

综上建立模型为:

其中b0表示在没有任何因素影响情况下的资本结构;bi表示xi的回归系数;xi表示各影响因素对资本结构的影响;u为随机扰动项。

(二)样本数据收集

选取2013年度家电行业上市公司财务数据为样本,样本公司包括我国上市公司的A股和H股,剔除了年度区间被ST的公司,也剔除了无法获得数据的公司。本文中所用的财务数据均来自新浪财经提供的上市公司2013年年报,相关数据的处理都是通过EXCEL和Eviews5.0软件进行。

(三)模型结果分析

利用Eviews软件,依据最小二乘法做Y对x1、x2、x3、x4的回归,并经反复分析、试算及检验,得出如下结果:

回归结果显示:模型的拟合度良好,通过了经济意义和回归系数的检验。

(四)实证研究得出的结论

在进行计量经济学回归模型分析时,一般相关系数范围在0.3—0.5是低度相关;在0.5—0.8是显著相关;在0.8以上是高度相关。根据以上分析,得出结论如下:

1.企业规模与资本结构正相关,与假设一致,x1的相关系数为0.595882,表明企业规模对资本结构的影响是显著的。

2.企业盈利能力与资本结构正相关,与假设不一致。x2的相关系数为1.106488,表明企业盈利能力与资本结构存在高度相关性。

3.企业成长性与资本结构呈正相关关系,与假设一致。x3的相关系数为1.916695体现出了公司成长性与资本结构的高度相关关系。

4.资产担保能力与企业资本结构正相关,与假设一致。x4相关系数为0.861249,体现了资产担保能力与企业资本结构的高度相关性。

四、研究体现出的问题与建议

(一)家电行业存在的问题

1.产权比率和资产负债率偏高

首先,家电行业平均产权比率为170.79%,也就表明家电行业资本结构中债券比率较高,自有资金对偿债风险的承受能力较弱,属于高风险、高报酬的财务结构。

其次,经过对包括家电行业在内的6大子行业上市公司财务数据进行比较发现:家电行业资产负债率为57.82%,处于制造业所选子行业中最高水平,也就说明家电行业偿债能力劣于制造业其他子行业。

2.负债结构不合理

家电行业负债总额中,流动负债所占比例均在85%以上,而非流动负债仅占负债总额的不足15%。一般而言,企业流动比率占总负债水平的50%较为合理,所以我国家电行业负债结构十分不合理。

3.融资顺序欠合理性

本文假设企业盈利能力与资本结构成负相关关系。但实证研究中呈现出与假设不一致的关系,也就体现了我国家电行业资本结构存在的一些问题,比如在融资顺序方面,即使在企业盈利能力较强的情况下,家电行业也不是倾向于内源融资,而是过多的依赖外部举债融资。

(二)建议

1.宏观方面

(1)加大政府支持力度为了改善融资结构,加大长期负债比重,政府应采取措施促进证券市场的健康发展,比如增加企业发行债券的额度、完善债券流通市场和信用评级制度等。

(2)完善金融借贷体制。我国家电行业企业长期负债比例较低,而长期负债的主要融资渠道为长期借款,所以银行借贷机制应该得到完善,使其能够更好的为企业服务。

2.微观方面

(1)优化负债结构。对于本行业资产负债率偏高的事实,家电行业企业在进行融资选择时,应该注意控制负债的数量,相对加大内源融资力度,使资产负债率能够保持在较安全的水平。

(2)拓宽融资渠道。在日常经营中,家电企业应该减少流动负债比例,相应增加长期负债的比例,使流动负债和长期负债保持在均衡水平,以适应企业在日常生产经营中不同资金的需求。

(3)合理安排融资顺序。在进行融资时企业要根据自身财务状况安排各种融资量的比例,既不能过分的依赖内源融资,使企业缺乏发展的后续力量;又不能过度依赖举债融资,使企业面临较大的还本付息压力。

(4)完善财务体系。企业财务人员要注重资金的有效利用,防止资金的闲置与浪费;另外要增加固定资产、存货等有形资产的价值,以加强资产担保能力,从而增加举债能力;建立完善的财务监督体制,加强对成本费用、负债结构、资金运用、偿债能力等方面的监控。

[1]张建平.公司理财精要[M].人民邮电出版社,2006.258—309.

[2]刘国峰,马四海.企业财务报表分析[M].机械工业出版社,2010.47—85.