我国房产税改革研究

吕洪良

摘 要:房产税改革是当前我国财政改革的重大举措。房产税是一种财产税,对于财产税,学术界存在受益观点和资本税观点。在对这两种观点进行评析的基础上,本文比较了重庆和上海房产税改革措施及其效果,并对进一步扩大房产税改革试点提出相应的政策建议。

关键词:财产税;房产税改革;受益观点;资本税观点

中图分类号:F81042 文献标识码:A

文章编号:1000176X(2014)03007705

一、引 言

2011年,上海和重庆开始进行房产税改革试点。2012—2013年,国务院相关部门多次表示将扩大个人房产税改革试点范围。随着不动产统一登记、全国房产信息联网等制度提上议事日程,学者们对房产税改革各抒己见。

由于房产税改革试点时间较短、数据资料缺乏,所以,目前尚无法用规范的实证研究来验证这些观点。况伟大[1-2]实证研究中的房产税是根据1986年颁布的《中华人民共和国房产税暂行条例》对企事业单位、社会团体和组织以及个人经营性房产征收的,不是对作为居民自有财产的居住性房产征收的,而对于居民自有财产的居住性房产征收房产税是当前房产税改革的主要方向。所以,他们的实证研究仅有有限的参考价值。郑思齐等[3]则避开了经验数据不足的困境,利用2010年城市居民大样本调查数据,测算了不同征税条件和税率情况下中国245个地级及地级以上城市的房产税征税情况,分析了房产税税收收入对地方财政的贡献以及给城市居民带来的税收负担。这项研究隐含的前提是房产税是可行的,并提出问题的关键是如何制定政策实现相应目标。刘洪玉等[4]提出了一个规范研究问题,他们指出,由于中国复杂的住房制度演变与住房产权结构,目前城镇居民家庭收入与住房价值之间存在明显的不匹配,在这种条件下,推行一步到位式的房产税改革必然在短期内引发严重的税负公平性问题。这项研究提出了房产税改革可能遇到的公平性问题,但并没有否定房产税改革的可行性。

房产税改革不仅关系到宏观经济效果,而且涉及到制度环境因素和机制设计问题,所以,现阶段房产税在我国是否可行仍然未有定论。由于住宅通常是居民价值最大的财产,而且具有不易隐藏、不易移动和易于估价等特征,所以,房产税是最主要的财产税。在西方学术界,关于财产税或房产税也存在两种不同的观点,即受益观点和资本税观点,解读这两种观点,对于理解我国当前的房产税改革具有重要的指导意义。

二、财产税的受益观点

受益观点是在研究Tiebout模型的过程中形成的。Samuelson[5]认为,在公共物品消费上,居民有隐藏个人偏好、免费搭车的倾向,因此,分散的价格体系不能确定集体消费的最优水平,有必要尝试其他类型的投票机制或信号传递方式。Tiebout[6]认为,尽管Samuelson的分析对联邦支出适用,但并不适用于地方支出。他描绘了这样的场景,地方政府提供不同的公共物品—税收组合,居民根据公共物品—税收菜单和个人品味来选择不同辖区,这一过程与市场机制下旅游购物相似。Tiebout模型假设居民以“用脚投票”的方式选择辖区和相应的公共物品—税收组合,政府以征收人头税的方式为地方公共物品和服务融资,税收相当于公共物品和服务的价格。

Tiebout模型继承了Wicksell[7]的一致同意原则。Wicksell[7]指出,如果政府认为建设一个公共项目是必要的,先要对该项目是否值得建设做出判断。福利经济学家通常采用成本—效益分析法,Wicksell提出了另一种方法——一致同意原则,其隐含的假设是,社会福利是否有所增进不但要考察社会成员的福利总和是否增加,而且要考察每一个社会成员的福利是否都有所改善。具体做法是,政府通过单独的税收为某个特定的公共项目筹资,纳税人根据自己对公共物品数量的效用判断和所需承担的相应税收份额的意愿,通过政治的和集体选择的过程将最佳的公共物品数量和税收份额匹配,最终达成一种每个纳税人都能接受的协议。在Tiebout模型中,居民不是对某个特定项目“用手投票”,而是对某个特定的公共物品—税收组合“用脚投票”,但同质性社区的形成实质上就是一致同意原则的结果。一致同意原则不仅关系到每个社会成员福利的增益,也关系到相关税收政策的社会成本和执行效率——这是当前探究房产税改革所忽略的。

Oates[8]最先把Tiebout设想的人头税与财产税联系起来,他的经验研究表明,地方公共支出的收益和成本会以资本化的方式体现在住宅价值上,即增加公共支出将提高住宅价值,提高财产税税率将降低住宅价值,以此证明居民在选择辖区时是考虑公共服务—税收组合的,这正是Tiebout模型的前提假设。由于引入了住宅市场,财产税与房产税是等同的。Oates的研究说明两点:第一,居民在选择住宅时考虑公共物品—税收组合;第二,地方政府财政政策影响住宅资产价值。Hamilton[9]进一步证明了财产税与人头税是等价的,他在Tiebout模型的基础上扩展了四个假设,其中最主要的两个变化如下:第一,将住宅市场明确纳入模型;第二,假设地方政府能够实行有效的分区制。Hamilton的推理如下:第一,分区制确定了一个社区的最低住宅面积或价值,没有一个家庭可以购买到低于最低面积的住宅,从而以较低的税款来分享与其他家庭同等水平的公共物品或服务;第二,如果一个家庭欲购住宅的面积或价值高于社区的最低规定,那么他们会选择搬迁到一个更富裕的社区,使其欲购住宅水平正好等于该社区分区制的最低要求,于是,财产税有效地转化为人头税;第三,居民根据其对住宅和公共物品的品味产生群分。

财产税作为受益观点的重要前提之一是适宜的分区制能够得到严格遵守。Fischel[10]的研究表明,分区制并不仅限于规定一栋住宅所能占据的最小土地面积,还应当包含对建筑缩进、高度限制、不同建筑标准的规定、背街停车的规章、单个家庭使用的最小面积及限制等法律规定。他认为,这些分区工具已非常灵活,足以保证地方政府实施有效的分区。

受益观点揭示了征收房产税所产生的经济效果,即如果公共物品和服务不变,增加财产税税率会降低住宅资产价值;如果财产税税率一定,有效公共物品和服务供给将提高住宅资产价值——财政变量资本化是激励居民呼吁或退出的基础。受益观点强调了公共物品和服务与税收的对应关系,暗含了一致同意原则,这是财产税实现财政收入组织功能的基础。如果特定辖区的公共物品和服务存在规模效益,那么,就会产生财政剩余并以资本化的形式体现在住宅价值中,进而保证居民有意愿缴纳房产税。

三、财产税的资本税观点

与受益观点竞争的是财产税的资本税观点。它是由Mieszkowski[11]利用Harberger的税负归宿一般均衡模型发展起来的。资本税观点不同于传统观点,其建立在单一辖区住宅市场的局部均衡模型基础上,认为资本不承担住宅财产税的税负,该观点假设单一辖区的资本供给是具有完全弹性的,即资本可以配置到各种可供选择的用途中。财产税对资本部分的负担以住宅价格增长的形式完全转嫁给住宅消费者承担,由于假设土地供给是完全缺乏弹性的,税收中的土地部分完全由土地所有者承担,如果土地供给不是固定的(如城市用地可以扩展到毗邻农用土地的市郊),则税负由土地所有者和住宅所有者分担,比例取决于供给和需求弹性。而在传统观点中,财产税是对土地和住宅课征的一种货物税。

Mieszkowski[11]认为,这种局部均衡分析忽略了整个经济体系中所有辖区广泛使用财产税而带来的一般均衡效果。资本税观点假设存在两类辖区,高税收辖区和低税收辖区,同时假设全国资本供给是完全缺乏弹性的,因此,资本所有者作为一个整体承担了全国财产税的平均税负,Mieszkowski称其为财产税的利润税效应。他认为,利润税效应不会扭曲整个系统的资本配置,因为在全国的任何辖区,资本都要承担平均税负。同时,假设资本是可以在不同辖区间流动的,可完全逃避由地方财产税率与整个系统的平均税率之间差异所带来的税负。在高税收辖区,较高财产税率会使资本流出从而降低了当地生产要素(土地和劳动力)的生产率及其竞争性回报,最终提高住宅和复合商品的价格;而资本流入低税收辖区导致当地工资和土地价格上涨,使住宅和复合商品价格下降。Mieszkowski将这一效果称为财产税的货物税效应,并指出对于整个经济系统而言,货物税效应基本为零。根据Mieszkowski的分析,利润税效应是决定财产税税负归宿的主要因素,货物税效应只起到次要作用。货物税效应扭曲了整个系统的资本配置,资本会从高税收辖区流向低税收辖区,直到所有辖区的税后资本回报率相等为止。

Mieszkowski模型把地方政府的公共服务和税收视为外生变量。为了弥补不足,Zodrow和Mieszkowski[12]对资本税观点进行了重新形式化。Zodrow—Mieszkowski模型增加了受益观点所强调的地方财产税特征,如居民根据支出—税收组合选择辖区、地方公共服务内生的变化及其对个人效用水平的影响、相互独立和竞争的辖区以及分区制的作用等,推导结果表明,加入Tiebout模型的特征之后,资本税观点的基本结论仍然成立,仍然可以推导出财产税归宿的利润税效应和货物税效应的明确表达式,只要满足以下两个条件:第一,住宅资本可以根据税率差异在不同辖区间自由流动,至少在长期可以转为其他用途;第二,全国的资本存量是固定不变的。受益观点则认为,住宅资本是不可流动的,而居民或家庭具有潜在的流动性——这是两种观点的重要差别之一。在资本税观点中,资本因为较高税率而流出,这一推论隐含了一个假设,即为资本提供的公共服务是不变的。由于资本外流具有扭曲作用,对辖区经济不利,所以,地方政府通常会选择较低税率。在受益观点中,不存在资本的再分配效应,税收价格与公共物品和服务是对应的。

受益观点和资本税观点都认为,财政变量的变化会影响居民住宅资产的价值。从经验研究的角度区别财产税的受益观点和资本税观点是比较困难的。Oates [13]指出,目前为止的研究表明,我们不可能完全拒绝受益观点或新观点中的任何一个而接受另一个。资本税观点是一种宏观经济理论,强调财产税作为政策调控工具的作用;受益观点是一种城市经济理论,强调财产税的财政收入组织功能,涉及诸多制度因素。

四、重庆与上海的房产税政策比较

房产税不是一个新税种,1951年实施的《城市房地产税暂行条例》已对外商投资企业、外国企业和组织以及外籍个人征收房产税。1986年颁布的《中华人民共和国房产税暂行条例》对企事业单位、社会团体和组织拥有产权的房产征税;对个人出租的房产按出租收入征税,但个人所有非营业用的房产则在免税之列。2008年12月,国务院颁布了第546号令,废止《城市房地产税暂行条例》,外资企业和外籍个人依照《中华人民共和国房产税暂行条例》缴纳房产税。而即当前的房产税改革是对城市居民的非经营性房产征税。

2011年,重庆正式启动对部分住宅征收房产税改革试点工作。第一,对于独栋别墅,不管存量房还是增量房均要征税;第二,对于房价达到当地均价两倍以上的高档公寓也将征税;第三,对于在重庆无户口、无工作、无投资的三无人员在重庆所购房产,购买两套以上住房的从第二套开始征收房产税。房产税率根据房价达到当地均价倍数所划分的等级依次递增。同年,上海也开始实施对部分个人住房征收房产税的改革试点。征收范围包括上海居民家庭在本市新购且属于该居民家庭第二套及以上的住房和非上海居民家庭在当地新购的住房。上海居民家庭人均不超过60平方米的,其新购的住房暂免征收房产税,税基暂按应税住房市场交易价格的70%计算缴纳,适用税率暂定为06%。对住房每平方米市场交易价格低于当地上年度新建商品住房平均销售价格两倍的,税率暂减为04%。

重庆与上海的房产税政策是有差异的。重庆的房产税被称为“豪宅税”,具有再分配性质,针对富人阶层的政策意图非常明显。房产税税率的设定是累进的,主要是为了控制住宅价格。高档住宅以及配套的高品质公共服务对于富人阶层不仅可以满足他们的正常需求,而且作为身份和地位的象征可以满足其炫耀性需求。因此,征收房产税可能不会显著影响富人阶层对高档住宅的需求。上海的房产税被称为“增量税”,针对的是住宅增量而非存量,其主要目的是控制居住面积。重庆和上海的房产税政策都利用了房产税的调控工具职能,也就是资本税观点中的货物税效应和利润税效应。

由于重庆和上海房产税试点时间仅有三年,样本数据不足,加之房产税作用范围有限,所以,目前无法用标准的计量方法判断房产税对当地住宅价格的作用效果。笔者引入北京和成都两个未进行房产税改革的城市的数据,这两个城市在人均GDP、人口规模、地理区域上分别与上海和重庆对应。通过对比发现,未进行房产税改革的北京在2011年住宅价格超过上海,2012年之后逐步拉开与上海的住宅价格差距。而未进行房产税改革的成都住宅价格走势与重庆基本相同。这种差异是不同房产税政策的结果还是由于不同住宅价位对房产税敏感程度的差异,有待于数据充足时进一步检验。但重庆和上海的房产税政策所产生的经济计算是不同的,在上海,所有购房者都需要考虑购房面积与房产税的关系,房产税政策影响整个住宅市场;而在重庆,只有少数高档住宅消费者需要考虑房产税因素。

重庆和上海的房产税改革试点都选择了阻力最小的制度变迁路径。重庆的“豪宅税”符合税收的能力原则,又顺应了社会上的仇富心理。但针对这类豪宅,征收消费税比征收财产税更为合理和有效。上海的“增量税”针对当地居民购置的第二套以上住宅和外地居民新购住宅征税,而且对当地居民人均居住面积不超过60平方米的新购住宅暂免征税,这些措施不触及多数人的利益,只针对有能力负担的少数人和外来人口。相对而言,上海以控制人均住宅面积为目标的措施更为合理。这就相当于以整个城市为辖区设定了一个分区规则,即人均居住面积超过60平方米或外来人口需要为额外的公共物品和服务付费,这样可以促使居民选择适宜的居住面积或租赁多余的住宅。

五、我国房产税改革的机制设计

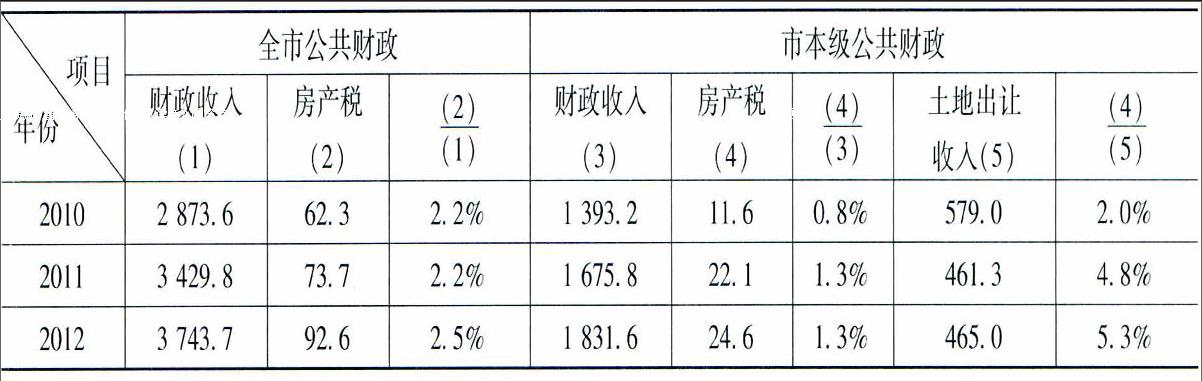

房产税改革试点之所以只涉及少数人和少数住宅资产,是因为当前我国的制度环境不能保证地方政府按照受益观点来征收房产税。在无法落实一致同意原则的前提下,征收房产税会产生两种结果:第一,衍生出巨大的社会成本;第二,地方政府对房产税持消极态度,特别是对有意吸引投资者和高技术人才的城市,可能会使房产税名存实亡。如果房产税只针对住宅增量或少数高档住宅,而不针对大量的住宅存量,那么,房产税组织财政收入的功能很难发挥出来。有资料表明,2011年和2012年,重庆根据试点改革规定征收的房产税收入分别为9 000多万元和14亿元。上海没有单独发布新房产税政策所产生的税收收入,仅根据2011年房产税增长幅度估算,最多为11亿元,如表1所示,从上海房产税占财政收入的比重和占国有土地使用权出让收入的比重看,房产税目前还不足以替代土地出让收入而成为地方政府的主要收入来源。

表12010—2012年上海财政收入与土地使用权出让收入情况单位:亿元

数据来源:根据上海财政相关年度决算报告整理而成。

推进我国城市的房产税改革,短期内,可以在条件成熟的大城市推广上海的房产税改革经验,但从长期看,房产税改革不是单纯的财政制度改革,而是一项重大的社会系统工程,其目的是逐步营造一种适宜的制度环境,消除居民的抵触心理和社会成本,以保证房产税有效执行。其中一个核心问题是按照受益观点和一致同意原则重构城市治理结构,形成政府与市民的双重激励。

从地方政府的角度,第一,治理结构要能够激励地方政府征收房产税,通常认为,政府肯定愿意扩大税收,但如果土地出让收入是政府收入的主要来源而房产税仅占较小的比重,特别是房产税影响了土地出让收入,那么,地方政府可能没有足够激励收取房地产税,而会优先保证土地出让收入的稳定增长;第二,治理结构要能够激励地方政府有效提供公共物品和服务,如果企业所得税或营业税是财政收入的主要来源,那么,理性的地方政府会倾向于保护辖区内工商业企业的利益,不能有效为辖区居民供给公共物品和服务,甚至会引入重污染企业,对当地居民产生负的外部性;第三,将辖区居民的满意度作为地方官员考核和任免的关键指标,如果以GDP增长率为核心指标,那么,地方官员在晋升锦标赛的激励下必然会重视当地工商业的发展,而辖区居民的满意度对他们没有实际价值,因此,无法保证公共物品和服务以最有效率的方式供给;第四,居民可以通过低成本的呼吁和退出来表达意见,对地方官员形成激励和约束,这也是治理结构应该具有的功能。

从辖区居民的角度,第一,治理结构要能够激励辖区居民有充分的缴纳房产税的意愿,通常认为,居民有不纳税或者少纳税而免费搭车的倾向,但如果公共财政支出增加了生活适宜度,并通过资本化提升了住宅资产的价值,而且房产税税率在一个适宜而公平的范围内,那么,居民应该能够为公共物品和服务供给支付费用;第二,治理结构要赋予居民政治参与权以对辖区的政治决策施加影响,因为住宅通常是居民的最大财产,财政政策将会影响住宅价值,所以,居民如果不能以积极的方式参与地方政治就不会有缴纳房产税的意愿;第三,辖区的规模应该保证公共物品和服务的可获得性,同时又保证不对辖区之外产生正的外部性,在特定辖区内,公共物品和服务的区位分布应该相对均衡,如果某些居民无法获得相应的公共物品和服务,那么,他们就不会愿意支付税收价格,辖区外的居民要获得该辖区的公共物品和服务,必须付出较高的交通成本和门票成本,如跨学区接受教育,公共物品和服务对其他辖区的正外部性也将降低本地居民为其融资的激励,这类公共物品和服务通常由更高一级的政府来供给;第四,要本着公平的原则对没有纳税能力的特殊群体减免房产税,即采取所谓的“断路政策”。

为了实现上述机制,可以采取以下措施:第一,地方政府的层级应该确立为市下属的区县政府,地域范围过大,公共物品和服务分布的均衡性就会降低;第二,市级政府与区县政府之间要逐步形成不同的财政收入结构,其中,区县政府以房产税为主要收入来源,而市级政府掌握间接税、直接税和土地收益等,土地的规划和审批权限应归市级政府所有;第三,区县政府应推进民主法治进程,健全人大和政协制度,加强信息公开和舆论监督,增强辖区居民对地方政府的约束;第四,完善社区的业主委员会制度,鼓励业主参与和社区自治,培育微观的政治参与环境。

参考文献:

[1] 许善达房产税不符合当前国情[EB/OL]http://magazinecaijingcomcn/2011-01-27/110629286html,2011-03

[2] 谷成房产税改革再思考[J]财经问题研究,2011,(4):91-97

[3] 况伟大住房特性、物业税与房价[J]经济研究,2009,(4):151-160

[2] 况伟大房产税、地价与房价[J]中国软科学,2012,(4):25-37

[3] 郑思齐,孙伟增,满燕云房产税征税条件和税收收入的模拟测算与分析 [J]广东社会科学,2013,(4): 5-15

[4] 刘洪玉,郭晓旸,姜沛言房产税制度改革中的税负公平性问题[J]清华大学学报(哲学社会科学版),2012,27(6): 18-26

[5] Samuelson,PAThe Pure Theory of Public Expenditure [J]Review of Economics and Statistics,1954,36(4): 387-389

[6] Tiebout,CMA Pure Theory of Local Expenditure [J]The Journal of Political Economy,1956,64(5): 416-424

[7] Wicksell,K A New Principle of Just Taxation [A]Musgrave,RA,Peacock,ATClassics in the Theory of Public Finance[C]London: Macmillan,199472

[8] Oates,WEThe Effects of Property Taxes and Local Public Spending on Property Values: An Empirical Study of Tax Capitalization and the Tiebout Hypothesis[J] Journal of Political Economy,1969,77(6):957-971

[9] Hamilton,BWZoning and Property Taxation in a System of Local Governments[J] Urban Studies,1975,12(2): 205-211

[10] Fischel,WAMunicipal Corporations,Homeowners,and the Benefit View of the Property Tax[A] Oates,WEProperty Taxation and Local Government Finance[C]Cambridge:Harvard University Press,2001,33-77

[11] Mieszkowski,PThe Property Tax: An Excise Tax or a Profits Tax?[J] The Journal of Political Economy,1972,1(1): 73-96

[12] Zodrow,GR,Mieszkowski,PThe New View of the Property Tax: A Reformulation[J]Regional Science and Urban Economics,1986,16(3):309-227

[13] Oates,WEFederalism and Government Finance[A]Quigley,JS,Smolensky,EModern Public Finance[C]Cambridge: Harvard University Press,1994126-161

[16] 郑猛重庆房产税试点得失[EB/OL]http://magazinecaijingcomcn/2013-06-30/112974354 html,2013-19

(责任编辑:徐雅雯)