上市公司内部控制重大缺陷暴露对信息透明度的影响研究

——基于治理行为的中介效应

朱彩婕,马玉婷

(1.山东财经大学会计学院,山东济南 250014;2.山东大学管理学院,山东济南 250100)

上市公司内部控制重大缺陷暴露对信息透明度的影响研究

——基于治理行为的中介效应

朱彩婕1,2,马玉婷1

(1.山东财经大学会计学院,山东济南 250014;2.山东大学管理学院,山东济南 250100)

在内部控制重大缺陷暴露后,公司治理行为的改善是否影响公司的信息透明度是一大研究热点。以2007-2008年暴露内部控制重大缺陷的深市A股非金融类上市公司为样本,实证研究发现:内部控制重大缺陷暴露后,信息透明度存在较大幅度提高;独立董事比例变化程度在公司内部控制重大缺陷暴露与透明度提高之间起了中介变量的作用。然而,外部监督力度变化程度、股权集中度变化程度、董事长与总经理两职合一变化程度在公司内部控制重大缺陷暴露与透明度提高之间的中介作用并不存在。

上市公司;信息透明度;内部控制缺陷;治理行为

一、引 言

最近几年,许多企业经营失败或财务舞弊,这和完善的风险监控机制和内部控制体系的缺乏是不无关系的。2008年财政部会同证监会、审计署、银监会、保监会五部委颁布了《内部控制基本规范》①指出企业制定缺陷认定标准的同时提出整改方案,并且鼓励公司对内部控制有效性发布自我评价报告与鉴证报告,从2010年起开始在上市公司范围内施行。上述五部委在2010年又出台了《企业内部控制配套指引》(下文称为《配套指引》),内部控制缺陷认定汇总表的编制被提上日程,《配套指引》规定企业不仅需要披露自评报告,而且需要出具鉴证报告,这对规范企业内控是非常有益的。《配套指引》还要求管理层在自评报告中必须包括“缺陷及其认定情况”,而且,“整改情况以及拟采取的整改措施”也被要求包括在其中,注册会计师应在出具的鉴证报告中,针对财务报告内部控制有效性发表意见,更重要的是,注册会计师还要对非财务报告内部控制重大缺陷②本文中内部控制重大缺陷依据《评价指引》,是指一个或者是多个控制缺陷的组合,其有可能导致企业严重偏离控制的目标。进行一系列描述。《配套指引》构建了我国内部控制体系的框架,支持了内控缺陷的研究。研究内部控制重大缺陷及其披露情况的文章因此不断涌现。

在2007年,公司治理整改专项活动在我国证监会的带领下拉开了帷幕,要求针对公司治理及内部控制构架中存在的问题发布整改计划是这次专项活动的亮点。活动还要求整改完成后,上司公司需要公开发布整改报告。此活动对很多上市公司来说是一种良好契机,因为上市公司可以借此机会向市场传递内部控制有效性提高这种良好信号。提高信息透明度①在1998年9月,巴塞尔银行监管委员会给予的透明度的定义是:公开披露不仅可靠,并且及时的信息,以使信息使用者借此准确评价银行的风险分布、财务状况和业绩、风险管理实务以及经营活动。报告还指出,披露本身不一定会导致透明;一定要提供准确、及时、充分、相关的信息披露以实现透明,这些披露须以完善的计量原则为基础。就是向市场传递积极信号的有效方式之一。有关信息透明度的许多突出问题在我国上市公司中依然存在,比如不少上市公司一直以来并不重视提供及时、公开、透明、准确信息,不仅提供不实信息,而且操纵利润报表,各种“数字游戏”时有发生。提高上市公司的信息透明度,是我国监管部门工作的重中之重。在上述背景下,本文以内部控制缺陷为基础,以公司治理整改专项活动为契机,进一步探索企业内部控制重大缺陷暴露后,上市公司信息透明度的变化。

关于“坏消息”在证券市场中带来的负面效应的文献相对较多,研究相对成熟。近年来,也有不少学者对“坏消息”,包括内部控制重大缺陷暴露带来的积极影响进行研究,具体体现在下述文献中。Goh[1]利用实证研究,以自愿披露内部控制缺陷,且在SOX法案颁布前的公司为样本,发现在内部控制重大缺陷披露后,公司不仅在审计委员会以及董事会独立性方面,而且在财会专长董事人数综合改善程度方面,显著高于没有披露缺陷的公司,更重要的是,在缺陷披露的后一年,样本公司主要治理特征和控制组公司相比,已相差无几。我国学者刘明辉、韩小芳[2]将1999至2004年间被上交所、深交所以及证监会“谴责”的64家公司作为样本,探索公布舞弊事件是否是改善上市公司内部治理的一个因素。研究结果显示“谴责”公告后,上市公司的股权集中度以及高管持股比例降低,董事会规模更加精简,而且会议次数增加,财务信息质量有所提高,但并没有在审计意见类型中得到体现。吕慧[3]将2006至2007年在深交所上市的公司中,暴露内部控制重大缺陷的公司作为样本,运用实证方法——配对样本T检验,分析样本公司治理行为在内部控制缺陷暴露前和暴露后(总共五年),是否有所改善。研究显示:在内部控制缺陷暴露后,样本公司股权集中度出现大幅下降,在股权结构的设置上有一定改善,实证结果还显示,暴露内部控制重大缺陷的公司董事会结构不仅更加优化,而且发挥出其更加有效的作用——会议频率出现大幅提高,并且董事会规模变的精简,但是,在独立董事机制改善方面未见成效。Dechow[4]研究发现,在竞争性资本市场上,内控重大缺陷的暴露,将会导致上市公司股票价格出现下跌,与此同时,不少机构投资者会放弃持有公司股票。鉴于此,上市公司会通过争相发布“好消息”这一途径,来重塑投资者信心,从而提升公司股价。而“好消息”的发布是需要通过有效的信息披露、提高信息透明度实现的。另外,管理层将会因内控重大缺陷的暴露面临被解雇的风险,为维持其在经理市场中良好的声誉,也将致力于对公司治理进行有效改善,通过提高信息透明度向市场传递好的信号。从以上文献可以看出,“坏消息”出现后,积极作用所体现的因素主要有独立董事比例、审计委员会会议频率、审计委员会以及董事会独立性、财会专长董事人数、股权集中度以及高管持股比例、董事会规模以及会议次数、财务信息质量、董事会结构等这些治理行为,以及信息透明度水平。

本研究理论意义体现在,丰富了与信息透明度和内部控制缺陷有关的文献。这之前,关于信息透明度的研究一般都是从公司治理对其影响的角度着手的,从内部控制重大缺陷暴露后信息透明度变化的角度研究的较为鲜见。本文立足于解决的问题是:公司内部控制重大缺陷暴露后,通过采取一系列治理行为措施,使得信息透明度提升。因此,本文弥补了前人仅从内部控制重大缺陷暴露后公司治理行为的改善效果角度进行研究的局限性,进一步考虑内控重大缺陷暴露后,通过治理行为的改善,给广大财务报表使用者带来的直接利好消息——信息透明度提高。

二、假设提出

基于信号传递假说,内控重大缺陷的暴露理所当然地会引起负面反应,但从另一角度来看,缺陷公司相对没有暴露缺陷的公司来说有更大的动力和压力去改善公司形象,鉴于此,上市公司会通过争相发布“好消息”这一途径,来重塑投资者信心,从而提升公司股价。而“好消息”的发布是需要通过有效的信息披露、提高透明度实现的。Madhavan[5]认为,在一个有效的市场上,提高透明度可以使公司股价的波动性减弱,使股票的流动性增强,股价上升。因此,内控重大缺陷的暴露后,为提升股价,公司有动机提高信息透明度。另外,管理层将会因内控重大缺陷的暴露面临被解雇的风险,为维持其在经理市场中良好的声誉,也将致力于对公司治理进行有效改善,通过提高透明度向市场传递好的信号。内部控制重大缺陷暴露后,在一定的外部情境因素(经济发展水平、社会文化因素、法律、政治等)下,公司内部和外部的治理主体会采取一系列治理行为,外部监管力度也会增强,公司内部的董事会、监事会会通过更加合理化股权结构、提高独立董事比例等行为重塑投资者信心,从而提升公司股价,管理层也要维持其在经理市场中良好的声誉,也会更有作为。力争尽快实现发布“好消息”改变形象,“好消息”的发布是需要通过有效的信息披露来进行的,而这正好促进了透明度的提高。因此,提出假设1:

H1a:在内部控制重大缺陷暴露前后,信息透明度存在显著差异,暴露后信息透明度提高。

H1b:内部控制重大缺陷暴露程度与其后信息透明度变化程度是正相关的关系。

由于外部压力的存在,公司更可能积极地采取治理行为,内部控制重大缺陷会激励公司采取行动,对治理结构进行改善。因为发现缺陷的公司更可能发生财务报告错误或者是舞弊,更容易被监管机构以及投资大众关注,所以发现缺陷的公司更有动力改善公司治理结构,来重塑声誉资本。在存在外部压力的情况下,公司选择低信息透明度的成本较高,面临被处罚的风险越大。因此,在外部监督力度较大的情况下,公司更可能提供高信息透明度的信息。谭劲松、宋顺林、吴立扬[6]研究发现,外部监督力度与公司信息透明度成正比。因此,本文提出假设2:

H2a:内部控制重大缺陷暴露后,外部监督力度增强。

H2b:外部监督力度变化程度是公司内部控制重大缺陷暴露与信息透明度提高的中介变量。

在委托代理理论中,中小股东以及其他股东的利益会被大股东利用自身优势挖掘“隧道”的方式侵占。而在股权相对集中的公司中,大股东占用小股东的利益的情况更是有过之而无不及,相应的,大股东对利益侵占有关的关联交易很有可能不披露或披露不实信息。虽然大股东这种行为的监管风险是存在的,但如果将获得足够大的收益,基于成本收益原则,对大股东来说,选择不披露或披露不实信息是有利可图的。鉴于此,股权集中度过高导致的大股东的代理问题将致使上市公司选择有意不披露一些可能是重要的信息,进而降低公司的信息透明度。谭劲松、宋顺林、吴立扬[6]发现公司代理问题越严重,其信息透明度越低。股权集中度降低,可以减轻大股东的代理问题,从而有助于信息透明度的提升。而有学者研究发现被谴责或内控缺陷暴露后,股权集中度降低。如刘明辉、韩小芳[2]将1999至2004年间,被上交所和深交所以及证监会“谴责”的64家公司作为样本进行实证研究,研究发现,在公告舞弊事件后,公司股权集中度降低。吕慧[3]研究发现,内部控制重大缺陷暴露后,股权集中度大幅下降。因此本文提出假设3:

H3a:内部控制重大缺陷暴露后,股权集中度下降。

H3b:股权集中度变化程度是公司内部控制重大缺陷暴露与信息透明度提高的中介变量。

权利制衡是公司治理的核心,董事长与总经理两职合一,会导致董事会不能有效监督管理层。董事会的监控功能会因两职合一被削弱,这更有可能导致公司避免披露一些不利于自身的信息,公司信息透明度也会因此降低。不少学者研究发现两职合一确实会降低公司信息透明度。例如,Forker[7]研究发现,内部监控质量以及信息披露质量将会因两职合一而降低。另外,Ho和Wong[8]进行的研究也证实了这一发现。崔学刚[9]发现两职合一会降低公司信息自愿披露水平,从而降低公司信息透明度。孔玉生[10]认为董事会制约、监督总经理的有效性会因董事长与总经理这两个职位的分离而提高,信息透明度也会受到两职分离的影响。因而可以推断当两职合一取消时,信息透明度可能会提高。内部控制重大缺陷暴露后,为改善内部控制,加强监督成为当务之急,在这种情况下,董事长与总经理两职合一可能是不可取的。同时,也有学者发现受谴责或内控重大缺陷暴露会使两职合一的程度降低。如Goh[1]发现,两职合一比例在内控重大缺陷暴露后,趋势有所降低。Agrawal和Anup[10]实证研究发现公司董事长与总经理兼任比例在被谴责后显著降低,但较控制组来说仍偏高。刘明辉等[2]发现上市公司两职合一比例在被谴责后逐渐降低。基于以上文献,本文提出假设4:

H4a:内部控制重大缺陷暴露后,两职合一比例降低。

H4b:两职合一变化程度是公司内部控制重大缺陷暴露与信息透明度提高的中介变量。

独立董事,是指独立于公司股东且不在公司中内部任职,并与公司或公司经营管理者没有重要的业务联系或专业联系,并对公司事务做出独立判断的董事。其最根本的特征是独立性和专业性。一般来说,独立董事能够给企业提出切实可行的意见,为企业的建立完善与发展建言献策。在内部控制重大缺陷暴露后,公司比正常情况下更需要能够改善内部控制的方法和措施,此时独立董事便可发挥其为公司提供宝贵意见的作用。独立董事人数越多,这种作用很可能越明显。以往的研究也表明,公司被谴责或内控重大缺陷暴露后,独立董事人数增多。如Goh[1]发现内部控制重大缺陷暴露后,公司独立董事比例提高。吴世农、蔡志岳[11]研究得出,在存在舞弊的公司中,有较小的独立董事规模。刘明辉、韩小芳[2]实证研究发现,在舞弊事件公告后,公司采取提高独立董事比例的措施。另外,也有证据表明较高的独立董事比例可以导致信息透明度提高。Lim等[12]实证研究结果显示:独立董事有提高信息披露程度的动机。为了使股东和管理者之间的信息不对称程度降低,独立董事需要向外界披露更多的信息,从而向资本市场传递信号——独立董事履行了诚信与勤勉义务。独立董事人数越多,信息披露程度就越高。Chen和Jaggi[13]实证研究表明,公司信息披露水平随着独立董事在董事会中的比例的提高而提高。Cheng和Courtenay[14]研究表明,公司独立董事人数越多,信息披露程度也越高。Rosenstein和Wyatt[15]发现,独立董事比例越大,公司自愿披露信息的意愿越强烈。Leftwich[16]和Fama和Jensen[17]研究表明,经营者的机会主义行为因董事会中独立董事比例的提高而能被更加有效监督,进而公司自愿披露更多的信息。Forker[7]研究表明独立董事在董事会中的比例的越高,披露财务信息的质量越高,经营者因拒绝披露信息而获得不当利益的可能就会降低。崔学刚[9]研究发现独立董事在董事会中的比例较高的公司,其信息透明度也较高。陈祯祯[18]研究发现信息透明度水平与独立董事比例显著正相关。孙雷雷[19]研究发现会计与独立董事比例是正相关关系,独立董事能够真正起到监管上市公司的作用,独立董事比例的增加能够使得会计透明度提高。综上所述,本文提出假设5:

H5a:内部控制重大缺陷暴露后,独立董事比例提高。

H5b:独立董事比例变化程度是公司内部控制重大缺陷暴露与信息透明度提高的中介变量。

三、研究设计

(一)变量选取

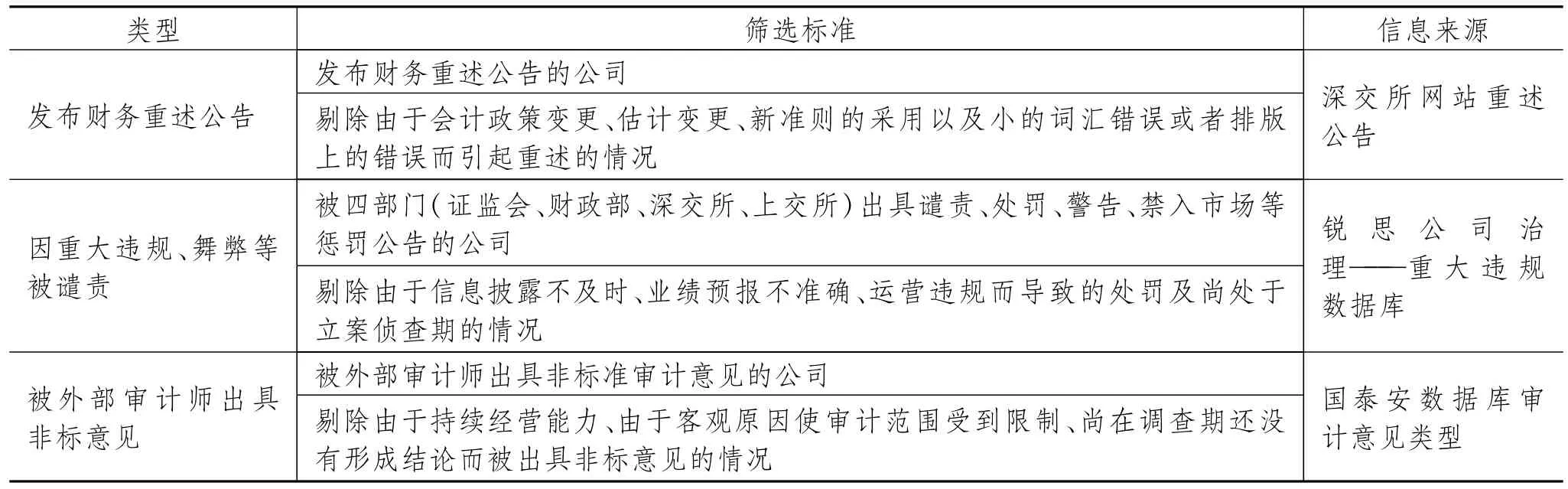

由于众学者对内部控制缺陷的定义莫衷一是,其严重程度的划分标准也不明确,更重要的是,目前我国上市公司在信息披露中极少谈及内部控制缺陷。因此,本文参考吕慧[3]的硕士论文,根据2010年《企业内部控制审计指引》,其第二十二条列示的内部控制可能存在重大缺陷的四大迹象,选取替代指标对内控重大缺陷进行量化。具体筛选标准如表1所示。

表1 内部控制重大缺陷筛选标准

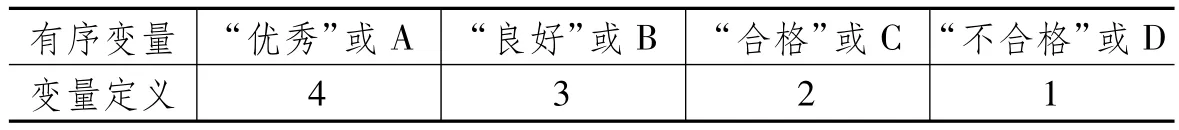

本文从深交网站(www.szse.cn)的“诚信档案”中手工搜集公司信息透明度数据①从2001年开始,根据上市公司信息披露工作考核办法,深交所考评深市主板公司的信息披露状况。,在搜集到的样本公司2006年至2012年的信息披露考核数据的基础上,对信息透明度变量的赋值是根据深交所对上市公司的信息披露水平划分标准来确定的。划分标准分为“优秀”或A,“良好”或B,“合格”或C,“不合格”或D等4个等级。对信息透明度变量的定义如表2所示。

表2 透明度变量定义

(二)样本选择与数据来源

本文的研究样本只选择参与深交所考评的公司,鉴于只有深交所考评深市主板公司的信息披露情况;由于2007年证监会开展了公司治理整改专项活动,此活动是上市公司缺陷暴露后,为挽回投资者信心、提高信息透明度的大好时机,但由于2007年暴露内控缺陷公司的样本量过少,本文选取了2007、2008两年暴露内控重大缺陷的公司为样本;本文只选取了单一A股上市的公司,鉴于在不同政策背景下,多地交叉上市的公司受到不同的监督管理力度;本文只选取了在主板上市的公司,因深市2006年开始创建中小板,2009才开市的创业板与主板上市公司上市年限以及规模都有所差异;本文只选取了非金融上市公司,鉴于金融类上市公司与非金融类上市公司的监管要求有较大区别;在此基础上,本文选取了2007、2008年暴露内部控制缺陷的公司(时间跨度为2006年-2012年——内部控制缺陷暴露的前一年到后四年),其中2007年选取了111家,2008年选取了115家,2007、2008年的重复选取的有38家,在时间窗口内已终止上市或曾暂停上市的公司被剔除,其中剔除了2007年的26家,2008年的19家,有1家在2007年暴露内控缺陷的公司因在深交所网站“诚信档案”中无信息透明度数据被剔除。综上,本文将2007至2008年间深市A股主板内部控制缺陷暴露的非金融类上市公司作为样本,2007年84家,2008年96家。

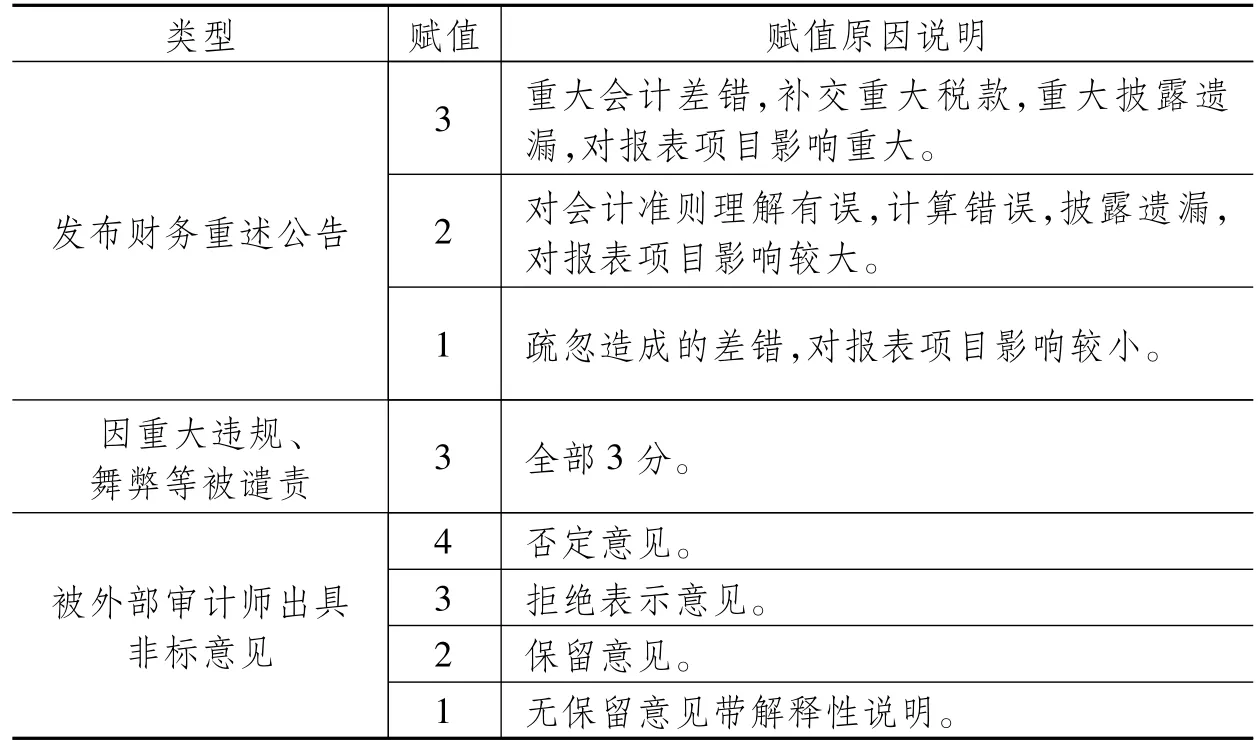

表3 内部控制重大缺陷赋值说明

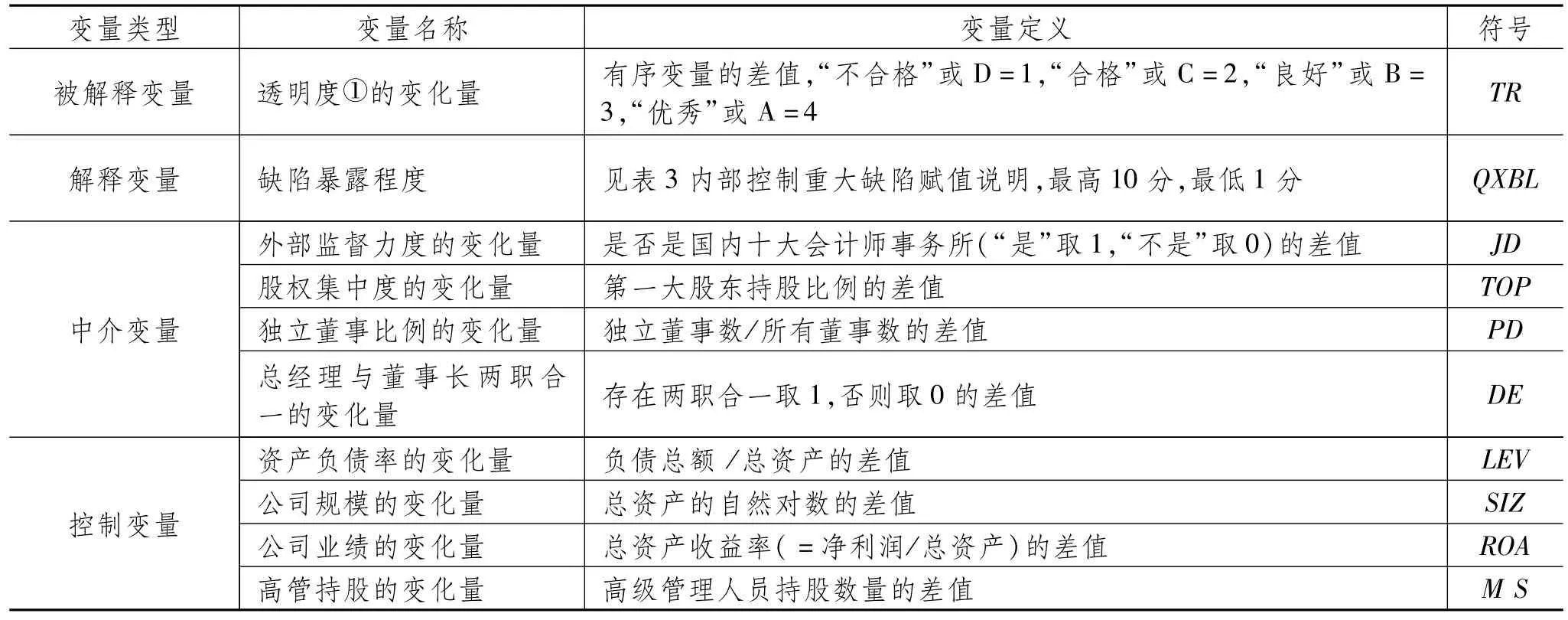

(三)变量说明

本文根据内部控制重大缺陷暴露迹象的严重程度进行量化打分赋值,具体赋值说明如表3所示。所研究的变量赋值如表4所示。

表4 变量定义表

四、实证检验及结果分析

(一)描述性统计

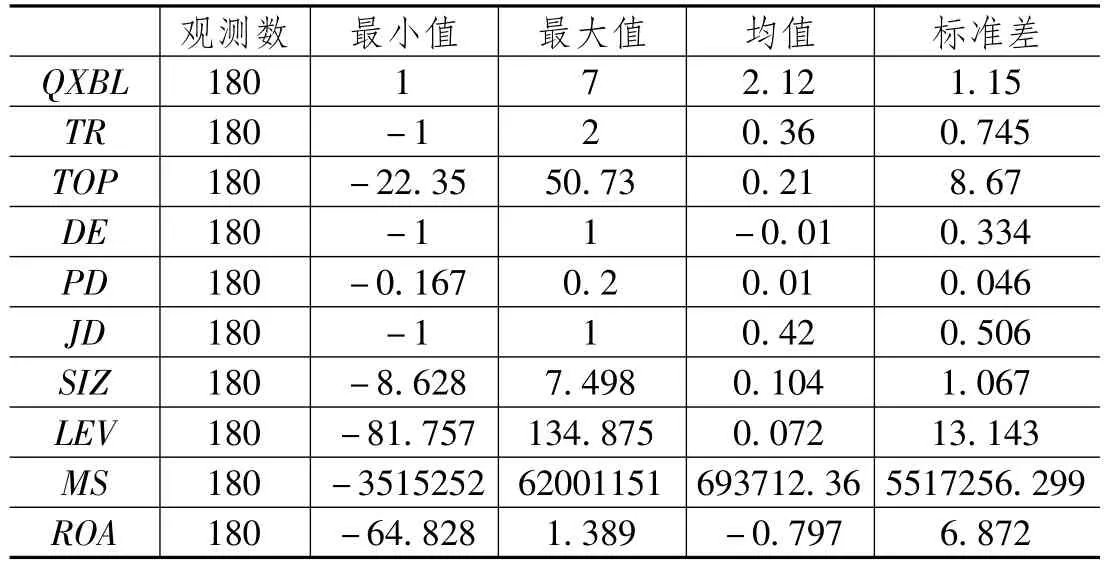

由表5可以看出,样本公司的内控重大缺陷暴露迹象赋值的均值为2.12,最小值为1,最大值为7,可见暴露内控重大缺陷的公司的缺陷程度有很大差异。样本公司2009年信息透明度分值减去2007、2008年的信息透明度分值的均值为0.36,最小值为-1,最大值为2,可见2009年较2007、2008年公司信息透明度水平基本上为提高的状态。总体上看,2009年较2007、2008年第一大股东持股比例提高,与假设2中提到的股权集中度降低的假设不吻合,假设2没有得到验证;董事长与总经理兼任的情况有所缓解;独立董事比例上升;外部监督力度加强。

表5 各变量描述性统计

(二)信息透明度的配对样本T检验

通过对样本公司信息透明度与2006、2009、2011、2012年信息透明度进行配对样本T检验,考察内部控制重大缺陷暴露前后,信息透明度的变化情况如下表6。

由表6所列示的实证结果显示:暴露内控重大缺陷的当年,即2007、2008年信息透明度平均分值为2.25分;内控重大缺陷暴露前一年,即2006年信息透明度平均分值为2.31分,较2007、2008年信息透明度平均分值高0.06分;内控重大缺陷暴露后四年,即2009、2010、2011、2012年信息透明度平均分值分别为2.61、2.65、2.67、2.73分,较2007、2008年信息透明度平均分值分别高0.36、0.40、0.42、0.48分,提高比例分别为16%、17.8%、18.7%、21.3%。可见(1)公司暴露内控重大缺陷的当年,信息透明度分值显著低于时间窗内的其他年份。(2)内控重大缺陷暴露后,信息透明度逐年大幅提升。由此看来,假设H1a成立。

表6 配对样本T检验实证结果

(三)回归结果分析

根据温忠麟等[20]的研究,如果自变量X通过影响变量M来影响因变量Y,那么M为中介变量。下文运用Baron&Kenny(1986)提出的检验中介变量的方法,检验外部监督力度变化程度、股权集中度变化程度、总经理与董事长两职合一变化程度、独立董事比例变化程度是否是公司内部控制缺陷暴露与信息透明度提高的中介变量。他们提出中介变量检验需要满足如下三个条件:(1)自变量、假设的中介变量和因变量之间具有相关性;(2)自变量与假设的中介变量之间具有明显的因果关系;(3)当假设的中介变量进入回归方程后,自变量与因变量之间相关或回归系数显著降低。

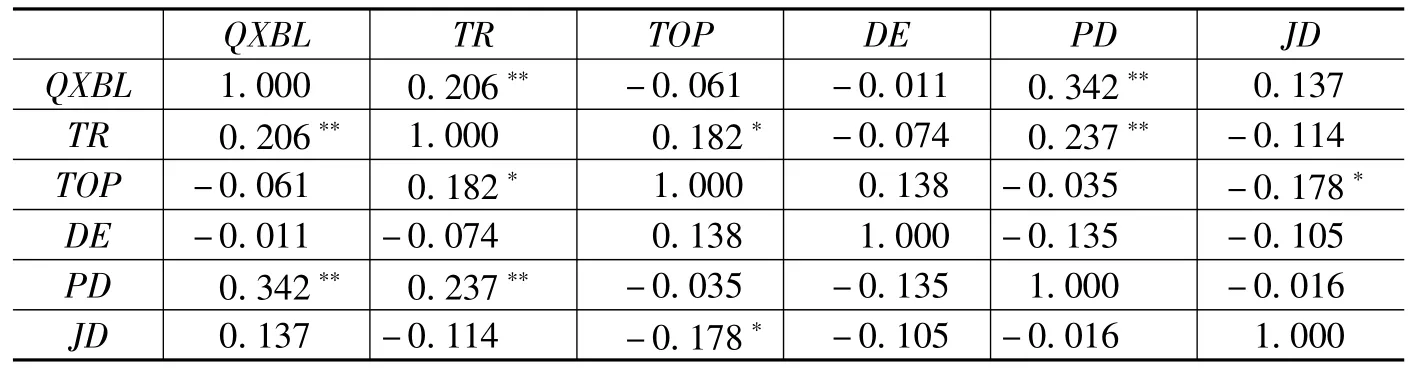

1.相关性检验

运用皮尔逊相关系数方法检验外部监督力度变化程度、股权集中度变化程度、总经理与董事长两职合一变化程度、独立董事比例变化程度、内部控制重大缺陷暴露程度与信息透明度提高程度的相关性。根据表7,相关系数表明,5个变量之间,只有独立董事比例变化程度、内部控制重大缺陷暴露程度与信息透明度提高程度两两呈正相关性,且都达到0.05的显著性水平。因此,假设2、假设3、假设4不能得到验证。下文主要对独立董事比例、内部控制重大缺陷暴露程度与信息透明度提高程度进行实证分析。

表7 变量相关性检验

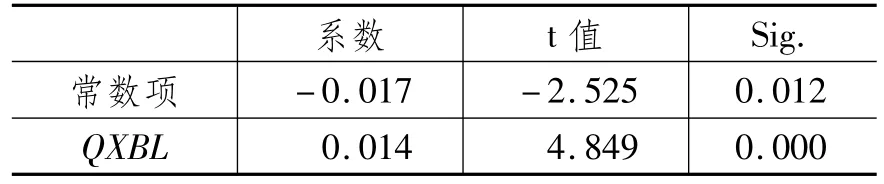

2.内部控制重大缺陷暴露程度与独立董事比例变化程度因果关系的回归分析

表8回归模型以内部控制缺陷暴露程度为解释变量,独立董事比例变化程度为被解释变量,模型的R2值为0.342,整体拟合程度较好。常数项、内部控制重大缺陷暴露程度系数B的t统计值分别为-2.525(P=0.012<0.05)与4.849(P=0.000<0.01),表明内部控制重大缺陷暴露程度与独立董事比例变化程度的回归系数显著。因此,内部控制重大缺陷暴露程度与独立董事比例变化程度存在因果关系。

表8 内部控制重大缺陷暴露程度与独立董事比例变化程度回归模型

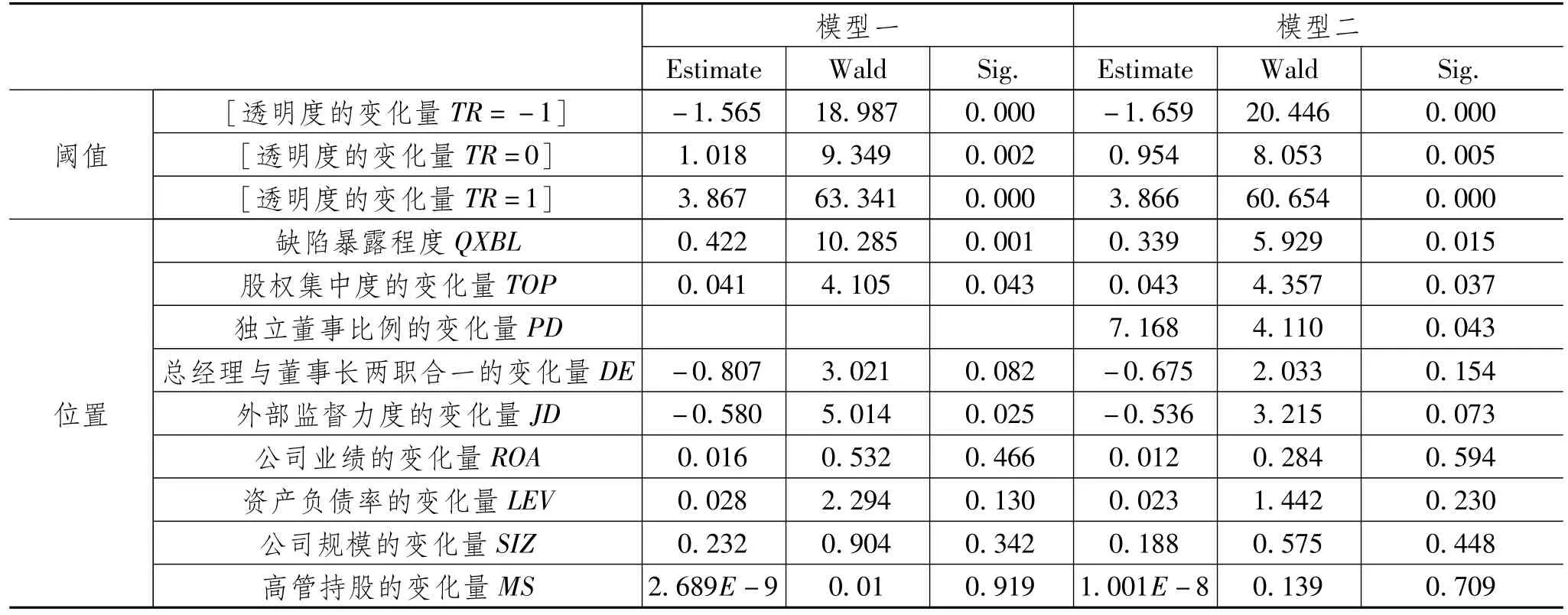

3.独立董事比例变化程度、内部控制重大缺陷暴露程度与信息透明度提高程度的回归分析

本文采用有序Logit回归模型分析,由于本文的被解释变量是样本公司2009年信息透明度分值减去2007、2008年信息透明度分值,为有序变量。回归分析之前,进行了变量的相关性分析,发现回归模型不存在严重的多重共线性问题。回归结果显示,模型拟合信息表表明最终模型成立,拟合度表体现出有序回归对本文数据资料是合适的,鉴于篇幅问题,本文对此二表不再列示。由表9报告的参数估计表可知,模型一与模型二的内部控制重大缺陷暴露程度与信息透明度变化程度显著正相关,达到0.05%的显著性水平,表明公司暴露内部控制重大缺陷后一年,公司信息透明度较内部控制重大缺陷暴露当年有显著提高,验证了假设H1b。模型二的独立董事比例变化程度的Wald统计量4.11(P=0.043<0.05),因此认为独立董事比例变化程度、内部控制重大缺陷暴露程度与信息透明度变化程度之间的回归系数有统计学意义。内控重大缺陷暴露的系数在模型一和模型二中分别为0.422和0.339,模型二的系数小于模型一的系数。说明独立董事比例变化程度进入方程后,解释变量与被解释变量的相关或回归系数显著降低,满足Baron&Kenny提出的中介变量检验需要满足的第三个条件。综上,内部控制重大缺陷暴露后独立董事比例提高,独立董事比例变化程度是公司内部控制重大缺陷暴露与信息透明度提高的中介变量,假设5得到验证。

表9 参数估计表

五、结论与不足

本文通过对2007、2008年存在内控重大缺陷的公司2007、2008年的透明度与其2006、2009、2010、2011、2012年的透明度进行配对样本T检验,研究发现:存在内控重大缺陷的公司的透明度普遍偏低,内部控制重大缺陷暴露后,信息透明度普遍大幅提升。而且,进一步通过有序Logit的实证检验验证了内部控制重大缺陷暴露后,由于独立董事比例提高的中介效应,导致信息透明度提升的假设。我们认为这主要是因为内控重大缺陷暴露后,公司比以往需要更多具有专业性的宝贵意见,正所谓当局者迷,旁观者清,此时独立董事更能发挥其独立性的优势,为公司建言献策。而独立董事为了向市场传递其履行了诚信与勤勉义务,需要向外界披露更多更完善的信息,这样一方面可以降低股东和管理者之间的信息不对称程度,一方面可以体现其为公司建言献策的成果。

在假设的其他并不成立的中介变量方面,是否被十大会计师事务所审计与透明度变化值在模型一和模型二中,分别在5%,10%的显著性水平上负相关。这与前文部分所述内控重大缺陷暴露后,外部监督力度加强的分析不符,假设2未得到验证。这可能是由于十大会计师事务所没有起到应有的监督公司信息披露和提高透明度的作用。2009年与2007、2008年的第一大股东持股比例变化值与相应的透明度变化值在5%的显著性水平上正相关,表明第一大股东持股比例越高,透明度水平越有提高,假设3未得到验证。这与前文部分所述内控重大缺陷暴露后,股权集中度降低的分析不符。可能是由于股权集中度与透明度之间存在倒U关系。也可能与我国尚未完成股权分置改革,尚存历史遗留,在股权方面制度尚不健全有关。总经理与董事长两职合一变化程度回归结果不显著,假设4未得到验证。5个假设有2个得到验证,提出假设有充分理论依据,实证与理论不符原因也作出了可能原因的分析。

本文在如下方面的研究较前人有所进步:(1)验证了内部控制重大缺陷暴露当年,公司的信息透明度显著低于暴露前一年以及后四年。内部控制重大缺陷暴露与较差的透明度水平是有联系的。在此之前并未有学者对此进行研究。(2)验证了内部控制重大缺陷暴露后,公司信息透明度水平逐年提高,说明公司在内部控制重大缺陷暴露这样的坏消息出现后,采取措施,提高信息披露水平。这丰富了前人对内部控制重大缺陷暴露等“坏消息”后,公司采取补救措施带来的积极成果的研究。(3)在探索内部控制重大缺陷暴露与信息透明度提高的关系上,引入中介效应的思路,并验证了独立董事比例提高的程度是公司内部控制重大缺陷暴露与透明度提高的中介变量。鲜有前人对此进行探索。

本研究的研究意义体现在理论贡献和实践启示两方面。

理论贡献:本研究丰富了与透明度和内部控制缺陷有关的理论。对公司暴露内部控制重大缺陷的严重程度进行打分赋值是本文的一大创新点。这之前,关于内部控制重大缺陷的衡量都是0、1赋值,即按照判断标准,存在内部控制重大缺陷的赋值为1,不存在内部控制重大缺陷的赋值为0。其次,关于透明度的研究一般都是从公司治理对其影响的角度着手的,从内部控制缺陷暴露后透明度变化的角度研究的较为鲜见。

实践启示:首先,公司应重视独立董事发挥的监督和指导作用,为提高上市公司的信息透明度营造良好的环境。独立董事也应履行其诚信与勤勉义务,为公司的发展建言献策。其次,可以通过强化信息披露考评的重要性,进一步强化其社会影响力,为公司提高其透明度形成一定的激励影响。

尽管本文有一定的研究意义所在,也存在一定的研究局限性。首先,本文并没有以利益相关者的角度进行解读分析,而是从信息披露主体供给的方面考虑。其次,根据《审计指引》列示的可能存在内部控制重大缺陷的四大迹象断定是否存在内控缺陷,由于存在内控重大缺陷的公司不一定暴露出缺陷,筛选出的样本公司必定不全面。再次,具体是什么因素导致内部控制重大缺陷暴露后透明度提升,本文并未具体涉及。最后,本文所探讨的是内控重大缺陷暴露后治理行为改善导致出现“好消息”,进而出现透明度提高的现象,并未对披露“坏消息”导致透明度提高的事项进行研究。这些问题尚有待未来的研究中加以改进。

[1]BENGW G.Internal Control Failures and Corporate Governance Structures:A Post Sarbanes-Oxley Act(SOX)Analysis[D].Atlanta Botanical:Georgia Institute of Technology,2007.

[2]刘明辉,韩小芳.“谴责”能否促进财务舞弊的公司改善公司治理[J].财务与会计,2009(2):100-107.

[3]吕慧.内部控制缺陷暴露后的公司治理效应分析[D].辽宁:东北财经大学,2010.

[4]DECHOW,PM,SLOAN R G,SWEENEY,A P.Causes and Consequences of Earnings Manipulation:An Analysis of Firms Subject to Enforcement Actions by the SEC[J].Contemporary Accounting Research,1996,13:1-136.

[5]ANANTH M.Security Prices and Market Transparency[J].Journal of Financial Intermediation,1996,5(3):255-283.

[6]谭劲松,宋顺林,吴立扬.公司透明度的决定因素——基于代理理论和信号理论的经验研究[J].会计研究,2010(4):26-33.

[7]FORKER.Cooperate Governance and Disclosure Quality[J].Accounting and Business Research,1992,22(86):111-124.

[8]HO SM,WONG K S.A Study of the Relationship between Corporate Governance Structures and the Extent of Voluntary Disclosure[J].Journal of International Accounting,Auditing and Taxation,2001,12(1):139-158.

[9]崔学刚.公司治理机制对公司透明度的影响[J].会计研究,2004(8):72-80.

[10]AGRAWAL A,KNOEBER R C.1996.Firm Performance and Mechanisms to Control Agency Problems between Managers and Shareholders[J].Journal of Financial and Quantitative Analysis,31(3):377-397.

[11]吴世农,蔡志岳.基于公司治理的信息披露舞弊预警研究[J].管理科学,2006,19(4):80-90.

[12]LIM S,MATOLCSY Z,CHOW D.The Association between Board Composition and Different Types of Voluntary Disclosure[J].European Accounting Review,2007,16(3):555-583.

[13]CHEN C J,JAGGIB.Association between Independent Non-executive Director Family Control and Financial Disclosure in Hong Kong[J].Journal of Accounting and Public Policy,2000,33(3):375-400.

[14]EUGENE CM,STEPHEN M C.Board Composition,Regulatory Regime and Voluntary Disclosure[J].The International Journal of Accounting,2006,41(3):262-289.

[15]STUARTR,JEFFREY GW.Outside Directors,Board Independence,and ShareholderWealth[J].Journal of Financial Economics,1990,26(2):175-191.

[16]RICHARD L.Evidence of the Impact of Mandatory Changes in Accounting Principles on Corporate Loan Agreements[J].Journal of Accounting and Economics,1981,3(1):3-36.

[17]FAMA E F,JENSEN,M C.Separation of Ownership and Control[J].Journal of Law and Economics,1983,26(2):301-325.

[18]陈祯祯.公司治理对我国上市公司透明度影响的研究[D].江苏:江苏大学,2009.

[19]孙雷雷.基于多分类Logistic回归模型的会计透明度影响因素研究[D]吉林:吉林大学,2011.

[20]温忠麟,张雷,侯杰泰.中介效应检验程序及其运用[J].心理学报,2004,36(5):614-620.

Influence of Listing Com pany's Major Internal-control Flaw Exposure on Information Transparency——Based on Mediating Effects of Governance Behaviors

ZHU Cai-jie1,2,MA Yu-ting1

(1.School of Accounting,Shandong University of Finance and Economics,Jinan 250014,China;2.School of Management,Shandong University,Jinan 250100,China)

It is a research focuswhether the improved governance behaviors of a company influence its information transparency after itsmajor internal-control flaws are exposed.An empirical study is conducted taking as a sample the Shenzhen A shares non-financial listed companies which suffered from major internal-control flaw exposure from 2007 to 2008,and the results show that the information transparency is greatly improved after the exposure,with the change proportion of the independent directors functioning as an intermediary variable between the flaw exposure and the transparency improvement,while the external supervision change,the equity concentration change,the board chairman and generalmanager combined into one post are no intermediary variable between the flaw exposure and the transparency improvement.

listing company;information transparency;internal control flaw;governance behavior

F272.9

A

1008-2670(2014)05-0093-10

(责任编辑 刘小平)

2014-03-25

教育部人文社会科学研究规划基金项目“基于SCP董事会治理绩效形成机理与影响因素研究(13YJA630109)”;国家社会科学基金“国有控股公司控股方行为模式及其治理绩效实证研究”(10BGL008)。

朱彩婕,女,山东沂南人,山东财经大学会计学院副教授,审计与内部控制研究所副所长,山东大学管理学院博士研究生,研究方向:公司治理、审计与内部控制;马玉婷,女,河南太康人,山东财经大学会计学院硕士研究生,研究方向:审计与内部控制。