国外资本结构调整研究述评及展望

胡建雄,茅 宁

(南京大学 商学院,江苏 南京 210093)

一、引 言

根据MM定理,在竞争无摩擦的完全资本市场条件下,公司价值与资本结构无关。因此,公司选择怎样的资本结构是无关紧要的。但在现实世界,这些严格的限制条件很难满足。近五十年来,众多学者放松了MM定理的假设,将资本市场的摩擦引入到各自的模型之中,代表性的理论有权衡理论(Kraus和Litzenberger,1973)、优序理论(Myers,1984)、信号理论(Ross,1977)和市场择时理论(Baker和Wurgler, 2002)。这些理论将资本结构与税收、不对称信息、代理问题及破产成本结合起来,对目标资本结构的存在性进行考察,并通过相关实证表明资本结构决策的重要性 (Baker和Martin,2011)。

由于种种原因, 公司可能偏离其目标资本结构。一个以价值最大化为目标的公司不会让其资本结构长期偏离其目标水平。公司可以通过发行债券回购股票、发行股票偿还债务等方式提高或降低债务权益率,实现资本结构的调整(capital structure rebalancing)。近年来,尤其是2008年国际金融危机爆发后,公司因债台高筑而导致投资不足的问题得到了人们的广泛关注,从而凸显了资本结构调整的重要性。因此,资本结构调整已成为近年来资本结构领域的一个研究热点。公司具有目标资本结构吗?实现目标资本结构有哪些障碍?资本结构调整速度有多快?目标资本结构及调整速度分别受哪些因素影响?资本结构调整与公司战略决策有何关联?

针对上述问题,本文将从资本结构调整的理论基础、资本结构调整的必要性和资本结构调整决策三个方面,对资本结构调整研究的最新进展进行评述。文章后续内容安排如下:第二部分阐述资本结构调整的理论基础,包括资本结构理论、目标资本结构*“最优资本结构”使人觉得资本结构“固定且唯一”,而“目标资本结构”是一系列变量的函数,随着这些变量的变化而变化。故本文采用“目标资本结构”的说法。的存在性及影响因素、资本结构调整模型等;第三部分分析资本结构调整的必要性,包括资本结构调整收益和调整成本、逆向选择成本、有限理性成本的权衡等决定调整必要性的因素;第四部分阐述资本结构调整决策,包括操作层面的调整速度和调整方式选择,以及作为公司战略决策重要组成部分的战略层面的研究;最后一部分分析了现有研究的不足,同时指出了未来的研究方向。

二、资本结构调整的理论基础

以静态权衡理论为起点,分别演进出了动态权衡理论、优序理论和市场择时理论等资本结构调整理论。在这些理论的基础上,可以建立资本结构调整理论的统一分析框架,并展开两方面应用:一是目标资本结构的存在性及影响因素,二是资本结构调整模型。

(一)资本结构理论的演进

静态权衡理论认为,目标资本结构是负债收益(如税盾)和成本(破产成本、财务困境成本及代理成本等)之间的一种权衡(Bessler等,2011),可以通过将资本结构调至目标值来提高公司价值(Lööf,2004)。但是,根据动态权衡理论,目标资本结构并非一个简单的固定债务比率,目标资本结构本身及其影响因素始终处于动态变化之中。因此,公司并非在任意时期都处于目标资本结构,可以通过动态调整过程来确定其资本结构。考虑到跨期效应,任何与目标值的偏离都是暂时的,公司会很快将资本结构调整到目标值水平(Bessler等,2011; Frydenberg,2011)。

优序理论和市场择时理论是由静态权衡理论发展而来的。Ghosh等(2012)指出,优序理论认为,观察到的杠杆比率仅仅是公司信息不对称性、盈利性和投资机遇的累积效应;而市场择时理论认为,当前的债务比率依赖于历史上的融资决策,而这些融资决策是受股票市场主导的。

综上所述,资本结构调整是建立在动态权衡理论、优序理论和市场择时理论等一系列理论的基础之上的,并进而演化出资本结构调整理论的两个发展方向:第一,影响目标资本结构的因素随时间和环境而不断变化,调整成本的存在使实际资本结构偏离目标值,但呈现均值回调的趋势,这便是动态权衡理论。第二,从资本市场的错误定价来考察动态调整过程,其中又分为两种类型:一是由信息不对称而引起逆向选择行为的优序理论;二是由投资者非理性行为而引起错误定价的市场择时理论。

总之,根据动态权衡理论,调整成本对资本结构调整决策至关重要。但是,相对目标资本结构的偏离可能是出于其他考虑,而不仅仅是调整成本驱动的。例如,根据优序理论,偏离是逆向选择成本或交易成本导致的。同理,根据市场择时理论,投资者的有限理性也会影响资本结构。因此,应当在动态权衡理论、优序理论和市场择时理论等基础上,建立起资本结构调整理论的统一分析框架。在此框架下,调整动机的复杂性要求公司基于不同理论综合考察引起偏离的多种因素,妥善做出资本结构调整决策。

(二)目标资本结构的存在性及影响因素

目标资本结构的存在性及影响因素是上述统一框架模型的一个应用。

1.目标资本结构的存在性。目标资本结构是一种股权和债权间的安排,它能最小化资本成本,使公司价值最大化(Frydenberg,2011)。但是,在目标资本结构的存在性问题上,现有各种理论具有较大的分歧。如前所述,静态权衡理论支持目标资本结构的存在性(Frydenberg,2011),动态权衡理论也认为公司存在着目标资本结构。相关实证证据也支持了目标资本结构的存在性(Cook和Tang,2010)。然而,优序理论和市场择时理论均认为公司不存在目标资本结构。

事实上,在MM定理取得了开拓性的分析之后,公司金融领域就不存在一种能同时解释所有跨期模型的简单理论。现存的理论仅仅是解释部分实证现象的工具,而单一理论是无法解释所有现象的(Bessler等,2011),实证上也很难找到这样的模型(Frank和Goyal,2007;Miglo,2011)。为了探寻不同说法的一致性,Kayhan和Titman(2007)提出,从短期看,资本结构调整由优序理论决定;而从长期看,目标资本结构可以由权衡理论解释。这就是说,在统一框架下,立足于权衡理论,可以证实目标资本结构的存在性;但实际资本结构是否需要立即调整到目标值,还要根据优序理论和市场择时理论,综合考虑影响资本结构的其他因素。

2.目标资本结构的影响因素。Bessler等(2011)认为,对影响目标资本结构的各种因素的深入阐释被认为是推动资本结构理论前进的驱动力。这些因素往往随时间而不断变化,因此,基于动态角度的研究表明,目标资本结构也随着时间而不断变化(Goldstein等,2001)。如表1所示,依据不同理论,这些因素对目标资本结构影响的方向可能有所差异。

表1 目标资本结构的影响因素

资料来源:作者根据相关文献整理而成。

影响目标资本结构的外部因素主要分为市场状况和行业特征两类。市场状况包括经济形势、预期通货膨胀率等因素;行业特征包括行业类型、行业负债率中值等因素。例如,Frank和Goyal(2009)认为,经济形势越差,公司负债率越高;但行业类型与杠杆率的一般关系却难以预测。Frank和Goyal (2007)、Frank和Goyal(2009)的研究均支持了权衡理论,认为预期通货膨胀率越高时,利率越低,负债率也越高;且行业杠杆率强有力地预示了公司杠杆率的大小,并体现了众多被忽略的因素对其的影响。

影响目标资本结构的内部因素包括资产流动性、公司规模、成长机遇、盈利性、股利支付与否及债务评级等因素。例如,Frank和Goyal (2007)、Frank和Goyal(2009)关于资产流动性和负债率、成长机遇和负债率间关系的研究结论均和静态权衡理论及代理理论保持了一致,但和优序理论的结论相反;在公司规模和负债率的正相关结论上,也支持了权衡理论;但在盈利性和负债率关系的问题上,却支持了优序理论的负相关结论。同时,Frank和Goyal(2009)的实证研究结果表明,股利支付与负债率负相关。Lemmon和Zender (2010)认为,公司债务评级对杠杆比率具有双重效应:一方面,投资级公司更易进入债券市场融资而负债水平较高;但另一方面,根据优序理论,投资级公司由于信息不对称程度较低,应较多进行股权融资而非债权融资。

(三)资本结构调整模型

资本结构调整模型由静态权衡模型发展而来,是针对实际资本结构与目标资本结构的偏差进行的,也是上述统一框架模型的另一个应用。

为了描述公司资本结构的动态调整过程,多数文献采用了如下的部分调整模型(如Frank和Goyal,2007):

(1)

考虑到统计误差,可以将(1)式改写为:

(2)

具体而言,当σit=0时,公司不做任何调整,维持了上一期的资本结构水平;σit=1时,公司可以在一期内完成全部调整从而实现目标资本结构;σit<0时,公司资本结构调整方向错误;σit>1时,公司资本结构过度调整;一般情况下0<σit<1,说明公司只进行了部分调整。

依据不同的资本结构理论,影响σit的因素有所不同,包括调整成本、逆向选择成本或交易成本、有限理性等。

如上所述,静态权衡理论强调了目标资本结构的存在性,它是一个固定的最优负债比率。动态权衡理论则由静态权衡理论发展而来,也是以目标资本结构存在性为基础展开分析,但此时最优负债水平是随着时间不断调整的,调整成本的存在影响了调整速度σit的大小;而且动态权衡理论认为信息是完全的,不存在信息不对称。

与动态权衡模型相比,优序模型认为资本市场存在信息不对称性,公司发行股票会有逆向选择成本,股东收益会低于内源融资时的情形。因此,两者对σit影响因素的认识产生了差异,优序模型得出的结论是,投资者逆向选择成本也是影响调整速度的重要因素,公司会尽可能采用某种融资方式,不同于动态权衡模型所追求的融资搭配。而且,由于各种债务传递的信号不同,债务异质性是需要重点考察的因素,而动态权衡模型并未涉及。

市场择时理论也属于动态调整理论的范畴。与动态权衡模型、优序模型相比,市场择时模型虽然也强调管理者进行融资决策时是以现有股东价值最大化为目标,但具有一定的不同:该模型认为外部投资者的有限理性会引起定价错误,进而影响资本结构。外部融资环境的变化使公司管理者认为融资能获取某些收益,从而对市场各方面因素的综合时机进行选择,由此产生公司的融资行为的异质性。

三、资本结构调整的必要性分析

在统一分析框架下,公司目标资本结构是存在的,而实际资本结构可能会与之发生偏离。不同偏离形态下的偏离收益和偏离损失,以及同调整成本、逆向选择成本、有限理性成本等的权衡决定了调整的必要性。

(一)实际资本结构的偏离形态及后果

实际资本结构可能高于或低于目标资本结构,前者意味着杠杆过度,后者意味着杠杆不足。基于代理理论(Jensen和Meckling,1976)、信号理论(Ross,1977;Titman,1984)、自由现金流假说(Jensen,1986)、投资不足假说(Myers,1977;Rocca,2011)、投资过度假说(Rocca,2011)及财务柔性(Bessler等,2011;Denis,2011)等视角,学者对两种偏离形态所对应的偏离收益和偏离损失进行了分析。相关的研究结论可以归纳为表2。

1.实际资本结构高于目标资本结构。首先分析可能的偏离收益。Ross(1977)提出的信号理论认为,高杠杆向投资者传递了“利好”信号,能提高公司股票价格及市场价值。Grossman和Hart (1982)基于代理成本理论,认为举债融资提高了公司的市场价值后,管理者的个人收益也相应增加,同时负债较高的公司能降低其被接管的风险。Bessler等(2011)同样基于代理成本理论,认为高负债迫使管理者创造出固定的现金流来满足债务支付的需求,因而抑制了管理者在投资有损公司价值却能让股东受益的项目上的能力,从而有效地降低了股权代理成本。Jensen(1986)的自由现金流假说认为,较高杠杆比率具有约束效应。Bessler等(2011)还从权衡理论的角度,分析了债务利息具有抵税效应,从而公司可以获得较高的税盾收益。

其次考虑可能的偏离损失。Jensen和Meckling(1976)从代理成本理论的视角,指出管理者有最大化股票价值而非最大化公司价值的动机。管理者通过风险转移和资产替代的方式过度投资于高风险项目,存在着以牺牲债权人利益而追求股东利益的道德风险。投资不足的假说认为,高负债公司的管理者会拒绝只给债权人带来收益的NPV为正值的项目,管理者的这种过于保守的投资短视行为会错失公司未来发展的机遇,损害公司长期利益。所以,杠杆过度带来了较高的债务代理成本(Myers,1977;Rocca,2011)。Bessler等(2011)基于权衡理论的视角,指出高杠杆公司直接和间接破产成本较大。Rocca(2011)进而认为,较高破产成本威胁高杠杆公司的生存,因为低杠杆公司能长期通过降低价格及增加产量的手段来驱逐高杠杆公司。

2.实际资本结构低于目标资本结构。首先分析可能的偏离收益。Titman(1984)认为,根据信号理论,公司必须通过维持低杠杆向顾客、供应商、雇员等非直接利益相关者传递公司不会破产的信号。Minton和Wruck(2001)首先关注到了低杠杆公司的存在。更极端的是,许多公司负债率为零,完全用股权融资,且这种公司的数量呈现不断增长的趋势。有实证证据显示,公司追求零杠杆策略是为了维持财务柔性(Bessler等,2011;Denis,2011)。

再考虑可能的偏离损失。Bessler等(2011)认为,低杠杆使公司丧失税盾收益,同时也会引发管理者的自由现金流问题。Rocca(2011)指出,在低杠杆、低成长机会和现金流较高的公司中,管理者表现出营造帝国、管理防御、过度自信等行为,选择NPV为负值且无收益的投资项目而同时损害股东和债权人的利益。同时,在低杠杆、高流动性和低成长机会的成熟公司中,管理者由于营造帝国等纯粹的机会主义动机,也会从事NPV为负值的投资项目,导致投资过度。

表2 实际资本结构相对于目标值的偏离形态及后果

资料来源:作者根据相关文献整理而成。

(二)资本结构调整的成本因素

显然,资本结构是否有必要进行调整,除了比较偏离收益与偏离损失之外,还需要考虑调整成本的大小。因此,调整成本在资本结构调整决策中发挥了至关重要的作用(Ozkan,2001)。Myers (1984)认为,正是因为调整成本的存在,才使得其他条件均相似的公司在资本结构的选择上存在差异。Faulkender等(2012)认为,只有当调整收益较高或调整成本较低时,公司才会调整其资本结构。当调整成本较高时,公司即使认识到当前的资本结构并非最优,也有可能不进行调整,因为不调整的代价更小(Drobetz和Wanzenried,2006)。

根据动态权衡理论,在调整成本为零的理想状态下,公司能立即消除所有偏差而不会偏离目标杠杆比率;当调整成本无穷大时,公司则不会采取任何调整行动(Flannery和Rangan,2006)。上述说法得到了Cook和Tang(2010)的认同。总之,由于调整成本的存在,使得公司在实际杠杆比率偏离目标值后只能进行部分调整。引入调整成本后的动态权衡理论对静态权衡理论做了修正,现已发展成为资本结构研究的主流理论。在实证研究中,超过一半以上可观察公司的资本结构决策过程均支持动态权衡理论(Flannery和Rangan,2006),从而极大地提升了动态权衡理论的现实解释力。

但是,上述动态权衡理论所提出的调整成本概念并不能反映与资本结构调整有关的所有成本因素,如优序理论提出的逆向选择成本或交易成本、市场择时理论提出的投资者有限理性等。因此,即使调整成本为0时,公司也可能不会立即将实际资本结构调整到目标值。

所以,我们可以从广义的角度理解和测量调整成本(如Faulkender等,2008),并将其分为两类,即固定成本和可变成本。固定成本包括了会计费用、资产评估费用、律师费用等成本,是与资本结构调整幅度无关的固定值。如果固定成本占据调整成本的比例较高,则公司只有在实际资本结构远远偏离目标资本结构时才会进行资本结构的调整。因此,实际资本结构与目标值的偏离越大,公司资本结构调整的可能性也越大(Banerjee等,2000)。可变成本是资本结构调整成本中可变的部分,受到公司经营绩效及资本市场发展状况等因素的影响。例如,在考虑调整资本结构时,如果固定成本比例极高,公司会避免在外部资本市场进行交易,而会选择将股利政策作为杠杆调整的目标。当与期望的股利政策偏差增大时,可变的调整成本也相应增加(Banerjee等,2000)。Byoun(2008)的实证结果表明,减少债务的调整成本比增加债务的调整成本更低,而这种可变成本与实际杠杆比率、持有现金等因素有关,这也导致了低杠杆比高杠杆时调整速度更加缓慢。

四、资本结构调整决策

当实际资本结构偏离目标资本结构并具有调整的必要性后,公司必须妥善做出资本结构调整决策:从操作层面看,资本结构调整决策包括调整速度和调整方式选择两个方面的内容;同时,从战略层面看,资本结构调整决策属于公司战略决策的重要组成部分。

(一)调整速度的选择及影响因素

假定公司根据理想状态确定了目标资本结构,在每一期会根据具体的宏观经济环境、行业状况、公司自身的情况来选择和调整实际的资本结构,使之向目标资本结构趋近。但由于这种调整受制于各种成本,不会一蹴而就,而是体现为一个调整过程,即表现为调整速度的差异。

对于不同公司和同一公司在不同时间段,资本结构调整速度存在着明显的差异。Banerjee等(2000)、Fama和French(2011)的研究均发现,公司实际资本结构会向目标资本结构调整,但调整的速度比较缓慢。Flannery和Rangan(2006)则认为,公司资本结构调整的速度较快,即公司每年以超过30%的速度来缩小和目标杠杆率的偏差。此外,Ozkan(2001)的研究也显示,资本结构的调整速度相对较快。

影响资本结构调整速度的因素可以分为3个层面,即宏观层面(Lööf,2004;Cook和Tang,2010)、中观层面(Antoniou等,2002)和微观层面(Heshmati ,2001;Drobetz和Wanzenried,2006)。其中,宏观和中观两个层面的因素可以归纳为公司外部环境因素,微观层面的因素则反映了公司内部环境因素,具体参见表3。特别要说明的是,调整速度的影响因素与表1中目标资本结构的影响因素互有交叉(Banerjee等,2000)。

1.外部因素。外部因素包括了行业因素、制度因素(制度优劣和融资传统)、融资约束性、宏观经济状态和股票错误定价等。

Antoniou等(2002)发现,德国、法国、英国公司调整速度主要取决于该公司是服务业还是制造业。Öztekin和Flannery(2012)认为,更好的制度能降低调整的交易成本,而制度较差的国家调整速度相应偏低。Lööf(2004)指出,英美等国公司(以股权融资为主)调整速度比瑞典公司(以债权融资为主)更快。Faulkender等(2008)认为,融资约束阻碍调整过程;而Drobetz和Wanzenried(2006)、Cook和Tang(2010)的实证研究却未发现融资约束对调整速度的影响。另外,当宏观经济繁荣时,调整速度会更快(Drobetz和Wanzenried,2006;Cook和Tang,2010)。Warr等(2012)认为,公司实际杠杆率高于目标值时,股票价值高估的公司乐意通过股权融资来降低负债率,故而其资本结构调整速度比股票价值低估的公司要快得多,低于目标值时结论恰好相反。

2.内部因素。内部因素包括了盈利性、成长机遇、公司规模、债务契约及偏差距离(即实际资本结构与目标资本结构的偏离程度)等。

Heshmati(2001)认为,公司盈利性与调整速度正相关。Banerjee等(2000)、Heshmati (2001)发现调整速度与公司成长性显著负相关;而Drobetz和Wanzenried (2006)通过实证却得出了正相关的结论,这是因为高成长性的公司能更便捷地通过改变融资组合来进行资本结构的调整。Banerjee等(2000)、Heshmati (2001)认为公司规模与调整速度正相关,这与大公司更加关注资本结构决策的原因有关;而Drobetz和Wanzenried(2006)、Cook和Tang(2010)却认为调整速度不能简单地由公司规模等因素解释。Devos等(2012)的实证研究结果表明,无论公司杠杆过度还是杠杆不足,债务契约均会降低公司资本结构的调整速度。Heshmati(2001)、Drobetz和Wanzenried (2006)认为实际资本结构与目标资本结构的偏差越大,调整速度越快,这说明当固定调整成本较高时,公司只有在偏差幅度较大时才会进行资本结构的调整;Banerjee等(2000)却发现,英国公司偏离幅度较大而调整速度较慢,美国公司偏离幅度较小而调整速度较快;但Cook和Tang(2010)的研究未能证明偏差的速度差异效应。Byoun(2008)认为,调整速度由偏差距离和公司持有现金两个因素共同决定,当杠杆过度且现金过剩时,调整速度最快(33%);其次是杠杆不足且现金不足时(20%);杠杆过度且现金不足、杠杆不足且现金过剩时调整速度相对较慢(分别为2%和5%)。

表3 资本结构调整速度的影响因素

资料来源:作者根据相关文献整理而成。

3.调整速度与调整成本的关联。Cook和Tang(2010)的研究表明,调整成本在资本结构调整过程中扮演了重要角色。Öztekin和Flannery(2012)认为,影响调整速度的各种因素均是通过影响调整成本而对调整速度发挥作用的。他们以1991-2006年37个国家的公司数据为样本,建立了杠杆比率调整模型。结果表明,以所有样本调整成本的中位数为界,调整成本较低的一组公司,其资本结构调整速度比另一组快了11%-12%。这些事实说明了资本结构调整速度的快慢取决于调整成本的大小,即调整成本的存在使得实际资本结构向目标资本结构的部分调整过程存在时滞(Baker和Wurgler,2002;Flannery和Rangan,2006)。Faulkender等(2008)的研究发现,相对于调整成本上升而言,调整成本下降时公司资本结构的调整速度更快。Banerjee等(2000)的实证结果表明,英国公司的实际资本结构远离目标值,但调整速度非常缓慢。这表明了与利用外部资本市场进行调节的高昂交易成本相比,此时公司资本结构的偏离损失还不够大,公司可以借助股利政策等调整成本较低的手段来慢慢调整资本结构。

在另一方面,调整速度的快慢也影响着调整成本的大小。在目标资本结构及当前偏离状态已知的情况下,速调与慢调给公司带来的冲击是不同的,因而调整成本有所差异。例如,当杠杆过度时,公司试图急于变现资产而用来偿债。但由于信息不对称产生了逆向选择问题,买者为了防范风险而降低购买价格,公司则会遭受严重损失。当公司变现的是用途较少的专用性资产时,价值损失更大(Williamson,1988)。

(二)调整方式的选择及其影响因素

可供选择的资本结构调整方式包括信用额度、择机发股与回购、现金等手段,每种方式分别对应于不同的调整成本,从而也影响了资本结构调整的决策过程。

1.信用额度。Lockhart(2010)考察了信用额度对资本结构调整的作用和影响。该研究以1996-2006年美国5 299家上市公司的41 696个观测值为样本,证明了对于低杠杆公司采用授信额度可以降低资本结构调整成本,公司的资本结构调整速度能获得超过50%的增加。然而,对于高杠杆公司而言,却未能检测出更快的调整速度。

2.择机发股与回购。公司“择机”的标准为始终采取调整成本最低的方式来调整实际资本结构。

当杠杆过度时,公司可以通过择机发股来降低杠杆比率。根据动态优序理论,当股票价格较高时,公司倾向于发行股票,因为较高的股票价格对应着较低的逆向选择成本(Lucas和McDonald,1990)。根据市场择时理论,当市净率(M/B)较高时,公司也应当选择发行股票来降低负债率(Baker和Wurgler,2002)。Hess和Immenkötter(2012)也指出,当公司剩余负债能力很弱时,公司应当发行股票或回购债券来降低杠杆比率。

当杠杆不足时,公司应择机回购股票来提高杠杆比率。Hovakimian等(2001)认为,杠杆不足的公司更倾向于通过回购股票、发行债券等方式来消除由累积盈余而造成的资本结构偏差。Hess和Immenkötter(2012)认为,当公司剩余负债能力很强时,也应当发行债券或回购股票来提高杠杆比率。

3.现金。Byoun(2008)认为,当信息不对称产生逆向选择成本时,利用所持现金是公司对资本结构进行调整的一种方式。但这种调整方式与传统优序理论的假设不同,它们最可能发生在杠杆过度且现金过剩时,公司倾向于用过剩的现金来偿债,从而降低杠杆比率,实现目标资本结构。而当杠杆不足且现金不足时,公司则倾向于发行较多的债务,以提高杠杆比率。在高杠杆但现金不足、低杠杆却现金过剩时,公司一般不会调整资本结构,或调整速度相对较慢。

但是,Denis 和McKeon(2012)的研究提出了不同的论断。他们认为许多杠杆不足的公司在现金剩余时往往会减少债权融资;相反,许多杠杆过度的公司在现金不足时依然愿意发行更多负债。这一论断表明,在短期的资本结构调整过程中,许多公司并不把固定的目标杠杆比率作为优先考虑的因素。

(三)战略决策视角下的资本结构调整

事实上,公司各项财务决策之间存在着复杂的关联性和因果关系。因此,学者们开始尝试从公司战略决策的角度出发探讨资本结构调整决策问题。

1.现金持有战略与资本结构调整。现金持有战略作为财务战略的重要组成部分,与资本结构调整决策高度相关。权衡理论认为,资本结构调整影响了破产风险的大小,进而影响到公司对现金持有的收益和成本进行权衡的过程,并最终实现最优的现金持有战略。而优序理论从现金持有对实际资本结构影响的角度,认为当现金缺乏时,最大化个人利益的管理层会首先考虑动用自有资金,然后是债权融资,最后是股权融资,从而实现资本结构的调整;当现金充裕时,现金持有战略的目标仅仅是为了偿还债务而降低杠杆比率,因此不存在最优现金持有量的问题。反之,实际杠杆率越高,现金的边际价值越低,公司现金持有量也应降低。Byoun (2008)的实证研究将现金持有战略与资本结构调整结合起来进行考察,认为只有在现金过剩且杠杆比率较高时,资本结构调整的可能性才最大,调整速度也最快。Faulkender等(2012)的实证研究表明,用现金调节资本结构的边际成本相对较低,公司的现金流特征显著影响了其目标资本结构。具体而言,现金持有量高、与目标资本结构偏离大的公司,比那些具有相似偏离幅度而现金持有接近于0的公司会做出更大的资本结构调整。

2.公司产品市场战略与资本结构调整。资本结构调整决策受到了公司与其非财务利益相关者(包括客户、员工、供应商及竞争对手等)之间关系的影响,这种影响通过公司产品市场战略体现出来。如果公司倒闭,非财务利益相关者就可能要求公司对其承担的成本进行补偿,导致财务困境成本可能是高企的。发生财务困境成本的潜在因素会影响公司对资本结构的选择,因而公司产品市场战略也是影响资本结构调整决策的一个重要因素。例如,Rocca(2011)认为,维持低杠杆的资本结构决策能增强公司的竞争优势,通过长时间的降低价格和提高产量,能将高杠杆的竞争对手驱逐出市场。

3.多元化战略与资本结构调整。多元化战略与资本结构调整决策也密切相关。Titman(1984)、Williamson(1988)及Rocca(2011)的研究表明,专业化战略、相关多元化战略及非相关多元化战略分别对应着较低、中等和较高的负债率,即实际杠杆率朝着低、中、高的方向分别调整。这种现象可分别通过共同保险理论和交易成本理论进行解释。根据共同保险理论,多元化经营降低了营运风险,从而能使公司发行更多的债务,从而有利于资本结构朝提高杠杆率的方向进行调整。Williamson(1988)认为,资产的专用性越强,债务担保的价值越低,因而公司更多采用股权融资并进行相关多元化;反之则采用债权融资且进行非相关多元化,从而直接影响了资本结构的调整。

五、结论与未来研究展望

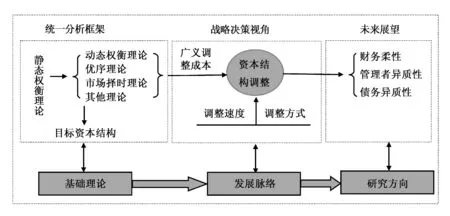

经济环境不确定性的日益增大凸显了资本结构调整问题的重要性。本文从资本结构调整的理论基础、资本结构调整的必要性和资本结构调整决策三个方面对国外资本结构调整问题的前沿研究进行了系统梳理和总结。这些研究结果对实践的指导意义在于:管理者需要将资本结构调整上升到战略层面,分析各种内外部影响因素,理清各项财务决策之间存在的复杂关联性和因果关系,并在此基础上做出正确的资本结构调整决策。本文关于资本结构调整问题的研究框架如图1所示。

图1 资本结构调整问题研究框架

文献回顾表明,有关资本结构调整的现有研究存在两个主要不足。

第一,对低杠杆(甚至零杠杆)现象的合理解释。Minton和Wruck(2001)首先关注到,在美国,公司保持低负债(负债率低于20%)的现象相当普遍。这些公司创造了较高的现金流或拥有可观的现金储备,而发行较少的债券。而且,随着时间的推移,这一现象越来越普遍。相关资料显示,实施零杠杆决策的美国公司已经由1990年的8%上升到2004年的20%。主流的资本结构理论(包括权衡理论和优序理论)对低杠杆甚至零杠杆现象的解释存在困难(Bessler等,2011)。

第二,缺乏对管理者行为因素的分析。大量的现实证据和实证研究结果都表明,在公司特征、公司治理及市场环境都非常相似的企业,公司的资本结构选择会呈现较大的差异性。这说明,公司的资本结构调整决策是管理者战略选择的结果,它不仅受到各种客观因素的影响,还取决于管理者识别机会、承受风险以及运用资源的能力,后者受到管理者有限理性和认知模式的制约。但是,传统资本结构理论过度强调了不同客观因素对资本结构调整的差别效应,却未对管理者行为因素给予充分关注。

针对上述不足,未来的研究可以从以下三方面进行改进和拓展:

第一,财务柔性与资本结构调整决策的关联性研究。财务柔性(financial flexibility)是公司调动现有财务资源或获取新的财务资源、积极应对未来不确定性(把握机会和抵御风险)的一种战略能力(Gamba and Triantis, 2008;Daniel等,2010;Byoun,2011)。财务柔性在公司财务战略决策中的重要作用逐渐得到关注,为解释低杠杆现象提供了新的理论基础。Clark(2010)的实证研究发现,当财务柔性的边际价值较高时,影响杠杆比率的其他传统因素(盈利性、折旧率等)变得相对不重要。保持财务柔性的考虑可以用来解释低杠杆或零杠杆的现象,但相关实证资料尚不够充分。此外,财务柔性主要来源于现金柔性和债务柔性两个方面,后者主要由剩余负债能力和未使用的授信额度两部分构成。对不同财务柔性来源与资本结构及其调整的内在机理的深入探讨,也是未来研究的一个重要问题。

第二,管理者异质性假设下的资本结构调整决策研究。资本结构调整决策是管理者战略选择的结果,因此,管理者的主观认知和决策能力是影响资本结构调整决策的重要因素。近年来,管理者异质性假设下的行为公司金融研究取得了长足进步,从而为将管理者行为因素引入资本结构调整决策的研究框架奠定了理论基础。现有研究主要关注管理者的两类异质性因素,即有限理性和特征差异。前者包括管理者的信念偏差和偏好的不稳定;后者包括管理者人口统计学特征的差异,如经历、学历、职业路径以及管理者的能力特点等。借鉴行为公司金融理论,可以单独或联合检验若干管理者异质性因素对资本结构调整决策的影响。此外,也可以将管理决断权(managerial discretion)作为连接外部客观环境和资本结构调整决策的中介或调节变量 (Hambrick和Finkelstein,1987)。管理决断权是指管理者在制定或者执行战略过程中所具备的自主选择权,是体现管理者战略选择能力的关键因素,也是影响管理者战略选择过程及结果的核心变量。由于管理者个人特征是影响管理决断权的主要前因变量之一,故而可从管理决断权的角度深入探究管理者异质性对资本结构调整决策作用的传导机制。

第三,债务异质性条件下的资本结构调整决策研究。其实,资本结构调整不仅是杠杆比率的上浮或下调,更包含了债务结构的改变。债务按来源、期限、风险等标准可划分为不同类型,每种类型的债务变动均属于广义的资本结构调整决策范畴,因此我们需要进一步探讨在债务异质性条件下资本结构调整的问题。

[1]Antoniou A, et al. The determinants of corporate capital structure: Evidence from European countries[M].University of Durham, Department of Economics and Finance, 2002.

[2]Baker H K and Martin G S. Capital structure:An overview[J].Capital Structure and Corporate Financing Decisions: Theory, Evidence, and Practice, 2011, 15: 1-14.

[3]Baker M and Wurgler J. Market timing and capital structure[J].Journal of Finance, 2002, 57(1): 1-32.

[4]Banerjee H, et al. The dynamics of capital structure[R].Working Paper, Koc University, 2000.

[5]Bessler W, et al. Factors affecting capital structure decisions[J].Capital Structure and Corporate Financing Decisions: Theory, Evidence, and Practice, 2011, 15: 17-41.

[6]Byoun S. How and when do firms adjust their capital structures toward targets?[J].Journal of Finance, 2008, 63(6): 3069-3096.

[7]Cook D O and Tang T. Macroeconomic conditions and capital structure adjustment speed[J].Journal of Corporate Finance, 2010, 16 (1): 73-87.

[8]Denis D J. Financial flexibility and corporate liquidity[J].Journal of Corporate Finance, 2011, 17(3): 667-674.

[9]Denis D J and McKeon S B. Debt financing and financial flexibility evidence from proactive leverage increases[J].Review of Financial Studies, 2012, 25(6): 1897-1929.

[10]Fama E F and French K R. Capital structure choices[R].SSRN: 1120848, 2011.

[11]Faulkender M, et al. Do adjustment costs impede the realization of target capital structure[C].AFA 2008 New Orleans Meetings Paper, 2008.

[12]Faulkender M, et al. Cash flows and leverage adjustments[J].Journal of Financial Economics, 2012, 103(3): 632-646.

[13]Flannery M J and Rangan K P. Partial adjustment toward target capital structures[J].Journal of Financial Economics, 2006, 79(3): 469-506.

[14]Frank M Z and Goyal V K. Trade-off and pecking order theories of debt[A].Eckbo E.Handbook of Corporate Finance:Empirical Corporate Finance[C].North-Holland:Elsevier Science,2008,2:135-202.

[15]Frank M Z and Goyal V K. Capital structure decisions: Which factors are reliably important?[J].Financial Management, 2009, 38 (1): 1-37.

[16]Frydenberg S. Capital structure theories and empirical tests: An overview[J].Capital Structure and Corporate Financing Decisions: Theory, Evidence, and Practice, 2011,15: 129-150.

[17]Gamba A and Triantis A. The value of financial flexibility[J].Journal of Finance, 2008, 63(5): 2263-2296.

[18]Ghosh C, et al. Determinants of capital structure: A long term perspective[J/OL].http://www.lehigh.edu/~jms408/Milena_2012.pdf. Diakses pada tanggal 10 December 2012.

[19]Goldstein R, et al. An EBIT-based model of dynamic capital structure[J].Journal of Business, 2001, 74(4): 483-512.

[20]Heshmati A. The dynamics of capital structure:Evidence from Swedish micro and small firms[J].Research in Banking and Finance, 2001, 2(1): 199-241.

[21]Hovakimian A, et al. The debt-equity choice[J].Journal of Financial and Quantitative Analysis, 2001, 36(1): 1-24.

[22]Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J].American Economic Review, 1986, 76(2): 323-329.

[23]Jensen M C and Meckling W H. Theory of the firm:Managerial behavior, agency costs and ownership structure[J].Journal of Financial Economics, 1976, 3(4):305-360.

[24]Kayhan A and Titman S. Firms’ histories and their capital structures[J].Journal of Financial Economics, 2007, 83(1): 1-32.

[25]Lemmon M L and Zender J F. Debt capacity and tests of capital structure theories[J].Journal of Financial and Quantitative Analysis, 2010, 45(5): 1161.

[26]Lockhart G B. Adjusting to target capital structure:The effect of credit lines[R].University of Nebraska-Lincoln working paper, 2010.

[27]Lööf H. Dynamic optimal capital structure and technical change[J].Structural Change and Economic Dynamics, 2004, 15(4):449-468.

[28]Miglo A. Trade-off, pecking order, signaling, and market timing models[J].Capital Structure and Corporate Financing Decisions: Theory, Evidence, and Practice, 2011, 15: 171-189.

[29]Minton B A and Wruck K H. Financial conservatism:Evidence on capital structure from low leverage firms[M].Max M. Fisher College of Business, Ohio State University, 2001.

[30]Myers S C. Determinants of corporate borrowing[J].Journal of Financial Economics, 1977, 5(2): 147-175.

[31]Myers S C. The capital structure puzzle[J].Journal of Finance, 1984, 39(3): 574-592.

[32]Ozkan A. Determinants of capital structure and adjustment to long run target:Evidence from UK company panel data[J].Journal of Business Finance & Accounting, 2001, 28 (1-2):175-198.

[33]Öztekin Ö and Flannery M J. Institutional determinants of capital structure adjustment speeds[J].Journal of Financial Economics, 2012, 103(1): 88-112.

[34]Rocca M L. Capital structure and corporate strategy[J].Capital Structure and Corporate Financing Decisions: Theory, Evidence, and Practice, 2011, 15: 41-58.

[35]Titman S. The effect of capital structure on a firm’s liquidation decision[J].Journal of Financial Economics, 1984, 13(1): 137-151.

[36]Warr R S, et al. Equity mispricing and leverage adjustment costs[J].Journal of Financial and Quantitative Analysis, 2012, 47(3): 589-616.

[37]Williamson O E. Corporate finance and corporate governance[J].Journal of Finance, 1988, 43(3): 567-591.