我国强制分红制度实施效果分析

——一个法经济学视角

于楠

(荷兰鹿特丹大学 法学院,荷兰 鹿特丹)

我国强制分红制度实施效果分析

——一个法经济学视角

于楠

(荷兰鹿特丹大学 法学院,荷兰 鹿特丹)

在中国证券市场上,中小投资者长期缺乏有效保护,这在现金分红问题上表现得尤为明显。为了尽快解决分红问题,中国证监会制定了一系列被称为强制分红制度的相关政策法规。从市场数据来看,强制分红制度的出台并没有对市场产生很大影响,特别是许多大型上市公司仍然坚持常年不分红;上市公司治理结构对强制分红制度实施效果有负面影响;强制分红制度给处于成长阶段有巨大投资需求的上市公司带来资金负担,且其“软约束”的特点反倒使分红成为上市公司增发新股的手段;在考虑税负的情况下,强制分红成为上市公司和中小投资者的负担。

强制分红;股利政策;公司治理;法经济学分析

一、现金股利理论概述

(一)股利和现金股利的概念

根据股东在公司中所占股权比例以及地位的不同,其获得投资回报的方式也有所不同。股东的投资收益主要由两部分组成,一是股息收入,二是资本利得。[1]公司将税后可分配利润按照法律规定的分配条件和分配程序支付给公司股东的财产权利就是股利。[2]换句话说,股利是公司根据经批准的利润分配方案支付给股东的财产回报。①现金分红是公司股利政策的重要组成部分,是股利各种形式中最普遍的类型。企业以货币的形式支付给股东的股利就是现金股利;股利政策是指一个公司将其盈余以现金形式支付给投资者的比例。[3]本文谈到的股利、分红以及股利政策指的都是现金股利。

(二)国外经典股利理论

1.股利无关理论

学者对股利政策的研究最早可以追溯到20世纪50年代。在一个理想的世界里,当一个公司的投资政策保持不变,其股利政策对股东财富没有任何影响;也就是说,公司的实体投资决策只与投资机会的盈利能力有关,而无需考虑资本结构、现金储备以及金融市场的条件。[4]基于这一新古典理论基础,自20世纪60年代开始,经典的投资研究着重讨论公司的最优投资资本存量,在完美的资本市场上,投资机会是投资政策的惟一驱动因素。[5]

根据公司股利政策分配行为理论,公司是有计划性地制定股利政策的,一般情况下管理者只有在预期未来盈余持续增长的情况下,才会增加股利支付。[6]实证研究表明,企业发起或提高股息,其股价上升;相反企业消除或削减股息,其股价下降。[7]如图1所示,公司现金流的分配顺序是,公司一部分的现金流会首先用于公司债务偿还,包括本金偿还和利息开支,其余资金由股权投资者经营。根据公司发展情况,一部分用于再投资,以保证公司持续经营,另外一部分除公司继续持有现金流外,还可以现金股利和股票回购的方式回报给公司股东。表1显示的就是在图1的第2步中,公司在拥有不同现金情况和面临不同发展投资计划时所做选择的矩阵。通过表1可知,公司经营中的盈余分配是和其拥有的现金盈余状况及投资前景密切相关的:当有现金盈余而没有好的投资计划时,无论是现金股利还是股票回购,公司都应该支付给股东;当没有现金盈余且面临好的投资计划时,公司制定现金股利政策就有最大的灵活性;当现金缺乏又没有好的投资计划时,公司就必须减少现金股利;当现金缺乏但有好的投资计划时,公司就需向股东减少现金派发。

图1 公司现金流分配顺序

表1 公司面临不同投资计划选择矩阵

2.股利信号传递理论

市场上公司的投资决策总会面临投资不足或者投资过度的问题。由于信息不对称问题普遍存在,资本市场也会出现问题:一是逆向选择问题;二是道德风险问题。[8]资本市场上的外部投资者在投资前,由于所获取的信息总是有限的,就会面临“逆向选择”的投资困境;而在外部投资者投资后,公司的管理人员就和投资者形成了委托代理关系,而这时还是因为信息不对称,内部管理者管控着所有资源和信息,其有牟取私利的动机,因此公司管理者的行为有可能损害投资者的利益。

这些信息不对称的问题(逆向选择、道德风险)使得公司通过资本市场筹集资金成本很高。根据信号传递理论,在有效的市场中,上市公司的股利分配方案显示了公司的经营状况和发展前景。上市公司更高的股利政策意味着其经营状况良好和有更好的发展前景,如此上市公司就可以从投资者那里融得更多资金,这样就形成了一个良性竞争过程。[5]上市公司的股利政策不仅可以传递其经营状况、投资前景等信息,还形成了声誉机制,支付高额且稳定的股利就能建立良好的声誉,这将会吸引更多的外部投资者,给上市公司带来更积极的市场反应。[9]

3.股利代理监督理论

公司内部管理者和外部投资者之间利益矛盾的解决是现代公司治理理论的重要内容。由于企业规模越大,内部管理者所获得的收益就会越高,企业管理者总是倾向于不断扩大企业规模,建立商业帝国。[10]企业内部管理者有可能会为此盲目将企业现金流投资于收益低的项目上去,这就可能会导致企业投资过度。[11]企业利润可能被内部人控制从而投资于一些对公司不利但对内部人有利的项目。[12]不合理的股利政策一方面是内部管理者们谋得自身利益最大化的行为之一,另一方面也是控制内部管理者,防止他们控制过多企业自有现金流最有效的治理方式之一。有效的股利政策可以避免管理者将自由现金流浪费在负净现值的投资项目上。[13]而这些行为的最大受害者就是企业的外部中小股东,因此这些中小股东特别偏好现金股利。[14]有效的股利政策可以降低股东与代理人之间的代理成本,从而使代理人更好地为股东服务。如果一个国家代理问题非常严重,那么现金股利将为解决这一问题发挥非常重要的作用。[15]

二、我国强制分红制度概述

为了规范股票市场上市公司的现金分红行为,并促使上市公司积极实现现金分红以保护中小投资者的利益,自2001年起证监会颁布了一系列政策文件(见表2),规定上市公司现金分红水平将影响其是否具有增发新股再筹资的资格,对上市公司股利分配政策中的现金分红方式或分配比例做出了明确的强制性规定。[16]这就是具有我国特色的强制分红制度。这种制度是一种为了保护中小投资者在股票市场上的收益权,在股票市场发展的初期明确规定促使企业主动发放现金股利的制度。以前,公司三年未分配红利,而董事会可以做出合理解释的,证监会仍允许其申请新股发行,分红还不是强制性要求;2004年的 《关于加强社会公众股股东权益保护的若干规定》到2006年的《上市公司证券发行管理办法》则将“最近三年进行现金利润分配”作为增发新股等再筹资的强制性要求,并在2006年做出分配比例不低于20%的要求;2008年的 《关于修改上市公司现金分红若干规定的决定》更是将分红要求提高到了最低30%的比例;2012年出台的《关于进一步落实上市公司现金分红有关事项的通知》在更多细节上做出了明确指引。

表2 我国证监会历年强制分红制度文件及内容

三、我国强制分红制度的经济分析

(一)强制分红制度出台后的市场反映

1.股票市价总值分析

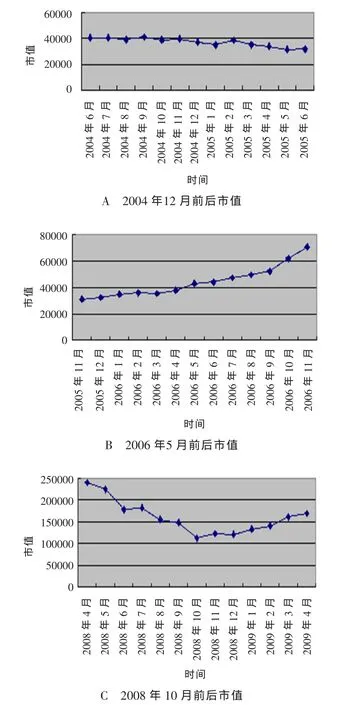

以2004年12月证监会颁布《关于加强社会公众股股东权益保护的若干规定》、2006年5月证监会颁布 《上市公司证券发行管理办法》、2008年10月证监会颁布《关于修改上市公司现金分红若干规定的决定》、2012年5月证监会颁布《关于进一步落实上市公司现金分红有关事项的通知》为时间点,以各项规定颁布前后6个月沪深两市所有A股、B股公司市价总值为样本,分别收集各规定前后6个月股票市场股票市价总值(A股、B股)的变动情况,结果见图2(A、B、C、D)。A图显示在2004年12月证监会颁布文件前后,沪深两市股票市价总值持续走低,可见文件的出台并没产生较大影响;B图显示在2006年5月证监会颁布文件前后,沪深两市股票市价总值处于持续走高的趋势,无法显示出证监会文件的出台是否给市场带来了积极影响;C图显示2008年10月前沪深两市股票市价总值持续走低,10月证监会颁布文件后,市值反弹走高,文件的出台对两市股票市价总值产生了积极影响;D图显示2012年5月文件颁布前市值反复走高,文件颁布后则不断下降,此次文件的出台似乎对股市带来了一定负面影响。总的来说,从图中我们可以看到,各项规定颁布前后,市价总值变动并没有统一规律,表现出比较弱的相关性。

图2 证监会文件出台前后股票市价总值(A股、B股)的变动情况

李常青等学者的实证研究以中国证监会在2008年10月颁布的 《关于修改上市公司现金分红若干规定的决定》(以下简称 《决定》)为背景,以2007年12月31日之前在股票市场上所有A股公司作为样本选取范围,考察《决定》颁布期间上市公司的短期市场反应,计算了每个样本公司的日超常收益率(AR)、累计超常收益率(CAR)和《决定》颁布期间市场的整体走势,实证结果显示,《决定》颁布期间资本市场整体呈倒U型走势,投资者对于强制分红制度呈现出“预期到失望”的反应过程。[17]

2.上市公司实证数据分析

(1)上市公司分红概况

图3 我国A股市场上市公司历年年报现金股利分配情况②

由图3(A)可以看出,1992年到2008年我国A股市场上市公司现金股利总额增幅明显,1992年仅5.1亿元,2001年增加到423.8亿元,2008年达到2700.6亿元。图3(D)显示现金股利总额/A股年末总市值从1992年的0.5%上升到2001年的1.0%再到2008年的2.1%。虽然在现金股利方面A股市场有很大变化,但如图3(B)、(C)显示,当统计A股市场上派发股利的上市公司数量比例和上市公司现金股利总额/A股公司总净利润时,趋势并不明显。也就是说,在强制分红制度实行的几年里,市场反应并不明显,虽然随着股票市场的发展,上市公司数量和利润在不断增加,派发现金股利的实际数额不断上涨,但给股东分红的上市公司数量并没有变化,以前不分红的上市公司在实行强制分红制度后仍未见分派红利。

表3 2010年现金分红行业数据(亿元)

(2)行业数据分析

尽管随着法律以及相关规定的不断调整,上市公司的股利分配情况已经有所好转,但是整体的股利水平依然很低,不分红、低分红的现象仍比较严重。当我们分行业具体看各公司现金股利的实际情况时,问题就更加突出了。由表3可以看到,2010年上市公司平均行业股利支付率仅为28.85%,服务金融业、采掘业、制造业的派息率则为31.38%、37.3% 和27.94%,这三个行业都是利润收入行业前三名,我国行业利润位居前十的建筑业、交运仓储和房地产业,其派息率均不及20%。[18]房地产业股利支付率仅为15.3%,而2010年行业高管薪酬涨幅却都在22%以上,剔除上市不足十年以及曾有过分红且十年累计净利润为负的上市公司,目前有多达181家公司十年累计派息率为“零”。[19]

(3)具体上市公司分红数据分析

从具体案例也可以明显看到,在实行强制分红制度的多年间,许多上市公司依然坚持不向股东派现。英特集团自1996年上市以来从未向A股股东派现,十年来公司累计净利润为13831万元,即便是在2005年到2010年公司净利润六年持续增长的情况下,公司依旧未向股东派现;汇通能源有多达14683万元的十年累计利润,也没有任何现金分红。[18]截至2013年9月18日,中国石油位列上交所股票市值第一名,总市值128080363.55万元,占沪市总市值的8.24%,但其每股红利却屡创新低:自2008年5月18日至2013年9月11日分红12次,每股红利分别为0.14元、0.12元、0.13元、0.11元、0.12元、0.14元、0.17元、0.15元、0.15元、0.14元、0.12元、0.15元,平均为0.14元,仅占每股均价的1.4%。③

(二)上市公司治理结构对制度实施效果的影响

1.实证数据研究

A股市场上也有许多上市公司"疯狂"派息的现象。在2010年派息的1313家上市公司中,有39家的分红额度超越了自身当年的净利润,其中宝钛股份、金鹰股份、北化股份、林海股份、建投能源、鼎泰新材、万泽股份、东信和平、长航油运、华联综超十家上市公司的派息率④位居排行的前十位,分别为1244.65%、359.17%、274.38%、266.54%、264.15%、229.33%、203.37%、182.58%、182.31%、181.41%,作为2010年下半年A股市场热门股之一的宝钛股份以1244.65%的派息率位居榜首,然而从2011年3 月3日宝钛股份公布的2010年报来看,宝钛股份2010年全年实现净利润同比减少了78.95%,仅为345.69万元,归属房地产业的万泽股份其派息率为203.37%,公司2010年全年净利润不过1254万元,但公司却给出了2551多万元的分红总额。[18]

以上数据显示的上市公司派息率显然是很不正常的。上市公司疯狂派发现金是有违经济规律的,因为过多的股利既不具备传递信号的作用,也不具备信息甄别功能,派发过多的现金股利也非常不利于公司的成长发展,可能会给公司带来资金不足风险。

2.控股股东掏空理论

对上市公司控股股东⑤现金分红的态度,学者有不同的研究观点:一种观点认为现金分红可以促使公司收益在不同股东之间分配,从而避免了控股股东把持过多现金而中小股东无法享受投资收益的风险;另一种则认为控股股东往往倾向于发放更多现金股利,从而转移上市公司现金,而为自己谋利。

“掏空”(Tunneling)是指将资源从公司转移到公司控股股东手中,通常也是公司高级管理者。[20]La Porta等人指出,当没有法律保护时,公司大股东可以随意攫取公司的利润,法律对中小投资者保护越完善,大股东攫取公司利益的方式就必须越隐蔽,其表现形式之一就是大股东利用分红来侵占企业利益,从而损害公司外部股东。[21]在西欧和东欧、亚洲和拉丁美洲的大多数上市公司都有这样的控股股东。[22]在发展中国家,由于股权更加集中,市场上股权集中在少数控股股东手里,因此这类“掏空”行为更加常见。尽管正式的法定规则符合法律确定性的要求,但可能会使得公司内部人创造性地构建所谓“公平交易”以符合法律规定,从而逃避法律的约束。也就是说,我国现行的强制分红制度有可能成为控股股东超额派息牟利、构建所谓“公平交易”的新手段,由此不合理的超规模派息有可能大量存在。

3.我国股票市场控股股东侵占中小股东权益的研究

在市场机制健全、法制完备的国家和地区,现金股利是合法的,上市公司发放现金股利可以有效控制公司管理层的代理成本。而在新兴市场国家,随着法律制度的不断完善,控股股东通过关联交易等手段谋取私利的成本会越来越高,发放现金股利反倒有“合法”的外衣,这样上市公司就会更多地运用现金股利“转移资源”。

具体到中国,由于市场机制和法律制度不健全,上市公司发放现金股利不仅不能解决代理问题,反倒成为控股股东或者管理层以所谓“合法”的方式牟取私利的渠道。我国上市公司股权集中非常明显,绝大部分控股股东分属国家、民营、外资等不同性质。中国证券市场一度被设计为支持国有企业发展的工具,而非私营企业募集外部资金的渠道。此外,在证券市场上,只有约三分之一的股份是可以在公开的股票市场上流通的,这些股票被称为“流通股”,其余的股份通常留在政府手中或直接作为国有股或法人股。控股股东由于占上市公司股份的绝大部分,分红后大部分红利仍归控股股东所有,如此一来强制分红制度不仅无法维护外部投资者的利益,反倒更容易导致控股股东滥用控制权。[17]陈信元等研究结论表明上市公司佛山照明现金股利政策可能成为大股东转移资金的工具,并没有反映流通股股东的利益和愿望。[23]

由此可以看到,由于我国上市公司内部治理机制不完善,存在控股股东利用大比例分红攫取公司利润、损害中小股东利益的问题,此时证监会一味强制要求上市公司大比例派发现金股利并不能真正保护中小投资者的利益,这一监管制度反倒可能被控股股东利用,成为“掏空”上市公司的新途径。

4.小结

那么同样是上市公司,为什么有的上市公司长年不分红,有的却超常高额派现?这些上市公司有什么不同之处使他们对于现金分红持有如此不同的倾向?吕长江等的研究显示,在中国资本市场,降低代理成本假说和利益侵占假说都在不同程度地发挥作用,前者可以解释集团控股公司的行为,而对于政府控制公司,利益侵占假说解释其股利分配动机更为恰当。股利支付与第一大股东持股比例呈“U”形关系,当第一大股东持股比例较低时,随着持股比例的增加,公司会减少股利支付,可是当持股比例超过某一点时,公司又会提高股利的发放。[24]我国股票市场上的中小股东面临着双重困境,如果不分红,上市公司多余的现金有可能被上市公司控股股东或高级管理人员滥用,如果分红,中小投资者的利益也有可能被大股东掠夺。

(三)强制分红制度的监管悖论

1.强制分红制度对“高成长、高竞争型”上市公司的影响

根据“优序融资理论”,企业更倾向于在内部融资,因为外部融资成本高昂,且一旦企业通过外部融资,例如发行股票和债券,其自主经营权就受到很大限制,因而当公司存在良好的投资机会时,如果能通过内部融资完成的,公司一般都不愿外部融资。公司利用内部融资方式为投资发展融资的能力才是其具有市场竞争力的关键。[25]企业内部融资的资金来源主要是企业的税后利润,因此企业内部融资时,较低的股利支付率才符合股东利益最大化的原则。

上市公司盈利以后,其税后利润很重要一部分是用于补充资本金以扩大再生产,如果公司倾向于关注长远发展,就有可能少分红派息或不分红而将利润转为资本公积金,反之派息分红的量就会大一些。正如上文显示的,公司经营中的盈余分配是和其拥有的现金盈余状况及投资前景密切相关的。根据企业发展阶段可以将企业分为起步阶段、成长阶段、成熟阶段和衰退阶段(见表4)。企业在不同的发展阶段资本结构和股利分配方式是不同的。其中,起步阶段资本结构为权益性资本,因公司起步现金需求大,因此倾向于不分红;成长阶段资本结构以权益性资本为主,同样因为企业成长现金需求大,股利分配低;在企业成熟阶段,资本结构分为权益性资本和债务性资本,此时企业治理结构和财务状况成熟,股利分配高;最后,衰退阶段资本结构都为债务性资本,股利倾向于全部分配。对于处于快速成长期的上市公司,例如一些互联网高科技上市公司,其分红数量、比例和频率很可能没有一些无力发展、产业即将淘汰的上市公司慷慨。事实上,规模小、盈利能力弱以及成长性高的上市公司不倾向于现金分红。[26]如果上市公司发展机会少,当然应将利润分红,可是证监会要求分红后才可以增发股票,这样大量分红和增发新股就自相矛盾了。

表4 企业发展阶段

具体针对我国的强制分红制度,有学者按企业所处成长阶段、行业竞争程度和现金流量大小划分不同的上市公司样本,计算各种上市公司在2008 年10月9日 《关于修改上市公司现金分红若干规定的决定》颁布期间的超常累计收益率⑥及其走势,显示计划再筹资企业在《决定》颁布期间的股价走势较差,高成长性、高竞争性行业公司以及缺少现金流的公司与对照组相比具有更糟糕的市场反应,高成长类上市公司在《决定》颁布期间市场表现显著较差,证监会强制分红制度对有再融资需求、成长型、高竞争行业的上市公司有较大负面影响。[17]

总的来说,若上市公司有需要通过股票市场再融资,那么就难以持续向股东分红,换句话说,如果上市公司有能力大比例向股东分红,那么上市公司就不需要通过股票市场这么高成本的融资渠道融资。强制分红政策片面地要求所有上市公司增发新股前必须达到一定比例的现金分红,这一强制性监管措施对有巨大资金需求,处于快速成长期的公司明显不利。强制分红制度干涉了公司自主制定股利政策,加重需要留存资金、减少分红的上市公司财务负担,或许会造成许多上市公司的财务困境。

2.强制分红制度“软约束”的监管影响

我国证监会出台的强制分红制度针对的只是一部分上市公司,即有再融资需求的上市公司,而对无再融资需求的上市公司则几乎没有什么影响,这就人为地造成了上市公司要求和待遇的不平等。即对于没有再融资需求又长期不分红、低分红的许多上市公司,特别是大型国有企业,这一制度根本毫无约束力。如证监会明确规定以“最近三年以现金分配累计分配利润不少于最近三年的年均可分配利润的30%”作为上市公司再融资的先决条件,给许多有再融资需求的上市公司,例如一些处于成长期、新兴产业、高科技公司带来很大负面影响。此外,对于一些上市公司来说,成功再筹资有很大收益,那么满足证监会强制分红政策的分红要求很大程度上成为了上市公司再融资的附带措施,现金分红看似回报股东,实则为公司完成再筹资的方法。

(四)考虑税负情况下对上市公司和投资者的负面影响

美国上市公司的股利政策是与美国的税收法律密切相关的。美国的税法自2003年来做出重大调整,对现金股利征收较大比例税收。有研究显示,1960年美国上市公司的分红可占上市公司盈利的50%,随后上市公司盈利不断上涨,但分红所占比例却连年下降,直至2006年,美国上市公司的分红额度只占公司盈利的30%。美国上市公司股利政策中的股票回购和现金分红比例在1988~2006年间有较大变化,最开始股票回购金额只占现金股利的50%左右,之后股票回购比例不断上升,并于1998年超过并一直多于现金股利的金额,到2005年,现金股利金额只占股票回购金额的50%。[27]

无论是国内还是国外,股利政策的制定、现金分红的比率都要受国家税收政策的影响,上市公司的股东不论是自然人还是法人都要依法承担纳税义务。我国《个人所得税法》规定股息、红利要按20%的比例缴纳个人所得税。⑦自2005年6月13日起,现金红利减为按个人收入的50%计征10%个人所得税,而对于所送红股,则依然按10%税率缴纳个人所得税,以派发红股的股票票面金额为收入额计征,以资本公积金转增的股本,则不征个税。⑧自2013年1月起,投资者从股票市场上市公司取得的股息红利将根据持股时间长短缴纳不同比例的红利税,持股时间越短,纳税额越高,持股时间越长,纳税额越低。⑨这是国务院面对近些年股市“熊市”的局面,为减轻投资者负担而出台的政策。但中小投资者与机构投资者相比税负更重,因为广大的机构投资者和法人股东无需缴纳红利税。股票市场上许多个人投资者委托公募基金投资理财,这些个人投资者与直接购买股票的投资者实质上一样,但在分配上市公司收益的时候,却出现了不公平的现象,中小投资者个人需要承担红利税。[28]因此,在考虑税负的情况下,证监会出台的强制分红制度对中小投资者的保护也是有限的。

四、结语

分析我国强制分红制度的实施效果发现:强制分红制度出台后的市场反应并不好,许多大型上市公司仍然常年不分红;上市公司治理结构对强制分红制度实施效果有负面影响;强制分红制度存在监管悖论,对于处于成长阶段并有巨大投资需求的上市公司,强制分红制度干涉了公司决策和发展,且现有的强制分红制度“软约束”的特点反倒使分红成为上市公司增发新股的手段;考虑税负的情况下,强制股利制度对上市公司有负面影响,其成为中小投资者的一种负担。为建立完善合理的强制分红制度,保护中小投资者的权益需要一系列的涉及市场自治、私人诉讼、监管执法等的制度建设。

注 释:

① 股利,也叫做股息、红利。我国《公司法》采用了“红利”的字样。我国《个人所得税法》(1999年8月30日第二次修正)第2条第七项称为“股息”、“红利”。《外商投资企业和外国企业所得税法实施细则》(1991年6月30日)第二条第2款称“股息”。

② 原始数据来自中国证监会网站。

③ 数据来源于《2012年证券监督管理委员会年报》。

④ 派息率是上市公司当年派息总数/同年总盈利,一般介于40%至60%之间,在正常情况下,超过60%的派息比率会对企业的进一步发展造成困难。

⑤ 所谓控股股东,是指掌握公司控制权达到一定比例,能够左右股东会和董事会的决议,从而控制公司局面的股东。控股股东有广义和狭义之分。狭义控股股东仅指公司第一层面的直接控制人,一般为公司的第一大股东。如果公司发行的股份全部是具有表决权的股份,则控股股东对公司的所有权和控制权比例是相等的。然而在很多情况下,投资人可以通过诸如多层持股、交叉持股、金字塔结构和其他特殊的合约安排,通过复杂的控制链条间接控制上市公司,本文把这类股东定义为公司的间接最终控制人。广义控股股东既包括间接最终控制人,又包括不再有上层控股股东的公司直接控制人。

⑥ 累计超常收益分析法 (Cumulative Abnormal Return,CAR)是股利信号理论的实证研究方法,该法将上市公司按未预期股利变动情况分成若干组别,分别计算各组中上市公司的超常收益率、每组的平均超常收益率以及累计超常收益率。

⑦ 《个人所得税法》第二条规定:“下列各项个人所得,应纳个人所得税:利息、股息、红利所得,按照百分之二十的税率缴纳个人所得税”。

⑧ 财政部、国家税务总局在2005年6月13日发布《关于股息红利个人所得税有关政策的通知》,规定“对个人投资者从上市公司取得的股息红利所得,暂减为按50%计入个人应纳税所得额,依照现行税法规定计征个人所得税”。

⑨ 2012年11月由国务院通过,财政部、国家税务总局发布的 《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》规定“自2013年1月1日起,对个人从公开发行和转让市场取得的上市公司股票,股息红利所得按持股时间长短实行差别化个人所得税政策,股息红利所得按持股时间长短确定实际税负:持股超过1年的,税负为5%,税负比政策实施前降低一半;持股1个月至1年的,税负为10%,与政策实施前维持不变;持股1个月以内的,税负为20%,则恢复至法定税负水平”。

[1]邱海洋.公司利润分配法律制度研究[M].北京:中国政法大学出版社,2004.

[2]葛家澍,余绪缨,侯文铿,等.会计大典(财务会计)[M].北京:中国财政经济出版社,1999.

[3][美]道格拉斯·R·爱默瑞,约翰·D·芬尼特.公司财务管理[M].北京:中国人民大学出版社,1999.

[4]Miller,Modigliani.Dividend Policy,Growth and the Valuation of Shares[J].Journal of Business,1961,(4):411-433.

[5]Bhattacharya.Imperfect Information,Dividend Policy and The Bird in the Hand Fallacy [J].Bell Journal of Economics,1979,(1):259-270.

[6]Lintner.Distribution of Incomes of Corporations Among Dividends,Retained Earnings and Taxes[J].American Economic Review,1956,(46):97-113.

[7]Asquith, Mullins.The Impact of Initiating Dividend Payments on Shareholders’ Wealth [J].Journal of Business,1983,(56):77-96.

[8]Hubbard G.Capital-market Imperfections and Investment [J].Journal of Economic Literature,1998,(36):193-225.

[9]Healy,Palepu.Earning Information and Omissions[M].1988,(21):149-176.

[10]Conyon,Murphy.The Prince and the Pauper?CEO Pay in the US and the UK[J].Economic Journal,2000,(110):640-671.

[11]Stulz.ManagerialDiscretion and OptimalFinancing Policies[J].Journal of Financial Economics,1990,(26):3-27.

[12]Fluck,Zsuzsanna.Optimal Financial Contracts:Debt versus Outside Equity[J].Review of Financial Studies, 1998,(11):383-418.

[13]Jensen,Michael.AgencyCostofFreeCash Flow, Corporate Finance,and Takeovers[J].American Economic Review Papers and Proceedings,1986,(76):323-329.

[14]La Porta,Rafael,Florencio Lopez-De-Silanes,Andrei Shleifer,Robert Vishny.Agency Problems and Dividend Policies around the World[J].Journal of Finance,2000,(55):1-33.

[15]La Porta,Rafael,Florencio Lopez-de-Silanes,Andrei Shleifer,Robert Vishny.Legal Determinants of External Finance[J].Journal of Finance,1997,(52):1131-1150.

[16]Kinkki S.Minority Protection and Dividend Policy in Finland[J].European Financial Management,2008,(3): 470-502.

[17]李常青,魏志华,吴世农.半强制分红政策的市场反应研究[J].经济研究,2010,(3):144-155.

[18]联合早报网.840家上市公司2010年“零”派息 上百只“铁公鸡”十年不分红[EB/OL].http://www.zaobao.com/ cninvest/pages4/cninvest_zong110506c,2011-05-06.

[19]经济参考报.分红面扩大上市公司2011年 “红包”近5600亿[EB/OL].http://www.jjckb.cn/2012-05/04/content_37 3281.htm,2012-05-04.

[20]Johnson,Simon,Rafael La Porta,Florencio Lopez de Silanes, Andrei Shleifer. Tunnelling [J].American Economic Review,2000,(90):22-27.

[21]La Porta,Rafael,Florencio Lopez-de-Silanes,Andrei Schleifer, Robert Vishny. Agency problems and dividend policies around the world[J].The Journal of Finance,2000,(55):1-33.

[22]La Porta,Rafael,Florencio Lopez-de-Silanes,Andrei Shleifer.Corporate Ownership around the World [J].Journal of Finance,1999,(54):471-517.

[23]陈信元,陈东华,时旭.公司治理与现金股利:基于佛山照明的案例研究[J].管理世界,2003,(8):118-154.

[24]吕长江,周县华.公司治理结构与股利分配动机——基于代理成本和利益侵占的分析[J].南开管理评论,2005,(3):9-17.

[25]Bolton P.and D.Scharfstein.A Theory of Predation Based on Agency Problems in Financial Contracting [J].American Economic Review,1990,(1):93-106.

[26]Fama E.F.and K.R.French.Disappearing Dividends: Changing Firm Characteristics or Lower Propensity to Pay[J].Journal of Financial Economics,2001,(1):3-43.

[27]KentBaker.Dividend and Dividend Policy[M].John Wiley&Sons.Inc,2009.98-102.

[28]郑永刚,郑春林.强制分红制度与红利税浅析[J].现代经济信息,2011,(11):98-105.

(责任编辑:刘同清)

The Effect Analysis of China's Mandatory Dividend Regulation——Based on a Law and Economics

YU Nan

(School of Law,Erasmus University Rotterdam,Rotterdam Erasmus)

The Chinese stock market lack effective long-term protection of minority investors.One serious problem with China's stock market is that the dividend-paying level in most listed corporations is extremely low.As part of the China Securities Regulation Commission's (CSRC)regulatory package,rules and regulations which mandatorily require the listed corporations to pay dividend have been issued by CSRC.Analyzed with related theories,legal rules and data,Mandatory Dividend Regulation does not serve as an efficient tool to protect the interests of minority investors.In particular,many large listed companies still don't distribute dividends perennially,corporate governance structures of listed corporations have a negative impact on the effects of Mandatory Dividend Regulation,it makes the listed companies which are in the growth stage and have demands for investment funds burden heavily,and its"soft constraints"features actually make dividends as a means for listed companies to issue new shares;take tax under consideration,the Mandatory Dividend Regulation becomes a burden on public companies and small investors.

mandatory dividend regulation;dividend policy;corporate governance;law and economics analysis

F830.91

A

1672-626X(2014)05-0031-09

10.3969/j.issn.1672-626x.2014.05.005

2014-07-24

于楠(1988-),女,陕西西安人,荷兰鹿特丹大学法学院博士研究生,主要从事法律与金融、法律的经济分析研究。