管理者短视对企业价值的影响研究

作者简介:曾宇虹(1991-),女,汉族,湖南长沙人,工商管理专业硕士研究生,中南大学商学院,研究方向:企业投融资决策。

摘要:管理层的短视行为问题一直以来都是行为金融学和行为财务学的研究热点。文章以沪深两市823家非金融行业上市公司2009-2012年的面板数据为研究对象,探讨了管理者短视行为与企业价值之间的关系。本文采用Tobin Q和ROE同时作为企业价值的衡量标准实证检验后发现,管理者短视与企业价值显著性相关,且管理者短视的程度越高,企业的价值越高。

关键词:管理者短视;换手率;企业价值;托宾Q;净资产收益率

一、引言

美国世通公司因公司片面追求高股价造成的财务舞弊案引发了社会大众对企业管理者短视行为的关注,人们逐渐认为管理层的行为对企业价值和未来发展有很重要的影响。国外学者已从管理者的情绪、教育背景、二元性、持股比例等方面研究了高管的特征对企业价值的影响机制。Roll[1]提出管理者自负假说并认为公司管理层过分乐观地在资本市场高价进行并购,最后无法成功整合目标企业导致并购失败,并将并购中的大部分利益转移给了目标公司股东,从而破坏了自身企业的价值。Tihanyi等[2]研究发现高层管理团队教育水平的平均值与企业更高水平的国际联系有关,并且好的教育经验为高管提供了广泛的世界观,更有利于企业制定良好的发展战略方案。Alvarez和Svejenova[3]认为CEO二元性会使具有双重权利的CEO无限制地追求自身利益,同时损害股东和相关利益者的利益。Stulz[4]认为在任的管理层可以通过改变企业的资本结构来改变他们所掌握的表决权比例进而影响到企业的价值,企业价值与管理层的持股比例呈倒U型关系。

显然,高层管理者在公司治理和制定发展计划的过程中起着重要的作用。那么在中国市场上,管理者短视行为对企业价值的影响是怎样的?是否会损害企业的价值?因此,本文选择了上市公司作为研究对象,希望能用实证分析的方法,找出我国上市公司当前的管理层短视行为与企业价值之间的联系,为进一步改善我国企业的价值找出一些实际的依据。

二、研究综述及假设的提出

传统的“理性经纪人”假设忽略了对人的心理和非理性行为的研究,随着现代行为金融理论的研究,一些学者提出了“非理性人”的假设,他们认为投资者在非理性的情况下,会导致上市公司股票的错误定价[5]。Bandura[6]提出,人的行为不但会受环境的影响,还将受到自身认知、情绪、信念等因素的影响。同样,行为财务学理论也认为投资者不是理性人。由于认知的局限性,投资者不能客观、公正、无偏的反映和加工信息。因为个人性格特征的不同,投资者的信念、偏好等都会存在差异,其行为方式以及对未来的预测和判断也会有所不同[7]。根据信息信号假说,公司管理者为了使其掌握的信息起作用,可能会交易市场中的股份,管理者买入(卖出)的行为是他们公司的股票价值被低估(高估)的一个信号。管理者作为公司的内部人员,能够获得比其他投资者更多的关于公司的私有信息,管理者可以根据信息披露的内容,择时交易从而获得收益[8]。迎合理论也认为,为了追求公司短期价值的最大化,经理人将制定相应的股利政策去迎合市场投资者的这种需求,以提升公司的股价[9]。

目前,国内外学者认为管理者短视的动机大体分为两种,一种是出于管理者自身利益的需求。Narayanan[10]认为投资短视行为是由薪酬扭曲理论所引发的,管理者为了获得更高的薪酬,会努力增长企业当前的业绩。Merchant和Bruns[11]研究表明传统的以财务指标作为价值衡量标准是导致管理者短视行为的主要原因。由于财务性衡量指标是以当期利润作为衡量依据,等于鼓励了管理者采用短视行为来追求当期利润。Brauer,Matthias F[13]通过研究CEO们中期、短期和长期取向对欧洲最大的上市公司的影响后发现,管理者的短期导向对企业的中期价值产生负面影响而长期导向的行为是在中期与公司价值呈正相关。李秉祥和郝艳[14]研究发现在我国不同类型企业中普遍存在着经理管理防御行为的动机,这种动机导致了企业的投资短视行为,并伴随着经理能力下降和预期转换工作成本的提高而呈上升趋势。

假设1:管理者短视行为与企业价值显著性相关。

股东对管理者施压是管理者短视行为的另一种动机。Laverty[15]认为,管理者产生的短视行为的原因是源自于股东的压力。刘端和陈收[16]发现,管理者短视现象越严重,管理者为了迎合投资者,其投资对公司市场估价的敏感度越高。王海明和曾德明[17]研究表明,股東短期利益压力引起的管理者短视偏差显著影响企业的投资行为。Grant等人[18]则认为基于短期股价的激励,企业管理者会更加关注公司的股票在市场的短期估值,同时会采取行动来控制股票市场信息的流动性。Nyman[19]认为,管理者的短视行为为知情交易者提供了交易动机,即管理者关注短期股价的程度越高,知情交易者能获得的利润越大。这也是引发企业股票换手率高的原因之一。Gallagher[20]等人在对机构交易与企业价值影响的关系中发现,短视是通过多个机构投资者有效的对企业进行管理从而提供交易,他们将研究的重点放在股票短期的摇摆交易上,即买进-卖出-买进。这种摇摆交易行为会使得企业的交易信息量增加,同时还能提高股票市场的效率,而交易信息的增加与相关公司的后续价值表现也有一定的关联。Hackbarth[21]认为当管理者把长期投资项目转向更容易被估价的短期投资时,虽然公司价值被低估的情况减少了,但同时公司有利可图的长期投资也牺牲了。

假设2:管理者短视行为有利于提高企业的价值。

三、样本选择与变量定义

1.样本选取

本文以沪深两市交易所A股上市公司2009-2012年的面板数据为研究对象,数据来源于国泰安数据库和东方财富网公布的相关信息。本文剔除了以下公司数据:金融类上市公司;经营状况异常(ST类、SST类、PT类)的公司;数据遗漏、不全和上述变量中数据有异常、有缺失的公司。

2.变量定义

本文的研究变量主要包括企业价值变量、管理者短视变量和控制变量三个部分,具体变量定义与描述见表1。

(1)企业价值变量。在国内外各种并购研究中,企业价值评估一直是学者们研究的重点和难点。国际上普遍采用的衡量公司价值的指标是托宾Q值,其不仅克服了公司账面价值受会计政策影响的局限,同时也有利于比较不同企业之间的价值。而净资产收益率(ROE)是一个最具有代表性的财务比率,它是杜邦分析体系的核心,能充分反映企业的价值以及获利能力,因为ROE是一个从企业内部反应企业价值的指标,不会受到的股票市场的投机因素的强烈影响,故本文分别托宾Q值与ROE分别衡量上市公司的短期和长期价值。

(2)管理者短视变量。本文以刘端、陈收的理论假设“管理者迎合股东”作为本文的假设前提。由于管理者自身的短视程度难以直接量化,若股东具有投机目的而频繁交易,则管理者也可能采取短期的行为,因此用换手率指标来表示管理者的短视程度。

(3)控制变量。本文基于已有研究和上市公司的实际情况,引入企业规模、资产负债率、CEO二元性、管理层持股比例为控制变量,以便更准确的探索管理者短视行为对企业价值的影响。

四、实证结果与分析

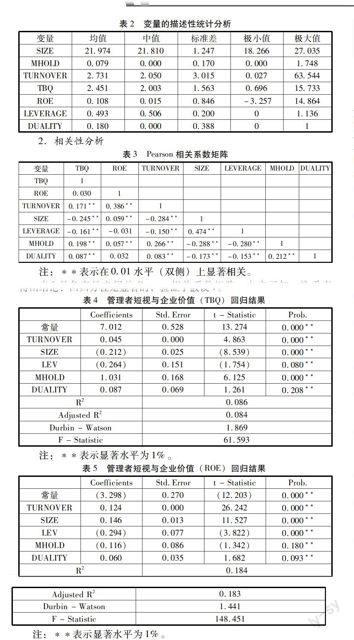

1.变量描述统计。我们对解释变量和控制变量用spss19.0进行了描述性统计分析,结果如表2所示:

2.相关性分析

表3是各变量之间的Pearson相关系数矩阵,由表可知,换手率(TURNOVER)与托宾Q和ROE在001的显著水平下正相关,这说明了股票的换手率越高,企业的价值也越高。为进一步验证变量间是否存在多重共线性。本文采用了方差膨胀因子对各变量进行检验,各变量的容差均大于07且接近于1,而VIF均小于2,说明模型中自变量间不存在共线性问题。

3.回归分析。为了进一步研究管理者短视对企业价值的影响,本文建立了如下回归模型:

TBQ=α+β1TURNOVER+β2SIZE+β3LEVERAGE+β4MHOLD+β5DUALITY+ε(1)

ROE=α+β1TURNOVER+β2SIZE+β3LEVERAGE+β4MHOLD+β5DUALITY+ε(2)

模型中βi(i=1,2,3,4,5)为模型的回归系数,α为常数项。模型(1)和模型(2)分别用于研究管理者短视变量对企业价值变量TBQ和ROE的影响,我们在spss19.0中对样本进行多元回归分析。

表4、表5分别表示模型(1)和模型(2)的回归结果,我们看到D.W统计量都接近于2,说明模型的残差与自变量之间的独立性很好。在回归模型的显著性检验当中,方差分析的目的是通过数据分析找出对该事物有显著影响的因素、各因素之间的交互作用,以及显著影响因素的最佳水平等。从表中可看出,模型的F值均较大,且置信概率值小于0,通过了0.05的检验水准,拟合的回归方差也有意义,同时,通过对回归方程的T检验,我们看到每一个变量都有显著的影响,因此可以得出结论:回归方程是显著的,验证了假设1。此外,我们也能看出换手率与托宾Q值和ROE都具有正向关系,回归系数分别为0.045和0.124,通过了显著性检验,与假设2相符,這再一次说明了企业的换手率越高会导致企业价值的提升。

五、研究结论

本文以沪深两市上市公司为研究对象,研究了管理者短视行为与企业价值之间的关系,通过回归分析,我们得到如下结论:以托宾Q值和ROE作为企业价值的度量指标,管理者短视对企业价值有显著性影响,且企管理者短视的程度越高,企业的价值越大。这说明了我国的资本市场还不够成熟,市场中存在投机行为,一些企业还会利用资本市场达到圈钱的目的。因此,我国资本市场要从制度、结构和内外部治理出发,规避这种短视投机行为。上市公司应当合理制定运营体制,做好内部监控,把经营状况放在首位,此外,我国还应当完善证券市场的规章制度,使资本市场的运作变得更加规范、统一,有利于保护中小投资者的利益。(作者单位:中南大学商学院)

参考文献:

[1]Roll R.The Hubris Hypothesis of Corporate Takeovers[J].The Journal of Business,1986,59(2):197-216.

[2]Tihanyi L,Ellstrand A E,Daily C M,etal.Composition of the Top Management Team and Firm International Diversification[J].Journal of Management,2000,26(6):1157-1177.

[3]José Luis Alvarez,Svejenova S.Sharing Executive Power:Roles and Relationships at the Top[M].Cambridge University Press,2005.

[4]Stulz,Rene M.Managerial Control of Voting Rights:Financing Policies and the Market for Corporate Control[J].Journal of Financial Economics,1988,20(1,2):25.

[5]王欣,桂泳评.市场理性与非理性的理论撞击[J].财经理论与实践,2002,23(120):11-14.

[6]Bandura A.Social Foundations of Thought and Action:A Social Cognitive Theory[M].1.Prentice Hall,1985.

[7]龚慧云.基子行为股利理论的上市公司非理性股利政策研究[D].湖南大学,2010.

[8]孙士霞.理财行为中的信号假说研究[D].首都经济贸易大学,2005.

[9]熊德华,刘力.股利支付决策与迎合理论——基于中国上市公司的实证研究[J].经济科学,2007(5):89-99.

[10]Narayanan,P M.Managerial Incentives for Short-Term Results[J].The Journal of Finance,1985,40(5):1469-1484.

[11]Merchant K.A,Bruns,William Jr.Measurements to cure management myopia[J].Business Horizons,1986,29(3):56-64.

[12]吳战篪,李素银.管理者自利与短视行为研究——基于上市公司证券投资的角度[J].经济经纬,2012(1):137-141.

[13]Brauer Matthias F.The Effects of Short-term and Long-term Oriented Managerial Behavior on Medium-term Financial Performance:Longitudinal Evidence from Europe[J].Journal of Business Economics & Management,2013,14(2):386-402.

[14]李秉祥,郝艳.基于管理防御的企业投资短视行为的实验研究[J].预测,2009,28(6):7-12.

[15]Laverty K J.Managerial myopia or systemic short-termism?The importance of managerial systems in valuing the long term[J].Management Decision,2004,42(8):949-962.

[16]刘端,陈收.中国市场管理者短视、投资者情绪与公司投资行为扭曲研究[J].中国管理科学,2006(2):16-23.

[17]王海明,曾德明.管理者短视偏差对企业投资行为影响研究——一个基于股东短期利益压力视角的实证[J].财经理论与实践,2013,34(181):34-38.

[18]Grant S,King S,Polak B.Information externalities,share-price based incentives and managerial behaviour[J].Journal of Economic Surveys,1996,10(1):1-21.

[19]Nyman I.Stock market speculation and managerial myopia[J].Review of Financial Economics,2005,14(1):61-79.

[20]Gallagher David R.Governance through Trading:Institutional Swing Trades and Subsequent Firm Performance[J].Journal of Financial & Quantitative Analysis,2013,48(2):427-458.

[21]Hackbarth D.Managerial Traits and Capital Structure Decisions[J].Journal of Financial and Quantitative Analysis,2008,43(04):843-881.