我国民营上市公司治理研究——基于79家民营上市公司经营绩效的实证分析

华中科技大学经济学院 汪颖

1 导论

民营上市公司作为我国民营经济发展和资本市场发展的产物,是中国民营经济发展中的先导力量。随着我国证券市场的不断发展,民营上市公司作为其中的重要组成部分,其自身的治理问题依然成为能够影响我国证券市场发展的一个重要因素。研究新经济环境下的公司治理问题,不仅对提高我国民营公司治理有效性具有十分重大的意义,而且对完善我国证券市场的发展也会起到积极的作用。因此,本文拟从民营上市公司股权结构、董事会制度、激励机制三个方面完成对我国民营上市公司治理现状与成因的剖析,并对完善我国民营企业的治理结构、促进我国证券市场的健康发展提出有益的政策建议。

关于民营上市公司的治理问题,国内外学者做了大量研究。Thomas Wuil Joo(2010)认为通常所说的“公司治理”是指注重“内部”的公司治理行为,即注重企业活动参与者之间的相互关系。Ronald W. Masulis(2009)在其著述中提到,近年来私募投资获得了较大的回报,其中主要的原因是私募公司在公司治理上比上市公司更有优势,大量衍生工具合约的发展与交易极大地削弱了上市公司的治理能力,促使上市公司需要更多精通财务的董事和更加严密的管理监督。侯强(2006)认为现有公司治理的研究是以股权分散下的股东与管理层之间的利益冲突为重点的,对我国民营上市公司而言,对控股股东的掏空行为进行有效的约束将构成现阶段我国民营上市公司治理研究的重要内容。张天阳(2008)提出我国民营上市公司的股权结构、控制方式是决定公司治理效率的重要因素。郭圆圆(2010)认为股权结构是公司治理机制中最根本的一个因素,并指出民营上市公司股权结构仍过于集中,对各利益相关人的治理比较低效。

2 我国民营上市公司治理现状与治理绩效分析

2.1 分析框架及治理效率的衡量指标

目前现代企业制度最大的特点是公司所有权与经营权的分离,正是由于这两权的分离,导致经营者和所有者之间不可避免地产生问题与矛盾,进而影响到公司的治理状况,因此本文从分别代表两权的股权结构和董事会构成及激励机制三个方面来研究,对公司治理分析的基本框架包括对上市公司大股东持股比例和控制强度的统计与分析,对董事会规模与构成和董事会席位构成比例的统计与分析和对管理层的激励机制的分析。公司治理效率以上市公司净资产收益率衡量,实现股东利益的最大化是上市公司经营的终极目标,也是上市公司进行公司治理的动力,因此选取上市公司净资产收益率作为衡量公司治理效率的指标。对于研究变量股权结构、董事会构成和激励机制,分别以上市公司大股东持股比例、董事会成员数量、独立董事占比和管理层持股比例来衡量。

2.2 样本选取与数据描述性分析

基于中国证监会行业分类标准,从每个行业中抽取三家创业板民营上市公司,剔除截至2012年12月31号净资产收益率为负的公司,剩余样本容量为79家民营上市公司,并根据上市公司公布的2012年年报,统计各上市公司衡量指标。选取净资产收益率作为量化公司治理效率的指标,通过上述统计数据从样本上市公司股权结构、董事会构成、激励机制三个方面对其治理效率进行初步、直观的描述性分析。

2.2.1 股权结构

大股东对上市公司的控制权和所有权可以通过其持股比例直观地体现出来,上市公司中大股东持股比例高,表明公司股权集中,上述样本公司中大股东持股比例分布区间如下表所示。 样本公司中平均治理绩效最好(绩效算数平均值最大)的公司其大股东持股比例在40%~50%之间,由此可得,大股东持股30~40%的上市公司其治理效果是相对较好的。根据绩效算数平均值可得,随着上市公司大股东持股比例的提高,其治理绩效呈现先升后降的走势。

表1 大股东持股比例及公司绩效

基于我国《公司法》对上市公司股东大会及董事会决策机制的规定,股东大会及董事会的重大决策要求持股2/3以上股权同意,因此大股东持股比例超过34%,大股东将左右董事会的决策。在79个样本中,大股东持股比例超过34%的公司有43个,治理绩效算数平均值为8.68,低于其他36个大股东持股比例较低的公司的平均值10.27。这说明大股东控制较强的公司,其带来的公司治理绩效相对较低,董事会应当保持一定的独立性,大股东应当减少对董事会的控制。

2.2.2 董事会结构

(1)董事会规模。我国《公司法》规定,股份有限公司的董事会规模为3到13人,所收集的样本公司具有较规范的董事会规模。董事会成员人数如下表所示,多数上市公司(66家占比83.54%)董事会规模为奇数,这样的董事会构成可避免董事会决策时长期僵持情况的发生。从反映治理效率的绩效指标来看,董事会规模和公司治理效率并不存在严格的线性相关性,但是董事会规模在一定程度上影响到了公司治理效率的绩效水平,样本公司中董事会成员保持为9人的数量最多达37家,占比48.10%,对应的治理绩效算数平均值为7.79,处于中等水平。

表2 董事会规模与公司治理绩效对比

现利用董事会规模与公司治理绩效值两组数据,进行快速线性回归分析,可得:

其中,董事会规模为x,绩效算数为y,两变量间的相关系数r=0.1732,同时可得,董事会规模与治理绩效存在一定的正相关,综上可知,保持适当的董事会规模有利于公司治理水平的发挥。

(2)董事会构成。由表2可见,董事会成员数为8和7的两组民营上市公司其治理绩效平均值最好,现以该两组30家公司为样本,研究董事会中大股东控制席位与公司治理绩效的关系,如下表,董事会中大股东席位占比25%的上市公司其平均治理绩效值最高,该组别中上市公司董事会规模均为8,其中大股东或实际控制人代表为2人,分别为董事长和与董事长有密切联系的关联人(包括配偶、直系亲属、一致行动人),其次为占比为12.5%的样本组,该组别中董事会规模均为8人,大股东代表均为董事长。

表3 董事会大股东席位比例与公司绩效的对比

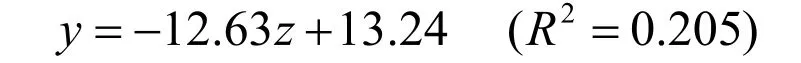

利用董事会大股东席位比例与治理绩效两组数据进行快速线性相关性分析,进一步探究两者之间的关系,可得:

其中,董事会大股东席位比例为z,绩效算数为y,且两变量间的相关系数r=-0.4528,因此,董事会大股东席位比例与治理绩效存在负相关性。

(3)独立董事占比。独立董事作为外部监管力量进入董事会,如果其构成比例合理,将发挥较好的监督作用,促进董事会决策效率的提高。从样本公司数据来看,几乎所有样本公司中独立董事数量均达到了我国证券法的规定(不少于1/3)。在79个样本中独立董事占比为1/3的公司有34个,绩效算数平均值为8.12,小于独立董事占比大于1/3的44个公司的绩效算数平均值为8.69。由此可见,独立董事的构成是影响上市公司治理绩效的一个因素,通过数据对比可发现,独立董事占比较大的董事会构成能给上市公司带来较大的治理绩效,由上表可得董事会中独立董事占比较大的公司其治理表现要优于董事会中独立董事占比较小的上市公司。

2.2.3 激励机制

在我国,成熟的管理层激励机制尚未全面建立,从样本公司看,持有上市公司股份的管理层人员往往也是董事会成员,如样本中的维尔利、永清环保等公司的总经理都是由公司董事长兼任,没有一家样本公司其管理层均为职业经理人。样本公司高管持股比例的计算均剔除了董事长兼任总经理的情况,数据显示大部分民营上市公司管理层持股不高,一般的职业经理人其激励方式是与普通员工相同的工资加奖金的方式,在样本公司中没有职业经理人持股的情况。这种现象与我国民营上市公司大多为家族企业有关,家族企业浓重的裙带关系理念导致外来的职业经理人几乎不可能分得股份。具体的样本统计数据如下表:

表4 激励机制与公司治理绩效对比

通过数据对比发现,公司治理绩效随高管的持股比例上升呈现出一定的上升趋势,但是二者之间并不存在严格的正相关关系,从上述统计数据可知,民营上市公司高管持股比例普遍不高,样本中高达49.10%的公司其高管持股比例不超过10%,其对应的治理绩效值处于中等水平,其中高管持股比例落在30%~50%的上市公司其对应的治理绩效值处于较高水平(均值为35),由此可见,30%~50%范围内的高管持股比例有利于发挥民营上市公司的治理水平。

3 结论及建议

3.1 结论

通过以上数据统计分析可得,民营上市公司在其股权结构、董事会制度和激励机制三个方面,分别呈现出股权集中度较高、董事会规模适中、独立董事比例偏低和管理层激励机制不全等特征。股权结构方面,民营上市公司股权结构呈现普遍的“一股独大”的家族持股现象。股权集中度过高,高度集中的股权结构不利于民营上市公司提高其治理水平,大股东持股比例30~40%的民营上市公司治理效果相对较好。董事会结构方面,民营上市公司董事会规模存在过大或是过小的问题,实证研究表明,适中的董事会规模有助于提高其治理绩效,同时保持独立董事在董事会中一定的占比也是提高其治理绩效的途径。管理层激励方面,民营上市公司中,管理层成员往往由董事会成员兼任,民营上市公司管理层中职业管理人员普遍缺乏,同时对职业的经理人的激励普遍以工资加奖金的形式。管理层中的非董事经理人持股比例越高,上市公司治理绩效相应也越高。

3.2 提高我国民营上市公司治理绩效的建议

第一,保持适中的股权集中度,避免一股独大。民营上市公司中股权往往高度集中,创始人往往是公司第一大股东,这在一定程度上影响了民营上市公司的治理绩效,因此民营上市公司应当保持适中的股权集中度,可以通过转增股本、送股、增发等方式稀释控股股东持有的股权比例,例如向经营者和员工转让股份,推行员工持股计划,构造由家族股东、高级管理者和其他中小股东组成的多元股权结构。

第二,完善董事会制度,保持合理的董事会构成。董事会规模规模过大可能导致董事会被个别人操控,决策效率抵消;董事会规模过小可能导致决策者无法集思广益、准确有效地解决问题。在确保决策质量的前提下,应当保持适当的董事会规模。同时民营上市公司董事会应积极引入机构投资者代表,使董事会成员能够相互制衡,保证董事会决策的效率。此外,应适当提高独立董事的占比以保证独立董事的独立性。

第三,完善管理层激励机制,注重股权激励。我国民营上市公司的高级管理人员的薪酬结构仍比较单一,除了家族成员外,对职业经理人的激励以现金薪资为主。这种激励方式,很可能促使高级管理人员注重公司的短期利得,而损害公司的长远利益,或趋向于灰色收入,损害公司的利益来满足自身。对于民营上市公司,应当平等对待家族成员和职业经理人的薪酬结构,增加对职业经理人的股权激励比例,同时提高激励方式的有效性。

[1]韦倩,杨友才.公司治理论评析[J].理论学刊,2008(03).

[2]闫冰.代理理论与公司治理综述[J].当代经济科学,2006(06).

[3]苏启林.代理问题、公司治理与企业价值——以民营上市公司为例[J].中国工业经济,2004(04).

[4]毛志忠.民营上市公司治理结构探讨[J].财会通讯(学术版),2007(11).

[5]Ronald W.Masulis.Randall S.Thomas.Does Private Equity Create Wealth?The Effects of Private Equity and Derivatives on Corporate Governance[J].Law and Economics,2000.

[6]Thomas Wuil Joo.Theories and Models Corporate Governance[D].School of Law University of California,Davis,2010.