我国制造业并购中目标公司的 盈余管理与并购绩效

□赵 息 宫 旭

[天津大学 天津 300072]

一、文献综述

在国外研究方面,Easterwood以1995~1998年被收购的110家企业为样本,发现样本在收购行为产生前存在调高利润的盈余管理行为,而在收购后很少进行盈余管理[1];Erickson和Wang认为,进行企业并购时,从目标公司得到的利益,会受主并公司本身的价值所影响,因此认为主并公司有盈余管理的动机,即在合并前会进行的盈余管理,且与并购计划的交易规模呈现显著正相关,而作为并购的另一方的目标公司也会进行一定的盈余管理[2]。

而在国内研究方面,冯根福、吴江林认为上市公司的经营业绩在控制权转移后的当年业绩明显得到改善,上市公司并购绩效从整体上有一个先升后降的过程[3];何燎原、王平心发现公司在发生控制权转移的当年及前一年操控性应计利润额的平均值显著地异于零,表明在这两年存在明显的盈余管理行为[4];李善民、朱滔使用多项财务指标因子分析方式,从财务角度研究收购公司和目标公司的配对组合特征与并购绩效之间的关系,并由此来推断并购后收购公司和目标公司绩效改善可能的来源[5]。

从目前的研究来看,对于企业并购中的盈余管理行为主要还是从主并公司角度研究且没有关注其与绩效评估的相关性。本文的研究意义在于,不再使用并购中目标公司视角,而从目标公司角度,以2011年内发生控股并购的制造企业为研究对象,选取了公司2010~2012年的财务数据,结合盈余管理模型,采用了财务指标对并购绩效进行了评估,从而对其在并购前一年,并购当年和并购后一年的盈余管理行为的变化及其对绩效的影响给予实证和理论上的解释。

二、模型构建

(一)盈余管理模型

盈余管理就是企业管理当局在遵循会计准则的基础上,通过对企业对外报告的会计收益信息进行控制或调整,以达到主体自身利益最大化的行为。目前研究盈余管理行为所用的计量模型多为基于Jones模型发展而来。通过计算操控性应计数字DA,判断公司的采取的盈余管理行为的方向和程度。

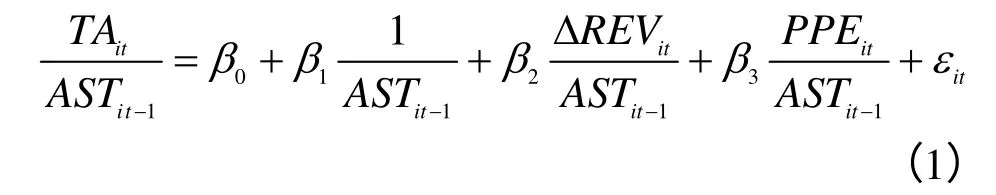

在Jones模型中,会计盈余数字的总体应计部分,主要受到销售收入和固定资产的影响,具体计算公式如下:

其中:TAit为i公司在第t年总应计数字,采用公司第t年的营业利润和经营活动现金流量之差;ASTit-1为i公司在第t年的总资产;ΔREVit为i公司在第t年销售收入的变动额;PPEit为i公司在第t年固定资产原值。

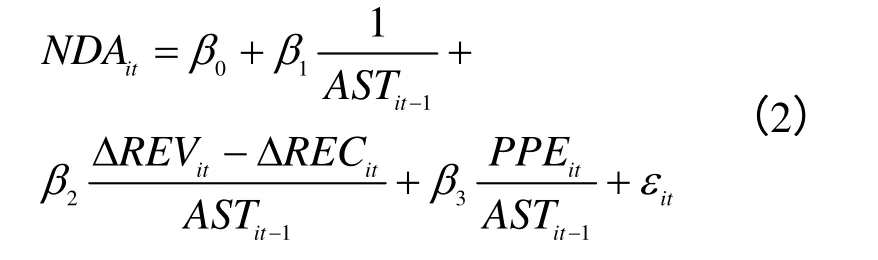

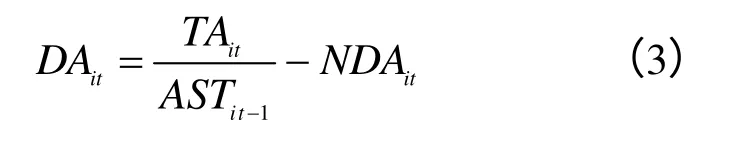

而在本文中,采用的是修正的Jones模型,其是在公式(1)的基础上,在操纵性应计数字计算过程中还要考虑应收账款的变化,因此,首先需要对公式(1)进行OLS回归方法,估计系数β0、β1、β2、β3,然后再代入改进的Jones模型中,计算出公司的非操控性应计数字。改进的Jones模型如下:

其中:NDAit为i公司在第t年非操控性应计数字;ΔRECit为i公司在第t年应收账款的变动额;其他指标和公式(1)相同。

最后,根据总体应计数字和非操控性应计数字计算操控性应计数字。

(二)并购绩效

对于并购绩效的衡量,主要有基于股票市场的事件研究法和基于财务业绩的财务研究法两种。但由于事件研究法基于资本市场,对资本市场的有效性依赖度较高,而我国股票市场起步较晚,发展还不完善,因此,在对并购绩效的评价研究中主要采用财务研究法。邢天才,贺铟璇运用采用财务研究法评价收购公司的并购绩效,构建了一个基于上市公司公开披露财务数据的指标体系,并运用因子分析法对指标体系萃取公共因子,计算绩效评分[6]。本文在此基础上对该方法加以改进,对相关财务指标进行筛选,选用多个更有代表性的财务指标,运用主成分分析构造综合得分模型,通过对比分析综合得分的变化情况得出相关结论。选取的样本是29家在2011年发生被并购的制造业上市公司2010~2012年的财务数据。

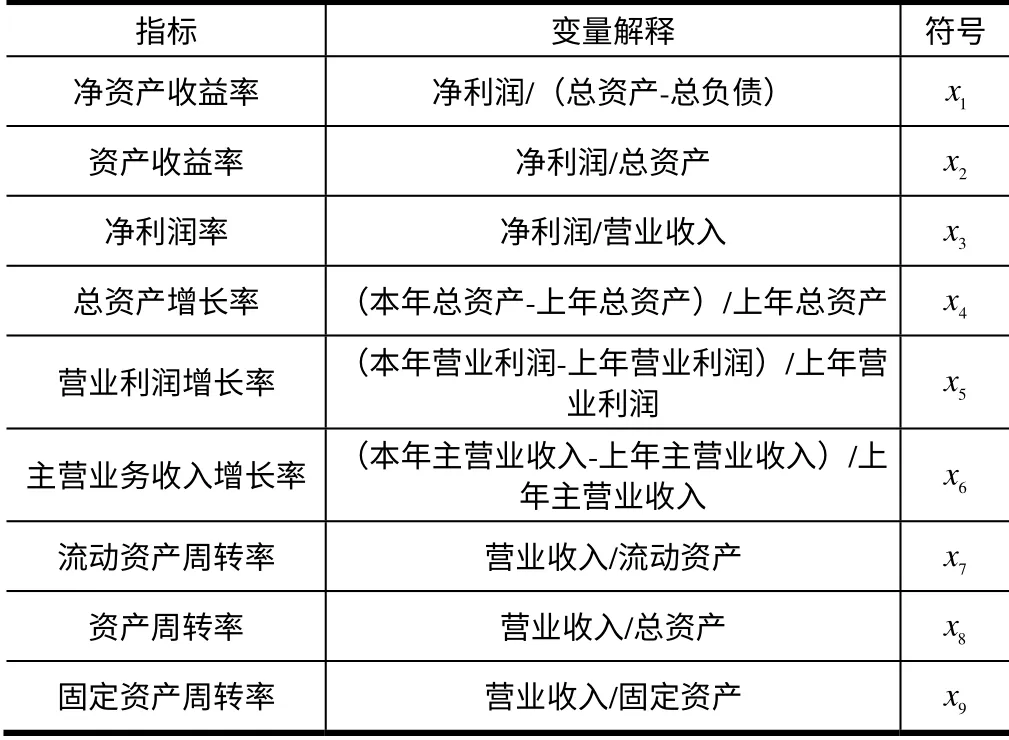

1.变量选取

首先选取的财务指标有9个具体变量

表1 财务变量选取一览表

变量选取如表1所示,但是使用9个财务变量会使模型太过复杂与混乱,而且每个财务变量的代表性不强,因此需要通过主成分分析用财务指标代替财务变量,从而减少变量数量,增加每个指标的综合性并得到指标的综合得分公式。

2.指标得分

在选择指标时,本文以特征值大于1且累计贡献率大于70%的因子作为指标,采用方差最大正交旋转(Varimax)方法,进行因子旋转,以确定指标的个数。经计算,其结果如表2所示。

表2 财务指标主成分分析表

通过上表可以看出,提取的主特征值大于1的为3个,且累计的比例为0.733大于0.7,说明3个财务指标可以充分涵盖9个财务变量。因此,9个财务变量(x1,…,x9)可以用3个财务指标(F1,F2,F3)来度量。而两者具体表达关系式可通过主成分矩阵得到。

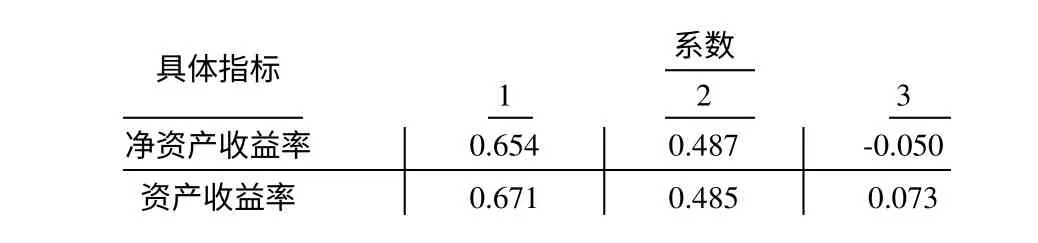

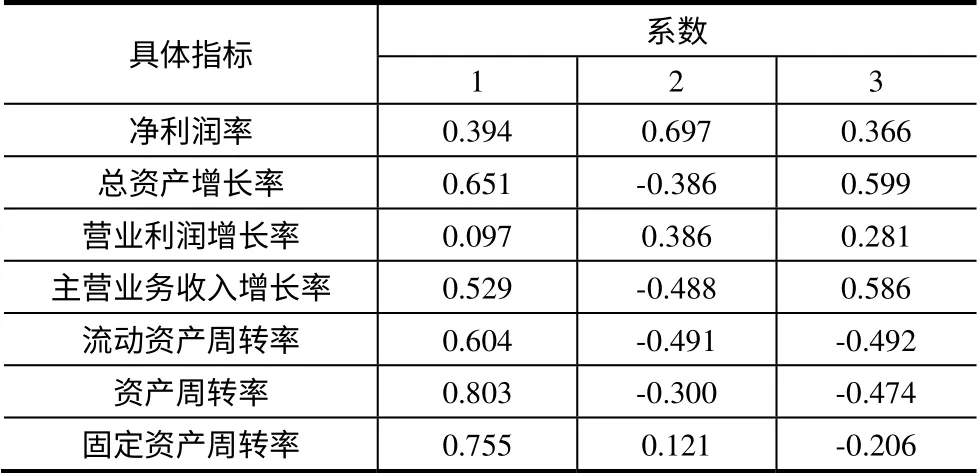

表3 财务指标主成分矩阵

(续表)

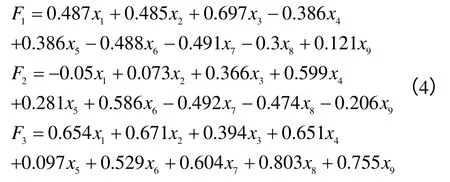

通过矩阵可以得到具体的3个财务指标和9个财务变量之间的关系:

通过各财务指标(F1,F2,F3)和9个财务变量(x1,…,x9)之间的表达式的系数可以推断出,F1代表的是公司的盈利性,F2代表的是公司的发展性,F3代表的是公司的流动性。

三、研究设计

(一)提出假设

假设1:在并购发生的前一年,当年,后一年这三年中,目标公司的盈余管理行为存在着显著不同的变化。

在之前的研究中,李双杰,尹逊雅在对于钢铁行业的研究中发现,主并公司会在并购当年有一个较为明显的向上调整会计盈余的行为,而在并购后则会恢复正常[7]。而目标公司与主并公司所处环境以及所要达成目标并不相同,他们是否也会进行会计盈余管理,以及会计盈余管理的方向是否会与主并公司不同。而这些盈余管理行为变化与并购绩效的变化是否具有相关性,基于此,引出假设2。

假设2:盈余管理行与并购的绩效评价有很强的相关性,且成正相关。并购可能并未带来真正的绩效改善。

盈余管理行为通常会影响公司的多个财务指标,而这些指标也会对于评价公司的并购绩效有很大影响,从而会干扰对真正的并购绩效评价。

(二)样本选择与数据来源

本文选取的数据来自CCER数据库,结合相关并购企业2011年的年报,选取了2010~2012年相关制造业上市公司财务数据。采用SPSS18.0和Excel对数据进行筛选和处理。通过查看《中国企业并购年鉴》,发现在2011年共有29家制造业上市企业被收购,按照证监会2001年颁布的《上市公司行业分类指引》,较为平均地分布在制造业的8个二级分类中。

表4 样本公司分布表

四、描述性统计与实证分析

(一)可操控应计数的实证

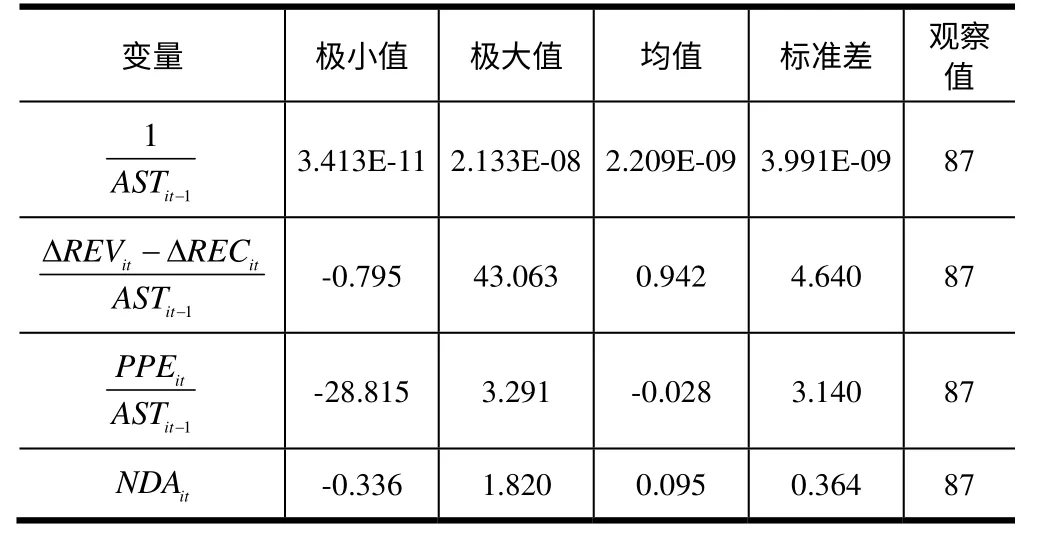

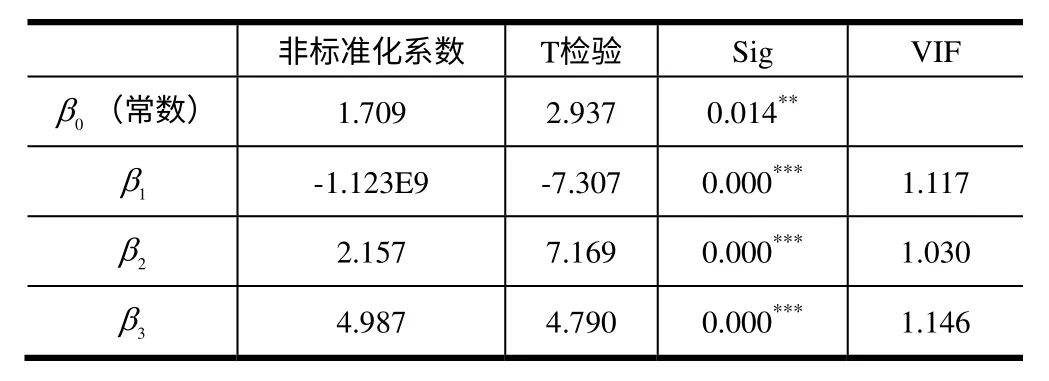

对Jones模型进行OLS回归,模型中调整R2为0.813,F值为62.234,在1%的水平上显著,说明该模型回归效果较为理想。然后可以利用模型得出β0、β1、β2、β3的数值,如表6所示。

表5 Jones模型中变量描述统计结果

表6 Jones模型系数

由上表可见,各个系数都通过了t检验,且不存在明显的共线性。由此得到各系数的值,然后代回到公式(2)之中,得到NDAit的值,再将NDAit代到公式(3)中,可以得到操控性应计数字DAit,在2010~2012年DAit的平均值分别为-0.049,0.073,0.040。可见,可操控应计数有一个先上升再下降的过程,在发生并购当年会有一个非常明显的向上调整的盈余管理行为,而在前一年则会有一定的有意调减,假设1成立。

(二)可操控应计数与并购绩效的实证

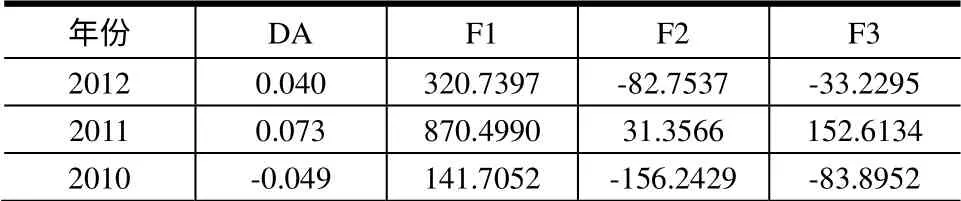

将29家并购企业样本相关财务指标代入公式(4)中,就可以得到盈利性、发展性和流动性这三方面的综合得分。将这三方面得分F1,F2,F3和DA分别汇总,取其均值,可以得到下面的表。

结合上表,可以看出,在发生并购的2011年,目标公司的流动性,发展性,盈利性都是这三年中最好的,而盈余管理行为向上且操控性应计数字是最大的,而在发生并购的前一年,其盈余行为向下且操控性应计数字最小,而流动性,发展性,盈利性也是三年中最差的。可见,F1,F2,F3与DA的变化趋势有一个显著正相关的关系,为了得到确切的结果,再对操控性应计数和并购绩效相关的财务指标进行回归分析。

表7 F1,F2,F3 与DA 变化趋势表

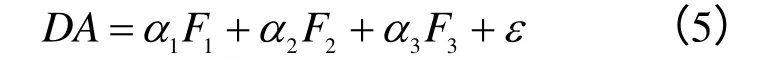

建立多元回归模型:

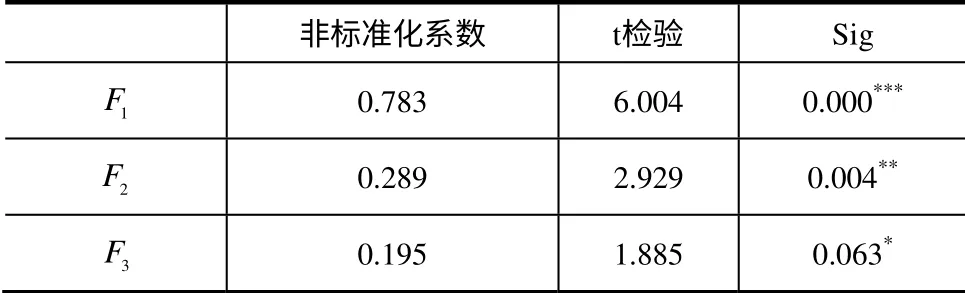

对上述模型进行回归,得到模型的调整R2为0.646,F值为47.484,在1%的水平上显著,可见模型拟合度较好,由此可知DA与F1,F2,F3有较强的相关性。

表8 DA 与 F1,F2,F3 的具体相关性分析

由上表,可知各个系数在一定水平上都是显著的,由系数的正负,可知DA与F1,F2,F3都是相同趋势变化。由上面实证中的分析,可知是和盈余管理行为是同方向变动的,因此假设2成立。

五、实证结果分析

对于假设1,并购中的目标公司多为业绩不佳的企业,很多企业都是ST或者*ST类的上市公司,为了避免不会被强制退市,应该会有一定向上调整会计盈余的动机,但在并购前一年却有意向下调整。Charles曾对《财富》100强企业做过相关的调查研究,很多公司会在低收益的某一年中酌情进一步减少当期的收益,即采用向下的盈余管理行为,进一步调减公司业绩,为第二年更好的业绩营造较大的向上盈余管理行为空间[8]。因此,在并购中目标公司之所以会有此反常的行为,主要也是为了囤积一定的盈余管理空间,以能够在并购当年凸显公司有良好的绩效改善。从而不仅能够增加主并公司收购目标公司所获得的并购收益,使其确认控股并购决策的正确性,更能够增加目标公司的价值,减少公司被抛售或再次被并购的可能性,使公司的财务稳健性得以改善。然而在并购的后一年,由于目标公司所受外界压力较小且不需要满足其他特定企业的要求,目标公司采用幅度较小的向上盈余管理行为。

对于假设2,从目标公司角度,在衡量并购绩效中,无论是盈利性,流动性还是发展性,都是在并购前一年处于比较低的水平,而在并购当年这三方面都有很大幅度的提升。而这个大幅度提升,并不是持久的,因为到了并购的后一年,相关指标都会有一次大幅度下降,虽然比并购前有所改善,但却不能一直保持并购当年的水准,没能持续保持良好的并购绩效。而从主并公司角度来看,张新采用事件研究法和会计研究法,对我国上市公司的并购重组进行研究发现,并购重组虽会增加公司股票溢价,但对主并公司的绩效却产生了负面影响[9]。这表明并购也未必会给主并公司带来期望的绩效改善。而且,由上面实证分析可知,并购绩效与盈余管理行为是同方向变动且两者具有很强的相关性。这表明,并购中目标公司并购绩效的改善可能并非真正意味着目标公司的业绩有了很大的提升,而很有可能是受目标企业自身盈余管理行为的影响。因此,盈余管理行为与并购绩效的正相关性,并购可能并未给企业带来真正的绩效改善。

六、结论

本文以2011年发生被并购的目标企业为样本,运用Jones模型,分析了在控股并购中的目标公司会对企业进行显著不同的盈余管理行为,再通过因子得分模型,评价了这些盈余管理行为对绩效的影响。得出了相关结论:在并购发生前一年,当年,后一年的三年中,目标公司的盈余管理行为存在着显著不同的变化;盈余管理行与并购的绩效评价有很强的相关性,且成正相关,并购可能并未带来真正的绩效改善。本文从另一个角度看待并购,关注了并购中经常被忽视的目标公司绩效变化,对于完善评价并购所带来的绩效具有一定的理论价值。

[1]Easterwood C Takeover and incentives for earnings management:an empirical analysis [J].Journal of Applied Business Research,1998,14:29-47.

[2]Merle Erickson,Shiing-wuWang.Earning management by acquiring firms in stock mergers[J].Journal of Accounting and Ecomomics,1999,27:149-176.

[3]冯根福,吴林江.我国上市公司并购绩效的实证研究[J].经济研究,2001,1:56-68.

[4]何燎原,王平心.控制权转移过程中盈余管理行为研究[J].财政研究,2005(4):48-50.

[5]李善民,朱滔.中国上市公司并购的长期绩效[J].中山大学学报,2005(5):80-86.

[6]邢天才,贺铟璇.并购特征与收购公司长期并购绩效研究[J].生产力研究,2011(5):103-104.

[7]李双杰,尹逊雅.中国钢铁业上市公司并购中盈余管理研究[J].数理统计与管理,2012(9):780-790.

[8]CHARLES E,STANLEY J.Big Bath Earnings Management:The Case Of Goodwill Impairment Under SFAS,[J].Journal of Applied Business Research,2004(20):63-71.

[9]张新.并购重组是否创造价值?——中国证券市场的理论与实证研究[J].经济研究,2003(6):20-29..

[10]潘瑾,陈宏民.上市公司关联并购的绩效与风险的实证研究[J].财经科学,2005(1):88-94.

[11]方芳,闫晓彤.中国上市公司并购绩效与思考[J].经济理论与经济管理,2002(8):76-80.

[12]张俊瑞,李婉丽,等.中国证券市场并购行为绩效的实证分析[J].南开管理评论,2002(6):51-57.

[13]CHANG S.Takeovers of Privately Held Target,Methods of Payment and Bidder Returns[J].Journal of Finance,1998(53):773-784.

[14]高明华.中国上市公司并购财务效用研究[M].厦门:厦门大学出版社,2008.