白酒行业兼并开始了

董宝珍

主要白酒企业2013年年报和2014年一季报的衰退数据清楚反映,目前白酒在产业经济规律的作用下,正在进行了一场深刻的全行业内部调整。

目前,在全国范围出现供给大于需求的局面,这使全国化开拓难度增加、费用增加、成效降低,为了开拓新市场所需支付的成本与代价明显增长。从过年10年白酒公司亿元销售额销售费用变动来看,2013年之前,这个指标的平均数为0.12亿-0.14亿元,但2013年高达0.24亿元。再从白酒公司销售费用率变动来看,2013年酒厂销售费用大幅增加,尤其是中低端的销售费用增幅更大。

在难看的数据面前,市场不由对白酒未来担忧,然而困难已经充分体现在数据中,基本面和供需关系上已经不具备进一步恶化的条件,白酒逻辑见底。而且,经过2012、2013年两年极速需求萎缩,行业兼并整合条件真正具备了。

白酒进入了以放量驱动成长时代,所谓放量驱动成长,就是某些优势企业通过持续的放量,挤占、兼并其他企业的市场份额,在壮大自己的同时,促进产业集中度的提升。产能过剩是产业集中度提升的前奏,一旦发生产能过剩,就为优势企业挤压兼并对手并脱颖而出创造了条件。无论是白酒还是彩电,产业集中度提升一定是在产能过剩时,才具备产业集中度提升的条件,如果产能不过剩,那么无论产业集中度多低,进行兼并挤压以提高产业集中度的客观条件就不具备。白酒行业深层的矛盾是产业集中度太低了。目前出现在白酒行业的产能过剩,需求萎缩,只不过是早就发生在其他行业的同类情况的重演。某种程度上白酒的产业集中来得有点晚,产能过剩,需求萎缩出现的越早越有利于行业和行业内的优质龙头企业。

白酒行业优势企业挤压兼并式成长形式有两类,一类利用资金优势兼并其他企业,另一类是通过产品性能价格比优势挤占其他企业的市场份额。

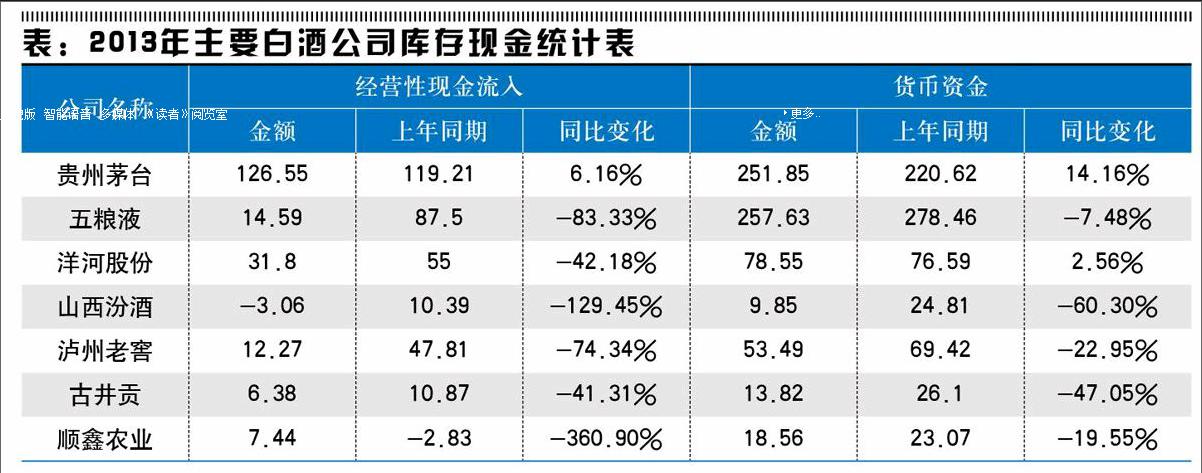

贵州茅台(600519.SH)、五粮液(000858.SZ)的库存现金高达百亿,但大量的中小酒厂在动销不畅的情况下,出现了资金困境,这种局面为优势企业以低廉的价格,收购某些有特点的中小企业提供了历史性契机。这也为行业外资本提供机会,在行业危机来临的时候,行业外资本可能更快速度涌入,以哇哈哈集团、唯唯集团、联想集团为代表的有资金优势的行业外资本,有可能会更大力度地涌入白酒行业进行逆势兼并,以促进白酒产业集中度的提升。

此外,茅台的脱困完全是沿着放量挤占竞争对手市场份额的思路展开的,通过降价,替代竞争对手的市场份额,从而实现了逆市成长。这为其他企业的脱困提供了样板和模式,五粮液等对其高端产品都没有主动降价,甚至逆市提价、保价,这是几大次高端酒企财务数据衰退明显的原因。

在经历了调整和动荡之后,白酒行业本身所固有的高盈利率、高回报率,以及目前白酒极其离散的集中度,为优势企业实现挤压兼并式成长提供了难得的机遇,只有顺应行业规律主动降价,并利用低价格高质量,创造高性能价格比才能抓得住机会逆势发展,否则将会面临困难。白酒的生产极其特殊,今日的产量需要在五到十年之前提前建设,有些企业忽视产能建设,某种程度上其实已经在这一轮的放量成长中落后了。