采掘业上市公司储量会计信息价值相关性研究

杨惠贤 王菲菲

(西安石油大学油汽资源研究中心/经济管理学院 陕西 西安 710065)

一、引言

矿产资源在我国经济和社会发展中占有十分重要的地位的物资。采掘业的经营目标之一就是勘探和开采矿产资源,以便其他行业和产业使用。对于采掘业上市公司而言,尚未开发的矿产资源、即资源储量不能为企业带来现时的收益,但是矿产资源能够为企业带来未来的收益,并且其具有不可再生性,随着开采活动会不断地减少,即具有稀缺性。因此,资源储量的确认、计量和披露情况对于上市公司的绩效和投资者就具有非常重要的意义了。对于采掘业上市公司而言,是否披露储量信息和勘探开发投资信息的争论还没有定论。投资者认为应该尽可能多地披露企业的一切相关信息以提供投资依据,而管理者则同时考虑披露的成本与信息的保护。究竟应该如何对待这些信息的披露?这些信息披露是否能给投资者定价和股票价格带来影响?对于采掘业上市公司的投资者和管理者而言,都是非常重要的。本文结合经典的剩余收益模型,通过选择42家采掘业上市公司的最近三年的储量披露信息,进行储量信息披露的价值相关性研究。并试图通过揭示储量信息的披露对于价格的影响以及影响的大小,给投资者和管理者以相关的建议。

二、文献综述

(一)油气储量信息相关研究现状 按照行业的划分情况,采掘业企业大致可以分为石油天然气开采、煤炭开采和有色金属开采三大类别。由于在地质构造、赋存形态、共生物和开采工艺存在的巨大差异(李恩柱,2008),矿产储量通常被分为油气储量和非油气储量。对于油气储量,现有的政策规定较多,研究成果也比较丰富。作为存在形态较为简单、构成相对单一、开采工艺相对简单的资源储量,国内外会计理论和实务界在很早就进行了关注,并取得了较为丰富的成果。美国石油公司采用成果法和完全成本法对在获得油气资产过程中形成的相关费用资本化,然而这两种方法都没有对油气储量本身进行资本化,因而其信息披露的有效性受到了质疑(万寿义、王金梁,2009)。美国财务会计准则委员会(FASB)注意到了这个问题,并在1978年颁布了(FAS19)《石油天然气生产公司的财务会计和报告》,这份报告认为应该对石油和天然气的探明储量进行特定的审计揭示。1979年,FASB颁布了FAS25,允许企业在未经审计的财务附注中列示探明储量。1982年,该委员会发布了美国财务会计准则文件第69号,首次明确规定了油气生产企业应该披露的信息。2008年,美国证券交易委员会(SEC)发布了《油气报告现代化》的条例(郝洪,2009),新条例重新定义了油气生产活动,将通过非传统手段生产得到的油气产品的生产活动纳入到油气生产活动,从而也增加了非传统资源的储量作为油气储量进行披露的种类。条例同时也要求对探明油气储量的测定、价值的计量,未开发储量的开发状况,储量的地理位置信息等信息状况进行披露。Brady et al(2011)在其著作油气会计中介绍了成果法、成本法、储量认可法的选择和评价。我国油气会计起步较晚,在2006年财政部颁布新的会计准则实施之前,油气企业并不对油气资产进行确认、计量和披露。仅有中石油、中石化等在海外上市的石油公司遵循美国的财务报告准则对油气储量进行披露。《企业会计准则第27号——石油天然气开采》规定了我国油气生产企业应该分别将国内和国外拥有的油气储量的年初和年末数据进行披露,而没有对储量的价值进行相应的规定。可以说,我国在制定油气会计准则时参考了国际上较为先进的经验,但是依然存在着差距。刘超英等(2009)对比了我国和美国油气储量披露的要求,认为我国应当统筹储量评估的标准,增加储量价值的披露,与美国类似,也应该增加非传统意义上的油气储量信息的披露,从而真实而及时地反映油气生产企业的储量信息状况。

(二)非油气资源储量信息相关研究现状 相对于油气资产,非油气储量由于国际和国内的政策和指引还不全面,因此研究成果也较少。Seidler和Carmishael(1981)对非油气资产会计的确认、计量和披露进行了研究;2004年,国际会计准则理事会(IASB)颁布了《国际财务报告准则第6号——矿产资源的勘探与评价》(IFRS6),对在采掘业在勘探开发阶段的资产会计确认、计量和信息披露进行了相关规定,但是对于勘探和评价阶段之外的会计事项,准则并不涉及。因此没有全面反映采掘业行业的会计研究成果(李恩柱,2008)。相对于油气资产储量而言,我国目前还没有针对非油气资产储量的会计计量和披露的相关准则问世。为了规范在处理非油气资产储量的会计核算问题,国家财政部于1999年发布了关于《企业和地质勘查单位探矿权采矿权会计处理规定》的文件,文件中要求企业将自己取得的探矿权和采矿权按照历史成本进行计量,按照无形资产进行核算,并规定在取得的权限内对两者进行分期平均摊销。企业因为勘探而获得的地质成果使用成果法进行资产确认,对于不能形成资产的地质成果则一次性计入当期损益中。企业应当在资产负债表中的其他长期投资项目下设立勘探开发成本和地质成果科目,将在地质成果勘探中所形成地质成果的实际成本和发生的各项支出(荣树新等,2011)。王昌锐(2007)讨论了矿产资源的会计确认条件并总结了三种计量基础加方法:即历史成本基础会计计量(成果法和完全成本法)、价值基础会计计量(储量认可发),以及“历史成本+储量数量”计量三种方式。李恩柱(2008)对非油气矿产资源会计研究的必要性、特殊性及主要构成进行了研究,并在财务报告、非油气资产报告、和会计原则三方面提出了改进的意见。荣树新等(2011)研究了煤炭和有色金属的上市公司的非油气资产会计计量与信息披露,研究发现探矿权和采矿权均在无形资产下进行核算,而矿产资源资产开发的支出和费用等又涉及无形资产、长期待摊费用、在建工程等科目中。

(三)勘探开发投资与储量信息的信息相关性现状 1978年,美国证券交易委员会(SEC)发布了会计公告文件第253号(ASR 253):储量认可会计(Reserve Recognition Accounting,RRA)。在ASR 253号文件中,证券交易委员会解释道:“开发一种基于可信的油气储量的会计方法将显著提高信息的有用性。”SEC要求油气企业披露RRA数据,作为财报的补充说明。多位学者对RRA披露法进行了研究。Bell(1983)检验了资本市场对于最初样本公司披露RRA数据时的反应。Dharan(1984)也检验了RRA数据的披露是否包含了在财报其他信息中不曾披露的信息。Joseph.M的研究认为,RRA数据的信息披露并不能够测量所选上市公司的市值和市值的变化,部分原因是由于RRA数据的测量误差,导致这些误差的原因可能是储量的市场价值的高估。Harris和Olhson(1990)研究了企业的油气资产的账面价值的价值相关性,他们的研究结果表明油气资产的账面价值是高度相关的,RRA信息披露是合适的和有价值的。国外的研究成果中,有支持和否定储量信息披露对价格有影响的例子。国内对于储量信息的披露与价值的相关性研究较少,大部分集中在如何对采掘业企业的信息披露进行讨论。黄国良、罗旭东(2010)认为,我国煤炭企业的信息披露主要是披露的信息量不够充分,信息的决策有用性不够,这种决策有用性不够是由于企业为降低信息生产的成本,尽可能少地进行信息披露而形成披露的范围和深度不够造成的,同时他们认为在储量价值信息不可信的前提下,应该披露储量的数量信息。刘超英、郭娜、闫相宾(2009)分析了我国石油储量评估和美国石油储量评估的异同,并建议对非常规油气储量按照地域进行数量和价值的披露。

三、研究设计

(一)研究假设 本文认为,勘探开发投资信息对于上市公司的投资者很重要,适度地披露勘探开发投资信息,能够反映企业未来一部分的现金流信息,这部分信息是能够影响企业的股票价格的。根据前述分析,选择新增在建工程和无形资产作为采掘业上市公司的勘探开发投资代理变量。据此,对于勘探开发投资的信息相关性提出如下假设:

假设1:采掘业上市公司的勘探开发投资额与股票价格正相关

Lilly.M(1983),Campbell.A(1984)等经过研究认为当分别考察石油和天然气的储量的数量,而不是转换为桶油当量(BOE)时,储量数量披露是具有价值相关的。而总探明储量中探明开发的部分传递量相关的价值相关性的信息,而未探明开发部分是不具有这样的传递信息的能力的。由于我国采掘业上市公司并没有全部地去强制地要求披露储量信息,因此将披露的储量信息设为哑变量。本文提出假设:

假设2:采掘业上市公司的储量数量披露与股票价格具有相关性

由于本文研究的是上市公司的投资信息和储量信息的价值相关性,在剩余价值模型中,不能缺少企业的现金流和账面资产对于企业的影响。因此对于几个重要解释变量,也提出如下假设:

假设3:采掘业上市公司的净资产与股票价格具有相关性

假设4:采掘业上市公司的每股收益与股票价格具有相关性

假设5:采掘业上市公司的剩余收益与股票价格具有相关性

当上市公司披露了这些信息时,投资者会根据这些指标所传递出来的不同信息来作为投资的依据,从而对上市公司的股票价格采取不同的定价措施。因此,本文提出以下三个假设:

假设6:采掘业上市公司储量数量披露具有增量价值相关性

假设7:采掘业上市公司的勘探开发投资数量具有增量价值相关性

假设8:采掘业上市公司的剩余收益、净资产和每股收益有增量价值相关性

参考上市公司社会责任的研究范式,对各类的储量信息一起进行打分处理,即把每一种储量信息的披露与否当做一个分值,如果得分,则记1分,如果不得分,则记0分。对每一个公司而言,加总这些信息得分,再除以信息种类的数量,即得到该公司在储量信息披露上的综合得分,使用这个综合得分作为解释变量,可以看出这些额外披露的信息对于价格的影响。因此提出如下假设:

假设9:采掘业上市公司综合储量信息的披露与股票价格有相关性

因为储量信息的披露和剩余收益、净资产的相互影响可能导致剩余收益模型的估计偏误,而且他们的相互影响也是一个非常重要的解释变量,为了研究这相互影响对于上市公司股票价格是否有信息相关性,加入储量的数量信息与剩余收益、净资产和每股收益的交叉项(即用反映储量信息是否披露的哑变量分别相乘代表剩余收益、净资产和每股收益的变量),即有如下假设:

假设10:采掘业上市公司的储量数量信息和剩余收益、每股收益、净资产的交叉影响均有相关性

最后必须将公司的规模考虑进入模型,因为公司的规模会影响投资的回报率,因此有如下假设:

假设11:采掘业上市公司的规模对股票价格有相关性影响

(二)样本选取和数据来源 本文采用2010年至2012年三年的证监会分类标准中的采掘业上市公司数据,剔除数据不完整的上市公司,共选择了42家采掘业上市公司的储量信息作为样本。收集了上市公司披露的储量信息相关的表内信息(由于表内信息并不直接反映储量的数量或价值,因此将这项视为勘探开发投资信息),储量的数量、价值、地理位置、权益和会计政策信息。

(三)模型建立和变量选取 在研究会计信息价值相关性的文献中,有两种模型经常用到,即收益模型和价格模型。由于在价格模型中,直接反映了能够影响上市公司股票价格的影响因素,并且不需要考虑因为解释变量和被解释变量之间变动而形成的变动单位影响问题(而收益模型中解释变量的变动的百分比才能够解释被解释变量的变动情况),因此更为直接,所以本文采用的是价格模型来研究上市公司储量信息的信息相关性问题。本文所使用的模型即Ohlson(1995)剩余收益估值模型,该模型的价值形式如下:。其中Pt表示t时期公司的权益市场价值,yt表示t时期的净账面价值,Rf表示无风险利率加1,Et[.]表示基于t时期信息的期望值,而剩余收益为由该式,可以得到

这是剩余收益模型的价值表达式,表示公司价值等于股东权益价值加上相关调整项目,调整项目包括:由剩余收益计量的当前获利能力;其他信息所修正的未来获利能力的预测值。接下来要介绍使用该模型所该计算的变量。(1)市场收益率。计算剩余收益的期望价值需要知道资本所造成的成本大小。使用事后的报酬率来估计资本成本是一个较为常用的方法,其基于的模型是经典的CAPM模型:E(Ri)Rf+βi[E(Rm)-Rf]。其中Rm是市场组合利率,βi衡量的是股票的系统性风险。由于本文选择的是沪深两市的上市公司的数据,由于沪深300指数很好地模拟了两市收益率的变动情况,因此选择按照沪深300指数计算的收益率作为市场收益率。(2)β的估计。本文数据选择的年报数据是从2010会计年度至2012年会计年度,将42家上市公司的数据按照时间分为三组,第一组截至2011年6月30日,第二组截至2012年6月29日,第三组截至2013年6月30日。三组分别以周为单位计算β系数。计算所依据的公式为:Ri,t=αi+βiRmt+εi,t。其中Rm是以沪深300指数计算的市场收益率,Ri,t为所选上市公司股票的收益率。(3)剩余收益估计。依据上述公式计算出的β系数可以被用作衡量上市公司的资本成本。有了β系数,就可以估计剩余收益了。定义RL为采掘业上市公司的剩余收益,使用如下公式来计算该收益:RLt=[NIt-NAt-1×(β-1)]/TSHAREt

其中,NIt表示t期期末的净利润,NAt-1表示的是t-1期期末的账面净资产。TSHAREt表示t期期末的股份份额。表(1)显示了各个变量的名称、表示符号和变量定义。

?

?

四、实证检验分析

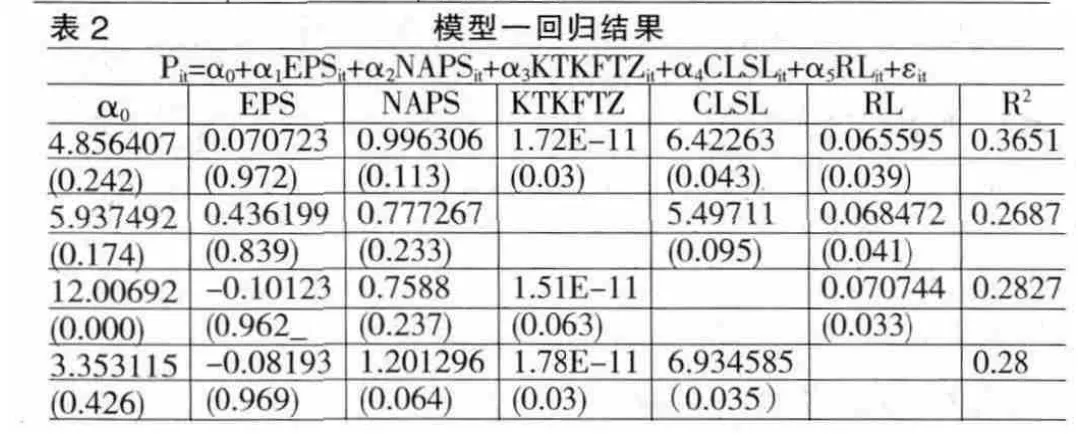

(一)模型一回归分析 本文对假设进行了实证检验。表(2)展示了加入剩余收益、每股收益和每股净资产、储量数量及勘探开发投资信息的检验结果。通过对比模型的可决系数,可以看出,加入剩余收益确实使得模型的解释能力得到提升。从模型中剩余收益的参数估计系数可以看到,参数均满足在5%的显著性水平下显著。这说明剩余收益对于股价的影响大约是每增长一单位的剩余收益,股价就增长大约0.06至0.07元。而勘探开发投资和储量的数量信息的披露参数估计结果显示,参数并没有因为增加了剩余收益变量而变得不显著,也就是说,当加入重要的解释变量——剩余收益时,勘探开发投资额与储量数量信息的披露哑变量是显著异于零并且对股价有正向影响的。这与本文的假设非常吻合。而且当剔除储量数量信息披露哑变量时,模型的截距项参数从不显著变成了显著,这说明有重要的解释变量被从模型中删掉了,而这个重要的解释变量正是储量数量信息的披露哑变量。从模型的显示结果看,储量信息和勘探开发投资信息也是有价值增量相关性的。将其他假设中的指标变量也考虑进来,在未汇报的模型估计结果中着重强调了交叉项进入模型对于股票价格的影响。加入剩余收益交叉项DUMMYRL对于模型的解释能力又有了显著地提升。而DUMMYEPS和DUMMYNAPS是没有解释能力的。因此认为储量数量信息的哑变量和剩余收益变量的交叉变量对于股票价格是有相关性的。同时,进入模型的该交叉变量是有较大的增量价值相关性的,增量价值相关性达到0.1644(=0.5295-0.3651)。可以看出该交叉变量是非常重要的。而以往的模型在考虑哑变量时并没有考虑进这一点。还对规模变量进行了检验,发现上市公司的规模对于企业的股票价格没有显著的影响。

?

(二)模型二回归分析 考察上市公司储量的综合信息对于企业股价的影响。表(3)展示了模型的估计结果。模型二重点考察了储量信息综合变量对于股票价格的影响。从加入股票价格综合信息的情况来看,这个变量的系数并不显著。尽管增加该解释变量同时增加了整体模型的解释能力,模型中报告了使用储量综合信息替代储量数量信息所得到的结果,结果显示储量综合信息仍然不能够替代储量数量信息,该参数估计值是不显著的。这个原因也是明显的,因为除了储量数量的综合信息之外,剩下信息并非大部分企业都进行了披露,有些类别信息的披露甚至只有“三桶油”才进行了披露。这种信息披露对于投资者的投资决策和定价是没有特别意义的。并且,储量综合信息的值是负的,这在一定程度上难以为现实和投资实践所解释。

五、结论与建议

本文研究得出以下结论:(1)每股净资产具有价值相关性,而每股收益的价值相关性较弱。储量的数量信息披露和勘探开发投资额的价值相关性较强,且二者均表现为对股票价格的正向影响。(2)储量数量信息的披露和勘探开发投资额均具有增量价值相关性,每股净资产也有增量价值相关性。而对于采掘业上市公司而言,每股收益并不表现增量价值相关性。(3)当加入剩余收益解释变量之后,每股净资产也变得不那么具有价值相关性。而剩余收益的正向价值相关性表现的较强,并且也具有增量价值相关性。(4)当加入剩余收益解释变量后,采掘业上市公司的储量数量信息披露和勘探开发投资额对于股票的解释能力并没有因此而减弱。相反,当取消储量数量信息披露这个变量时,模型的截距项从不显著转为显著,这表明该解释变量对于解释股票价格是非常重要的,也从侧面印证了采掘业上市公司披露储量数量的必要性。(5)加入剩余收益变量和储量数量信息变量的交叉变量增强了模型的解释能力。交叉变量对于股票价格的影响是显著的,并且交叉变量是有增量价值相关性的。交叉变量对于股票价格的影响并没有减少储量数量信息变量和勘探开发投资额对于价格的解释能力。这表明对于储量数量信息的披露和勘探开发投资额对于股票价格的正向影响是稳健的。(6)考虑了其他交叉解释变量对于价格的信息相关性。结果显示其他两个交叉解释变量并不能很好地解释股票价格的变动。(7)考虑了采掘业上市公司的规模对于股票价格的影响。结果表明,采掘业上市公司规模似乎并不能够对股票价格造成显著的冲击。规模变量的加入也没有造成剩余收益、交叉变量以及储量数量信息披露和勘探开发投资额对于股票价格的影响有显著地降低。(8)采掘业上市公司披露了很多与储量信息相关的信息。其中最为重要的是储量数量信息的披露,但这个指标的会计信息相关性并不高,对于股票价格的波动并没有解释能力。这也说明披露的信息不全面或者不完善,并不能够对投资者的定价决策产生足够程度地影响。

本文认为,对于我国采掘业上市公司的会计信息,投资者尤其应该关注储量数量信息的披露。这种披露反应了企业未来的盈利、运营和成长能力,不仅对于投资者的投资收益,对于企业未来的剩余收益,也是有相当的影响的。当企业发布重大的勘探投资信息时,投资者应当予以重视,并重新制定定价策略。监管部门在制定针对采掘业上市公司的信息披露和退市制度、采掘业非上市公司的上市标准时,要综合考虑公司的偿债能力、盈利能力、储量信息的披露水平,以及勘探开发投资的披露状况,在合理的范围内尽可能多地披露采掘业上市公司的储量和勘探开发投资信息,并对影响企业未来剩余收益的非财务信息制度化和规范化,这样会在一定程度上提高会计信息的相关性。当上市公司要增发新股时,公司所披露的相关信息有显著地波动、或者公司进行的勘探开发投资活动有异动,监管部门需要重点进行项目的可行性分析,并避免上市公司操纵会计信息而获得不正当利益。

[1] 黄国良、罗旭东:《煤炭企业会计信息披露问题研究》,《财会通讯》2010年第2期。

[2] 李恩柱:《非油气矿产资源会计问题研究》,《会计研究》2008年第4期。

[3] 荣树新、成国强、徐曦:《.非油气矿产资源会计计量与披露研究》,《财会通讯》2011年第6期。

[4] 钱明阳:《上市石油公司油气储量和产量披露研究》,《国际石油经济》2009年第10期。

[5] 郝洪:《美国证券交易委员会新的油气报告披露条例及其影响》,《国际石油经济》2009年第5期。

[6] 王昌锐:《论矿产资源资产的会计确认、计量与报告》,《中国石油大学学报(社会科学版)》2007年第4期。

[7] BELL.T,Market Reaction to Reserve Recognition Accounting.Journal of Accounting Research,1983.

[8] John Brady,Charles,Chang,Dennis R.Jennings,Rich Shappard,Molly McDonald-Ogden,Petroleum Accounting:Principles,Procedures&Issues,7th Edition,Price Waterhouse Coopers,2011.

[9] Joseph.M,Capital Market Analysis of Reserve Recognition Accounting,Journal of Accounting Research,1986.

[10] Trevor S.Harris and James A.Ohlson,Accounting Disclosures and the Market's Valuation of Oil and Gas Properties:Evaluation of Market Efficiency and Functional Fixation,The Accounting Review,1990.