财权、事权的内涵及其关系新探——兼论当下财税改革的主要目标

◆姚轩鸽

将理顺财权与事权关系作为财税体制改革的主要目标,逻辑上,我们必须首先弄清楚“财权”与“事权”各自的内涵与本质,以及二者的实质性关系是怎样的?否则,很可能误导财税改革,贻误财税改革的战略机遇,同时背离财税体制创建的终极目的,消减而不是增进全社会和每个国民的福祉总量。基于此一认识,本文尝试对财权、事权的内涵与本质,以及二者实质性关系进行探讨,并梳理和求解当下财税体制改革面临的主要挑战及其对策。

一、财权、事权内涵

流行定义认为,“财权”是指在法律允许下,各级政府负责筹集和支配收入的权力,主即包括税权、收费权及发债权,即是指各级政府的财政权力。“事权”是指一级政府在公共事务和服务中应承担的任务和职责,即政府的责任或义务。

但是,在“财权”一词的实际使用中,就是学界专家,也将“财权”界定为“财政权利”,或将“财权”界定为“财政权力”。事实上,“财权”既有“财政+权力”的内涵,也有“财政+权利”的内涵,究竟“财权”的实际内涵是什么?这就要看使用者是在哪种语言情境之中运用。因此,“财权”一词客观上也就很容易造成歧义。就“权力”含义而言,“财权”既包含各级政府的税收权力,也包含各级政府的支出权力。就“权利”含义而言,“财权”既包含各级政府征税的权利,也包含各级政府支出的权利。准确说,当“财权”属于“财税权力”的简称时,主要是指由各级政府拥有的、迫使被管理者——民众或下级政府——不得不服从的一种力量。这种力量通常既有暴力强制的力量,诸如军队、警察、监狱等,也有行政强制力量,比如提职、提薪及降职、停职等奖惩力量。当“财权”属于“财税权利”的简称时,则主要是指各级政府在“财税权力”保障下的利益索取。

同样,“事权”既可能是“事务+权力”的简称,也可能是“事务+权利”的简称。作为“事务+权力”的简称,是指各级政府拥有、迫使被管理者——民众或下级政府——不得不服从的力量,与“财政权力”是同一个概念。作为“事务+权利”的简称,则是指各级政府在财政权力(事务权力)保障下的必须且应该的利益奉献,是一级政府在财政权力(事务权力)保障下的必须且应该的对民众的利益奉献,即给民众提供的公共产品和服务。显然,此时的“事务+权利”(事权)是指各级政府对民众的利益奉献,与财政义务(责任)是同一个概念。

正是因为上述关于“财权”与“事权”简称概念内涵的歧义性,也就使得财税改革基本理论问题缺乏必要的清晰度与客观性,很容易给财税体制改革带来诸多理论上的困惑与实践上的犹疑。众所周知,权利是指权力保障下的利益索取,义务或责任是指权力保障下的利益奉献。因此,权力的合法性就成为权利和义务公正平等分配的逻辑前提。权力越合法,权利与义务的分配就可能越公正平等。毋庸讳言,权力的合法性来源于民众的同意和认可。一种权力来自被管理者的认可与同意越多,这种权力就越合法;反之,这种权力就越缺乏合法性。这个道理,洛克这样说:“开始组织并实际组成政治社会的,不过是一些能够服从大多数而进行结合并组成这种社会的自由人的同意。这样,而且只有这样,才会或才能创立世界上任何合法的政府。”①(英)洛克:《政府论(下篇)》,叶启芳、瞿菊农译,北京:商务印书馆,1996 年版,第61-62 页。但法国政治学者迪韦尔热说得最清楚:“权力的合法性只不过是由于本集体的成员或至少是多数成员承认它为权力。如果在权力的合法性问题上出现共同同意的情况,那么这种权力就是合法的。不合法的权力则不再是一种权力,而只是一种力量。”②(法)莫里斯·迪韦尔热:《政治社会学——政治学要素》,北京:华夏出版社,1987 年版,第117 页。

也就是说,当“财权”本质内涵是指财税权力时,是指各级政府进行财税管理的一种力量,是由各级政府拥有、迫使被管理者——民众或下级政府——不得不服从的一种力量。而当“财权”的内涵是指“财政权利”时,则是指各级政府在财政权力保障下的利益索取——即收税的权利。与之对应,财政义务(责任)是指各级政府在财税权力保障下的利益奉献——即为民众提供公共产品和服务的利益奉献,也即“事权”(事务+权利)。显然,“财权”(财政权力)越合法,征纳税人之间、征税人之间、纳税人之间的权利与义务的分配就越可能公正平等。反之,如果“财权”(财政权力)越不合法,征纳税人之间、征税人之间、纳税人之间的权利与义务的分配就越可能不公正不平等。

如此看,不仅“财权”既可能有“财政+权力”的内涵,也有“财政+权利”的内涵。而且,“事权”也既可能有“事务+权力”(事权)的内涵,还可能有“事务+权利”(事权)的内涵。

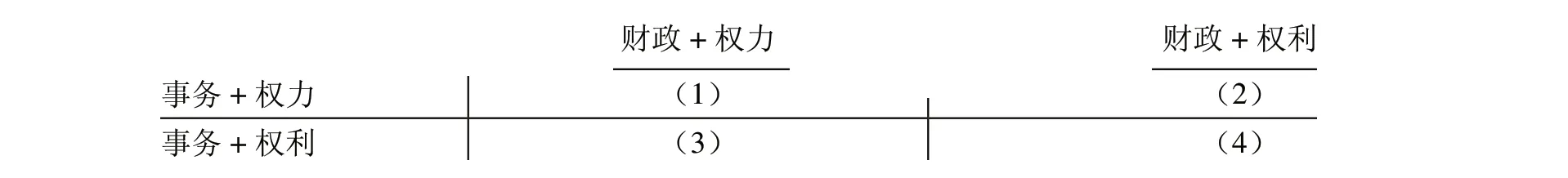

如此看,在“财权”与“事权”的简称下,便有以下四种组合(表1):

表1 “财政”与“事权”组合模式

二、财权与事权关系辨析

上述关于“财权”、“事权”内涵的探究告诉我们:

第一,“财权”(财政权力)是保障“财政权利”与“事权”(财政义务)分配的工具和手段,“财权”的合法性直接决定“财政权利”与“事权”分配的公正与平等。合法性越大的“财权”(财政权力)保障下的征纳税人之间,以及政府之间、纳税人之间的权利与义务分配越容易公正平等,越有助于财税体制终极目的的实现,越有助于增进全社会和每个国民的福祉总量。相反,合法性越小的“财权”(财政权力)保障下的征纳税人之间,以及政府之间、纳税人之间的权利与义务分配,越不容易公正平等,越无助于财税体制终极目的的实现,越无助于消减全社会和每个国民的福祉总量。

第二,“事权”(事务+权力)也是保障“财政权利”与“事权”(财政义务)分配的工具和手段,“事权”的合法性直接决定“财政权利”与“事权”(财政义务)分配的公正与平等。合法性越大的“事权”(事务权力)保障下的征纳税人之间,以及政府之间、纳税人之间的权利与义务分配越容易公正平等,越有助于财税体制终极目的的实现,有助于增进全社会和每个国民的福祉总量。相反,合法性越小的“事权”(事务权力)保障下的征纳税人之间,以及政府之间、纳税人之间的权利与义务分配越不容易公正平等,越无助于财税体制终极目的的实现,越有助于消减全社会和每个国民的福祉总量。

可见,当“财权”是指“财政+权力”,“事权”是指“事务+权力”时,“财权”与“事权”的内涵重叠=(1)。同样,当“财权”是指“财政+权利”,“事权”是指“事务+权利”时,“财权”与“事权”的内涵也重叠=(4)。但当“财权”是指“财政+权利”,“事权”是指“事务+权力”之时,二者的内涵不一致,“事权”是保障财政权利与财政义务(事务+义务)公正分配的根据与手段=(2);而当“财权”是指“财政+权力”,“事权”是指“事务+权利”之时,二者的内涵也不一致,“财权”则是保障财政义务与事务权利(事务+权利)公正分配的根据与手段=(3);

事实上,“财权”与“事权”关系,常常因为具体语境的不同而发生错位,给财税改革的实践造成不必要的困惑。“财权”(财政权力)是指各级政府的“财税权力”,它既包含政府收税的权力,也包含政府预算支出的权力。既有中央的,也有地方的,还有各个政府部门的。它是保障“事权”(财政义务)与“财政权利”公正平等分配的手段。即是说,“财权”(财政权力)越合法,“事权”(财政义务)与“财政权利”的分配就会公正平等;相反,“事权”(财政义务)与“财政权利”的分配就会越不公正平等。同样,当“事权”是指各级政府的“事务权力”之时,它既应包含政府收税的权力,也应包含政府预算支出的权力。显然既包括中央的,也包括地方的,还包括各个政府部门的。它是保障“财权”(财政权利)与财政义务(事务+权利=事权)公正平等分配的手段。“事权”(事务+权力)越合法,“财权”(财政权利)与财政义务(事务+权利=事权)的分配就会越公正平等。相反,“事权”(事务+权力)越不合法,“财权”(财政权利)与财政义务(事务+权利=事权)的分配就会越不公正平等

毋庸置疑,当“事权”是指各级政府的财政责任和义务时,既有中央政府对民众的,也有地方政府对民众的;既有中央政府对自己的,也有中央政府对地方政府的。同样,既有地方政府对民众的,也有地方政府对中央政府的,还有地方政府对自己的。这岂不意味着,要理顺“财权”与“事权”的关系,必须首先弄清楚二者的本质内涵及其使用的具体语境,其次才能谈及理顺二者的关系。当然,由于地方政府只是一个笼统的概念,地方政府还包括市、县、乡镇,因此,严格说来,全面的财税体制改革,也应包括这些相应“财权”与“事权”关系的理顺。

当然,无论“财权”与“事权”的关系多么复杂,从利害央、地而言,也就十六种:

表2 中央地方权利与义务关系分析

从表2 可以看出,就财税改革的结果而言,央、地之间的权利与义务关系不过上述十六种。显然,唯有央、地“两利”的行为,如利央、利地(5)和利地、利央(2)的行为是最佳的关系,因此才是一切理想财税体制改革应该共同追求的目标。而害地、利央(4)或者害央、利地(7)之“损人利己”行为都不可能长久。这是因为,现代心理行为科学的研究表明,唯有行为目的恒久利己、手段恒久利他的行为才是行为主体的主要活动方式。①王海明:《新伦理学》,北京:商务印书馆,2001 年版,第240 页。也就是说,长期利央、害地,或者利地、害央的财税行为,都不可能长久。换句话说,长期财税权利大于财税义务(事权)的财税行为,因其不公正,不人道,根本就不可能长久,也就无助于增进全社会与每个国民福祉总量的终极目的。

质言之,唯有征纳两利,或者说央、地两利的财政权利与义务关系,才是理想财税体制改革应该共同追求的目标。长期而言,害央、利地或者利央、害地,以及“害纳、利征”或“害征、利纳”类的“损人利己”行为,都是不可能长久。换句话说,就财税行为的目的与手段而言,唯有目的利己手段利他的财税行为的,也就是说,一方面央、地财税行为目的都是恒久为自己的;另一方面,央地财税行为手段则既可能恒久为自己、也可能恒久害对方。但是,唯有央、地财税行为目的恒久为自己、手段恒久利他的财税行为才是央、地两利的,才是一切优良财税体制改革应该遵从的价值导向系统。或者说,要实现央、地两利的财税改革目标,实现财政权利与财政义务(事权)关系的公正平等,“财权”(财政权力)合法化,或者说民意基础的坚实,才是保障“财政权利”与财政义务(事权)分配公正平等前提。

三、兼论当下财税改革的主要目标

综上所述,中国财税体制改革面临的问题虽然很多,但从财权、事权的本质内涵及关系而言,主要目标如下:

首先,对“财权”、“事权”本质内涵的认识模糊不清,很容易使财税改革误入歧途,忽视财税改革的核心目标与关键问题。

事实上,理顺“财权”与事权(财政义务)关系意味着,必须最先弄清楚“财权”、“事权”的本质内涵。只有在弄清楚“财权”、“事权”本质内涵的基础上,才可能真正理清“财政权利”与“财政权力”的关系。因为,此“财权”非彼“财权”,此“事权”非彼“事权”,完全取决于具体的使用情境。

毋庸讳言,由于对“财权”“事权”本质内涵缺乏基本的共识,在财税改革目标的设定上也就难以达成共识。结果,大多数也就只能唯“权力”的马首是瞻,匍匐在“特权”淫威下,任其持续地滥用和嚣张。

“财权”、“事权”本质内涵认识不清,具体使用语境不明确,各级政府的职责与责任也就不可能清晰划分,财税改革和治理的效能也就不可能提高。

或许正是因为如此,三中全会《决定》明确提出要“适度加强中央事权和支出责任”,把“国防、外交、国家安全、关系全国统一市场规则和管理等作为中央事权”,即“中央的责任”——必须且应该的利益奉献,由中央负责承担;要把“部分社会保障、跨区域重大项目建设维护等作为中央和地方共同事权”,即中央和地方的“共同的责任”——必须且应该的利益奉献,由中央和地方共同负责承担;同时要求“逐步理顺事权关系;区域性公共服务作为地方事权。”并要把“区域性公共服务”②《中共中央关于全面深化改革若干重大问题的决定》,《新华每日电讯》,2013 年11 月16 日。的责任交由地方政府负责承担。因为,弄清楚“财权”“事权”本质内涵是理顺二者关系的逻辑前提。

其次,“财权”与“事权”关系尚未理清,致使职责不明,权利与义务不公现象大面积存在。

毋庸讳言,由于对“财权”、“事权”内涵认识的模糊,以及对具体语境的忽视,致使当下中国的“财权”与“事权”关系不清晰,难以发挥“财政是国家治理的基础和重要支柱”的职能和作用,最大限度地增进全社会和每个国民的福祉总量。因此,三中全会提出要“建立事权和支出责任相适应的制度。”在这里,“事权”应为“事务+权力”,“相适应”应该意味着,这种“事权”(事务+权力)能够保障各级政府“支出责任”(财政责任与义务)与收入权利,以及“用税”权利与义务分配的公正与平等。

“中央和地方按照事权划分相应承担和分担支出责任。”显然意味着,中央和地方责任与权利关系必须理顺并明确。对于中央委托地方承担的责任,中央可通过安排转移支付给予保障和支持。“对于跨区域且对其他地区影响较大的公共服务,中央通过转移支付承担一部分地方事权支出责任。”即给予相应的财政支持。从学理和逻辑而言,显然,一级政府负多大的责任(财政责任与义务)——提供公共产品——就应该拥有多大的征税权力。否则,政府与纳税人之间,或者征纳税人之间权利与义务的分配就不可能公正平等。责任越大,相应的“财权”(财政权力)、“事权”(事务权力)就应该越大。责任越小,相应的“财权”(财政权力)、“事权”(事务权力)就应该越小。

毋庸置疑,“财权”与“事权”关系的交织重叠,必然带来征纳人之间关系、政府与国民之间权利与义务关系的错位甚至倒置,从而背离财税治理及其改革的终极目的,不是增进,而是消减全社会和每个国民的福祉总量。

最后,“财权”与“事权”本质关系的辨析告诉我们,理顺二者关系的关键在于:如何优化“财权”(财税权力)、“事权”(事务权力),增强二者的合法性与合意性,也就是民意性。

如前所述,越是被管理者认同和同意的财税权力,其合法性越大。相反,越是不被管理者认同和同意的财税权力,其合法性越小。

无疑,财税权力属于国家权力的重要组成部分。因此,国家权力的合法性就决定财税权力的合法性。即是说,国家权力越合法,财税权力便越合法;国家权力合法性越小,财税权力的合法性就越小。常识告诉我们:一个国家权力的合法性程度,完全取决于这个国家实行的是哪种政体:专制的,寡头的,还是民主宪政的。民主宪政制下的国家权力合法性无疑最大,寡头制次之,专制政体下的国家权力合法性最小。因此,民主宪政制下的财税权力合法性最大,寡头制次之,专制政体下的财税权力合法性最小。

换句话说,如果国家的政治体制改革严重滞后的话,这个国家财税权力的合法性就不可能很大,也就不可能有效保障国民与国家之间公共产品交换的公正平等,也就很难实现增进全社会和每一个国民福祉总量的财税体制改革的终极目标。因此,财税权力合法性大小便是决定财税体制改革成败的核心标准。甚至可以说,财税改革的根本目标就在于不断扩大财税权力的民意基础。财税权力合法性大小对政治体制改革的依赖性非常大。

遗憾的是,当下倡导的财税改革,是悬置“财权”(财税权力)、“事权”(事务权力)合法性的,是在假定这两种权力民意基础十分广泛基础上的。当然,对这两种财税权力的监督也非常重要和必要。《决定》特别强调:“坚持用制度管权管事管人,让人民监督权力,让权力在阳光下运行,是把权力关进制度笼子的根本之策。”

总之,“财权”与“事权”关系辨析告诉我们,优化“财权”(财税权力)、“事权”(事务权力),增强二者的合法性与合意性,即民意性才是根本问题。唯有在此下工夫,才不会贻误财税改革的战略机遇,背离财税体制创建的终极目的,消减全社会和每个国民的福祉总量。美国税史学者查尔斯·亚当斯也告诫:“我们是如何征税和用税的,在很大程度上决定着我们是繁荣还是贫穷、自由还是奴役,以及,最重要的,正义还是邪恶。”①(美)查尔斯·亚当斯:《善与恶:税收在文明进程中的影响》,翟继光译,北京:中国政法大学出版社,2013 年版,第3 页。诚哉斯言,正是财税体制的优劣决定着我们社会的文明程度,决定着我们的繁荣与贫穷,决定着我们每一个人能否成为一个真正“人”。一言以蔽之,财税体制体制改革是所有社会体制改革中最为重要的一个系统,若突破,或能产生四两拨千斤的功效。