如何利用加工方式进行消费税筹划

如何利用加工方式进行消费税筹划

问:我公司是一家大型国有卷烟生产企业,在2014年1月10日接到一笔8000万元的甲类卷烟订单。对如何生产这批产品公司内部意见不一。请问,作为消费税的纳税人,应事先搞清委托加工与自行加工,哪一种方式的税负较轻。

丰收卷烟实业公司 刘会计

答:一、基本案例

丰收卷烟实业公司是一家大型国有卷烟生产企业,在2013年1月8日接到一笔7000万元的甲类卷烟订单。如何生产这批产品?公司的总经理与销售总监、财务总监的意见不一,该情形在公司发展的历史上还是第一回。事情的起因是这样的:

由于公司已经成立了十多年,一直处于满负荷运行状态,2012年底公司董事会决定对部分设备进行大修理。目前,烤烟叶的生产线正在维修过程中,无法进行烟叶的生产。公司的总经理认为应该暂停烟叶生产线的大修理工作,尽快恢复生产秩序,由自身组织生产,从而提高本公司的生产业绩;销售总监提出,为了兑现合同,公司应该与厂外合作,请其他企业(如正兴卷烟厂)加工生产烟叶,然后收回由本公司继续生产成品卷烟后,再收回直接销售出去。但是,由于正兴卷烟厂的规模不大,考虑到交货期限,销售总监担心会因耽误合同的交货期限而受罚。

公司3位领导提出了三个操作方案,但只能采取其中的一种,那么哪一种方案更可能,更有效益呢?为了对此做出决策,公司董事会开会进行具体的协调。公司的法律顾问从税收的角度就三个方案分别算了一笔账(考虑到增值税是价外税,对企业利润没有影响,在这里不做分析;城建税、教育费附加、印花税等忽略不计。烟丝消费税税率30%,甲类卷烟消费税税率56%)。

二、分析点评

(一)筹划分析。

1.总经理的方案——全部卷烟都由本企业生产。

丰收卷烟厂将购入的1000万元烟叶自行加工成甲类卷烟,加工成本、分摊费用共计1700万元,售价7000万元。

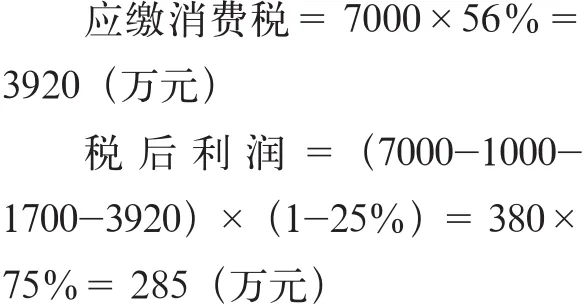

丰收卷烟厂有关消费税的筹划可计算如下:

2.销售总监的方案——委托外部加工成烟叶,本公司再加工成卷烟。

委托正兴卷烟厂将一批价值1000万元的烟叶加工成烟丝,协议规定加工费680万元;加工的烟丝运回丰收卷烟厂后,丰收卷烟厂继续加工成甲类卷烟,加工成本分摊费用共计1020万元,该批卷烟售出价格7000万元。丰收卷烟厂有关消费税的筹划可计算如下:

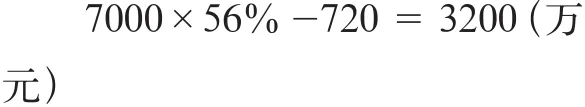

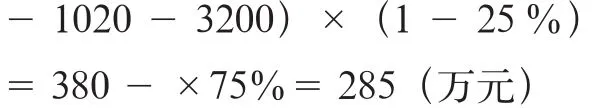

(1)丰收卷烟厂向正兴卷烟厂支付加工费的同时,向受托方支付其代收代缴的消费税:

(2)丰收卷烟厂销售卷烟后,应缴消费税:

丰收卷烟厂的税后利润(所得税税率25%):

3.财务总监的方案——全部卷烟产品都委托外单位加工。

丰收卷烟厂委托正兴卷烟厂将烟叶加工成甲类卷烟,烟叶成本不变,加工费用为1700万元;加工完毕,运回丰收卷烟厂后,丰收卷烟厂对外售价仍为7000万元。

由于卷烟的消费税政策目前已做了调整:自2009年5月1日起,定额税率为每标准箱150元,比例税率为挑拨价格70元以上56%,70元以下的36%。采用从量定额和从价定率相结合的符合计税办法。也就是说,生产销售卷烟首先按销售数量每箱征收150元的定额消费税,再按挑拨价格征收一道从价定率的消费税。考虑到本案例的具体情况:一是无论同一种采用哪种方案,其销售量都不变,故定额税率可以不考虑;二是针对同一种产品进行不同生产方式的税收筹划,所以我们假设消费税适用税率56%。

丰收卷烟厂有关消费税的筹划可计算如下。

丰收卷烟厂向正兴卷烟厂支付加工费的同时,向其支付代收代缴的消费税:

(2)由于委托加工应税消费品直接对外销售,所以丰收卷烟厂在销售时不必再缴消费税,其税后利润可计算如下:

通过以上计算可知:

委托加工的消费品收回后,直接对外销售需要缴纳消费税3436.36万元,企业获得税后利润647.73万元。

如果生产者购入材料后,自行生产成应税消费品对外销售,应缴纳消费税3920万元,企业缴税后的净利润为285万元。

将烟叶委托加工成烟丝后,再由自己生产成应税消费品对外销售,应缴纳消费税3920万元(720+3200),企业缴税后的净利润为285万元。

筹划结论:在各相关因素相同的情况下。彻底的委托加工方式(收回后不再加工直接销售)的消费税负担比自行加工方式低483.64万元(3920-3436.36)。

通过计算机和分析,董事会发现财务总监的方案可以给企业带来更多的净利润,于是决定采用该方案,至于与此相关的不确定因素,则请有关人员进行协调解决。

三、筹划点评

作为消费税的纳税人,应事先搞清委托加工与自行加工,哪一种方式的税负较轻。

税法规定:委托加工的应税消费品由受托方向委托方交货时代收代缴税款。委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣。如果委托加工的应税消费品收回后直接出售的,不再征收消费税。通过测算,我们不难发现,在各相关因素相同的情况下,彻底的委托加工方式(收回后不再加工,直接销售)比自行加工方式的税后利润多,因此税负要低。企业可根据这个结果,再结合自身实际情况确定硬是消费品的加工方式。

计算委托加工的应税消费品应缴纳的消费税与自行加工的应税消费品应缴纳的消费税的税基不同:委托加工时,受托方(个体工商户除外)代收代缴税款,税基为组成计税价格或同类产品销售价格;自行加工时,计税的税基为产品销售价格。在通常情况下,委托方收回委托加工的应税消费品后,要以高于成本的价格售出以求盈利。不论委托加工费是大于还是小于自行加工成本,只要收回的应税消费品的计税价格低于收回后直接收出售价格,委托加工应税消费品的税负就会低于自行加工的税负。对委托方来说,其产品对外售价高于收回委托加工应税消费品的计税价格部分,实际上并未纳税。

对于作为价内税的消费税,企业在计算应税所得时,消费税可以作为扣除项目,因此,消费税的多少会进一步影响企业所得税,进而影响企业的税后利润。而作为价外税的增值税,则不会因增值税负差而造成企业税后利润的差异。

由于应税消费品的加工方式不同会导致纳税人的税负不同。因此纳税人可以进行税收筹划,特别是利用关联关系,压低委托加工成本,达到节税目的。即使没有关联关系,纳税人也可以估算委托加工费的上限,以使税负最低、利润最多。

四、政策依据

《中华人民共和国消费税暂行条例》(国务院令2008年第539号)第四条规定:纳税人生产的应税消费品,于纳税人销售时纳税。纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税;用于其他方面的,于移送使用时纳税。委托加工的应税消费品,除受托方为个人外,由受托方向委托方交货时代收代缴税款。委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣。

《中华人民共和国消费税暂行条例实施细则》(财政部、国家税务总局令〔2008〕51号)第七条规定:委托加工的应税消费品,是指由委托方提供原料和主要材料,受托方只收取加工费和带点部分辅助材料加工的应税消费品。对于由受托方提供原材料生产的应税消费品,或者受托方先将原材料卖给委托方,然后再接受加工的应税消费品,以及由受托方以委托方名义购进原材料生产的应税消费品,不论在财务上是否做销售处理,都不得作为委托加工应税消费品,而应当按照销售自制应税消费品缴纳消费税。

委托加工的应税消费品直接出售的,不再缴纳消费税。

委托个人加工的应税消费品,由委托方收回后缴纳消费税。

秦志山