国际原油价格系统结构性突变识别与分析

柴 建,张钟毓,付举磊,郭菊娥,汪寿阳

1 陕西师范大学 国际商学院,西安 710119 2 国防科学技术大学 信息系统与管理学院,长沙 410073 3 中国科学院 国家数学与交叉科学中心,北京 100190 4 西安交通大学 管理学院,西安 710049

1 引言

1960年原油输出国组织(Organization of Petroleum Exporting Countries,OPEC)的建立,使部分国际原油市场的控制权从埃克森美孚、英国原油等私营的跨国巨头向产油国的国有原油公司转变,导致传统行业巨头的影响力大为削弱。同时油品期货市场的建立,使国际原油产品的金融属性大大增强。因此,原油供需基本面在很大程度上并不能控制油价,而投资者对全球经济恢复前景的预判、美元走势等越来越成为影响油价波动的重要因素。不管是对原油资源地或原油运输渠道的控制,还是对原油期货市场的控制,最终目的都是为了得到原油的定价权。历史上每次原油危机的发生都会导致原油的定价权控制主体产生些许变化,也就是说在油价形成中各种影响因素的作用效果在发生着变化。随着这种影响主体或影响效果的变化,油价的运行状态不可能固定不变。因此,通过考察油价运行状态的变化,对更加深入地了解原油市场价格系统的结构性动态变化及科学制订中国能源政策都会有重大的理论意义和现实意义。

2 相关研究评述

长期看,油价主要由原油的供需基本面决定,影响油价波动的其他各种因素均可能通过改变原油的供求关系或者人们对供求关系的预期而对原油价格产生影响[1]。Stevens[2]介绍了一种理论框架来解释供给与需求相互作用对国际原油价格的决定作用,分析原油市场的形成及工作原理,并利用这个理论框架解释油价状态愈发不稳定等热点问题。

影响油价的供给因素涉及全球原油储量和产量、OPEC产量在世界原油市场供给结构中的比重、勘探开发投资及原油生产成本等。由于世界原油资源的分布极具地域性和不均衡性的特点,OPEC拥有世界上绝大部分探明原油储量,其产量和价格政策对世界原油供给和价格具有重大影响,故OPEC在原油价格波动中所起的影响和作用成为能源经济的一个重要研究方向。Roumasset等[3]运用可耗竭性理论估算不考虑垄断利润下的均衡原油价格,研究结果表明,1974年及1979年至1980年原油价格的上升可以看做是由于供应的变动引起的;Ramcharran[4]利用目标收入理论验证原油市场生产者行为与油价的关系,说明OPEC需要调整自己的原油价格和生产策略,以转变所占原油市场份额不断下降的趋势;Alhajji等[5]和Brémond等[6]对OPEC的非卡特尔性质进行解释和说明,同时也说明OPEC在油价的定价权方面具有较强的控制力;Lin等[7]利用事件研究方法,考察OPEC宣告主要原油产品生产计划对国际原油价格的影响。

影响油价的需求因素涉及经济发展水平、经济结构变化、替代能源的发展以及节能技术的发展和应用等,全球经济增长会带动国际原油市场价格上涨,反过来,异常高的油价势必会阻碍世界经济的发展,全球经济增长速度放缓又会影响原油需求的增加。作为全世界最大的经济组织,经济合作与发展组织(Organization for Economic Co-operation and Development,OECD)的原油消费始终占世界原油消费总量的一半以上,具有明显的代表性。Huntington[8]利用响应曲面分析模型分析OECD原油需求的价格弹性;Chevillon等[9]研究表明,OECD的原油需求是原油现货价格的重要决定因素,随着新兴经济体的发展和金融市场的繁荣,油价将受到越来越多的因素影响,波动将更加剧烈和频繁。

亚太地区是当前世界上对原油需求增长最旺盛而资源量又严重不足的地区,中国是东亚地区最大并发展最快的经济体,是原油消费大国。2003年中国已经超过日本,成为全球仅次于美国的第二大原油消费国,即使在2008年底和2009年全球经济发展速度放缓过程中,中国仍在继续进口更多的原油。近年来,中国原油进口量的日益增长和海外油气资源的拓展行为受到很多国家的高度关注和忧虑,中国因素在原油价格波动中所受的影响及所起的作用已成为很多学者考察的对象。Skeer等[10]研究中国交通行业的原油需求增长在不同情境下对国际原油价格的影响,结果表明,在基准情境下,到2020年中国交通部门新增的原油需求将导致国际原油价格出现1%~3%的增长率;而在原油供应紧张的情境下,到2020年中国交通部门新增的原油需求将导致国际原油价格出现3%~10%的增长率。Bénassy-Quéré等[11]研究1974年至2004年原油价格与美元指数之间的协整和因果关系,结果表明,从长远看,原油价格上升10%伴随着4.3%的美元溢价,而且存在从原油到美元的因果关系,而这种异常关系的出现主要是由于中国在原油和外汇交易市场上的迅猛发展。

近年来,原油作为国家性战略资源的地位不断增强,影响油价波动的因素日益增多,已从主要为供求关系的单一因素向多种因素互相影响、共同作用的方向转变,包括全球经济增长、技术进步和产业结构、汇率、地缘政治、投机、季节性气候和库存等。

20世纪90年代以来,巨额的投资基金不断流入原油期货市场,对国际原油市场的影响显著增强,对原油价格产生较大冲击。Foster[12]研究1990年至1991年海湾冲突阶段英国和美国的原油期货与现货市场间的行为关系,分析期货市场的价格发现功能,重点放在时变状态下的价格发现研究,结果表明,这样的价格发现关系具有强烈的时变特性,给出一种新的研究现货与期货市场之间关系的视角;Tomatate[13]通过供需情境分析,对原油价格的未来态势进行预测,仿真研究结果表明,原油价格在未来2年~3年将继续重复大幅波动,平均价格处于15~18美元水平左右,原油方面的投机因素将会加剧原油市场的价格波动。

库存是短期中供求关系的指示器,近几年库存对油价波动的影响越来越明显。库存增加超出预期,说明市场供应充足,油价下行可能性增大;库存减少超出预期,说明市场供不应求,推动油价上涨,因此,直观上库存与原油价格呈现负相关关系。Ghouri[14]从定量和定性两方面分析1995年2月至2004年7月月末美国油类产品库存的变化对北美西得克萨斯(West Texas Intermediate, WTI)原油价格的影响,证明两者之间具有显著负相关性。

从过去几年国际市场原油价格变化看,美元贬值也是导致高油价的重要因素。很多实证表明,原油价格变动和美元与国际主要货币之间的汇率变动存在相关关系。Zhang等[15]研究美元汇率的变动对原油价格的影响,结果表明,长期看,美元汇率对原油价格具有显著的影响效应;Lizardo等[16]研究货币政策,表明美元指数的变动及各进、出口原油大国的汇率均受到原油价格冲击的影响。

在国际油价波动及趋势状况的研究方面,中国学者集中于考虑国际油价的波动性风险来源、趋势预测以及波动的影响效益。在波动性风险来源方面,如突发事件[17]、中国原油进口[18]、OPEC政策的演变与产量行为[19-21]以及石油工人阶段性的罢工[22]等;在国际油价趋势预测方面,如建立基于3种不同分布的IGARCH 模型刻画国际油价的走势[23]、基于对近40年的国际油价历史变化情况和原因的描述判断未来油价趋势[24]、构建多重均衡视角的国际油价变动模型、预测后金融危机时代下国际油价的未来可能走势[25]等;在国际油价波动的影响效应方面,如研究对中国通货膨胀的影响[26],对中国物价水平[27-28]、煤炭价格[29]、私人汽车拥有量[30]、农产品价格的冲击[31],对中国GDP增长率、消费者物价指数(CPI)和一年期存款利率产生的动态冲击效应的影响[32]。

对原油价格进行分析,需要对原油价格的影响因素及影响机理有一个较为全面的认识。原油作为一种重要的国际商品,其价格的形成机制十分复杂。全球经济增长、技术进步和产业结构、汇率、地缘政治、投机、季节性气候、库存、替代能源价格和生产成本等因素都会直接或间接地对原油价格产生影响,如果将所有影响因素全放入模型,模型的复杂度将会非常高。因此,应从众多的影响因素中进行科学的筛选,找出有代表性的、抓住主要信息量的因素,并在此基础上对原油价格进行剖析。基于这种需求,本研究利用因果检验和协整分析法筛选因素,建立油价系统的经验模型,在此基础上讨论油价系统的周期性和突变特征。

3 油价系统模型变量筛选及经验模型的构建和分析

建立MSBVAR模型考察原油价格系统在考察期内是否存在结构性突变点以及结构失衡时的持续期会有多长。本研究首先利用因果检验、协整分析等方法建立原油价格系统VARX模型,以原油的价格、供应、需求、美元指数和中国原油净进口为内生变量,以库存和投机因素为外生变量,且对原油价格系统VARX(2)模型进行原油价格方差分解;其次,为考察原油价格系统所处状态的变化,在原油价格系统VARX模型的基础上,建立基于Bayes理论的原油价格系统MSVAR模型(即MSBVAR)。

3.1 变量筛选

本研究选取原油现货价格(OP,以下简称原油价格)、OPEC原油产量(OPD,以下简称原油供应)、OECD原油消费量(OPC,以下简称原油需求)、OECD原油库存(OPS)、非商业净多头(ONL)、美元指数(UDI)、中国原油净进口(CNI)作为原油价格系统的考察变量。为了考察中国原油净进口对原油价格的影响,首先需要对数据考察区间进行选择,据统计,1996年第4季度中国才真正成为原油净进口国,因此选取1997年至2011年的以上各变量数据作为样本。由于原油的消费具有明显的季节性,本研究选择季节频度数据作为分析的对象。所有数据来源于美国能源信息管理(U.S.Energy Information Administration,EIA)。

本研究通过对以上各变量间的因果检验结果表明,在10%的显著性下,原油供应、原油需求、美元指数及中国原油净进口与原油价格互为Granger原因,故本研究建立的原油价格系统模型将以原油的价格、供应、需求、美元指数和中国原油净进口为内生变量。

原油库存在调节市场供需平衡的过程中也起到关键作用,虽然库存不是绝对价格的直接反映,但库存是对市场上涨或下跌动力的一个实际显示,价格是这些动力的瞬间反映。高原油价格期间,会降低库存以增加市场供应,反过来拉低原油价格;低原油价格期间,会增加库存以减少市场供应,进而推高原油价格。因此,库存的变动将会对原油价格系统的平衡产生冲击,本研究将其作为一个外生变量。

目前国际原油价格存在特殊的形成机制,供求双方在签订供货合同时依据某种计价公式确定基准价格,以此直接关联原油期货市场上的原油价格。因此,期货价格在很大程度上影响现货价格,原油价格必然会受到期货市场投机因素的影响,本研究将投机因素也作为一个外生变量。

综上,本研究以原油的价格、供应、需求、美元指数和中国原油净进口为内生变量,以库存和投机因素为外生变量,建立油价模型系统经验模型。基于此,构建带有外生变量的向量自回归模型(vector autoregressive model with exogenous variables,VARX),反映原油价格系统变量间的相互关系。需求注意的是,本研究变量之间有相关关系,存在一定的共线性问题,但是现有技术如果完全消除共线性问题,在经济学解释上会大打折扣,权衡之下,本研究根据历史经验的总结、Granger因果检验及VARX经验模型建立的检验过程对变量进行筛选,鉴于篇幅所限,不做详细的说明。

3.2 模型建立

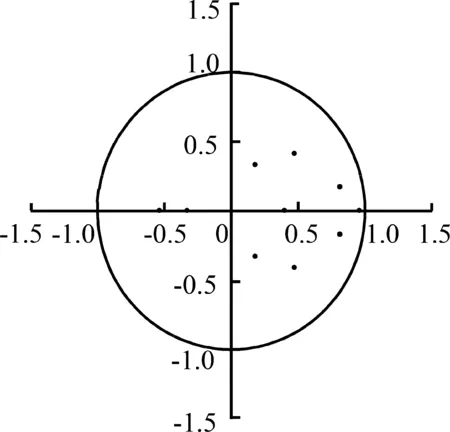

VARX模型需要确定很多变量,如滞后期的选择、是否稳定等一系列问题,首先对VARX模型的滞后期进行选择和确定。在对初步选取的VARX模型进行检验后发现,似然比统计量、最终预测误差、赤池信息准则、汉南-奎因准则的检验结果表明,选择滞后5阶的模型是最优的,施瓦茨信息准则的检验结果表明滞后1阶的模型是最优的,但分别对VARX(5)模型和VARX(1)模型进行稳定性检验,发现两个模型均不能通过稳定性检验,同时滞后5阶的模型的估计参数过多,模型自由度严重不足。因此,本研究对滞后1阶~5阶的模型均进行检验,发现只有滞后2阶的模型是稳定的,而且对各个变量的解释能力和模拟效果也是最好的,故本研究选择VARX(2)模型进行估计和分析。模型稳定性检验结果见图1,图中的横轴为实数轴,纵轴为虚数轴,以原点为圆心、半径为1的圆为单位圆,单位圆中的点即为VARX(2)模型特征方程的根,所有的点全部位于单位圆内,表明模型具有稳定性。

图1 VARX(2)模型稳定性检验结果Figure 1 Stability Test Results of VARX(2) Model

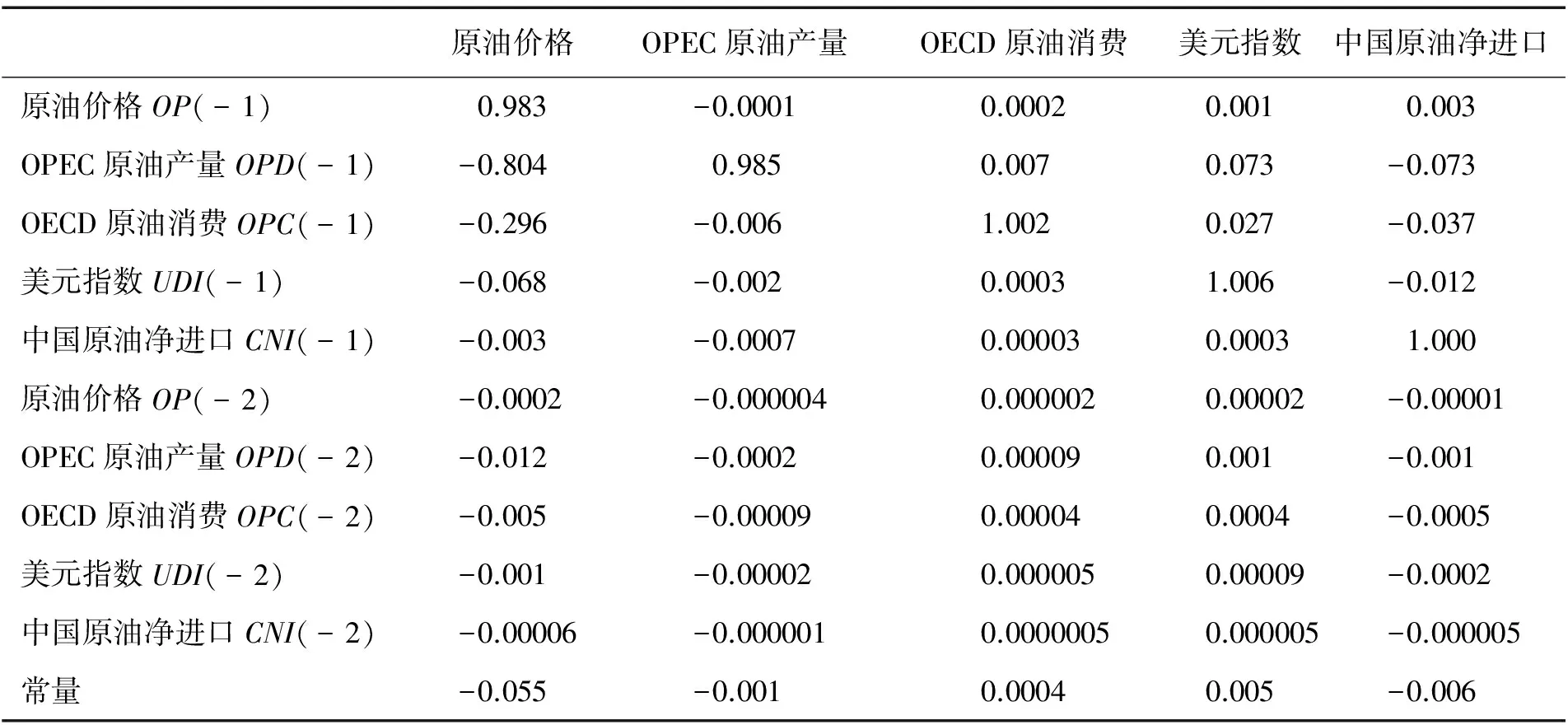

注:(-1)为滞后1阶,即1个季度;(-2)为滞后2阶,即2个季度。下同。

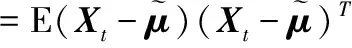

在建立变量之间的VARX模型之后,还需做进一步的协整检验,检验变量间是否存在长期稳定的均衡关系。Granger最早提出协整概念,后来经过Engle等[33-34]不断完善,使协整分析广泛应用于宏观经济研究和金融市场分析中,而这些经济系统的显著特点是,短期动态关系易受到随机扰动因素的显著影响,而长期关系又易受到均衡关系的制约。本研究对VARX(2)模型进行Johansen协整检验,迹统计量和最大特征值统计量都表明,模型变量间均存在协整关系。原油价格系统VARX(2)模型通过了稳定性检验和协整检验,其具体估计结果如表1。

由表1的估计结果可知,模型的决定系数R2和调整的决定系数R2都接近 于1,说明模型拟合效果较好,解释能力较强,且各变量的F统计量的值都大于5%显著性水平下的F临界值,说明模型通过了F检验,具有较高的可信度。

3.3 脉冲响应分析

由于向量自回归模型是一种非理论模型,它无需对变量做任何先验性约束,因此在分析该类模型时,往往不分析一个变量的变化对另一个变量的影响,而是分析当一个误差项发生变化,或者说模型受到某种冲击时对系统的动态影响,此时需要采用脉冲响应函数方法来分析模型。

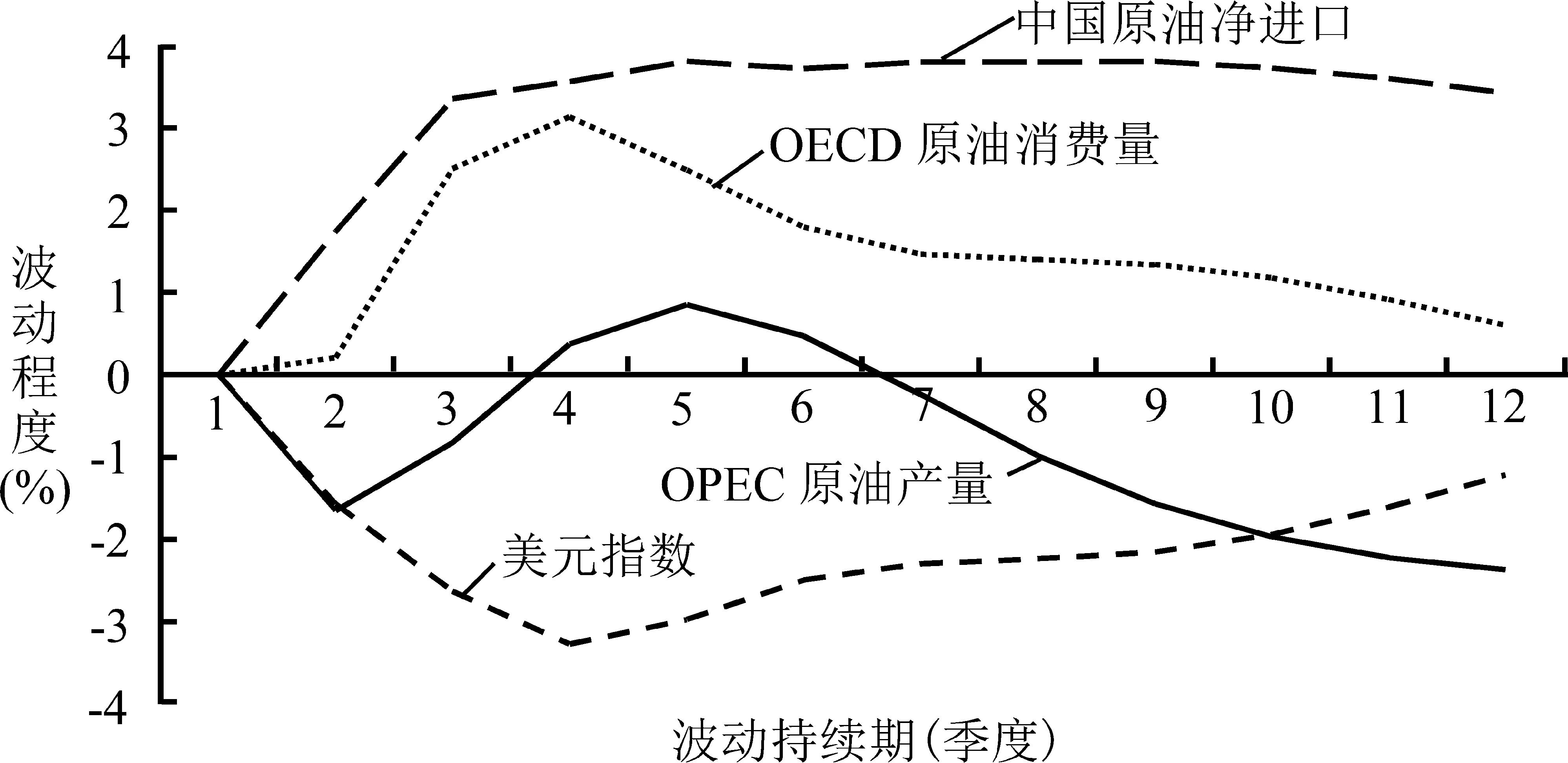

对以原油价格为因变量,以原油供需、美元指数和中国原油净进口为自变量建立的VARX模型进行脉冲响应分析,并绘制脉冲响应分析图,见图2。图2描绘了原油供需、美元指数和中国原油净进口的波动对原油价格的冲击效应,横轴为冲击作用的滞后期间数,即波动持续期(单位为季度),本研究将冲击作用的滞后期设定为12个季度;纵轴为原油价格的响应程度或波动程度(单位为%);曲线为脉冲响应函数的计算值,代表原油价格对原油产量、原油消费量、美元指数和中国原油净进口的冲击效应。

由图2可知,中国原油净进口对原油价格的正向冲击效应最为明显,中国原油净进口的增加从第1期开始就会对原油价格产生正向冲击效应(波动程度为正),至第3期后效应缓慢增加,至第5期达到最大,然后逐渐平稳下降;原油需求(即消费量)对原油价格的正向冲击在第1期至第2期非常小,从第2期开始上升至第4期达到最大,然后缓慢下降;原油供应(即产量)对原油价格的负冲击效应在第2期即达到最大(波动程度为负),至第4期冲击效应基本消失;美元指数对原油价格的负向冲击效应极为明显,从第1期开始产生作用至第4期达到最大,然后波动逐渐缓慢减少,趋向于0。

图2 原油价格对原油供需及美元指数、中国原油净进口的脉冲响应分析图Figure 2 Impulse Response Analysis Chart of Crude Oil Price to the Supply and Demand for Crude Oil, the U.S. Dollar Index and Chinese Net Imports of Crude Oil

图3 中国原油净进口对原油价格和美元指数的脉冲响应分析图Figure 3 Impulse Response Analysis Chart of Chinese Net Imports of Crude Oil to Crude Oil Price and the U.S.Dollar Index

对以中国原油净进口为因变量、以原油价格和美元指数为自变量建立的VARX模型进行脉冲响应分析,并绘制脉冲响应分析图,如图3所示。由图3可知,原油价格的脉冲响应函数值在前两期为正,说明原油价格的增加伴随着中国原油净进口的增加,这种现象不难解释。中国石化企业受到现行的原油采购和储备政策的制约,无法根据国际原油价格的涨跌变化灵活采购和储备原油,因此造成中国进口原油时的亚洲溢价现象,即中国原油净进口的增加和原油价格上升的现象同时出现。但是这种现象持续期只有2期多一点,2期后波动程度变为负值,原油价格上涨对中国原油净进口的冲击开始显现出应有的拉低作用。美元指数的波动值一直为负数,说明美元指数的上升对中国原油净进口一直是负效应,这是因为美元指数上升伴随着原油价格的降低。根据中国进口原油的亚洲溢价现象,原油价格的下降伴随着中国原油净进口的下降,由图3可知,美元指数上升对中国原油净进口的冲击效应为负,至第3期达到最大,然后逐渐回落,趋向于0。

3.4 方差分解

脉冲响应函数描述了各变量对于冲击是如何反应的,而方差分解是通过分析每一个结构冲击对内生变量变化(通常用方差来度量)的贡献度,进一步评价不同结构冲击的重要性,因此方差分解能给出对VAR模型中变量产生影响的每个随机扰动的相对重要性的信息。

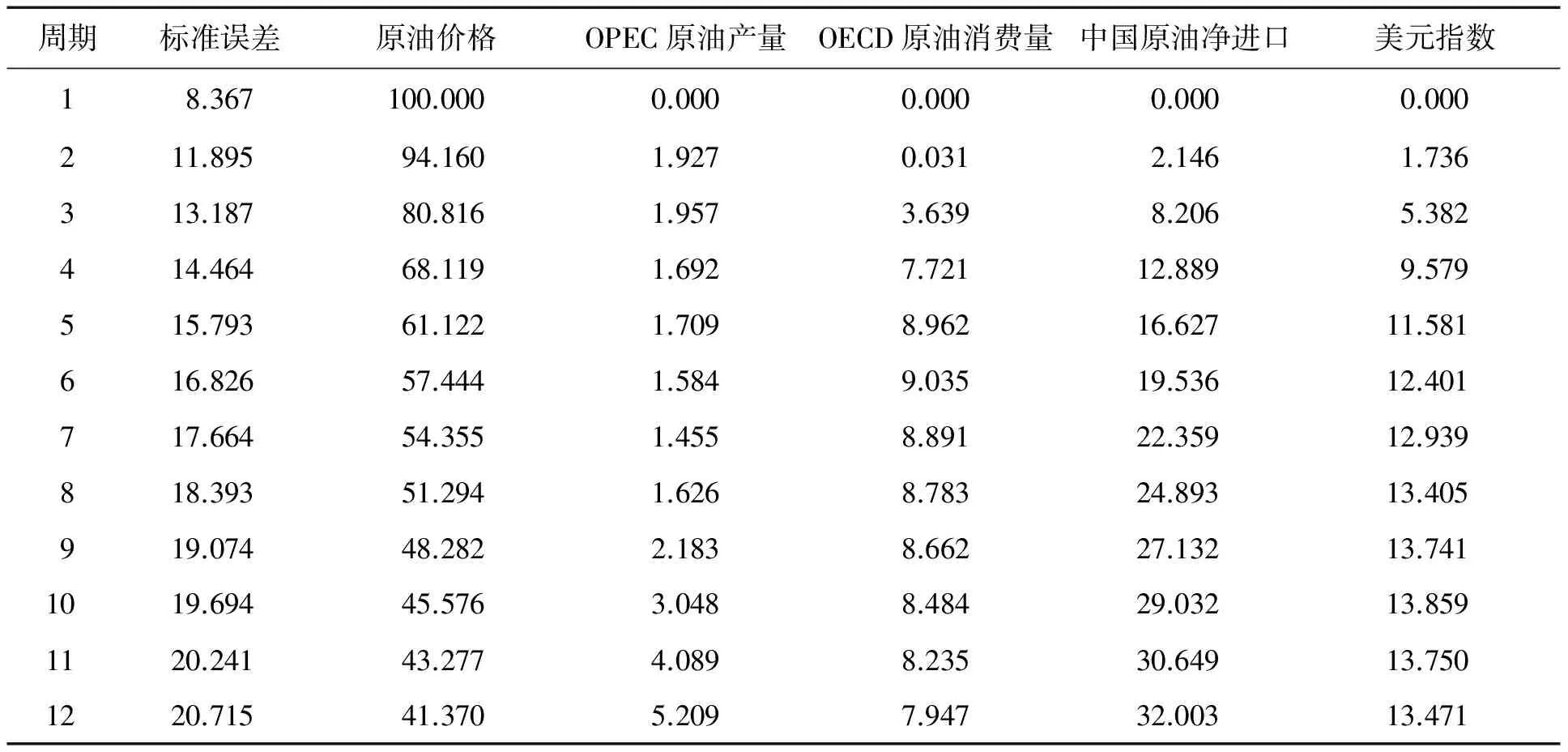

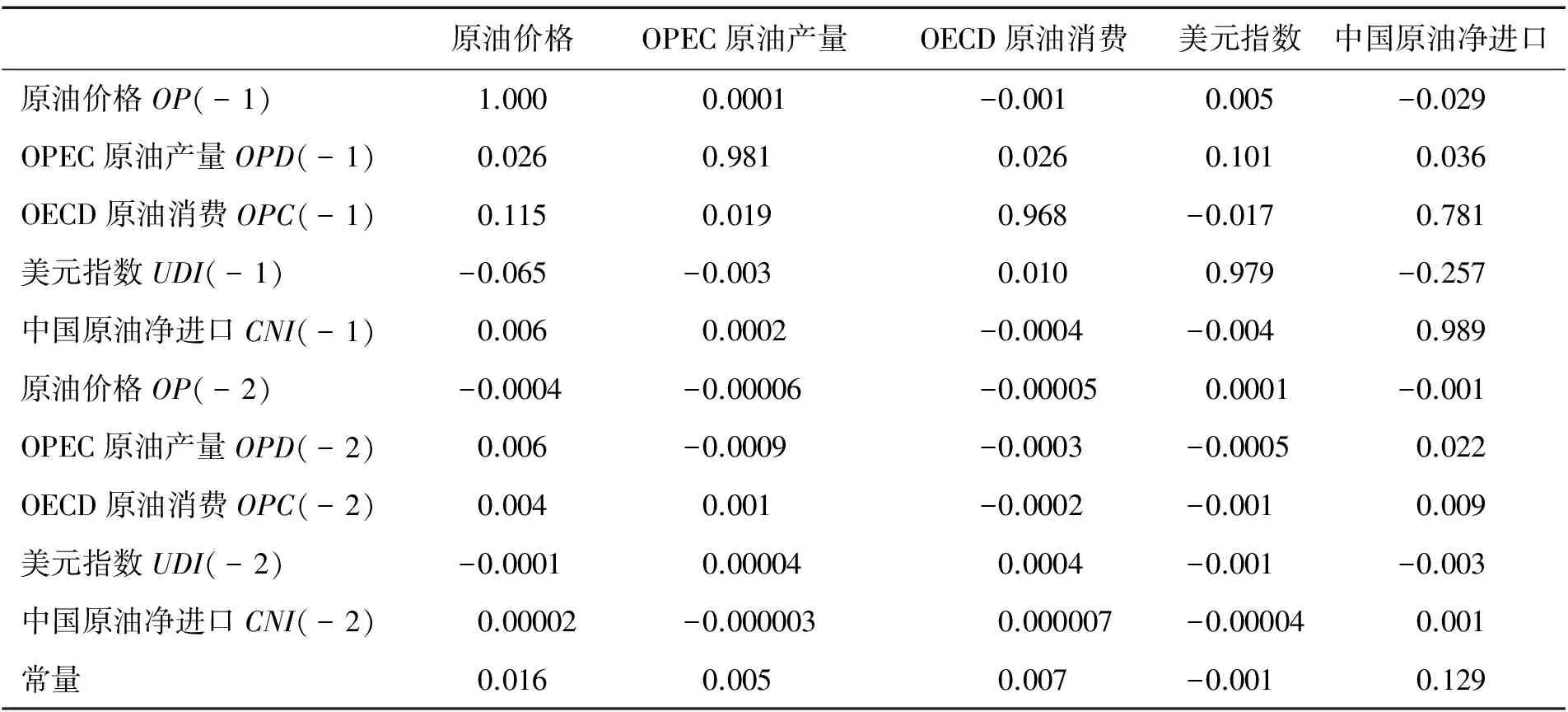

以原油价格为因变量,以原油产量、原油消费量、中国原油净进口和美元指数为自变量建立VARX(2)模型,并计算相对方差贡献率。表2给出原油价格的方差分解结果,各变量的贡献率在同一周期下进行对比。在全部周期内,除原油价格对自身的贡献率较大外(100%~41.37%),中国原油净进口对原油价格波动的贡献最大(0%~32.003%),在各周期内明显大于其他变量的贡献率。这是由于边际需求 影响边际价格,边际需求量越大,波动范围越大,则边际价格的波动就会越大。在全球原油供需体制中,现货交易就是影响边际价格的边际需求。如果将中国巨大的原油需求纳入全球长线供需体制,则可以回避原油价格的波动,减少对世界原油价格的影响。但是,由于中国负责市场采购的企业在国际期货交易中没有发言权,无法履行平抑价格的储油义务;同时,政策又隔阻了国内需求与国际供应商直接进行长线原油交易的机会,从而使中国的绝大部分需求成为直接造成国际原油价格波动的现货交易,为国际套利者创造巨大的投机空间,为国际原油价格的不断攀升创造条件,因此引发了中国能源威胁论的观点。表2中数据表明,在第4期,中国原油净进口对原油价格波动的贡献率即达到12.889%,而其他各变量如原油产量、原油消费量和美元指数的贡献率分别只有1.692%、7.721%和9.579%;至第12期,中国原油净进口的贡献率已达到32.003%。

表2 原油价格系统VARX(2)模型原油价格的方差分解结果Table 2 Variance Decomposition Results of Crude Oil Price with the Crude Oil Price System VARX(2) Model

众所周知,美元是全球原油市场的主要结算货币,美元指数的升降意味着增加或侵蚀原油生产国的收益,故国际原油价格的涨跌与美元指数有很大关系。表2中数据表明,美元指数对原油价格变动的贡献率仅次于中国原油净进口,第4期即达到9.579%,至第12期达到13.471%。然后是原油需求,贡献率最小的是原油供应。

4 基于MSBVAR模型的原油价格系统结构突变点分析

为考察原油价格系统所处状态的变化,在原油价格系统VARX模型的基础上,本研究建立基于Bayes理论的原油价格系统MSVAR模型(MSBVAR),目的在于识别油价系统在考察期内是否存在结构性变点,若存在则测算油价系统结构失衡状态的持续期时长。

VAR模型也存在缺陷。①VAR模型的建立不依赖于经济理论,其非结构化的多方程模型不断受到人们的指责。为此,Blanchard等[35]提出结构型向量自回归模型,考虑到部分同期关系,适用于预测,而不适用于政策评价。该模型不仅提出向量自回归的框架,也包括结构内容,给出美国宏观经济波动的凯恩斯解释。但相比较而言,VAR模型更适合用于预测。Tsay[36]证明结构式与一般式存在等价关系。②VAR模型需要使用大量数据和估计相当多的参数,当样本容量较小时,多数参数的估计量误差较大。而在这种小样本以及VAR模型参数过多的情况下,Bayes推断理论则显现了绝对优势。Zellner[37]将Bayes理论应用到计量经济学领域,为这方面的系统研究打下基础;Litterman[38]是在VAR 模型中应用Bayes理论的创始人,基于Bayes理论解决向量自回归模型的估计和分析问题,对明尼苏达州的7个宏观指标进行很好的预测。随后在BayesVAR模型的理论和应用方面发展了越来越多的研究成果[39-41]。

由于经济时间序列表现出经常变化的特征,而且这种变化或是由一些不可观测的原因引起的,或是与一些不可观测的状态关系紧密,如经济周期等。在这种情况下,普通的回归分析或相关分析对这些具有周期性变动或异常值的序列研究表现出不稳定,而参数状态不断转换的模型是一个很好的选择。状态机制转换过程包含很多不同的状态,这些状态均有不同的变动特征,各种状态下不同的参数便可用来描述其特征的差异。在每种状态下,过程均具有稳定的先验,具有线性稳定性,但不同状态间的转换使整个过程又具有高度的非线性。建模的主要任务就是当过程在不同的状态间进行变动时,利用已观测的样本数据,对不同的参数及状态转移的概率进行概率推断。Harris[42]利用MCMC理论解决状态转换的向量自回归模型的算法及理论推导;Rubio-Ramírez等[43]对马尔科夫状态转换结构向量自回归模型(Markov switching structural vector autoregression model, MSSVAR)的算法及应用做了全面地介绍;Sims等[44-45]和Hamilton等[46]分别对马尔科夫状态转换的VAR模型(Markov switching vector autoregression model, MSVAR)的广泛应用做了进一步的发展。基于Bayes VAR模型和状态转化模型,本研究在Sims等[45]的马尔科夫状态转换贝叶斯向量自回归模型(Markov switching Bayes vector autoregression model,MSBVAR)基础上进行扩展应用,对原油价格系统的突变特征进行识别和分析。需要说明的是,本研究并没有对模型的理论及构架上做出扩展,而是在MSBVAR模型中运用马氏链蒙特卡罗MCMC算法在研究问题上做了新的应用。下面先对模型进行简单介绍。

MSBVAR模型是在VAR模型的基础上,假定各变量之间的结构关系是变动的,由每个模型的待估系数值来具体表现其结构关系,在不同的时期该结构关系处于不同的状态,这样就会使模型待估参数个数翻倍,在自由度不足或小样本情况下,利用Bayes理论充分融合先验信息和样本信息对待估参数进行估计是目前最好的解决方式,而基于Bayes理论的MCMC方法成为本研究模型估计算法的首选。

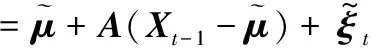

(1)

为方便,上述的VAR(q)状态转换模型记为递归结构向量自回归RSVAR(q,k′)模型。大部分情况下可以经过矩阵变换将VAR(q)模型转化为VAR(1)模型,具体变换过程如下。

给出k阶VAR(k)模型,k为滞后阶数,是大于等于0的整数,则模型为

Yt=μ+P1Yt-1+P2Yt-2+…+PkYt-k+ut

(2)

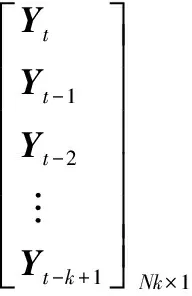

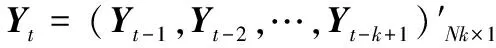

其中,Yt~Yt-k为变量在下标对应时间的值所组成的向量矩阵,P1~Pk为对应向量矩阵待估系数向量矩阵,ut为误差向量。再给出如下等式,即

Yt-1=Yt-1,Yt-2=Yt-2,…,Yt-k+1=Yt-k+1

(3)

联立(3)式和(2)式,形成联立方程,可以把(2)式中的k个等式写成分块矩阵形式,即

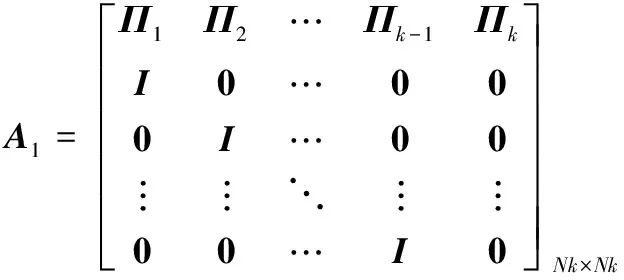

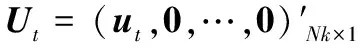

(4)

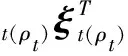

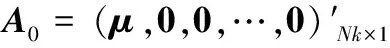

其中,每一个元素(包括0)都表示一个向量或矩阵,N为每个向量的维数,k为每个向量的个数,Nk×1为Nk行1列的向量,Nk×Nk为Nk行Nk列的向量矩阵,μ为(2)式截矩的向量,Π为(2)式向量系数的矩阵,I为(2)式单位对角矩阵。令

(5)

(6)

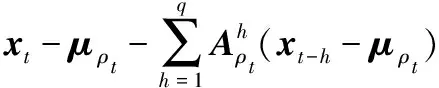

其中,A0为截距向量,A1为待估系数向量矩阵,Ut为误差向量矩阵。这时(4)式可写为Yt=A0+A1Yt-1+Ut,按照这种方法可将(1)式的VAR(q)状态转换模型变为RSVAR(q,k′)模型,具体形式为

(7)

即

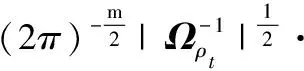

(8)

(9)

(10)

其中,t>q,Yt=(x1,x2,…,xt),exp{·}为求指数函数。另外,可以通过以下模型得到一阶自回归矩阵形式的似然函数l(Xq|ρq,λ)。在任意状态下, 有

(11)

其中,τ为滞后阶数。假定模型是稳定的,则在任意状态下,有

(12)

则

(13)

这时令Y=YN,ρ={ρq,…,ρN}。对状态进行积分可以得到待估参数λ的极大似然函数为

(14)

在一般情况下,可以通过对含参数λ的似然函数的最大化估计参数值。但是参数如此之多,如果要通过似然函数法获得参数的后验分布及估计很困难,甚至不太可能,而MCMC方法为这种需要高阶积分推导的概率计算提供了一种易于实施的方案。MCMC方法就是利用已知数据,在联合后验分布下抽取状态参数的样本,利用Gibbs抽样和Metropolis-Hastings算法,通过不断迭代抽样为

p(ρc|Y,λc)→ρc+1

p(μc|Y,ρc,Ac,Ωc,Pc)→μc+1

p(Ac|Y,ρc,μc+1,Ωc,Pc)→Ac+1

p(Ωc|Y,ρc,μc+1,Ac+1,Pc)→Ωc+1

p(Pc|Y,ρc,μc+1,Ac+1,Ωc+1)→Pc+1

其中,c为待估变量的模拟抽样次数,表示第c次抽样,(c+1)表示第(c+1)次抽样;p为抽样分布。

根据VARX(2)模型的分析结果以及上述理论,利用基准VARX(2)模型,去掉外生变量,建立基于Bayes理论的油价系统MSBVAR模型。就单个原油价格序列来说,历史原油价格可能存在多个突变点,在原油价格存在突变点时,原油的供应、库存或需求也可能同时出现突变点,这样整个原油的供需均衡结构并未发生明显变动,系统均衡就不可能被打破,原油价格系统的突变点可能就不会出现,在原油价格及供需没有同时变动、或变动幅度差异很大的情况下,原油价格系统就可能出现突变点。

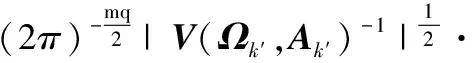

参照(7)式,基于上述具体算法的思路过程,利用R软件进行计算检验,发现二状态(MS模型的假定状态个数)下MSBVAR模型比三状态下的MSBVAR模型在各方面的显著性检验结果更好,同时二状态MSBVAR模型对原油价格系统的解释力更强。因此本研究选择具有两状态的马尔科夫状态转换模型,计算结果为两个状态,分别记为状态1和状态2,表3和表4为不同状态下MSBVAR模型回归系数值。

由表3和表4结果可知,对原油价格来说,在不同的状态下,各因素对原油价格的影响效应不同。在状态1下,原油价格的主要影响由其滞后1期值决定,影响效果为1.000,但其滞后2期对自身的影响为-0.0004, 说明原油价格的翘尾效应在滞后1个季度的情况下很显著,但是价格增加一段时间后会导致供应增加、需求减少,这样滞后2个季度后价格便开始回落;美元指数的上升会导致原油价格下降,在状态1下,滞后1期和滞后2期美元指数值对原油价格的影响均为负,回归系数分别为-0.065和-0.0001;其他因素在滞后1期均对原油价格产生正的推动作用。在状态2下,除原油价格的滞后1期值对原油价格有正的推动作用外(尾部效应), 回归系数为0.983,其他影响因素各阶滞后、包括原油价格的滞后2期值均为负,对原油价格的上升起抑制作用。不同状态下,模型系数不仅在数值大小上存在变化,而且在方向上也存在变化,这是一种结构上的变动。

表3 状态1下MSBVAR模型回归系数值Table 3 MSBVAR Model Regression Coefficient Values in State 1

表4 状态2下MSBVAR模型回归系数值Table 4 MSBVAR Model Regression Coefficient Values in State 2

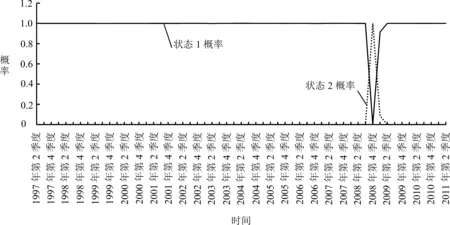

图4 MSBVAR模型二状态平滑概率图Figure 4 Smoothed Probability Chart of MSBVAR Model in Two States

图4给出MSBVAR模型在两种状态下的平滑概率值。由图4可知,模型主要处在状态1,概率约等于1,模型处在状态2的概率很小,几乎为零。但从2008年第2季度开始原油价格系统模型开始向状态2转换,至2008年第4季度完全处于状态2,2009年第2季度又完全恢复到状态1。这一结果表明,1997年至2009年整个原油价格系统的平衡被打破一次,美国金融危机是1997年以来对原油价格系统冲击最为严重的事件,也是能够在改变原油价格运行区间的同时打破原有原油市场均衡的唯一事件。

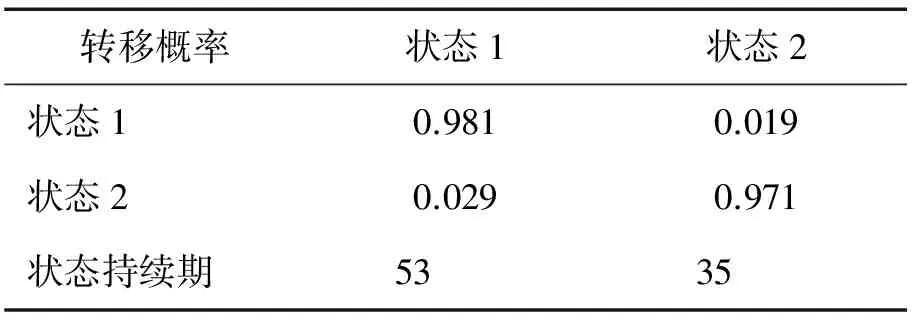

表5给出MSBVAR模型各个状态间的转移概率,由表5可知,原油价格系统模型处于状态1的概率更高,为0.981,平均持续期为53个季度,而处于状态2的平均持续期为35个季度。同时模型由状态2转向状态1的概率要比相反方向的转换概率高很多(0.029>0.019)。

表5 状态转移概率矩阵和持续期Table 5 Transition Probability Matrix and Durations of States

5 结论

本研究建立MSBVAR模型,考察原油价格系统在考察期内是否存在结构性变点,利用因果检验、协整分析等方法建立原油价格系统模型VARX模型,对油价系统VARX(2)模型进行油价方差分解;为考察油价系统所处状态的变化,在油价系统VARX模型的基础上,建立基于Bayes理论的油价系统MSVAR模型。

研究结果表明,①原油价格系统VARX(2)模型的估计结果很好地解释了中国原油净进口时的亚洲溢价现象。②相对供需因素的影响,原油价格的尾部效应更为显著。③1997年至2011年整个原油价格系统的平衡只被打破一次,美国金融危机是1997年以来对原油价格系统冲击最为严重的事件,也是能够在改变原油价格运行区间的同时打破已有原油市场均衡的唯一事件。

研究结论还表明,国际原油价格波动的主要原因在于中国原油净进口,其次是美元指数、原油需求和原油供应,突发事件(如金融危机)对原油价格系统的稳定极具破坏力。因此,为稳定国际原油价格,防止原油价格波动对各国经济造成严重影响,中国作为最大新兴石油进口国,应逐步开放国内石油市场,与发达国家和石油输出国保持合作关系,以稳定扩大中国石油进口来源;此外还应扩大海外石油资源开发投资,积极参与国际原油期货市场,健全中国石油期货市场,担负起稳定国际原油价格的责任和义务。

国际原油市场是一个复杂的系统,其结构性的变动并不一定是突变,也可能是渐变,由于每个模型的限制性,利用更多的理论和方法对国际原油市场的演进规律进行全面的、多角度的分析将是进一步研究的方向。

[1]Askari H,Krichene N.Oil price dynamics (2002-2006)[J].Energy Economics,2008,30(5):2134-2153.

[2]Stevens P.The determination of oil prices 1945-1995:A diagrammatic interpretation[J].Energy Policy,1995,23(10):861-870.

[3]Roumasset J,Isaak D,Fesharaki F.Oil prices without OPEC:A walk on the supply-side[J].Energy Economics,1983,5(3):164-170.

[4]Ramcharran H.OPEC′s production under fluctuating oil prices:Further test of the target revenue theory[J].Energy Economics,2001,23(6):667-681.

[5]Alhajji A F,Huettner D.OPEC and world crude oil markets from 1973 to 1994:Cartel,oligopoly,or competitive?[J].The Energy Journal,2000,21(3):31-60.

[6]Brémond V,Hache E,Mignon V.Does OPEC still exist as a cartel?An empirical investigation[J].Energy Economics,2012,34(1):125-131.

[7]Lin S X,Tamvakis M.OPEC announcements and their effects on crude oil prices[J].Energy Policy,2010,38(2):1010-1016.

[8]Huntington H G.Oil price forecasting in the 1980s:What went wrong?[J].The Energy Journal,1994,15(2):1-22.

[9]Chevillon G,Rifflart C.Physical market determinants of the price of crude oil and the market premium[J].Energy Economics,2009,31(4):537-549.

[10] Skeer J,Wang Y.China on the move:Oil price explosion?[J].Energy Policy,2007,35(1):678-691.

[11] Bénassy-Quéré A,Mignon V,Penot A.China and the relationship between the oil price and the dollar[J].Energy Policy,2007,35(11):5795-5805.

[12] Foster A J.Price discovery in oil markets:A time varying analysis of the 1990-1991 gulf conflict[J].Energy Economics,1996,18(3):231-246.

[13] Tomatate T.Simulation study on falling oil prices:Supply-demand and prices scenarios to 2000[J].Energy Policy,1986,14(6):571-574.

[14] Ghouri S S.Assessment of the relationship between oil prices and US oil stocks[J].Energy Policy,2006,34(17):3327-3333.

[15] Zhang Y J,Fan Y,Tsai H T,Wei Y M.Spillover effect of US dollar exchange rate on oil prices[J].Journal of Policy Modeling,2008,30(6):973-991.

[16] Lizardo R A,Mollick A V.Oil price fluctuations and U.S.dollar exchange rates[J].Energy Economics,2010,32(2):399-408.

[17] 王书平,陈钰,金玉静.突发事件对国际油价的影响分析[J].数学的实践与认识,2009,39(9):88-92.

Wang Shuping,Chen Yu,Jin Yujing.Analysis about the impact of emergencies on international oil price[J].Mathematics in Practice and Theory,2009,39(9):88-92.(in Chinese)

[18] 蒋瑛,罗明志.中国原油进口对国际油价波动的影响及其战略转型研究[J].四川大学学报:哲学社会科学版,2012(6):133-140.

Jiang Ying,Luo Mingzhi.The impact of China′s oil import on the fluctuation of international oil price and China′s relevant strategic transformation[J].Journal of Sichuan University:Philosophy and Social Science Edition,2012(6):133-140.(in Chinese)

[19] 刘冬.欧佩克石油政策的演变及其对国际油价的影响[J].西亚非洲,2012(6):37-60.

Liu Dong.The evolution of OPEC′s oil policy and its influence on the oil prices[J].West Asia and Africa,2012(6):37-60.(in Chinese)

[20] 梁琳琳,齐中英.欧佩克产量对国际油价动态影响的实证分析[J].预测,2008,27(6):44-48.

Liang Linlin,Qi Zhongying.The dynamic influences of OPEC output on oil price[J].Forecasting,2008,27(6):44-48.(in Chinese)

[21] 梁琳琳.欧佩克产量行为对国际油价波动影响的实证研究[J].数理统计与管理,2009,28(6):963-973.

Liang Linlin.Empirical analysis of OPEC′s influences on the world oil price volatility[J].Application of Statistics and Management,2009,28(6):963-973.(in Chinese)

[22] 吴振信,金玉静,王书平.石油工人罢工的阶段性对国际油价的影响分析[J].河北经贸大学学报,2010,31(1):59-62.

Wu Zhenxin,Jin Yujing,Wang Shuping.Analysis of the impact of strikes by oil workers on the international oil price[J].Journal of Hebei University of Economics and Business,2010,31(1):59-62.(in Chinese)

[23] 王吉培,杨远,肖宏伟.基于IGARCH投影寻踪回归的国际油价走势拟合模型[J].统计与决策,2009(5):49-51.

Wang Jipei,Yang Yuan,Xiao Hongwei.Establishing the international oil prices fitting model based on IGARCH projection pursuit regression[J].Statistics and Decision,2009(5):49-51.(in Chinese)

[24] 张雷,李江苏,黄园淅,杨波.国际油价变化及未来趋势判断[J].资源科学,2011,33(1):158-162.

Zhang Lei,Li Jiangsu,Huang Yuanxi,Yang Bo.A fluctuated international crude oil price and its perspective[J].Resources Science,2011,33(1):158-162.(in Chinese)

[25] 陈宇峰,薛萧繁,徐振宇.国际油价波动对国内农产品价格的冲击传导机制:基于LSTAR模型[J].中国农村经济,2012(9):74-87.

Chen Yufeng,Xue Xiaofan,Xu Zhenyu.How fluctuation in international oil prices effecting the domestic prices of agricultural commodities:With LSTAR model[J].Chinese Rural Economy,2012(9):74-87.(in Chinese)

[26] 郑淼,王贵宝.国际油价波动与中国通货膨胀的相关性分析[J].商业时代,2012(28):53-54.

Zheng Miao,Wang Guibao.Correlation analysis of international oil price volatility and inflation in China[J].Commercial Times,2012(28):53-54.(in Chinese)

[27] 郑丽琳.国际油价波动对中国物价水平影响的研究:基于协整和状态空间模型的估计[J].经济经纬,2013(2):116-120.

Zheng Lilin.A study on the impact of international crude oil price fluctuations on the China′s price level:Based on cointegration analysis and state space model[J].Economic Survey,2013(2):116-120.(in Chinese)

[28] 陈建宝,李坤明.国际油价对我国物价水平的非线性冲击:基于STR模型的研究[J].厦门大学学报:哲学社会科学版,2011(5):43-50.

Chen Jianbao,Li Kunming.The nonlinear impact of international oil prices on the CPI in China:Findings from the STR model[J].Journal of Xiamen University:Arts & Social Sciences,2011(5):43-50.(in Chinese)

[29] 段继红.国际油价冲击对中国宏观经济的影响[J].统计研究,2010,27(7):25-29.

Duan Jihong.Impact of international oil price shocks on China′s macroeconomy[J].Statistical Research,2010,27(7):25-29.(in Chinese)

[30] 战彦领.国际油价走势及对国内煤炭价格的影响分析[J].中国煤炭,2008,34(9):21-24.

Zhan Yanling.Analysis of world oil price trends and impacts on domestic coal prices[J].China Coal,2008,34(9):21-24.(in Chinese)

[31] 施凤丹,徐婕,郭红燕.国际油价波动对中国私人汽车拥有量的实证研究[J].企业经济,2008(4):106-108.

Shi Fengdan,Xu Jie,Guo Hongyan.Empirical study on international oil price fluctuations on the ownership of private car in China[J].Enterprise Economy,2008(4):106-108.(in Chinese)

[32] 陈宇峰.后危机时代的国际油价波动与未来走势:一个多重均衡的视角[J].国际贸易问题,2010(12):3-11.

Chen Yufeng.International oil price fluctuation and future trend in post-crisis era:A perspective based on multiple equilibrium model[J].Journal of International Trade,2010(12):3-11.(in Chinese)

[33] Engle R F,Granger C W J.Co-integration and error correction:Representation,estimation,and testing[J].Econometrica,1987,55(2):251-276.

[34] Engle R F,Yoo B S.Forecasting and testing in co-integrated systems[J].Journal of Econometrics,1987,35(1):143-159.

[35] Blanchard O J,Quah D.The dynamic effects of aggregate demand and supply disturbances[J].The American Economic Review,1989,79(4):655-673.

[36] Tsay R S.Analysis of financial time series[M].2nd ed.Hoboken,NJ:John Wiley & Sons,2005:349-350.

[37] Zellner A.An introduction to Bayesian inference in econometrics[M].San Francisco,CA:John Wiley & Sons,1971:13-18.

[38] Litterman R B.Forecasting with Bayesian vector autoregressions:Five years of experience[J].Journal of Business & Economic Statistics,1986,4(1):25-38.

[39] Canova F,Ciccarelli M.Estimating multi-country VAR models[J].International Economic Review,2009,50(3):929-959.

[40] Canova F.Methods for applied macroeconomic research[M].Princeton,NJ:Princeton University Press,2007:355-399.

[41] Canova F.You can use VARs for structural analyses.A comment to VARs and the great moderation[R].Barcelona:Universitat Pompeu Fabra,2006.

[42] Harris G R.Markov chain Monte Carlo estimation of regime switching vector autoregressions[J].ASTIN Bulletin,1999,29(1):47-79.

[43] Rubio-Ramírez J F,Waggoner D F,Zha T.Markov-switching structural vector autoregressions:Theory and application[R].Atlanta:Federal Reserve Bank of Atlanta,2005.

[44] Sims C A,Waggoner D F,Zha T.Methods for inference in large multiple-equation Markov-switching models[J].Journal of Econometries,2008,146(2):255-274.

[45] Sims C A,Zha T.Were there regime switches in U.S.monetary policy?[J].The American Economic Review,2006,96(1):54-81.

[46] Hamilton J D,Raj B.Advances in Markov-switching models:Applications in business cycle research and finance[M].Heidelberg:Physica-Verlag,2002:37-49.