A+H股交叉上市IPO抑价及其定价效率比较分析

谢玉梅,毛宇鑫

(江南大学 商学院,江苏 无锡214122)

一、引 言

随着金融国际化的不断深入,海外上市已经成为国内许多企业融资的有效途径。香港地区由于历史与文化等方面与中国内地的相似性,成为内地企业海外上市的首选市场。自1993年7月和8月青岛啤酒先后在香港和内地上市后,一些内地企业选择在两地先后或同步上市,出现了大量的交叉上市企业。截至2010年12月31日,国内有165家企业选择在香港证券市场上市,其中,128家企业选择了主板市场,37家企业选择了创业板市场,65家企业选择了交叉上市(A+H股),交叉上市企业占总H股数量的39.4%,占主板H股总数的50.78%。①资料来源:香港证券交易所网站 www.hkex.com.hk.但研究显示,股票首次公开发行(Initial Public Offering,简称IPO)过程中普遍存在抑价现象。

所谓抑价,即发行价格低于上市首日交易价格的现象,一般使用上市首日初始收益率(Initial Return,简称IR)来衡量。IPO上市首日初始收益率的②B.F.Leleux,D.F.Murzyka.European IPO Markets:The Post-issue Perfermance Imperative Entrepreneurship.Theory and Practice,1993(21):111-118.差异从法国(Leleux and Murzyka,1993)的4.2%到我国 A 股市场的948.6%(Su and Fleisher,1999)③Dongwei Su,Belton M.Fleisher.An Empiricial Investigation of Underpricing in Chinese IPOs.Pacific-Basin Finance Journal,1999(7):173-202.。有关抑价的影响因素以及发行定价的合理性也一直受到学者们的关注。例如,第一种观点认为,承销商或发行人在股票发行阶段存在故意抑价发行的倾向,并提出各种假设来解释这种抑价发行的意图所在。如Baron(1982)提出承销商为了降低最终购买剩余证券的风险,具有建议抑价发行的动力和倾向④D.P.Baron.A Model of the Demand for Investment Banking Advising and Distribution Services for New Issuse.Journal of Finance,1982,37:955-976.;Rock(1986)提出投资者之间存在信息不对称的现象,为了避免“中签者诅咒”现象,发行人有需要抑价发行来吸引缺乏信息的投资者参与到IPO的过程中⑤K.Rock.Why New Issue Are Underpriced.Journal of Financial Economics.1986,15:187-212.;Allen and Faulhaber(1989)等学者提出了发信号的解释,认为抑价发行能够让投资者了解到发行公司的高质量⑥F.Allen,G.R.Faulhaber.Signailing by Underpricing in the IPO Market.Journal of Financial Economics,1989(23):303-323.。第二种观点认为IPO抑价来自于承销商在二级市场的价格支持(Ruud,1993;Aggrawal,2000)①J.Ruud.Underwriter Price Support and the IPO Underpricing Puzzle.Journal of Financial Economics,1993,34:135-151.以及股票在二级市场的价格虚高(张人骥等,1999;曹凤岐等,2006)②张人骥、朱海平、王怀芳、韩星:《上海股票市场新股发行价格过程分析》,载《经济科学》1999年第4期;曹凤岐、董秀良:《我国IPO定价合理性的实证分析》,载《财经研究》2006年第6期。。第三种主要的观点则认为IPO抑价是一级市场发行抑价和二级市场价格异常共同作用的结果(Asquith,Jones,and Kieschnick,1998;宋逢明等,2001)③Daniel Asquith,Jonathan D.Jones,Robert Kieschnick.Evidence on Price Stabilization and Underpricing in Early IPO Returns.The Journal of Finance,1998(5):1759-1773;杜莘、梁洪昀、宋逢明:《中国A股市场初始回报率研究》,载《管理科学学报》2001年第4期。。

但已有研究较少涉及内地与香港证券市场发行定价合理性的比较以及发行定价效率损失与IPO抑价率之间关系的实证分析。对于交叉上市的企业,虽然自身因素方面差异不大,但是由于身处不同市场环境,IPO抑价程度还是存在明显差异。本文通过比较分析在上海和香港两个证券市场交叉上市企业的发行定价合理性,判断是否存在一级市场发行抑价现象;如果存在此类发行定价的效率损失,检验其是否能够解释所观测到的IR值;同时探究两地影响发行价格的因素,希望能够对今后我国上市企业和选择香港上市的企业合理定价及控制高额抑价率有一定的借鉴意义。

二、模型构建与变量选择

(一)随机边界模型

随机边界生产模型最早由Aigner,Lovell and Schmidt(1977)提出,假设存在有效边界,而实际生产可能会由于一系列因素的影响使产出或成本落在有效边界一侧的效率损失区域,造成生产低效率。

随机边界生产模型提供了一种直观检验价值低估存在与否的方式,很适合IPO抑价问题的研究,这种方法能够将实际价格与“有效价格”进行对比。随机边界生产模型估算的“有效价格边界”是完全信息价格边界的无偏估计,即随机边界上的每一点都代表在完全信息条件下IPO的一个最高价格。当价值低估存在时,每一个实际价格与最高价格边界之间的差异会以一个单侧误差的形式显示,即会同时存在随机误差vi和单侧误差ui。若不存在价值低估,单侧误差ui将不存在。而传统的最小二乘回归估计结果中的系统误差全部被整合到截距项当中,不能清晰地分辨与确认,最小二乘回归预测的不是完全信息状态的价格,而是实际发行价格的平均值。

(二)数据与变量

本文选取了2000年1月1日至2010年12月31日在上海证券交易所和香港证券交易所主板市场交叉上市的股票,剔除部分数据不完整的新股,样本含23只A+H股。交叉上市企业自身内部环境在两市极其相近,模型出现不同结果的影响因素可近似归结为不同的市场环境,可比性强。

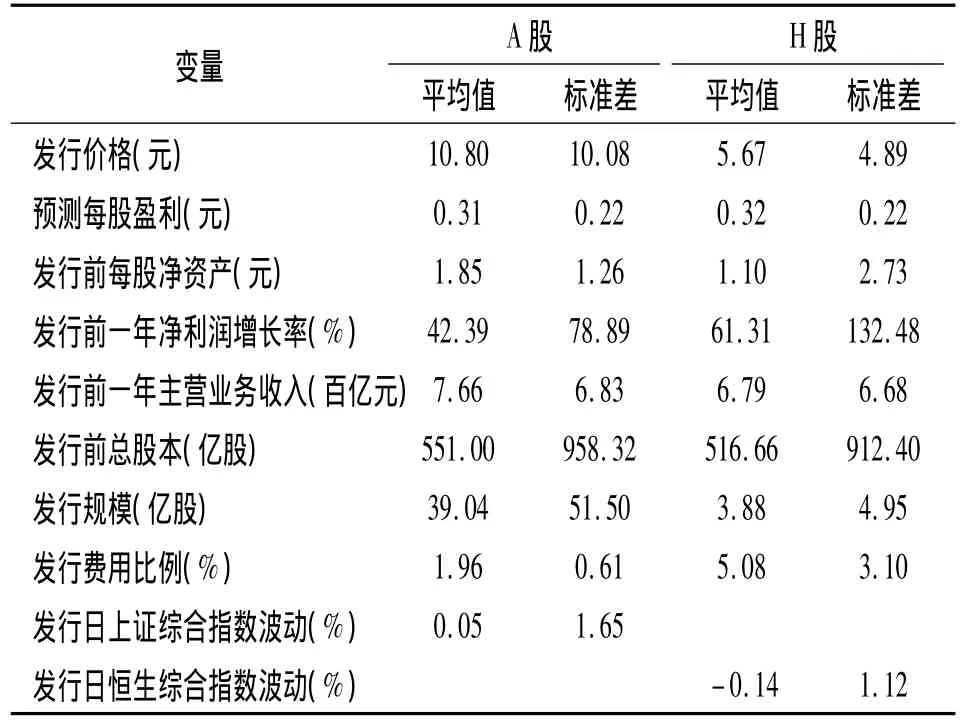

样本数据主要来自于上海证券交易所和香港证券交易所公布的招股说明书、上市公告书、配发公告书等招股文件,锐思(RESSET)金融数据库、WIND金融数据库以及新浪财经网站。本文设定发行价格作为被解释变量,解释变量则包括表示公司自身价值以及代表宏观市场因素的指标和虚拟变量。涉及以港元表示的数据,利用发行当月的港元兑人民币平均汇率换算为人民币表示。表1为A股、H股样本数据的统计性描述结果。

表1 A股、H股样本变量的统计性描述

表1显示,A股发行价格的均值和标准差都几乎是H股的2倍。显然,A股市场新股估值普遍高于H股发行市场,而且H股新股发行价格区域更为集中。这种情况的出现与市场投资者的成熟度、风险控制、投机倾向等因素有关。

在前6项代表公司自身价值的指标中,发行前一年每股净资产、净利润增长率和发行前一年主营业务收入三项A股与H股数据差别较大,主要因为样本中有部分企业在两地上市存在时间差,表明相同企业在不同年份的净利润增长和主营业务收入变动较大,不如每股盈利指标稳定;发行规模的差别主要源自于香港市场发行的H股是国际发行的一部分,通常仅占国际发行的10%-20%,规模远小于A股市场。宏观市场因素当中,发行费用比例的数据表明在海外市场发行上市的费用比例远高于在国内市场发行;发行日上证综合指数波动(A股)、发行日恒生综合指数波动(H股)较小。

除上述指标外,样本变量中还包括三类虚拟变量:(1)表示行业的虚拟变量:金融业、能源业、运输业,这三个行业的股票占总样本数量的78.26%。(2)表示年份的虚拟变量:A股样本中发行时间集中于 2006年、2007年和 2008年,占总样本的78.26%;H股部分选择了2004年、2005年、2006年和2009年四个年份虚拟变量,相对于A股而言,样本涉及的H股发行时间较分散。(3)虚拟变量H+A表示发行A或H股之前已经发行了H或A股。

三、发行定价合理性检验

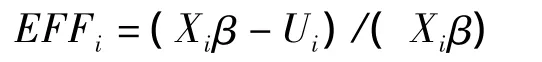

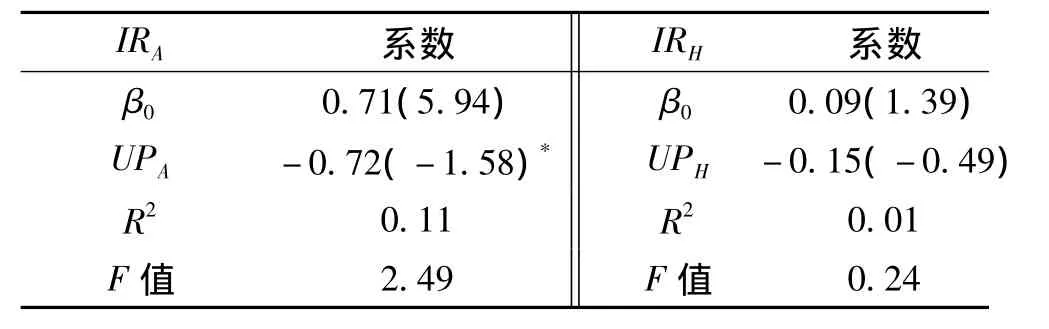

定价合理检验目的是判断A股和H股市场的发行定价是否存在偏低现象、以及A股和H股发行定价的影响因素。利用线性随机边界生产函数,假定ui服从截尾的随机正态分布。模型表达如下:

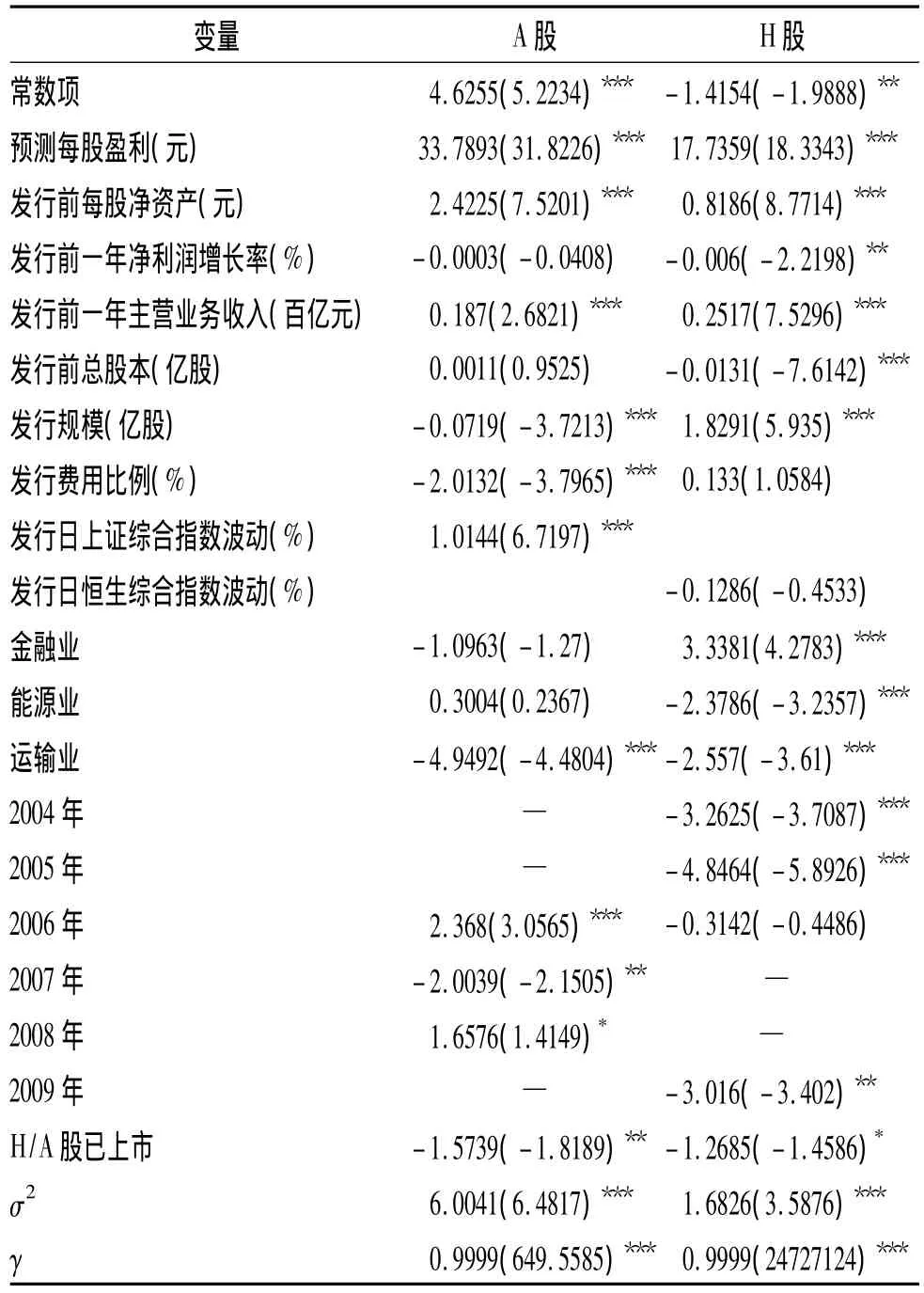

其中,Pi表示实际发行价格;Xi是表1所列全部发行定价影响因素的向量;β,vi和ui分别表示未知系数向量、对称的随机误差部分和单侧误差。根据Coelli(1996)编制的FRONT4.1软件,该软件中定义了参数γ=σu2/σ2,γ取值在0到1之间。通过测定γ的数值即可检验是否存在定价低估:若γ=0,则不存在价值低估,定价较为合理;若γ显著不等于零,则表明存在价值低估,定价出现效率损失。表2为A股与H股样本的实证检验结果。

理论上分析,前6项代表公司内在价值的指标应该与发行价格正相关。实证结论显示,预测每股盈利、发行前每股净资产、发行前一年主营业务收入与A股和H股定价之间都存在显著的正相关关系,表明这三项指标在内地和香港市场都被认为能够反映发行公司的内在价值,从而显著影响发行价格。除此之外,两地市场新股发行价格的影响因素也存在一些差异。

表2 发行定价合理性实证检验结果

1.发行前一年净利润增长率、发行前总股本与A股发行定价之间不存在显著性,表明A股定价不受发行前净利润增长率和总股本的影响;而这两项指标却与H股发行定价之间存在着显著的负相关关系,这可能主要是基于对风险的考虑。净利润增长率高。一方面代表公司具有较强的成长能力,另一方面,高增长的企业同时也伴随着高风险。发行前总股本可以代表发行企业的规模,规模较大的企业投资风险较小,但是包含着今后发展能力减弱的风险。从这两项指标来看,香港市场投资者更注重全面综合衡量投资风险,并且在估值过程中关注重点倾向于长期投资价值;而内地投资者在评价企业价值时则存在风险了解和风险控制方面的缺失,对公司价值和风险影响因素考虑较少。

2.发行规模与A股发行价格负相关,表明A股市场发行规模较大的企业定价较为谨慎。A股市场新股发行定价虽然已经实行询价制,但是并没有完全实现市场化定价,管理层对发行价格还是具有一定的决定权。发行规模较大的企业,考虑到吸引机构投资者的参与而倾向于以较低价格发行。发行规模与H股发行价格正相关,与理论推测一致。香港市场新股定价完全市场化,发行规模大的企业投机发行的风险较小,出于风险控制的考虑,投资者倾向于给予发行规模较大的发行企业更高估值。

3.发行费用比例与A股发行价格负相关,但与H股发行价格之间不存在显著关系。发行费用当中最主要的部分是承销费用,内地企业承销费用与承销金额相关,承销金额大的发行需要较高的发行费用。对于这类发行企业,为了吸引投资者以获得目标融资金额,承销商倾向于建议拟定较低的发行价格。H股的结论与香港市场谨慎的投资态度不符,发行费用与发行风险正相关,发行费用高传递出公司发行风险较大的信号,但是承销商的信誉或许能够解释这个异常的结果。样本涉及的H股发行均属于国际发售的一部分,因此主承销商和保荐人集中于摩根士坦利、摩根大通、高盛、花旗环球金融、中国国际金融等信誉较高的投资银行机构,高信誉承销商和保荐人的参与能够传递发行公司质量较高、发行风险低的信号。同时,承销费用又与承销机构对风险的主观评价高度相关。在这两种信号交错影响下,样本中H股的发行费用显示了与发行价格不显著相关。

4.指数波动表示市场整体环境的变化,发行日上证综合指数波动与A股的发行价格正向显著相关,表明上证指数的波动能够影响投资者对新股的估值,投机性较强。但是,发行日恒生综合指数波动与H股发行价格却无显著关系,可见,香港市场投资者对于新股价值的评估不容易受到短期市场表现影响。

5.行业变量当中,只有运输业与A股发行价格显著负相关,表明样本中运输行业的企业在A股市场发行定价普遍较低。在H股发行市场上,所选择的三个行业都与发行定价有显著关系——金融行业与发行定价正相关,能源业和运输业都与发行定价负相关。金融行业发展快速,在经济发展中发挥着越来越重要的作用。内地金融行业也备受瞩目,投资价值较高,但是监管不够健全,风险较大。样本11家金融机构当中,5家金融机构集中在2007年发行A股,时间的集中导致发行价格较低。两方面因素最终显现为金融业与A股定价之间关系不显著。香港金融业能够施行有效监管,虽然存在风险,但是长期发展前景较好,具有较高的投资价值,因此,在H股市场对价格有推动作用。能源业与运输业均属于国有垄断行业,国有背景存在运营机制不够灵活、成长潜力不足的风险,因此,在两个市场都应该具有压低新股估值的作用。但是,A股市场能源业与发行价格之间存在并不显著的正相关关系,这是因为能源业一直具有较高的赢利水平,吸引投资者较高估值,两方面因素的共同作用产生了这样的结论。可见,新股发行定价过程中,行业因素在香港市场的影响力更大且更为显著,香港投资者更注重企业自身发展能力以及长期的盈利能力。

6.代表年份的三个虚拟变量均与A股发行价格显著相关,2006-2008年三年内新股发行定价呈现U型趋势。2007年新股发行价格普遍偏低。一方面,可能与2007年开始的次贷危机有关。虽然国内金融市场没有完全开放,但是国际资本市场存在联动性,次贷危机的发生难免影响到国内资本市场,机构和个人投资者投资行为更加谨慎,对新股估值也较为保守。另一方面,样本中2007年内地市场有10只A+H股发行,其中有7只新股属于H股回归A股市场,4只新股属于金融业,回归概念和行业两方面的集中使得竞争加剧,企业更倾向于低价发行以吸引投资者。对于H股发行定价,所选择4个年份均显现出定价较低的影响,只是2006年新股定价偏低倾向不显著。2004年香港失业率依旧较高,投资者对资本市场投资能力不强,对于进入香港市场H股估值较低。2005年与新股定价之间显示了十分显著的负相关性。这一年是香港政治动荡的一年,在2004年第四季度失业率降低之际,行政长官的突然更替,使得经济政策的连续性受到关注,从而影响了资本市场投资者对将发行企业的整体估值。2009年由次贷危机引发的金融危机全面爆发,严重影响资本市场,因此,2009年对H股新股定价有着极为显著的压低作用。

7.虚拟变量“H或A股已上市”对A股和H股发行定价都显现显著的负向影响。回归A股市场的H股较集中于银行业,并且回归A股市场的时间也较集中于2007年,这样集中回归A股市场的情形致使对发行定价产生低估效应。而已发行A股的企业到H股市场需要面对更为严格的上市要求,出现定价偏低倾向是可以预见的。

对比A股与H股样本的实证检验结果,在公司自身因素方面,相对于A股而言,H股定价受到更多财务指标影响且影响较为显著,表明香港市场新股发行更加注重发行企业自身的质量,同时参与询价阶段的投资者对于风险较内地投资者更为敏感和谨慎。市场因素方面,A股和H股发行定价都受到发行时间的显著影响;除此之外,A股发行定价受到市场指数波动的影响较大,而H股发行价格则受到企业所在行业的影响较大。

r值在A股和H股市场均显著不为零,表明两地市场发行定价都存在价值低估现象。而A股发行定价偏低的结论与之前“发行定价基本合理”的研究结论①张人骥、朱海平、王怀芳、韩星:《上海股票市场新股发行价格过程分析》,载《经济科学》1999年第4期;曹凤岐、董秀良:《我国IPO定价合理性的实证分析》,载《财经研究》2006年第6期。有所不同,甚至与白仲光、张维的“A股发行存在价值高估”的结论②白仲光、张维:《基于随机边界定价模型的新股短期收益研究》,载《管理科学学报》2003年第2期。截然相反。这一方面主要与样本新股的发行时间和行业分布集中有关。A股样本中43.49%的新股在2007年发行,且2007年的总发行数也较多,形成了热销发行市场时期,在Janet Hunt-McCool等的研究中也提到“热销发行市场蓄意抑价(价值低估)的程度较大”③Hunt-McCool,Janet C.Koh,Bill B.Francis.Testing for Deliberate Underpricing in the IPO Premarket:A Stochastic Frontier Approach.The Review of Financial Studies,1996(4):1251-1269.。另一方面,样本A股集中于银行业,多数来自蓝筹股回归,并且发行量较大,这两方面产生的竞争和风险使得样本A股发行定价存在偏低倾向。

四、定价效率分析

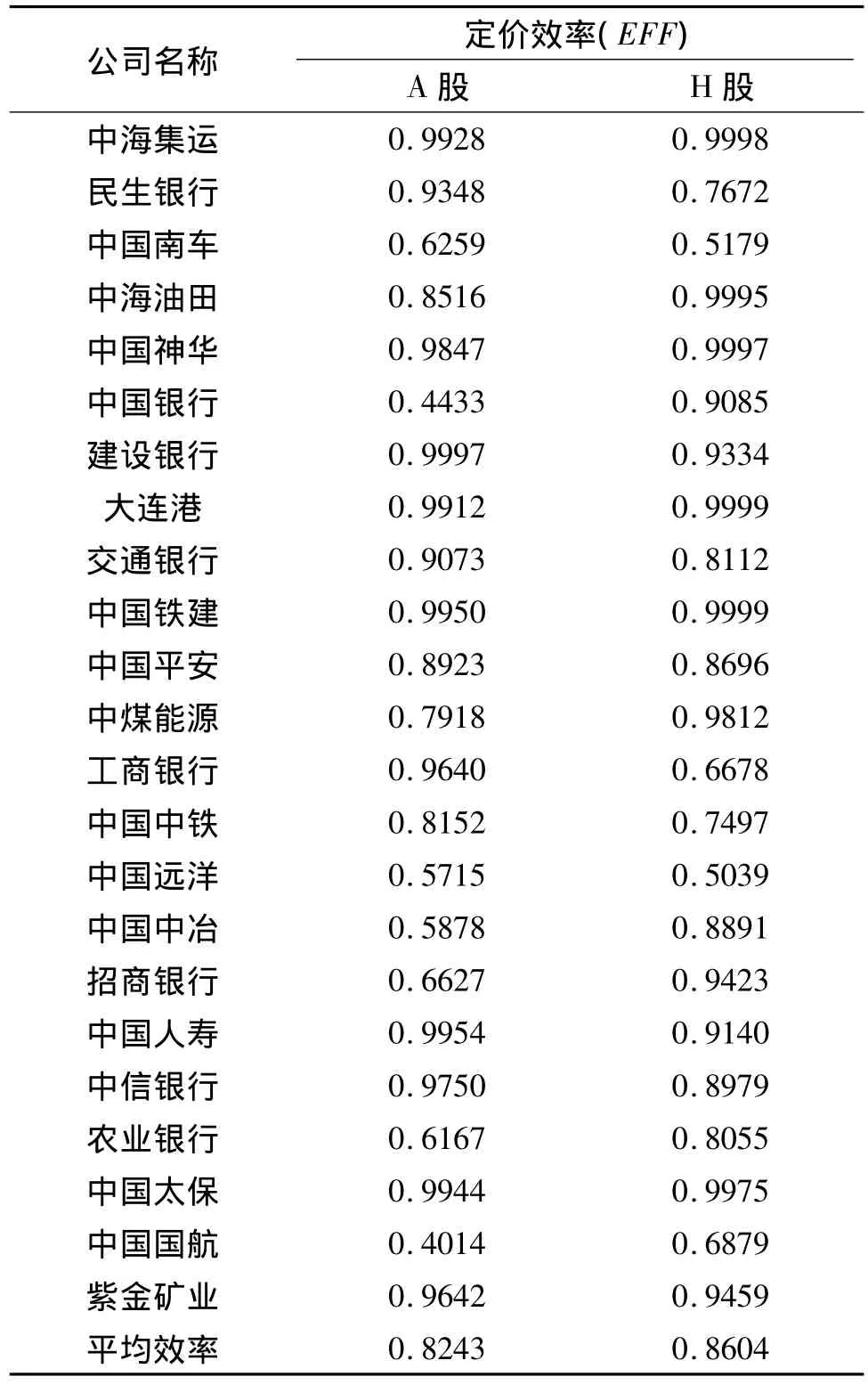

(一)A股和H股定价效率测算

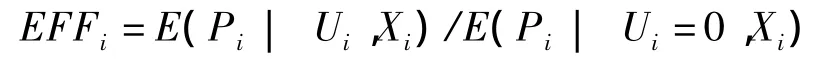

在定价偏低情况存在时,根据随机边界价格以及Ui的预测值即可得到IPO定价效率EFF。

通过追溯Ui条件期望值,效率测定公式也可以表达为:

在本文所选择的线性随机边界生产函数中,效率值EFFi取值在0和1之间,值越大,意味着定价效率越高。借助FRONT4.1软件得到各公司独立的发行定价效率以及样本整体的平均定价效率,如表3所示。

表3显示,H股发行定价效率总体上略高于A股发行定价效率,但样本中的民生银行、中国银行、中煤能源、工商银行、中国中冶、招商银行、农业银行、中国国航这8家公司新股在A,H市场发行定价效率差异较大(大于0.15),其他15只新股的定价效率在两市较为接近。从行业方面来看,这8只新股中5只属于银行业,其他则分属于能源业、运输业和土木工程建造业。银行业在经济发展中发挥着特殊的作用,对宏观经济环境的变动较为敏感,因此,宏观经济平稳时期的银行业估值相对较接近内在价值,效率较高。例如,民生银行2000年发行A股,2009年发行H股,而2009年正处于金融危机之后的经济复苏初期,经济存在诸多不稳定因素,投资者难以对银行股正确估值,导致A股的定价效率高于H股。又如,中国银行2006年5月、6月在两地同步上市,但是内地在2006年1月开始试行《商业银行风险监管核心指标(试行)》,银行业的各种风险受到投资者的广泛关注,导致发行定价严重偏离内在价值,定价效率也远低于H股的发行定价效率。

表3 A,H股定价效率测定结果

(二)发行定价低估与IPO抑价率的关系

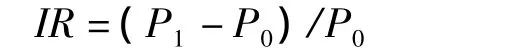

IPO抑价率一般用初始收益率(IR)来衡量,IR则定义为上市首日收盘价格相对于发行价格的变动幅度:

其中P1为上市首日收盘价格;P0为新股发行价格。

对样本新股初始收益率进行计算发现,A股IR值普遍高于H股,除中国国航IR为零外,其余新股IR均为正值;H股样本中的中海集运、民生银行、中国神华、中国远洋、中国中冶、紫金矿业的IR为负,建设银行IR值为零,其余股IR值均为正值。从标准差来看,A股首日IR的标准差为42.5,新股IR从0到195.99%,分布相当分散;H股IR标准差为21.4,H股样本中78.26%的新股IR处于-15%至15%之间。从平均IR来看,A股新股上市平均IR为58.1%,显著高于 H股的6.78%。这与 Ritter(1997)的统计结果相一致,较发达资本市场的IR值显著低于发展水平较低的资本市场。

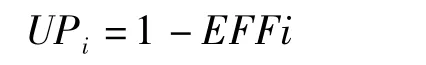

如果股票存在发行定价低估现象,且EFFi值小于1,差额部分即为定价的效率损失。定义发行定价低估程度(UP)为效率损失值:

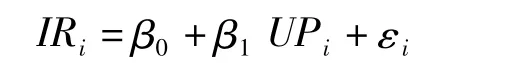

利用一元线性回归测定UP与IR之间的相关关系,即可检验两个市场定价低估对于IPO高抑价率的影响。

表4 UP对IR影响力的回归结果

表4显示,A股UP与IR呈负相关关系,但是仅在10%水平显著相关,表明定价阶段的价值低估对抑价率具有一定的解释力,但是这种解释力不强,还需要更多相关二级市场的因素共同解释高额IR的形成。UPA的符号为负,与已有的研究结论存在差异,但是与姚锦的研究结论一致①详细内容可参见姚锦:《新股价值低估现象研究》,天津大学博士学位论文,2003年。。在我国的股票市场,存在严重的信息不对称现象,同时投资者也存在严重的投机情绪,热衷于热门板块、题材板块的炒作,风险意识较差。在这种市场情绪下,发行价值低估的股票和行业对投资者不具有强烈的刺激和吸引力,从而不会形成超高IR。因此,在A股市场,UP与IR之间的负相关关系是基本合理的。

H股部分的回归结果显示,UP与IR之间并不存在显著的相关关系,表明香港市场抑价率的形成更重要是受到二级市场因素的影响。

五、结 论

1.公司自身因素和宏观政策对A股和H股存在不同的影响。A股定价不仅受预测每股盈利、发行前每股净资产影响,还受发行费用比例、发行日上证指数波动、已发行H股等因素影响。H股定价主要与企业自身价值相关,评价企业内在价值时考虑因素更全面。此外,两地市场新股发行定价都受到发行年份和所属行业的显著影响。

2.A股和H股市场新股发行阶段都存在一定程度的价值低估现象。A股发行定价的价值低估主要来源于宏观市场因素的影响,主要是发行时间和行业集中所引起的。H股部分的价值低估则是在多方面因素的相互作用之下,较多考虑到风险因素而形成的低价发行现象。但是这种价值低估对IPO抑价率却有不同影响。A股市场的发行价值低估对IPO抑价率具有微弱的解释力,仍旧需要更多二级市场的因素来解释。在H股市场,却不能证明价值低估与IPO抑价率有显著关系,表明H股IPO抑价率的形成主要来自于二级市场价格的影响。总体上看,H股市场发行定价效率高于A股市场。

根据实证研究结论,本文认为,A股市场应从多方面评价发行企业的内在价值,进一步推动定价的市场化,从根本上解决发行定价效率损失的问题;选择香港市场发行股票融资的公司在关注宏观经济运行的同时,应更注重自身内在价值的提升与保障。此外,要对IPO企业合理估值,通过矫正二级市场的价值异常减少或者消除高额初始收益。