基于最终目标的利率政策操作效果实证研究

■ 于 波 博士(南京信息工程大学经济管理学院 南京 210044)

引言

率政策操作效果可以从强度和时间两个维度来衡量。强度方面,是指利率政策对货币政策操作目标、中间目标和最终目标影响的水平大小,也即数量效果;时间方面,是指利率政策对货币政策操作目标、中间目标和最终目标影响的持续性及发展趋势,也即时间效果。货币政策工具的操作最终目的是实现最终目标,因此本文将对比考察三大操作工具对最终目标的影响。

2013年7月中国人民银行决定取消金融机构贷款利率下限,这表明我国利率市场化改革加速,利率政策及其效果再度备受市场关注。在我国转型期货币政策实践中,利率政策成为中央银行经常运用的货币政策操作工具之一。从货币政策操作规程来分析(Carl E.Walsh,2004),包括利率政策在内的货币政策工具具有实现操作目标、中间目标和最终(政策)目标的作用。操作规程层面的利

变量选取与数据处理

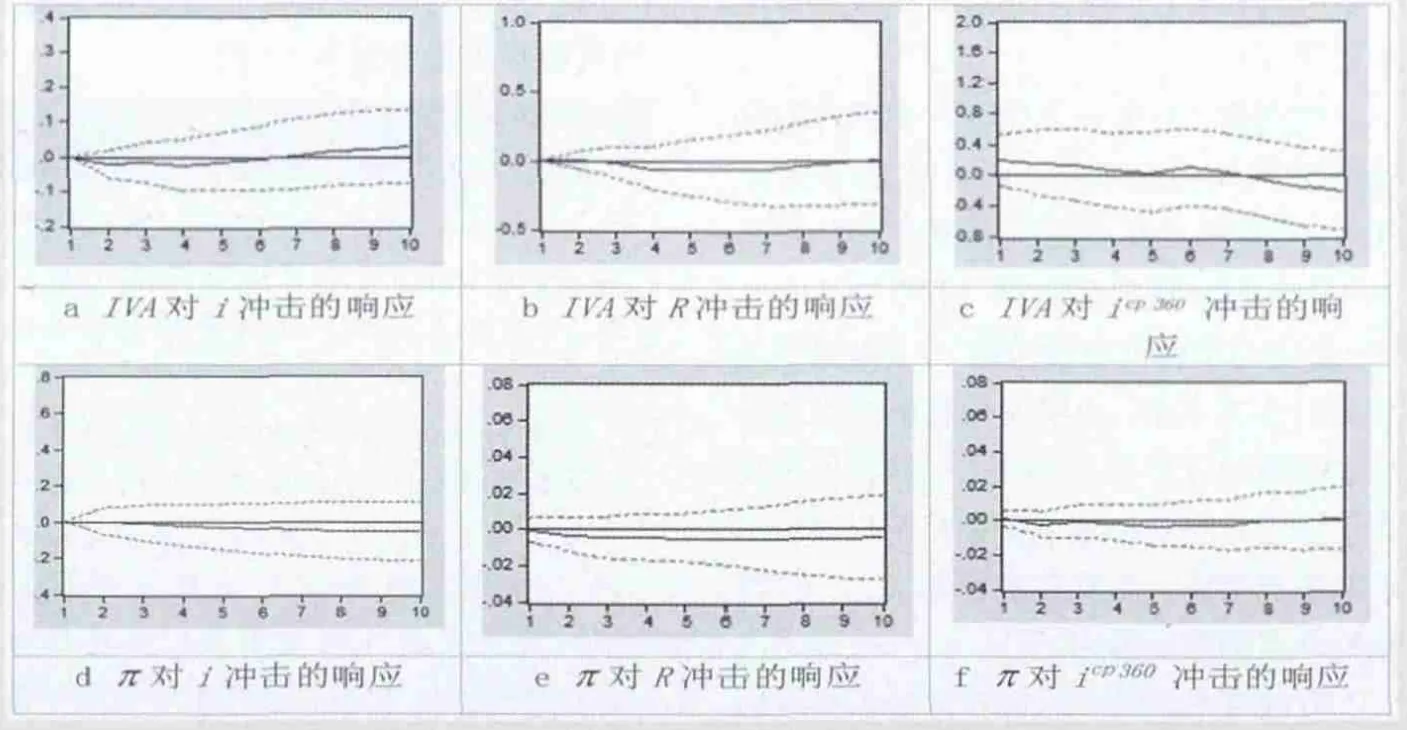

图1 最终目标IVA、π对三大政策工具冲击的响应(月度数据)

本文选择金融机构一年期存款利率(i)作为利率政策工具的代表性变量。其一是因为我国中央银行往往先制定提出存款基准利率然后再确定贷款基准利率,其二是因为存款基准利率对货币市场、债券市场等市场利率发挥了最佳的引导作用(何东、王红林,2011)。选择法定存款准备金比例(R)作为法定存款准备金操作工具的代表性经济变量。对于公开市场操作,本文选择一年期央票发行利率(icp360)作为代表性经济变量,因为该期限票据在各种期限央票中的发行规模最大、影响最广(李宏瑾、项卫星,2009)。最终目标变量采用当期通胀率(π)、对数形式的当期产出(GDP)。本文采用2003年6月-2012年12月度频率的时间数据序列。为避免数据波动对VAR回归估计的影响,在实证前对所有变量数据进行X-12季节调整并且作取对数处理。

月度数据模型

由于月度GDP数据不可得,在月度模型中本文使用工业增加值的月度同比增长率(IVA)来替代产出指标。

(一)数据检验

平稳性检验结果表明,各变量水平值的ADF检验值均大于其相应的临界值,因而是不平稳的;但所有变量的一阶差分均在1%的显著性水平上拒绝原假设,因而所有变量均为I(1)序列。Johansen协整检验结果表明,变量在5%的显著性水平上存在1个协整关系,在1%的显著性水平下不存在协整关系。因此,上述变量间存在着长期稳定的均衡关系。

(二)脉冲响应分析

VAR模型的滞后阶数确定为6,特征根的模均位于单位圆内,因此模型是稳定的。由图1a可知,工业增加值月增长率IVA对存款基准利率i冲击的负向响应持续6个月后转为正向响应。这表明,当货币政策紧缩时,提高存款基准利率,由于存款利率提高同时伴随贷款利率提高,成本约束导致企业银行贷款额会下降,企业产能扩张受到限制,从而工业增加值出现下降。从图1b可知,工业增加值月增长率IVA对存款准备金比例R的冲击在持续3个月的微弱正向响应后转为持久的负向响应,但小于其对i的响应强度,响应速度也较迟缓。这表明,虽然法定存款准备金比例的提高会抑制银行信贷扩张能力,从而对经济增长产生影响,但这种效应并不直接作用于企业的生产经营行为,因而影响相对较小且存在着滞后效应。由图1c可知,工业增加值月增长率IVA对央票发行利率icp360的正向响应持续了7个月后转为负向响应。这表明,央票发行利率对经济增长的解释力不强,其主要原因可能在于目前央票只是央行就行流动性管理的一个常规手段,其发行规模通常较小,所以不能立即显著地对银行的放贷能力产生较大影响,从而其对经济增长的影响力也较小、影响滞后时间长。

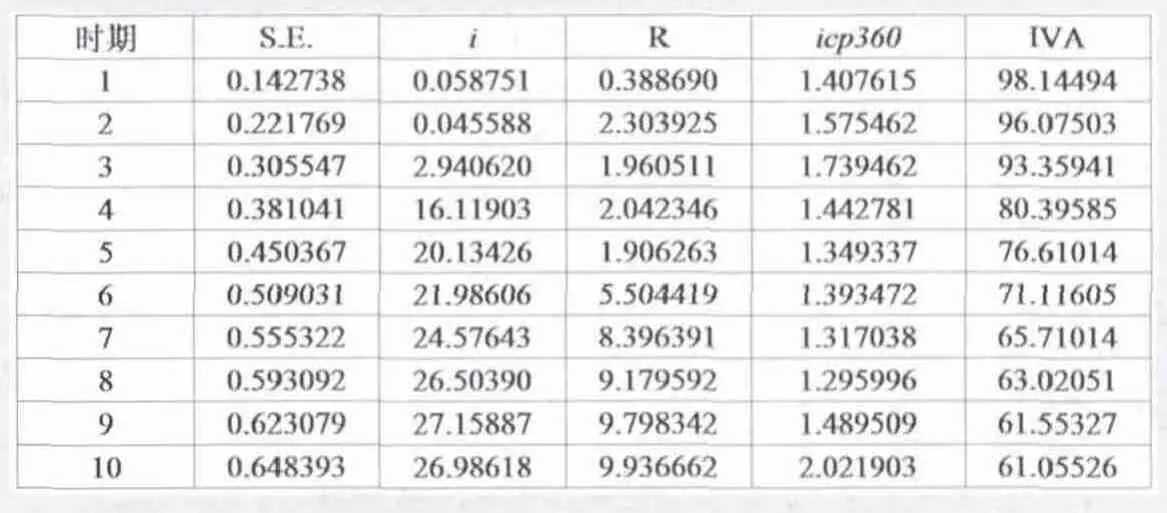

表1 IVA的预测方差分解

表2 π的预测方差分解

总体上,存款基准利率对工业增加值IVA冲击影响大,且负向冲击的持续时间长,不存在政策时滞性;存款准备金比例存在3个月左右的政策时滞;央票发行的影响幅度最小。

由图1d可知,从第3个月开始,通胀率π对存款基准利率i冲击产生了负向响应,响应强度逐渐增大,响应幅度大于存款准备金比例和央票发行。究其原因,央行加息虽然具有抑制通胀的政策效果,但其传导路径是通过抑制企业的投资冲动为经济降温,并最终抑制通胀水平,因而政策效果具有一定的时滞性。由图1e可知,通胀率π对存款准备金比例R的冲击产生了持续的负向响应,响应速度快于其对i的响应。这表明,提高法定存款准备金比例,会直接抑制银行的信贷规模扩张能力,从而削弱通货膨胀的货币基础,并且对市场通胀预期产生较为直接的影响。由图1f可知,通胀率π对央票发行利率icp360的冲击产生了较为微弱的负向响应,这与前述分析一致,即央票作为常规性流动性管理手段,其政策效果对通胀率π的影响也较弱。

总体上,存款基准利率对通胀率π的冲击幅度最大,但存在3个月左右的政策时滞;存款准备金比例的负向冲击不存在政策时滞效应;央票发行的影响幅度最小。

(三)预测方差分解

为进一步分析相对重要性,本文对工业增加值月增长率IVA和π的预测方差进行了分解(见表1和表2)。根据表1可知,工业增加值月增长率IVA由自身解释的成分平均由最初的98%逐步下降至61%。

存款基准利率i影响的贡献率从最初的0.06%逐步增加至27%,存款准备金比例R影响的贡献率由最初的0.38%逐步增加至9.93%的水平,央票发行利率icp360影响的贡献率则保持在1.5%左右,最高达到2%。这表明,在我国现阶段,与法定存款准备金比例及央票发行利率相比,存款基准利率对于经济增长(IVA)的影响贡献度较大。

存款基准利率i影响的贡献率总体上呈现出快速上升的态势;存款准备金比例R影响的贡献率表现出小幅增加的趋势;央票发行利率icp360影响的贡献率小幅波动、总体稳定的态势。这说明,在我国现阶段,存款基准利率i对最终目标经济增长(IVA)影响长期内不断增强,存款准备金比例R的影响也呈现出稳步增强的态势;央票发行利率icp360影响虽然有所波动但基本稳定。

根据表2可知,通胀率π由自身解释的成分平均由最初的98%逐步下降至80%。存款基准利率i影响的贡献率从最初的0.87%逐步增加至2.2%,存款准备金比例R影响的贡献率由最初的1.1%逐步增加至12.1%的水平,央票发行利率icp360影响的贡献率则保持在0.5%左右。这说明在我国现阶段,法定存款准备金比例对通胀水平的影响最大,存款基准利率次之,央票发行利率的影响最小。

存款基准利率i影响的贡献率呈现出先扬后抑、总体稳定的态势,在第4季度达到峰值;存款准备金比例R影响的贡献率总体上表现出快速上升的趋势;央票发行利率icp360影响的贡献率稳步增加,但总体影响力较小。这说明,在我国现阶段,存款基准利率i影响的贡献率长期内呈出总体稳定的趋势;存款准备金比例R影响的贡献率总体上增加较快;央票发行利率icp360影响也小幅增强。

结论与建议

上述实证结果表明:

存款基准利率工具对经济增长(IVA、GDP)产生了较为显著的影响,冲击强度较高且持续性强。作为价格型操作工具,存款基准利率的调整对企业信贷规模变动的成本约束效应明显,进而对经济增长发挥了较好的调控作用。

存款准备金比例工具对通货膨胀π影响效果较为明显,且不存在政策时滞性。作为数量型操作工具,存款准备金比例的调整直接作用于银行信贷供给规模的变动,进而削弱通货膨胀赖以发生的货币基础,因而对通货膨胀发挥了较为明显的调控作用。

央票发行对货币政策目标的影响效果总体上还较为微弱。究其原因,其一,央票发行是中央银行对冲回收流动性的重要手段,但规模相对偏小,从而制约其影响力;其二,央票发行推出时间相对较短,市场影响力因此受到一定制约。

综上所述,三大货币政策工具在影响实现货币政策最终目标上各有优势。因此,中央银行需要协调好三大工具的操作频率和操作力度,以充分发挥操作工具的政策组合效应。随着利率市场化加速推进,存款利率上限解除,利率政策工具操作的市场条件将得到极大改善,中央银行可以考虑逐步构建起利率主导型的货币政策操作规程。

1.[美]Carl E.Walsh(卡尔·E·沃什)著.周继忠译.货币理论与政策(第二版)(中译本)[M].上海财经大学出版社,2004

2.何东,王红林.利率双轨制与中国货币政策实施[J].金融研究,2011(12)

3.李宏瑾,项卫星.中央银行基准利率、公开市场操作与间接货币调控—对央票操作及其基准利率作用的实证分析[W].中国社会科学院世界经济与政治研究所工作论文,2009