全球经济失衡的持续性分析——基于国际资本流动与经常账户失衡的视角

王年咏 张甜迪

(中南财经政法大学 金融学院,湖北 武汉430073)

一、引言

全球经济失衡是2008~2009年全球经济危机的重要根源,也是当今国际经济治理的重大议题。危机爆发后,各国推行了力度空前的结构性改革,旨在通过加强金融监管、调整产业布局、改革国际货币体系,消除经济内外失衡的负面效应和制度根源,实现强劲可持续发展。其中,中国主动降低经济增速,力促调整经济结构、发展模式转型的一揽子“减速转弯”方案;美国推行的“重振制造业”、“出口倍增”等战略及欧元区实行的财政节约计划,备受世人关注。危机促成的再平衡压力及各国的政策响应,初步缓解了此前严重的国际经济失衡。由此引发的争议是,既有的调节措施是暂时的因应之策,还是长久的消解之举?作为其逻辑延伸,全球经济失衡是终将消失,还是仍将延续?

解答这一争议,既需观察现有举措的即时效果,更需剖析既往全球经济失衡的基本特征及其在危机前后的新趋向。鉴于20世纪90年代末以来,全球经济失衡主要表现为东亚国家(尤其是中国)—石油输出国组织、美国各为一极的巨额贸易顺差、逆差,且因顺差国向逆差国(主要是美国)的资本流动而形成了“对称性不调节解”[1]。本文主要从经常账户失衡及其引致的国际资本流动的视角,对全球经济失衡的持久性进行考察。我们认为,在美元主导的国际货币经济秩序下,暂无与之匹敌的无风险资产提供能力仍将赋予美国利用资本输入平衡经常账户逆差的超级特权;在此格局下,现有调节举措的功效及时效有限,全球经济失衡仍将长期延续。本文根据IMF数据所做的统计分析及前景预测,也印证了这一观点。

二、国际资本流动的新趋向与全球经济失衡固化

(一)国际资本流动的阶段演进与新趋向

全球经济失衡历史悠久。其中,19世纪70年代以来持续百余年的英国经常账户赤字和美国经常账户盈余尤其令人瞩目。此后,由经常账户失衡等因素引致的国际资本流动呈现明显的三段式演进特征。

第一阶段的主要特征是:资本从富裕的发达国家流向贫穷的发展中国家。导引并支撑这一资本流向的理论依据是新古典增长模型的资本边际报酬递减规律:资本劳动比率较高国家的资本收益率一般低于资本劳动比率较低的国家;故而,在资本自由流动的情况下,资本将从富国流向穷国。20世纪60~70年代的事实反映这一基本逻辑。

20世纪80年代初~90年代中期,由于拉美债务危机、墨西哥经济危机的影响,国际资本流动步入第二阶段。在此期间,自富国向穷国的资本流动,逐步演变为20世纪80年代中期以来从欠发达国家向发达国家的资本流动,进而转化为资本由新兴市场流向发达国家。这一与新古典增长模型相背离的“资本回流”现象,被称为“卢卡斯之谜”。卢卡斯的解释是:发展中国家的国内资本回报率扭曲导致生产力落后,触发了资本回流[2]。

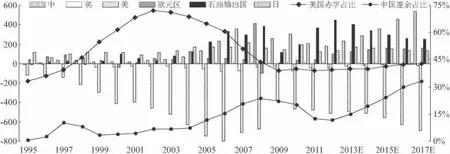

1995年起至今为国际资本流动的第三阶段,其基本特征是:新兴市场向发达国家的资本回流逐步演化为包括发达国家在内的经常账户盈余国对美国的资本净输出。由图1可知,1995~2011年,美国一直自日、中等经常账户盈余国输入资本,2006年高达7 709亿美元。从2002年起,此前为资本净流入国的德国,也加盟向美国供给资本的阵营。2002年德国的资本净流出为421亿美元,2007年为2 496亿美元,5年间增长近5倍。中国的资本净流出则从2002年的354亿美元,持续增至2008年的4 361亿美元。

图1 1995~2012年四大国的资本净流动

2008~2009年全球金融危机期间,由于金融体系受创、经济复苏乏力,美国的资本净流入急剧下降,贸易盈余国的资本净流出也有较大减少(中、日尤甚)。2010年起,美国的资本净流入重拾升势,2011年达4 660亿美元,仍高于2002年的4 572亿美元。这样,源自本土的金融危机并未撼动美国作为最大资本进口国的地位,反倒使其成为全球资本的避险港。

(二)国际资本流动的新趋向与对称性不调节解

资本从众多顺差国几乎单一地流向美国是国际资本流动的新趋向。这一新趋向消解了失衡双方的调节压力,形成了对称性不调节解,从而固化了全球经济失衡。

首先,长期的资本净流入削弱了美国单方面调节失衡的外在约束。美国一直饱受巨额贸易逆差的困扰,倘无顺差国对美国的资本净输出,则调节外部失衡的压力将由美国单方面承担。2008年前十余年及2010年以来,美国主要通过发售以美国国债为主的美元资产来输入资本、平衡国际收支,并借此压低本土利率水平,实行膨胀性的国内经济政策。图2表明,美国的资本净进口占经常账户赤字的比重,虽自2002年的75.5%持续降至2009年的38.2%,但始终稳居世界第一,2011年回升至38.5%。

图2 四大国资本净流动占经常账户赤字的比重

其次,持续的资本净输出成为顺差国缓释内外冲突的战略选择。在国家主导的出口导向经济增长战略下,为确保有利的实际汇率变动,防范“热钱”的投机性攻击,众多新兴经济体通过追求经常账户盈余积累了巨额自有储备。在此模式下,倘无顺差国对美国的资本净输出,则美国必将面临美元贬值或通缩压力,而顺差国必须化解巨大的本币升值压力或潜在的通胀威胁,否则出口导向战略难以维系。故而,顺差国通过投资美元标价资产向美国输出资本,就能纾缓内外冲突,延续既有战略。

最后,失衡双方调节压力的消解导致了“对称性不调节解”。若顺差国竞相持有以美元为主要币种的储备资产,美国借此长期净输入资本,则经常账户失衡双方均无调节压力。由此形成的“对称性不调节”型国际收支体系必然加剧全球经济失衡,并最终触发全球经济危机。

“对称性不调节解”有诸多成因。其主要机理在于,较之其他经济体的“金融不完善”[3],美国拥有独一无二的金融优势,亦即强大的无风险资产(美元标价资产)提供能力;这就增强了美国对国际资本的吸附力,助长了经常账户赤字[4][5][6]。其背后的逻辑则是,美国利用国际储备货币发行国的地位,通过持续提供无风险资产,攫取了长期依赖资本进口平衡经常账户赤字的“过分特权”[1],并以此维护和巩固“美国的霸权”[7]

因此,只要顺差国(东亚、石油输出国等)仍满足于通过投资美元标价资产来平衡国际收支,只要美国依然享有“过分特权”,则经常账户失衡双方均无调节压力,“对称性不调节解”仍将延续和强化,全球经济失衡将再次扩大。

三、全球经济失衡的持续性

经常账户失衡是导致国际资本几乎单极流向美国,造成全球经济动荡的重要原因。因此,依据Bracke等提供的全球经济失衡评价框架[3]、IMF对173个国家1995~2017年间的统计和预测数据,考察经常账户失衡的深度、分散度和持久性,有助于解答全球经济失衡的延续性问题。

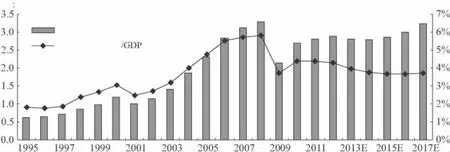

(一)全球经济失衡的深度

全球经济失衡的深度是经常账户差额占GDP总额的百分比。图3刻画了这一指标的观察和预测值。从图3中可知,1995年起,全球经济失衡趋势逐步显现,2000年开始超过3%的警戒线,2008年达到5.80%的峰值。金融危机全面爆发后,2009年的失衡深度剧降至3.71%,但2010年、2011年的失衡规模出现反弹,深度上升至4.38%。从预测来看,2012~2017年全球经济失衡的规模不会突破2008年的水平(3.29万亿美元),失衡深度将缓慢下降,但仍高于3%的公认警戒线。

图3 全球经常账户失衡的绝对额及相对比重

作为全球最大的经常账户顺差国、逆差国,中、美两国的失衡深度呈现基本趋同的时变特征(见图4)。但中国除2007年、2008年外,失衡深度的统计、预测值均不超过3%;反之,美国自2000年至今的失衡深度均高于3%(峰值为2006年的6.18%)。危机导致的强制调整及主动调节虽使美国的逆差性失衡有所缓解,但其失衡深度的统计、预测值都超过3%,并呈稳步趋升之势。据此以推,美国是全球经济失衡的主要策源地。

图4 中美经常账户失衡额占本国GDP的比重

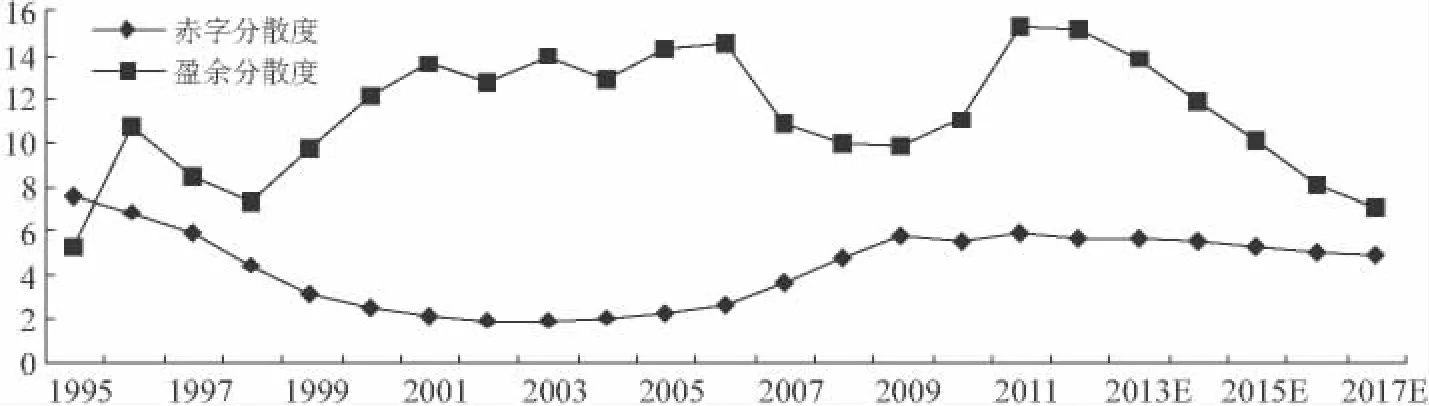

(二)全球经济失衡的分散度

从总量上考察全球经济失衡的深度指标,抹杀了经常账户失衡的国别或地区差异,无从辨识失衡应归咎于某一国家,还是导源于众多国家。为此,必须考察全球经济失衡的分散度,后者可用式(1)分别计算经常账户盈余、赤字的分散度。

图5为1995~2017年全球经常账户失衡的分散度的统计和预测,它揭示了三大特征。第一,除1995年外,经常账户盈余的分散度一直高于赤字的分散度,两者的峰值分别为2011年的15.2(危机前为2006年的14.5)、1995年的7.57;这意味着盈余国众、赤字国寡。第二,亚洲金融危机(局部性的)导致盈余、赤字的分散度大幅下降,但全球金融危机导致2007~2010年间的盈余国减少、逆差国增加。第三,从预测看,盈余国的数量递减,赤字国的数量稳中趋降,成为未来几年全球经常账户失衡的新特点。这些特征表明,全球金融危机虽可强制调整失衡,但实际功效有限。

图5 全球经常账户差额的分散度

为辨识赤字和盈余的主要国别分布,图6提供了主要经济体的经常账户差额及中美经常账户差额各占全球份额的观察和预测值。美国是最大的赤字国,其经常账户赤字占全球总赤字的比重自1995年不断攀升,2002年高达72%。危机结束后,美国的赤字规模锐减,全球经常账户赤字亦由此趋于分散(见图5)。危机爆发前,经常账户盈余的分散度不断提高。1985年,日本、德国和荷兰占据世界盈余的50%;2007年,中国、石油输出国、日本等11个经济体的盈余之和占世界盈余的58%。危机爆发后,这些经济体的经常账户盈余有所减少,但未来几年将逐步回升并超过危机前的水平。因此,从分散度的考察看,全球经济失衡依然表现为以美国、东亚—石油输出国各为一极的经常账户赤字、盈余。

图6 全球经常账户差额的主要经济体分布及中美两国的占比

(三)全球经济失衡的持久性

经常账户差额的经济体分布(见图6)还表明:各主要经济体的盈余或赤字多为单向的消长,鲜有盈余、赤字之间的转换。这在一定程度上反映了经常账户失衡方向的稳定性。经常账户失衡之持久性的度量方式为:将各样本国在第t期的经常账户差额占同期全球失衡总规模的比重与t-1期的同一比重之差,取绝对值后求和。据此测算的结果介于0(持久性最强)和1(持久性最弱)之间:若各样本国在经常账户失衡中的赤字或盈余地位长期不变,该值会趋于0;当盈余与赤字之间发生转换时,该值会变大。为更直观地反映持久性的变化,将上述求和结果取倒数并乘以2,由此得到式(2)。

图7 全球经济失衡的持久性

从图7可知,1990年代末到2006年,S持久性的值不断增大,2006年达到10.59的峰值;全球金融危机爆发后,该值剧降至2009年的5.1,但自2011年开始直线上升。这再次表明,危机的强制再平衡功能有限,主要经济体仍将继续保有经常账户赤字(如美国)或盈余(如石油输出国、中国)。

四、结论与启示

2008年金融危机爆发前,美国积累了巨额经常账户逆差。但全球资本几乎单一地流入美国,又为美国弥补逆差、压低利率、实行膨胀性的经济政策提供了有利条件。究其原因,除美国金融体系相对完善、无风险资产提供能力强大外,主要是美国凭借国际储备货币发行国的独特地位攫取了超级特权。金融危机触发的强制调整及各国推行的主动调节,初步缓解了危机前极为严重的国际经济失衡。但全球经常账户失衡之深度、分散度、持续性的数据统计与预测表明,这两类再平衡措施的实际功效有限,且时效不长,故而均为权宜之计,而非长久之策。因此,如果不能有效削减美国在全球独享的“过分特权”,不对既有的国际储备体制和全球经济治理进行重大改革,危机前以东亚—石油输出国、美国各为主要盈余、赤字经济体的全球经济失衡仍将延续,直到触发新一轮经济危机。

国际金融危机彰显了出口导向发展战略的“合成谬误”,提出了结构性改革的紧迫命题,全球经济亦由此进入深度转型调整期。在发达经济体复苏乏力、经济民族主义日渐抬头的特定背景下,中国要实现经济再平衡和可持续发展,就必须充分利用国际金融危机形成的倒逼机制,推动经济发展方式从出口导向型转向内需驱动型,深化经济结构战略性调整,同时积极增进金融市场化改革,稳步推进金融创新,不断提高金融完善度,增强自身抵御外部冲击的能力。

[1]罗伯特·斯基德尔斯基,维杰·乔希.凯恩斯、全球失衡与当今国际货币体系改革[J].温爱莲,译.国外理论动态,2011,(2):41—45.

[2]Lucas,R.Why Doesn’t Capital Flow from Rich to Poor Countries?[J].American Economic Review,1990,(2):92—96.

[3]Thierry Racke,Matthieu Bussie`re,Michael Fidora,Roland Straub.A Framework for Assessing Global Imbalances[J].The World Economy,2010,(9):1140—1174.

[4]Willen,P.Incomplete Markets and Trade[Z].Federal Reserve Bank of Boston Working Paper,2004.

[5]Mendoza,E.G.,Quadrini,V.,Rios-Rull,J.V.Financial Integration,Financial Development,and Global Imbalances[J].Journal of Political Economy,2009,(3):371—416.

[6]Caballero,Ricardo J.,EmBmanuel Farhi,Pierre-Olivier Gourinchas.An Equilibrium Model of‘Global Imbalances’and Low Interest Rates[J].American Economic Review,2008,(1):358—393.

[7]Gourinchas,P.O.,H.Rey.From World Banker to World Venture Capitalist:US External Adjustment and the Exorbitant Privilege[Z].National Bureau of Economic Research Working Paper,2005.

[8]黄薇,刘东民.G20与全球经济再平衡[C]//王洛林,张宇燕.2012年世界经济形势分析与预测.北京:社会科学文献出版社,2012:231—250.