神华集团商业模式初探

刘子安 郭水文

(神华集团管理学院,北京市昌平区,102211)

神华集团商业模式初探

刘子安 郭水文

(神华集团管理学院,北京市昌平区,102211)

认为神华集团过去所取得的跨越式发展以及对市场风险的强大的抵抗力得益于神华集团独特的商业模式。从客户细分、价值主张、渠道通路、客户关系、收入来源、核心资源、关键业务、重要伙伴、成本结构9个方面,对神华集团的商业模式进行了初步分析,指出了神华集团的商业模式当前所面临的主要挑战。

神华集团 商业模式 挑战

神华集团自1995年成立以来,目前已成为国内规模最大的煤炭企业和全球最大的煤炭经销商。回顾20多年来的发展历程尤其是从2002年到2012年的10年高速发展期,神华集团实现了企业跨越式发展。原煤生产由2002年的7432.7万t增长到2012年的4.6亿t,增长了5.18倍;煤炭销售量由2002年的7773.01万t增长到2012年的6.02亿t,增长了6.74倍;发电量由2002年的238.6亿k Wh增长到2012年的3067.8亿k Wh,增长了11.86倍;利润总额从2002年的23.19亿元增长到2012年的768亿元,增长了32倍。在2011年世界500强排名中,名列第293位,在2012年的排名中,上升到第234位。

由于宏观经济和行业环境的不景气,煤炭行业结束了10年的黄金发展时期,进入下行通道。在全行业面临业绩大幅下滑甚至亏损的情况下,神华集团在2012年依然实现了768亿元的利润,这充分证明了神华集团对于市场风险的超强抵抗力。

神华集团取得跨越式发展以及抵御强烈市场风险能力,得益于神华集团的独特商业模式。本文试图对这一模式进行初步的分析和探索。

1 商业模式的概念

商业模式的概念早在20世纪50年代就被提出,但直到20世纪90年代才被广泛接受。有人认为商业模式是 “组织创造价值的核心逻辑”,有人认为商业模式是 “解释组织是如何运营的”。瑞士学者亚历山大·奥斯特瓦德 (Alexander Oster-walder)和伊夫·皮尼厄 (Yves Pigneur)认为,商业模式阐述了某一家企业创造价值、传递价值和获取价值的原理。因此,商业模式实质上是一种简化的商业逻辑。

奥斯特瓦德提炼出了一个组织的商业模式的9个方面要素:客户细分、价值主张、渠道通路、客户关系、收入来源、核心资源、关键业务、重要伙伴、成本结构。客户细分是指企业为之创造价值的群体;价值主张是指为特定客户细分创造价值的系列产品和服务;渠道通路是指公司沟通、接触其客户细分而传递其价值主张的方式;客户关系是指公司与特定客户细分群体建立的关系类型;收入来源是指商业模式是如何通过定价机制获取价值的;核心资源是指让商业模式有效运转所必需的重要因素;关键业务是确保其商业模式可行企业必须做的重要事情;重要伙伴是指让商业模式有效运作所需的供应商与合作伙伴的网络;成本结构是指运营一种商业模式所引发的所有成本。

2 神华集团的商业模式

神华集团的独特商业模式是神华集团取得成功和获得竞争优势的源泉所在。运用奥斯特瓦德的分析方法,我们可以对神华集团的商业模式的九大要素剖析如下。

2.1 客户细分

煤炭市场的客户可以细分为工业企业和居民用户。作为上游行业,煤炭的直接下游行业包括电力、钢铁、建材和化工行业四大行业。据中国煤炭工业协会统计数据,2012年前11个月全国煤炭消费总量约37.2亿t;其中,电力行业耗煤约17.8亿t,占47.85%;钢铁行业耗煤约5.5亿t,占14.78%;建材行业耗煤约5亿t,占13.44%;化工行业耗煤约1.8亿t,占4.84%。四大耗煤行业共消费煤炭30亿t,占消费总量的80.9%。

1985年,为了开发建设神府东胜煤田,华能精煤公司正式成立。从1985年到1995年,华能精煤公司的煤炭用户基本上是国内经济发达区域的火力发电企业。1995年8月,在华能精煤公司的基础上组建的神华集团正式成立。1996年,神华神东电力有限责任公司在华能精煤矿区自备电厂的基础上成立,主要负责神华矿区自备电源电网的建设与经营,同时发展与之相关的煤炭、化工等产业。1998年之后,在国内煤炭市场面临着日趋严重的供大于求的情况下,神华集团一方面利用国务院划拨的200亿元以煤代油资金组建了北京国华电力有限责任公司,收购了盘山电厂、绥中电厂、三河电厂、北京热电厂,消化了大量的内部滞销煤炭;与此同时,除了火力发电企业用户之外,神华集团还开辟了金属冶炼、建材、化工等行业的市场。1996年,神华集团获得自营出口权之后,神华的煤炭远销韩国、日本、印度、菲律宾等东南亚国家以及中国香港和中国台湾等地区。2008年之后,神华集团开始了新一轮的火电产业扩张。2011年4月,神华收购了台塑集团华阳 (洛阳)电业公司,从而控股了正在建设的孟津电厂。2011年5月,神华宣布将首个煤炭储备-中转-发电一体化项目落户江西九江,项目总投资300亿元,包括年吞吐量2000万t的煤炭储备 (中转)基地以及6台100万k W超临界燃煤发电机组。2011年7月,神华与皖能集团合资设立神皖能源有限责任公司,从事电力和煤炭储销等业务。2012年2月,神华对四川巴蜀电力开发有限责任公司增资扩股,成为巴蜀电力的控股股东。2012年8月,神华与福建省能源集团合资成立神华福能发电有限责任公司。2012年9月,神华收购国网能源开发有限公司,凭借国网能源的火电资产将装机容量提高到6000万k W,从而超过五大发电集团最后一位中电投的火电装机容量。

目前,神华集团拥有烟煤、无烟煤和褐煤三大煤种,其客户涵盖五大电力集团、粤电集团、宝钢集团、河北钢铁集团、首钢集团、新兴际华集团等大型企业,产品主要销往华东、华南、华北、西北、东北地区及亚洲地区。神华还积极介入下游产业,开展火电业务、煤制油、煤化工业务,通过内部使用来实现资源的消化和转换,充分发挥一体化的业务协同、资源共享、深度合作、低成本运营优势。2011年,神华的发电业务燃煤消耗量为8010万t,其中耗用自产煤6420万t,占比高达80.1%。

2.2 价值主张

作为特大型综合能源企业,神华集团以 “为社会发展提供绿色能源”为使命,为中国工业提供“绿色食品”。早在1985年神府东胜煤田开发初期,当时的中央领导胡耀邦前来视察时,反复强调要建设好 “地下的黑色宝库和地上的绿色宝库”。此后的神华集团历任董事长都高度重视 “地上的绿色宝库”的建设。例如,张喜武董事长曾多次强调了“既要金山银山,又要绿水青山”的理念。

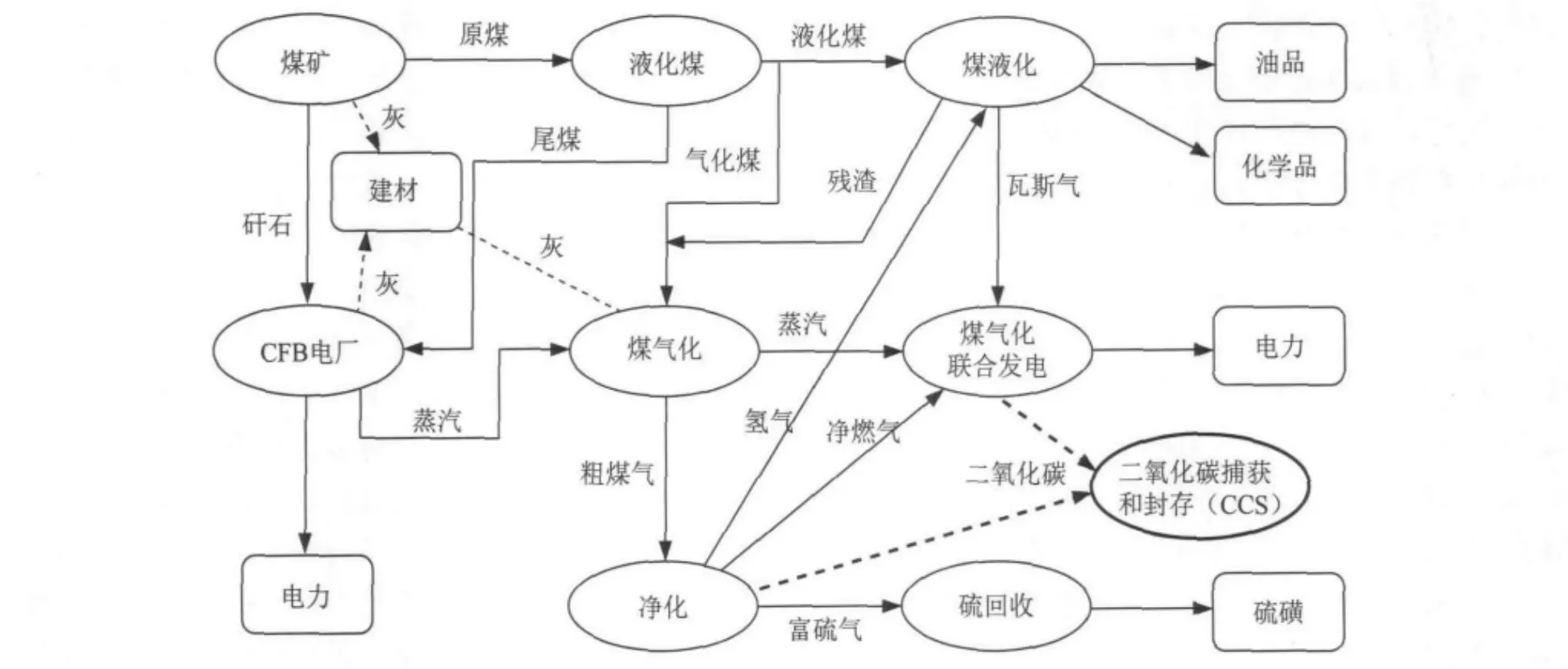

神华集团坚持 “高碳产业、低碳发展”的理念,以不断提高煤炭资源采出率、提高资源综合利用率、推进节能降耗为主要目标,构建了以煤炭为基础,以电力、煤制油和煤化工为主导,以延伸产业链条、综合利用废弃资源为补充的煤、电、油化、运一体化的煤基循环经济产业链,见图1。

图1 神华集团的煤基循环经济产业链

神华集团在发展清洁能源的同时,还积极进行低碳经济的相关研究。2009年12月,神华集团出资组建北京低碳清洁能源研究所,旨在开发新技术以提高煤炭使用效率,减少环境污染,并开发其他清洁能源技术,努力成为中国低碳清洁能源领域的“贝尔实验室”。2010年8月,神华 “二氧化碳捕捉封存 (CCS)工业化示范项目”在鄂尔多斯开工建设,一期工程总造价2.1亿元。

2.3 渠道通路

中国是一个富煤、贫油、少气的能源需求大国,以煤炭作为主要的能源消费来源。与此同时,中国的煤炭资源禀赋和生产力布局极不均衡,在地理上呈逆向分布。总体上是北多南少、西多东少。据资料显示,昆仑山-秦岭-大别山一线以北的北方地区,已发现煤炭资源占全国的90.3% (若不包括东北三省和内蒙古东部地区则为77.4%),而北方地区的煤炭资源又主要集中在太行山-贺兰山之间地区,占北方地区的65%左右,形成了包括山西、陕西、宁夏、河南及内蒙古中南部的富煤地区 (华北赋煤区的中部和西部)。新疆煤炭占北方地区已发现资源的12.4%,为我国又一个重要的富煤地区 (西北赋煤区的西部),秦岭-大别山一线以南的我国南方地区,已发现资源只占全国的9.6%,而其中的90.4%集中在川、贵、云三省,形成以贵州西部、四川南部和云南东部为主的富煤地区 (华南赋煤区的西部)。在东西分带上,大兴安岭-太行山-雪峰山一线以西地区,已发现资源占全国的89%,而该线以东仅占全国的11%。

然而,由于中国经济的非均衡增长,对煤炭的需求大部分集中在煤炭资源并不丰富的东部和南部等发达省份和城市。由于中国铁路基础设施比较落后,因此,铁路运力不足长期以来是制约煤炭供应的重要因素。

早在神府东胜煤田开发初期,为了解决煤炭的运输瓶颈问题,华能精煤公司就开始筹划建设大秦铁路之外的第二条 “西煤东运”通道。1986年,华能精煤公司就确立了一体化的经营管理模式,以煤炭开发为龙头,同步建设煤矿、铁路、电站、港口等。1989年,包神铁路全线开通。1995年神华集团成立后,一体化模式的发展开始加速。1996年,神朔铁路全线开通。2001年,朔黄铁路全线贯通,黄骅港一期工程建成并试运行,“西煤东运”第二条通道建成。2010年,通过增资扩股成立神华中海航运有限公司。通过发展路、港、航等运输体系,神华集团为自己的煤炭销售建立了完整的运输通道,从而很好地解决了煤炭外运的运力瓶颈问题。截止到2012年底,神华集团已经拥有1765 km的自营铁路、1亿t/a吞吐能力的黄骅港、4500万t/a吞吐能力的天津港煤炭码头和现有船舶12艘的航运公司。

2.4 客户关系

煤炭从开采到消费通常要经历产、运、销、储等环节,不同环节之间需要进行相互衔接。在1984年之前,煤炭产量和运输由国家统一分配和调拨,煤炭生产企业不需要找客户;从1984年到1992年,煤炭生产企业除了完成指令性计划之外,超产煤可以自行进行销售;从1993年到2008年,煤炭生产企业和需求企业在国家指导下采取订货贸易的方式进行交易;从2009年开始,政府正式退出了煤炭供求双方的谈判协商,煤炭交易实现完全市场化。

由于资产专用性,为了规避市场风险,煤炭生产企业和下游企业通常倾向于建立长期合约关系进行相互绑定。上下游企业间的长期合同也是国际上解决大宗资源供应的普遍做法,如美国国内的煤电关系模式基本都为煤电企业间的长期协议。目前,神华集团与客户之间的交易关系以中长期合同为主,以现货交易为辅。由于神华拥有庞大的自营运输网络,这使得神华能够将其煤炭产品直接运输到中国经济较发达且煤炭需求十分强劲的东南沿海区域。

在客户关系管理方面,神华集团长期以来坚持采用专业化管理的方式。1996年,神华煤炭运销公司成立;2005年,中国神华能源股份有限公司上市后,神华煤炭运销公司的主营业务全部并入中国神华能源股份有限公司煤炭销售中心;2011年,为实施 “大销售”战略,神华整合内外部资源,加快转变销售发展方式,在煤炭销售中心的基础上组建神华销售集团有限公司,负责神华集团煤炭产品、油品和化学品销售业务,致力于打造中国煤炭行业的 “沃尔玛”。

2.5 收入来源

神华集团的收入来源包括煤炭生产与销售、发电、铁路运输服务、港口航运服务、煤制油与煤化工产品生产与销售五大主业。2011年,煤炭生产与销售收入占总收入的比重约为62%;发电收入占总收入的比重约为19.4%;运输业务收入占总收入的比重约为8.7%;煤制油与煤化工产品生产与销售占总收入的比重约为6.7%。

目前,神华集团针对主营产品和服务所采用的定价机制是产需衔接、自主协商和浮动定价,以年度合同为主,现货交易为辅。得益于巨大的煤炭资源储备、强大的产能和运输网络,神华在产品市场中具有很强的竞争优势。在煤炭生产与销售方面,神华以中长期合同煤和现货煤两种形式向大型发电企业出售煤炭。在发电业务方面,目前其发电业务所消耗的煤炭中大部分是以长期合同煤的形式从内部购买,且购买价格较市价有一定的折让。目前电价受到政府的监管,这虽然限制了发电业务收入的增长,但是电力业务起到了稳定器的作用。在当前煤炭价格较低的时候,发电业务盈利能力将增强,原因在于电价在受到监管的情况下不太可能随着煤价的下调而下调。在铁路运输和港口航运业务方面,神华运输网络以满足自有煤炭运输为主,在当前国内运力不足的情况下,运输板块业务一直保持着稳定增长。依靠强大的运输网络,神华在煤炭销售方面往往享有较强的议价能力,极大地提高了神华的整体资产周转率和投资资本回报率。在煤制油和煤化工业务方面,受益于自有的优质煤炭原料和自主知识产权技术,中国神华煤制油化工有限公司在全国炼油化工行业普遍亏损的环境下,依然实现了15亿元的利润。

2.6 核心资源

对于能源类企业来说,优质的自然资源是企业生存发展的根基。经过二十多年的不断发展之后,目前神华集团开发的煤炭资源赋存于神东、准格尔、宁东、准东、胜利、呼伦贝尔、宝日希勒等大型煤田,生产的煤类有长焰煤、不黏煤、焦煤、肥煤、肥气煤和褐煤。截至到2010年底,适合于发电、动力、煤化工等用途的不黏煤和长焰煤总资源量为278.65亿t,主要分布于神府、东胜、宁东和新疆等矿区;变质程度最浅的褐煤资源储量44亿t,主要分布于宝日希勒和胜利矿区;适于炼焦、配焦、冶金用煤的贫煤、焦煤、肥煤、气煤等总资源量为16.5亿t,主要分布于宁夏银川北部的矿区和包头、乌海矿区;变质程度最高的无烟煤资源储量5.9亿t,主要分布于宁夏北部的贺兰山煤田。神华集团的煤质优良,具有很强的市场竞争力,也是优质的环保用煤。

除了优质的煤炭资源之外,关键的运输资源也是神华集团的核心资源。如前所述,由于中国能源资源和能源需求呈 “逆向分布”的特点,煤炭的运输成了煤炭生产企业发展的关键因素。由于中国的铁路基础设施发展较慢,运力不足成为了煤炭行业发展的瓶颈。然而,相比较其他煤炭生产企业而言,作为首家拥有铁路专营权的煤炭企业,神华集团拥有独特的核心竞争力。在强大的运输网络所覆盖的有效范围内,不仅存在神华集团的众多火电厂以及其他企业客户,同时还存在很多其他需要煤炭外运的煤炭生产企业,这使得神华集团能够成为国内最大的煤炭生产企业以及全球最大的煤炭经销商。

不管是煤炭资源的获取还是铁路、港口基础设施的建设,都离不开地方层面的支持。良性的企地关系是神华集团快速发展的保障。迄今为止,在中国现有的十多个大型规划区中,神华已经在陕西、内蒙古、宁夏、新疆4个在中国含煤丰富的区域取得主导开发商地位。而自从1999年神华开始大力发展火电业务以来,目前神华的电力资产分布范围已经拓展到广东、浙江、江苏等经济较为发达地区,福建、四川、安徽沿海和沿江地区以及河南等内陆地区。在企地关系的建立过程中,神华集团充分发挥了资源和资金优势,抓住了每一次行业周期转变的机会,成功地实现了企地双赢的目的。

2.7 关键业务

长期以来,煤炭产业一直被认为是劳动密集型产业。神华集团开发的煤炭资源所处的煤田地质构造相对比较简单,开采技术条件比较优越,适合于大型机械化开采。因此,早在1991年,华能精煤公司就提出了在矿区开发建设中坚持高起点、高质量、高技术、高效率、高效益 (“五高”)的建设方针,充分利用现代化的采煤技术和装备。在此后的20多年来,神华集团走出了一条 “五高四化”(“四化”即生产规模化、技术现代化、服务专业化、管理信息化)的现代化矿井建设途径。目前,神华集团已经建成了16个千万吨级现代化安全高效矿井,占全国的65%;神华煤矿采煤机械化率为98%,远远超过全国的70%左右的平均水平。依靠机械化生产和科技进步减少作业点数量,从而实现了精干高效的目的。2011年,神东矿区全员工效为74.2 t/工,保持世界井工煤矿一流水平;准格尔露天矿全员工效158.5 t/工,居世界露天煤矿先进水平。

随着产业链的不断延伸,经营环节的不断增加,横跨的地域范围不断扩大,神华运营成本的控制、板块之间的协调就成为比较突出的问题,因而信息化建设成为解决这些问题的根本途径。神华集团从1996年就开始了信息化建设工作。经过多年的发展,在铁路和港口构成的运输网络中建立了全光纤数字通讯信息专网;实现了集团总部至矿区、铁路、港口、电厂等神华主要子公司之间的光纤数字信息传输;在神东煤炭公司、国华电力公司、包神铁路公司等子公司开展了矿井综合自动化改造工程、EAM项目、P3系统以及TIMS系统等管理信息系统的建设。2010年,神华集团编制了未来3~5年的信息化规划,提出并着力实施SH217工程建设项目,工程主体目标为通过产运销协同调度指挥、人财物协同资源整合两大横向平台与一体化纵向管控平台的建设,全面提升集团管控、资源整合、业务协同、专业管理、本质安全管理、集约化服务、综合管理七大业务能力,促进集团经营管理集约化、生产管理效率最大化、生产运营流程最优化,充分支撑管理变革和业务能力提升,最终实现再造神华并建设世界一流能源企业的宏伟战略目标。

2.8 重要伙伴

由于行业的特殊性,能源企业的发展离不开政府和社会的支持,包括地方政府、本地居民以及中央监管机构都是神华集团商业模式中的重要伙伴。早在20世纪80年代华能精煤公司开发神府东胜煤田之初,就得到了陕西省政府、内蒙古自治区政府的大力支持;在修建神朔铁路的过程中,同样也得到了陕西省政府、山西省政府的大力支持;在修建黄骅港的过程中,也得到了河北省政府的大力支持。而国家发展改革委员会、原铁道部以及环保部等政府机构直接决定或影响项目的规划、审批等,对于神华模式的形成具有至关重要的作用。

最近10年来,神华集团为了进一步打通产业链的下游,一方面扩大了与能源需求较大地区的合作关系,扩大了能源供给的辐射范围;另一方面加强了与能源生产较大地区的政府之间的合作关系,提高了能源就地转化的比重。从2005年至今,神华集团分别与内蒙古、陕西、宁夏、新疆等二十多个省市自治区签订了战略合作协议。

2.9 成本结构

由于煤炭产品的差异化程度比较低,随着煤炭产品价格放开之后,煤炭价格基本上变得公开透明。在这样的背景下,煤炭企业的生存基本上取决于成本的高低。神华集团的煤炭价格长期以来具有低成本的优势。2012年,中国神华能源股份有限公司的自产煤单位生产成本为124.6元/t,而中煤能源自产商品煤单位生产成本是211元/t。据普氏能源提供的数据显示,山西的煤炭平均生产成本约为47美元/t,澳大利亚为50美元/t,南非和印尼均为30美元/t。由此可见,神华的低成本优势极为明显。

神华的低成本优势源自于煤炭生产的高产高效、产运销一条龙经营的发展模式。神华先后创建了全国第一个千万吨级煤炭生产工作面、第一个400 m以上的加长工作面,首创世界第一个7 m大采高重型工作面,实现 “一矿一井一面300人产煤1000万t/a、最大1300万t/a,一矿两井两面500人产煤2000万t/a”的世界纪录。

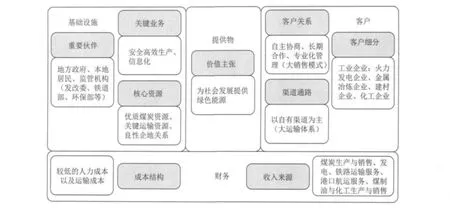

根据上述分析,可以将神华集团的商业模式概括为如图2所示。

图2 神华集团的商业模式概览

3 神华集团的商业模式的未来展望

探寻神华集团28年的发展史,从开发初期的高起点、高技术、高质量、高效率、高效益的 “五高”建设方针,到煤电路港航油化一体化、产运销一条龙的发展模式,从创建本质安全型、质量效益型、科技创新型、资源节约型、和谐发展型的 “五型企业”,再到建成具有国际竞争力的世界一流煤炭综合能源企业,神华集团通过独特的商业模式铸就了中国煤炭能源行业的神话。

然而,近些年,神华的商业模式依然受到了各种挑战。包括:

(1)在煤电一体化的政策引导下,下游的发电企业纷纷快步进入煤炭行业,从而削弱了神华的议价能力。数据显示,五大发电企业纷纷把触角伸向煤炭产业,国电、华能、中电投、华电和大唐五大电力集团全部投资开办煤矿,2011年产煤依次为6505万t、6406万t、6068万t、2260万t和1380万t,较2010年分别增长38.4%、31.1%、12.2%、142.7%和21.6%。五大电力集团合计产煤2.26亿t,平均煤炭自给率达到25%。

(2)长期以来,中国的能源运输一直面临着“输煤”和 “输电”之争。从我国上世纪60年代开始,主要采取 “远输煤、近输电”的能源输送方式,通过铁路将煤炭运至北方港口,再经海运到南方。然而,近些年来,随着铁路运力的紧张,煤炭的运输成本不断增加,再加上特高压交直流输电的成功与发展,电网结构和输送能力大幅增强。在“输煤”和 “输电”之争中,输电的经济优势越来越突出。因此,国家电网公司在 “十二五”期间规划了 “三纵三横一环”特高压电网建设。这在一定程度上也削弱了神华凭借自身的运输资源而获得的低成本优势。

(3)随着神华的产业链的不断延长,多产业链的整合和运营将日益成为一项庞大而复杂的工程。产业链模式需要各大产业链条实现均衡发展,并通过对产业链的系统管理和关键环节的有效控制,形成强大的整体竞争力。当产业链的某一个环节受到外部的冲击之后,如何能够确保整个产业链的整体运营不至于受到市场风险的影响,依然是神华集团今后需要解决的难题。

(4)虽然神华集团通过一体化模式的发展提高了企业的经营效率和效益,促进了自身的快速扩张,然而,一体化的过度扩张 也可能带来了一些问题。这些问题包括:企业广泛地将所涉及的产品和业务都放在企业内部进行运作,提供专业化服务的内部企业的市场空间会变得越来越小,难以形成规模效应,从而导致产品和服务成本居高不下、效率低下、难以生存;由于国有企业缺乏健全的退出机制,过度的一体化导致的 “大而全、小而全”问题将使得企业背负沉重的经营压力和冗员包袱。如何优化内部和外部资源配置,从而在一体化经营 (自营)和专业化管理 (委托外部经营)之间做好界定,将是神华集团今后要面临的重要问题。

[1]亚历山大·奥斯特瓦德,伊夫·皮尼厄 .商业模式新生代 [M].北京:机械工业出版社,2011

[2]《神华集团志》编委会 .神华集团志 [M].北京:煤炭工业出版社,2012

[3]张玉卓 .从高碳能源到低碳能源——煤炭清洁转化的前景 [J].中国能源,2008(4)

[4]艾青 .大型国有企业纵向一体化影响因素分析 [J].中国煤炭,2012(8)

[5]姚中华 .煤炭企业纵向一体化战略初探 [J].中国煤炭,2005 (12)

[6]云天宝,宋琳,徐会军 .神华集团多元化发展模式研究 [J].中国煤炭,2011 (6)

A preliminary analysis of Shenhua Group's business model

Liu Zian,Guo Shuiwen

(School of Management,Shenhua Group,Changing,Beijing 102211,China)

The past leap-forward achievement and strong resistance to market risk of Shenhua Group originate from Shenhua Group's unique business model.The author conducts a preliminary analysis of Shenhua Group's business model from the customer segments,value proposition,distribution channel,customer relationship,revenue streams,key resources,key activities,key resources,partner network,and finally points out the main challenges that now Shenhua Group's business model faces.

Shenhua Group,business model,challenges

TD-9

A

刘子安 (1955-),男,陕西神木人,硕士,高级政工师。南开大学、辽宁工程技术大学和榆林学院特聘教授。现任神华管理学院党委书记、常务副院长,主要从事企业经营、高管培训等管理工作。

(责任编辑 张大鹏)