中国货币政策透明化的综合效应*

王美今,王少林

中国货币政策透明化的综合效应*

王美今,王少林

货币政策透明化是过去20年大多数国家中央银行的一项重要制度选择,但近年来出现停滞的态势,因而需要检验这一制度选择的实际效果,为其进一步发展提供指导方向。测算中国货币政策透明度和宏观经济波动综合指标,并在此基础上,应用具有概率时变斜率系数与随机波动率的VAR模型(PTVP-SVVAR)考察中国货币政策透明化对宏观经济波动的影响。实证发现,货币政策透明化显著地降低了中国综合宏观经济波动,这一效应没有随时间减弱,但在宏观经济的高波动时期有所下降。中国提高货币政策透明度,有利于整个宏观经济的稳定。

货币政策透明度;综合宏观经济波动;PTVP-SV-VAR模型

王少林,中山大学岭南学院博士研究生(广州510275)。

一、引 言

自20世纪90年代以来,提高货币政策透明度成为越来越多国家央行的一个重要制度选择(Van der Cruijsen&Demertzis 2007;徐亚平,2006)。作为货币政策透明化的重要内容,央行沟通与信息披露甚至被认为与央行实际干预同等重要(卞志村和张义,2012;李云峰,2012)。这一趋势背后的原因在于,较高的货币政策透明度有利于有效引导公众预期,从而起到改善宏观经济表现和稳定金融市场的作用。但是,根据丁瑟和艾晨格林(Dincer& Eichengreen,2007)的测算,世界各地区货币政策透明度在2000年之后发展较慢,部分地区甚至有所降低。与此同时,学界开始关注央行与公众交流过程中所存在的问题,如果公众没有能力准确理解央行所传达的信息,或者央行本身在传达信息时存在质量或时机问题,则货币政策透明化反而会对经济产生潜在干扰(秦凤鸣,2009)。可见,货币政策透明化对于宏观经济的影响是非常复杂的。因而,从实证的角度考察货币政策透明化的宏观经济效应,是当前探讨货币政策透明化的重要议题。

货币政策透明化的宏观经济效应,主要是指其对产出增长和通货膨胀的影响,且可以分为水平影响和波动影响。其中,水平影响的研究主要集中于通货膨胀,研究结论大多认为货币政策透明化有利于改善通货膨胀的可预期性,通过降低通货膨胀预期可有效降低通货膨胀水平;同时,在货币政策透明度较高时,央行的政策目标被公众了解,在此情况下追求高通货膨胀政策代价高昂(Walsh,2003),因而有利于降低通货膨胀水平。但杨建清等(2006)认为,货币政策透明化并不会改变市场中货币的供求关系,通货膨胀水平不会随之而变。

在波动影响方面,货币政策透明化的效应更为复杂,既可能同时改善产出波动和通货膨胀波动,也可能改善一方而恶化另一方。艾奇芬格等(Eijffinger,Hoeberichts & Schaling,2000)指出,当货币政策不透明时,工资制定者(wage setters)会认为对产出稳定的偏重将使得央行倾向于采取扩张型的货币政策,易于形成较高的通货膨胀预期,导致较大的通货膨胀误差及波动率;而且由于货币政策不透明,央行在面对冲击时可做出更强的反应,从而降低产出的波动。反之,货币政策透明化会降低通货膨胀波动而提高产出波动。艾奇芬格等(Eijffinger,Hoeberichts & Tesfaselassie,2004)进一步指出,货币政策透明度的提高有利于降低公众对产出和通货膨胀的预测误差,进而有利于央行稳定产出;但是,央行若更多关注公众的产出预期误差所带来的不利影响,则将提高通货膨胀波动。杨建清等(2006)的理论分析则发现,如果央行相比公众具有私人信息优势,则货币政策透明度的提高,将会降低产出波动与通货膨胀波动。

对于央行而言,政策决策与制度选择往往都是基于通货膨胀和产出增长的双重考虑。但货币政策透明化对通货膨胀波动与产出增长波动作用的不同结论,尤其是相悖影响,将有碍于货币政策透明化实际效果的正确判断。因而,有必要改变将产出波动与通货膨胀波动孤立开来的研究思路,从综合效应的角度考察货币政策透明化的利弊。本文将基于央行损失最小化的理论框架,估计央行目标函数中的权重参数,从而构造产出增长波动和通胀波动的综合指标。

本文基于VAR框架研究货币政策透明化的综合宏观经济波动效应,必须对实证模型进行创新性设定,才能解决以下难题:其一,中国经济仍然处于转型期,政策制定者和微观经济主体的行为特征可能发生变化,因此必须在模型设定中考虑参数的时变性;其二,货币政策透明化作为货币当局的重要制度与政策选择,领导团体的更替等因素将导致货币政策透明化冲击的波动出现变化,而随机波动率则是刻画这一现象的重要工具;其三,在传统VAR模型基础上引入时变参数设定,将导致过度参数化问题,需要通过赋予时变参数某一概率法则,才能在一定程度上缩减待估参数的维度。

基于此,本文首先构造中国货币政策透明度指标体系,对中国货币政策透明度进行测算;然后构造出度量产出增长波动和通胀波动的综合指标(称综合宏观经济波动),进而采用PTVP-SV-VAR模型考察货币政策透明化的综合宏观经济波动效应。本文结构安排如下:第二部分是文献回顾,简要梳理了先前的研究;第三部分是中国货币政策透明度及宏观经济波动综合指标的构建与度量;第四部分讨论PTVP-SV-VAR模型设定与估计问题;第五部分是实证结果分析,具体测算了不同时期货币政策透明化对宏观经济波动综合指标的影响;第六部分是结论。

二、文献综述

库科尔曼和梅尔策(Cukierman&Meltzer,1986)较早从理论角度研究货币政策透明化问题,他们将货币政策不透明具体化为不完美的货币工具控制和模糊的央行偏好,货币政策透明化有利于降低通货膨胀偏差,但是会弱化央行应对冲击的能力,因而可能是不利的。莫里斯和鑫(Morris&Shin,2002)认为,央行汇聚了公众的目光,更多的信息公布会因其他经济机构的过度关注与信赖造成社会福利损失,从而带来不利影响。这两篇经典文献的理论分析思路产生了一定影响,随后有许多学者做了后续研究。

货币政策透明度问题的经验研究起步较晚,透明度本身的度量问题是阻碍经验分析的瓶颈。从本世纪初开始,许多学者相继构造了测量货币政策透明度的指标体系,例如,福瑞等(Fry et al.,2000),艾奇芬格和格瑞特斯(Eijffinger&Geraats,2006)等等。度量问题的解决促进了经验分析的发展;与理论分析不同的是,经验分析的结论更多偏向于应提高货币政策透明度,其差别主要来自于货币政策透明化如何改善了宏观经济。库特纳和泼森(Kuttner&Posen,1999)通过分析英国、加拿大、新西兰三个国家在采用通货膨胀目标制之后的通胀表现,发现货币政策透明化有利于通胀水平的降低。莱文等(Levin,Natalucci&Piger,2004)认为,货币政策透明化有利于“锚住”公众的通胀预期,从而降低通胀的持续性。德美特兹茨和哈利特(Demertzis&Hallett,2007)发现货币政策透明化不影响通胀水平和产出水平,但会降低通货膨胀和产出增长的波动。

国内方面,徐亚平(2006)和张鹤等(2009)检验了中国货币政策透明化的宏观经济效应。前者分析了中国货币政策透明度的提高对产出和通货膨胀的影响;后者则分析了中国货币政策透明度提高对牺牲率(每降低1%的通货膨胀率所需要牺牲的产出增长率)的影响。通过简单的对比,两者都肯定了中国货币政策透明化的正面效应。

由于货币政策透明度的提高可能从不同方向影响产出与通货膨胀,因而必须研究综合效应。切凯蒂和克劳斯(Cecchetti&Krause,2002)构造了一个由产出波动与通货膨胀波动加权和形成的效率损失函数,将两种波动的权重分别设定为0.2和0.8来构造宏观经济波动综合指标;研究结果发现,货币政策透明度的提高降低了各国的宏观经济波动。科泰瑞斯等(Chortareas Stasavage& Sterne,2002),斯特塞维奇(Stasavage,2003)则分析货币政策透明化对牺牲率的影响,结果一致表明,透明化可以降低对抗通胀的牺牲率。

然而,Cecchetti和Krause(2002)先验设定的产出波动和通货膨胀波动的相对权重可能有悖于央行在实际操作中给予两者的权重,以及央行对宏观经济整体波动的判断。为了更好地度量宏观经济波动的综合状况,有必要对两者的相对权重直接进行估计。费沃柔和柔沃利(Favero&Rovelli,2003)(以下简称为FR)测算了美联储给予产出波动的权重(其中通货膨胀波动的权重固定为1);结果得到,1961年1季度到1979年2季度为0.00153,1980年3季度到1998年3季度(沃尔克—格林斯潘时代)为0.00125。欧茨赖利(Ozlale,2003)和丹尼斯(Dennis,2006)在同样的模型框架下估计了美联储给予两者的相对权重,前者得到在沃尔克—格林斯潘时代美联储给予的权重分别为0.21和0.43;后者得出同期美联储给予产出波动的权重(其中通货膨胀波动的权重固定为1)为2.94,但是不显著。

上述相对权重的测算依据同一模型框架,结果却存在相当大的差异,固然与实证模型的具体设定、样本期和估计方法的不同有关,但正如Dennis(2006)所指出的,结果的差异更多缘于研究目的的不同。具体而言,FR强调了模型估计,Ozlale(2003)主要关注美联储主席更换是否带来政策区制(policy regime)的转变,Dennis(2006)则主要探讨政策区制估计对模型误设的敏感性,并考察结果决策规则(resulting decision rules)和估计政策规则(estimated policy rules)之间的联系,检验最优政策制定规则是否与实际数据相吻合。基于对产出波动与通胀波动相对权重的关注,本文将主要参考FR构造综合宏观经济波动指标。

从计量经济模型方法来看,现有货币政策透明化的宏观经济效应研究普遍使用单方程模型,这忽略了货币当局可能根据历史的宏观经济表现来改变货币政策透明化程度的事实。国内外学者普遍认为,宏观经济表现是推动各国货币政策透明度发展的主因,这一观点得到了 Dincer和Eichengreen(2007)的经验分析的有力支持。这正如卡彭特(Carpenter,2004)所强调的,单方程建模可能会存在内生性问题。然而,寻找工具变量的困难和货币政策透明度与宏观经济之间复杂的结构关系,使得工具变量方法在此问题上没有明显优势。

与单方程建模相联系的是,现有研究更多的是采用跨国截面数据进行经验分析。Eijffinger和Geraats(2006)强调,各国货币政策透明度在近一二十年得到迅速发展,但各国的发展趋势存在显著差异,因此有必要进行国别研究,此时截面数据不再适用,而需要用到时间序列数据。

此外,经济结构的改变、经济制度的变迁等都可能使得经济主体之间的作用关系发生改变,时间序列模型中经济变量之间的相互联系因而发生时变。出于这一考虑,科格利和萨金特(Cogley&Sargent,2001,2005),普 瑞 米 茨 利 (Primiceri,2005)等研究将VAR的参数设定为时变;实证检验发现,美国货币政策对宏观经济的作用机制在不同时点存在明显的不同,同时,宏观经济的波动也发生了明显变化。库普等(Koop,Leon-Gonzalez&Strachan,2009)则进一步发展了这一方法,放弃了参数是否时变的绝对设定,给予参数是否时变的一定概率,从而在一定程度上降低了待估参数空间的维度。

VAR模型的近期发展为解决上述问题提供了合理分析框架,但如引言所指出的,本文基于这一框架研究货币政策透明化的综合宏观经济波动效应,必须对实证模型进行创新性设定。概括而言,本文的设定是针对上述文献中存在的问题展开的。

三、中国货币政策透明度与宏观经济波动综合指标的测算

货币政策透明化和综合宏观经济波动是本文的关注变量,但二者都没有现成的指标数据。因此首先需要构造中国货币政策透明度指标体系,以及综合反映宏观经济波动的指标,并据此对两者进行测度。

(一)中国货币政策透明度的测算

Eijffinger和Geraats(2006)构造了货币政策透明度指标体系,由政治透明度、经济透明度、过程透明度、政策透明度和执行透明度等5个大指标组成,并且每个大指标下又分为3个亚指标,总分为15分。Eijffinger和Geraats(2006)的方法得到较为广泛的应用,是由于具有两个优点:第一,强调了各大指标之间的逻辑性;第二,由于其测算指标体系是以目标央行信息公布情况来构造,因而此测算具有可重复性。克罗和米德(Crowe&Meade,2008)甚至认为该方法已经成为了央行透明度分析的基准。

然而,格瑞特斯(Geraats,2002)认为,在经济领域,透明指的是经济主体之间信息的对称性;对货币政策透明度来说,指的是央行与其他经济主体之间的信息对称程度。因此,货币政策透明度不仅体现的是央行单方面信息公布,而且包括公众对信息的理解。温克勒(Winkler,2000)也认为透明度不仅仅是指披露更多信息,还应该按照公开、清晰、坦诚与共同理解的原则来理解货币政策透明度。因此,本文将以 Eijffinger和 Geraats(2006)的测算方法为基础,根据我国的情况做出相应调整:以央行公布的《货币政策执行报告》为主,纳入公众对货币政策理解方面的指标,包括“央行是否关注公众的理解”(具体为“央行是否对公众进行问卷调查”);以及“央行是否与公众进行面对面地沟通”(具体为“央行是否召开记者招待会”)这两项指标,总分为17分①具体指标体系和测算过程备索。。

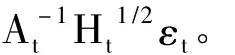

纳入公众对货币政策理解,是本文与Eijffinger和Geraats(2006)测算体系的主要不同点。根据这一指标体系,中国货币政策透明度(trant)的测算结果见图1。可以发现,我国的货币政策透明度最高为10.5,离完全透明时的总分17还有较大的差距;最低是4,呈现不规则的变化,但总体上保持上升的态势,其中有几个较为明显的转折点——2001年、2003年、2004年和 2007年,尤其是2007年以后呈现停滞的状态。采用直接的度量方式,我们获得了货币政策透明度的数据信息,揭示这样的货币政策透明化发展状况对我国宏观经济产生的影响,是本文的主旨。

图1 中国货币政策透明度

(二)宏观经济波动综合指标的构造

假定央行的目标是最优化以下损失函数:

这一标准二次损失函数形式在央行政策分析中被广为采纳,其原因在于:一方面,从计算的角度看,通过二次目标损失函数与线性政策约束的结合,为分析线性——二次随机动态最优化问题提供了简便的分析工具;另一方面,伍德福德(Woodford,2001)指出,对于那些采用代表性家庭跨期效用的模型而言,形如式(2)的目标函数是其相应社会福利损失函数的良好近似。

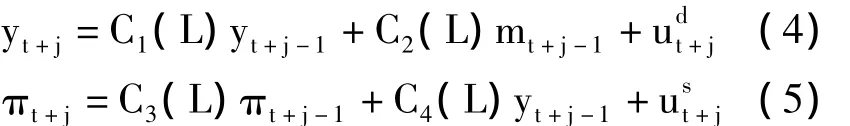

同时,央行制定货币政策时面临以下经济约束:

将总需求和总供给设定为式(4)和式(5),即瑞德布什和史文森(Rudebusch&Svensson,1999)所采取的形式。大量研究发现,这一模型能较好地拟合实际情况;其设定排除了政策制定者持续以高通货膨胀为代价来提高产出的可能。此外,式(4)和式(5)表明:货币政策首先影响下一期产出;产出又滞后一期引起通货膨胀变化。这一设定是合理的,根据一般经验,货币政策的变动对产出或失业率的影响存在滞后,而对通胀产生影响的滞后期则更长(Cogley&Sargent,2005)。

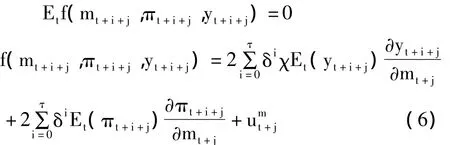

将货币政策作为控制变量,并求取式(1)的一阶条件,即:

对于以上模型的参数估计,FR对式(4)、式(5)和式(6)进行联合估计。当对δ不设置任何约束时,估计结果将具有较大偏误,因此研究者一般先验地设定δ为某一数值,例如Ozlale(2003),FR与 Dennis(2006)分别将其设为 1,0.975和0.99。只要估计出相对权重 χ,我们就可以根据式(1)构造和计算综合宏观经济波动。

四、PTVP-SV-VAR模型的设定与估计

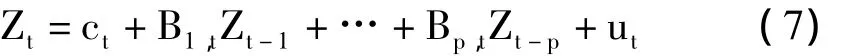

前文述及,我们需要将传统的VAR模型进行三个方面的扩展,即构造PTVP-SV-VAR模型。其具体含义是,将VAR模型的参数设定为时变的,以刻画经济系统的时变结构特征;设定时变的协方差结构,尤其是对角元素设定为随机波动率形式,可以体现冲击波动程度的变化;设定参数时变性服从一定概率法则,减少待估参数的维度。

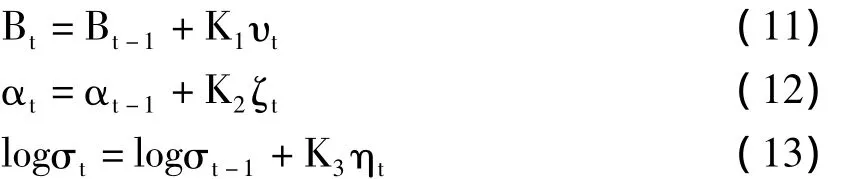

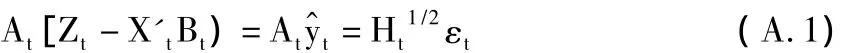

对于PTVP-SV-VAR模型的具体设定,可以表述为:

其中ct为M×1维时变的截距向量,Bi,t(i=1,…,p)为M×M的时变斜率系数矩阵;ut为不可观测的新息,其均值为零,方差协方差矩阵为Ωt。Primiceri(2005)考虑Ωt的一般情形,将其设定为:

其中Ht和At分别为:

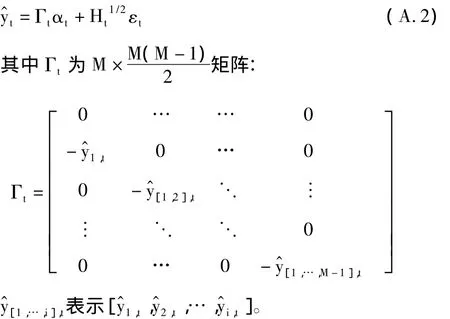

以上模型中待估的参数可以分为三类:第一,回归斜率系数,将其合并为[ct,B1,t,…,Bp,t],并按列进行向量化为Bt;第二,扰动项之间的协方差,即At中所有非对角的元素,将其按行进行向量化,并转置为αt;第三,扰动项的标准差,即Ht中对角元素的平方根,将其向量化为σt。本文将参数的运动过程设定为:

其中K1,K2,K3表示状态转变概率,这一设定也是Koop等(2009)区别以往将VAR模型参数设定为时变的核心设定。此外,时变参数被设定为随机游走过程是文献中为减少待估参数个数而采用的常用做法。υt,ζt,ηt是相应方程的扰动项,本文将其方差设定为:

这一分块对角设定的优越性是大幅降低了待估参数空间的维度。另一个重要因素在于,如果设定所有扰动项之间都存在相关关系,将使得我们很难对结构冲击进行解释(Primiceri,2005)。对于S的设置,Primiceri(2005)考虑两种情形:其一,将S设置为块对角形式,允许At下三角中每行内元素之间存在相关,但是行与行的元素之间不存在相关;其二,不对S施加任何约束。然而,实证检验发现,两种设定的估计结果非常接近。鉴于此,本文将S设定为块对角形式。

本文采用贝叶斯方法估计上述的PTVP-SVVAR模型。因为对于具有高度参数化和非线性化特征的模型,或者其似然函数没有解析表达式,或者似然函数的最大化过程极为困难。例如,最大化过程中往往存在多峰问题,某些峰值可能并不是我们感兴趣或者可行的参数空间;Primiceri(2005)还指出,如果时变斜率系数的方差较小,那么其极大似然估计将偏向于0。而贝叶斯方法因对参数空间的合理区间采用无信息先验分布而有效地排除了这一问题。

由于PTVP-SV-VAR模型的后验密度函数没有易于处理的闭式(closed-form)表达式,从联合后验分布中随机抽取样本比较困难,因而需要转向贝叶斯方法中的序贯抽取(sequential draws)方法,即马尔科夫链蒙特卡罗方法(Markov Chain Monte Carlo,MCMC),该方法通过将参数空间划分为更小、更简单的单元来解决高度参数化的问题。具体估计技术的阐述见附录。

五、实证结果分析

在这一部分,我们首先估计相对权重χ,然后据此构造宏观经济波动综合指标,并采用PTVPSV-VAR模型分析货币政策透明度对它的影响。

(一)综合宏观经济波动的估计

本文选取工业增加值同比增长率(yt)①由于工业增加值增长率的同比数据在2007年之后不再公布1月份的数据,本文采取插值法进行处理。、同比的居民消费价格指数(πt)和M2同比增长率(mt)来表征产出增长、通货膨胀率和货币政策②虽然GDP是产出的较好代理变量,但是GDP数据频率是季度的,选用它表征产出将大幅地缩减样本长度。考虑到在我国更多偏向于应用数量型货币政策,同时,当我们遵循Rudebusch和Svensson(1999)的做法采用价格型货币政策时,实证分析发现价格型货币政策变量并不显著,因此,我们采用数量型货币政策作为货币政策的代理变量。。根据《政府工作报告》和《央行工作报告》,中国政府大多数年份将通货膨胀目标设定为4%,部分学者在应用泰勒规则研究中国货币政策时也采用这一目标值,如谢平和罗雄(2002);遵循这一做法,本文的目标通货膨胀率π*设为4%。然而,我国政府并未正式公布工业增加值增长率目标,我们以样本期间工业增加值同比增长率的均值来表征y*③由于y*是一个不变的值,其具体大小只是影响了式(15)和式(16)中截距项的大小,而这并不是我们主要的关注对象。。本文全部数据来源于中经网统计数据库,数据样本期间为1998年1月到2011年12月。

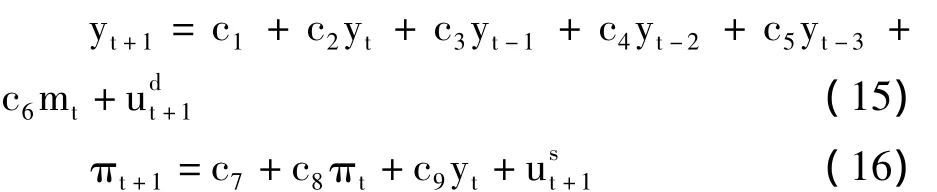

估计过程首先需要确定式(4)和式(5)滞后项的长度,以及式(6)中前向项的长度。对于前者,我们的做法是,先验地选择6阶最大滞后阶数,分别对式(4)和式(5)进行OLS回归,然后删除不显著的滞后项;对于后者,则是将yt与πt构成一个VAR模型,根据LR准则选择最佳的滞后阶数,然后以此推算前向项的长度。据此,并取j=1,可以得到:

结合式(6)、式(15)、式(16),式(17)可以转化为:

采用GMM方法对由式(15)、式(16)和式(18)构成的系统进行联合估计,其协方差矩阵采用滞后4阶的Newey-West估计方法,并选取工业增加值同比增长率(yt)、同比的居民消费价格指数(πt)和M2同比增长率(mt)的四阶滞后作为工具变量。

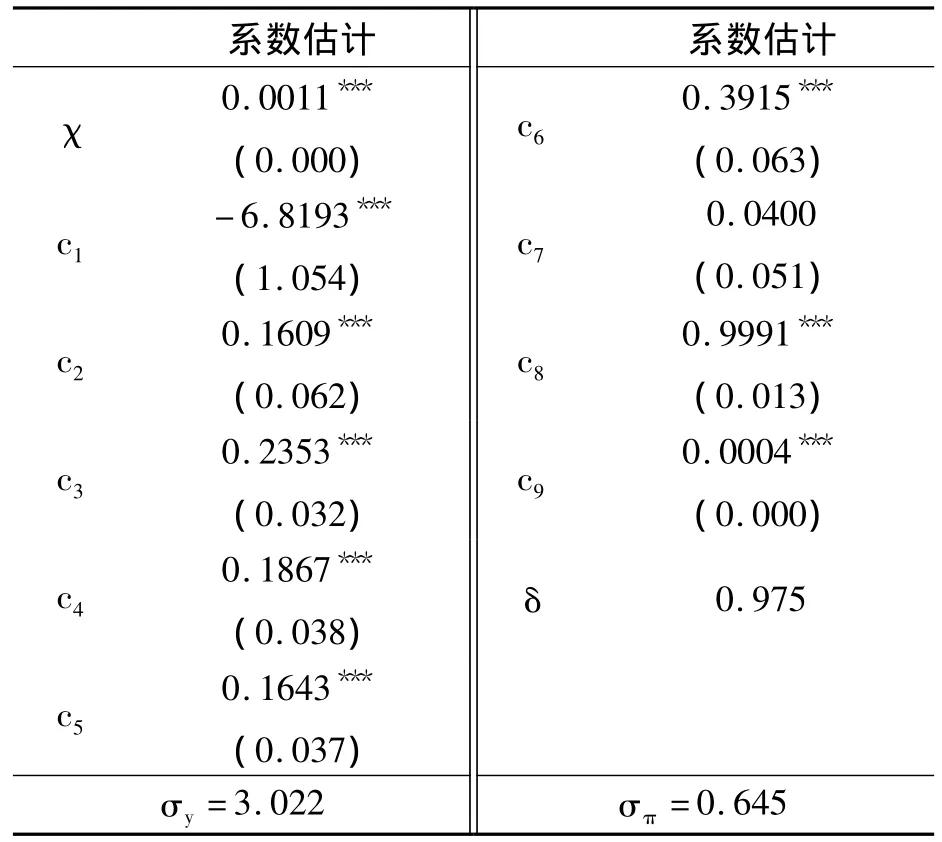

对于贴现因子δ的设定,不同学者之间存在差异。正如前文强调,Ozlale(2003),FR与Dennis(2006)等的设定都不同;国内的研究中,刘斌(2003,2004)估计了我国中央银行的贴现因子,得到δ=0.99。在标准随机动态一般均衡模型中,经济个体的效用函数也需先验给定主观贴现因子,从其数值来看,文献中的设定相差不大。因此,本文选择δ=0.975,估计结果见表1。

由表1可以看出,相对权重 χ为0.0011,这与国外学者(FR,2003;Dennis,2006)对美联储的相对权重估计相当。对于如此小的权重,我们从以下角度进行解释:首先,瑟德斯特伦等(Söderström et al.,2002)基于校准方法,认为 χ 取值只有较小甚至接近于0,才能匹配较低的通胀波动和较高的产出波动这一数据特征。从本文采用数据来看,工业增加值增长率的方差为16.43,也是远高于通胀的方差6.82。其次,根据模型设定,总供给函数中的通胀是产出增长的函数,即通胀波动信息包含着产出增长的波动。

另一重要参数c8的估计值等于0.9991,表明我国通胀具有很强的持续性,这与国内大多数研究结论相近。例如,张成思(2008)采用居民消费者价格指数、零售价格指数和GDP平减指数作为通货膨胀率的代理指标后指出,不管采用哪种通货膨胀度量方式,其一阶滞后系数都超过0.9。此外,c6估计值为正,即正向货币供给冲击有助于提高下一期的产出增长,而c2—c4都是大于0小于1,表明货币政策冲击对滞后多期的产出增长的效应在减小,从而在时间上呈现一种“驼峰型”效应。

表1 相对权重的估计结果

(二)货币政策透明度对综合宏观经济波动的影响

1.基于PTVP-SV-VAR模型的实证分析

根据式(1)和式(2),当期的综合宏观经济波动可以表示为:

因此,对综合宏观经济波动的度量,还需计算产出增长与通货膨胀的波动率。本文以一年期为滚动窗口,当期月份的前5个月和后6个月,根据工业增加值增长率和居民消费价格指数数据分别计算产出增长波动率和通货膨胀波动率①为了保持数据的长度,我们将产出和通货膨胀数据样本扩充为1997年7月到2012年6月。。结合以上相对权重χ的估计值计算出综合宏观经济波动的指标(mact)值,并将它与中国货币政策透明度(trant)构成一个VAR系统。

值得指出的是,传统的非时变参数VAR模型较为成熟的滞后结构的判断准则不一定能推广到具有时变参数的VAR模型中。因此,根据一般做法(Cogley & Sargent,2005;Primiceri,2005;Koop et al.,2009),本文选择6个月的滞后。

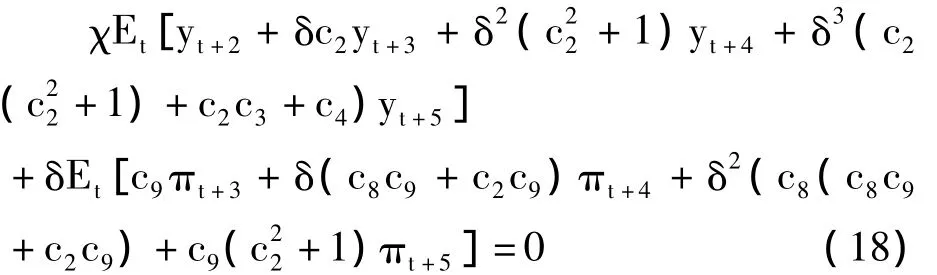

为了便于分析,本文将货币政策透明度冲击标准化为1。同时,对于三维的脉冲响应图,本文只给出每年1月的脉冲响应情况,这是一种既节约内存、方便阅读,又不失一般性的做法。首先,三维图像中,如果存储所有月份的数据将对计算机的内存提出很高的要求,普通计算机难以实现。其次,当重复运行程序而给出其他月份脉冲响应或者降低模拟次数时,其他的月份脉冲响应图基本上是平滑转换。

图2给出了1999年到2011年每年1月份的脉冲响应。由图2可以看出,货币政策透明度的提高降低了综合宏观经济的波动。这种效应在大约滞后7个月时达到最大,之后呈现出缓慢的衰减趋势。Cecchetti和Krause(2002)的研究也表明,货币政策透明化有利于改善综合宏观经济波动状况,但这一改善不显著。然而,我们进一步考察脉冲响应的置信区间,发现中国货币政策透明化对综合宏观经济波动状况的改善在统计上是显著的,这也验证了有关货币政策透明化的传统观点:即货币政策透明化有利于公众对货币政策做出迅速反应,形成一致的预期,进而降低宏观经济的波动。

图2 货币政策透明度冲击时综合宏观经济波动的脉冲响应

然而,从纵向比较来看,脉冲响应图在2009年的剖面明显隆起,表明此时货币政策透明度对综合宏观经济波动的改善效应有所降低。为什么出现这种情形呢?一方面,从现实背景来看,我国南方在2008年春经历了冰雪灾害,这给南方经济造成了巨大冲击;随后金融危机来袭,我国经济增长速度出现了较快下滑,GDP增长率从2008年第三季度的10.6%下降到2009年第一季度的6.6%。同一时期,通货膨胀则从5.3%下降到了-0.6%。而2008年下半年和2009年上半年积极的财政政策和宽松的货币政策,使得经济增长率回复到较快的速度水平并结束了通货紧缩。也就是说,2009年前后,中国宏观经济本身有很大的波动性。从构造的宏观经济波动综合指标来看,2008年下半年和2009年上半年时的数值都超过了2,其余的大多数年份都低于1。

另一方面,埃尔曼和菲瑞特兹谢尔(Ehrmann&Fratzscher,2009)研究发现,各国央行普遍在政策会议期间倾向于不加强与公众的沟通以及提高央行的透明度,即存在一个帷幕(purdah)时期;其分析还指出,货币政策会议期间,金融市场波动性较大,进一步的信息透露,或者是较高的货币政策透明度,反而会提高市场的波动率。换言之,在宏观经济不稳定时期,央行更多的信息公布以及货币政策透明度的提高,虽然扩大了公众的信息量,形成一致的产出和通货膨胀预期,但由于宏观经济高波动时期公众的情绪往往波动性较大,这样的信息反应,往往增加货币市场、股票市场等金融市场的波动性,并通过财富效应、托宾Q效应等途径推高宏观经济波动。因此,在宏观经济波动较大时期,提高货币政策透明度对宏观经济的稳定效应可能会有所降低。

此外,图2中各期脉冲响应的大小与结构的不同,表明参数设定为概率时变的合理性。

具体结果显示,模型系数平均时变概率为0.7747,残差的协方差平均时变概率为 0.1035,残差的方差平均时变概率为0.7933。假如人为设定参数是绝对时变,将会扩大待估参数的个数,进而影响估计结果的精确性;而将参数设定为非时变又可能出现模型误设的问题。

虽然文献中对折现因子δ的设定存在差异,但绝大多数研究都将其设定在[0.9,1]区间内。我们又分别设定 δ =0.9,δ =0.95 和 δ =0.99,以检验表1结论的稳健性。当δ=0.9时,可得χ=0.001369;在这一权重下,重新构造综合宏观经济波动并分析货币政策透明化的影响,结果与δ=0.975时基本一致。此外,将 δ设定为0.95和0.99时,可以分别得到 χ =0.001159 和 χ =0.001017。在δ的这两种设定下,分析结果与图2相似。

六、结论与启示

为了探求货币政策透明化的综合效应,本文首先测算了中国货币政策透明度和宏观经济波动综合指标。结果表明,中国货币政策透明度整体上呈现上升的趋势,但从2007年开始有所下降。将综合宏观经济波动表征为产出波动和通货膨胀波动的加权形式之后,得出中国综合宏观经济波动中产出波动的权重为0.0011。主要原因是,χ取值只有较小才能匹配较低的通胀波动和较高的产出波动这一数据特征。测算结果还表明我国通胀具有很强的持续性,这与国内大多数研究结论相近。

在此基础上,本文采用PTVP-SV-VAR模型分析了中国货币政策透明化对综合宏观经济波动的影响。实证发现,我国货币政策透明度的提高显著地降低了综合宏观经济波动。但这一效应在2009年有明显下降。从实际经济背景来看,我国宏观经济在2009年前后出现了较高的波动。这表明,在宏观经济波动较大时,货币政策透明化的效应可能会有所降低。

在上个世纪90年代和本世纪初,各国货币政策透明化程度得到迅速提高。然而,近几年来,各国对是否进一步提高货币政策透明度出现迟疑态度;我们的测算结果也表明,中国货币政策透明度近几年不仅没有提高反而有所降低。从根本上说,货币政策透明度作为一项新的货币政策制度选择,其效果还有待于检验。本文的实证分析提供的证据表明,中国货币政策透明度的提高在不同时期都降低了宏观经济波动,中国应该进一步提高货币政策透明度,这将有利于整个宏观经济的稳定。

Carpenter,S.(2004).Transparency and monetary policy:what does the academic literature tell policymakers?Working Paper.

Carter,C.K.and R.Kohn(1994).On Gibbs sampling for state space models.Biometrika 81(3):541—553.

Cecchetti,S.G.and S.Krause(2002).Central bank structure,policy efficiency,and macroeconomic performance:exploring empirical relationships.Review-Federal Reserve Bank Of Saint Louis,84(4):47—60.

Chortareas,G.,D.Stasavage and G Sterne(2002).Does it pay to be transparent?International evidence form central bank forecasts.Federal Reserve Bank of St.Louis Review,84(4):99—118.

Cogley,T.and T.J.Sargent(2001).Evolving post-world war II US inflation dynamics.National Bureau of Economic Research,Macroeconomics Annual 2001,Volume 16,MIT Press:331—388.

Cogley,T.and T.J.Sargent(2005).Drifts and volatilities:monetary policies and outcomes in the post WWII US.Review of Economic Dynamics,8(2):262—302.

Crowe,C.and E.E.Meade(2008).Central bank independence and transparency:Evolution and effectiveness.European Journal of Political Economy,24(4):763—777.

Cukierman,A.and A.H.Meltzer(1986).A theory of ambiguity,credibility,and inflation under discretion and asymmetric information.Econometrica:Journal of the Econometric Society:1099—1128.

Demertzis,M.and A.H.Hallett(2007).Central bank transparency in theory and practice.Journal of Macroeconomics,29(4):760—789.

Dennis,R.(2006).The policy preferences of the US Federal Reserve.Journal of Applied Econometrics,21(1):55—77.

Dincer,N.N.and B.Eichengreen(2007).Central bank transparency:where,why,and with what effects?,National Bureau of Economic Research.

Durbin,J.and S.J.Koopman(2002).A simple and efficient simulation smoother for state space time series analysis.Biometrika,89(3):603—616.

Ehrmann,M.and M.Fratzscher(2009).Purdah——On the rationale for central bank silence around policy meetings.Journal of Money,Credit and Banking,41(2—3):517—528.

Eijffinger,S.C. W.,M. Hoeberichts and E Schaling(2000).Why money talks and wealth whispers:Monetary uncertainty and mystique.Journal of Money,Credit and Banking:218—235.

Eijffinger,S.C.W.,M Hoeberichts and M Tesfaselassie(2004).Central bank communication and output stabilization,Money Macro and Finance Research Group.

Eijffinger,S.C.W.and P.M.Geraats(2006).How transparent are central banks?European Journal of Political Economy,22(1):1—21.

Favero,C.A.and R.Rovelli(2003).Macroeconomic stability and the preferences of the Fed:A formal analysis,1961—98.Journal of Money,Credit,and Banking,35(4):545—556.

Fry,M.,L.Mahadeva and G Sterne(2000).Key Issues in the Choice of Monetary Framework.Centre for Central Bank Studies.

Geraats,P.M.(2002).Central Bank Transparency.The economic journal,112(483):F532—F565.

Kim,S.,N.Shephard and S Chi(1998).Stochastic volatility:likelihood inference and comparison with ARCH models.The Review of economic studies,65(3):361—393.

Koop,G.,R.Leon-Gonzalez and RW Strachan(2009).On the evolution of the monetary policy transmission mechanism.Journal of Economic Dynamics and Control,33(4):997—1017.

Kuttner,K.N.and A.S.Posen(1999).Does talk matter after all?Inflation targeting and Central Bank behavior,Citeseer.

Levin,A.T.,F.M.Natalucci and JM Piger(2004).The macroeconomic effects of inflation targeting.Federal Reserve Bank of St.Louis Review,86(4):51—80.

Morris,S.and H.S.Shin(2002).Social value of public information.The American Economic Review,92(5):1521—1534.

Ozlale,U.(2003).Price stability vs.output stability:tales of federal reserve administrations.Journal of Economic Dynamics and Control,27(9):1595—1610.

Primiceri,G.E.(2005).Time Varying Structural Vector Autoregressions and Monetary Policy.The Review of economic studies,72(3):821—852.

Rudebusch,G.and L.E.O.Svensson(1999).Policy rules for inflation targeting.Monetary policy rules,University of Chicago Press:203—262.

Söderström,U.,P.Söderlind,A.Vredin,S.Riksbank(2002).Can a calibrated New-Keynesian model of monetary policy fit the facts?Sveriges Riksbank,Working Paper.

Stasavage,D.(2003).Transparency,democratic accountability,and the economic consequences of monetary institutions.American Journal of Political Science,47(3):389—402.

Van der Cruijsen,C.and M.Demertzis(2007).The impact of central bank transparency on inflation expectations.European Journal of Political Economy,23(1):51—66.

Walsh,C.E.(2003).Accountability,transparency,and inflation targeting.Journal of Money,Credit and Banking:829—849.

Winkler,B.(2000).Which kind of transparency?On the need for clarity in monetary policy-making.Working Paper Series.

Woodford,M.(2001).Inflation stabilization and welfare.National Bureau of Economic Research.

卞志村,张义.央行信息披露、实际干预与通胀预期管理.经济研究,2012,(12).

李云峰.中央银行沟通、实际干预与通货膨胀稳定.国际金融研究,2012,(4).

刘斌.最优货币政策规则的选择及在我国的应用.经济研究,2003,(9).

刘斌.最优前瞻性货币政策规则的设计与应用.世界经济,2004,(4).

秦凤鸣.货币政策透明度研究前沿.经济学动态,2009,(6).

谢平,罗雄.泰勒规则及其在中国货币政策中的检验.经济研究,2002,(3)

徐亚平.货币政策有效性与货币政策透明制度的兴起.经济研究,2006,(8).

杨建清,郭建伟,廖进中.新兴市场国家中央银行透明度计量分析.世界经济,2006,(4).

张成思.中国通胀惯性特征与货币政策启示.经济研究,2008,(2).

张鹤,张代强,姚远,张鹏.货币政策透明度与反通货膨胀.经济研究,2009,(7).

附录:贝叶斯估计技术附录

1.先验分布的设定

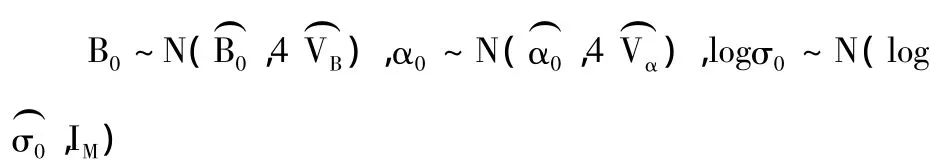

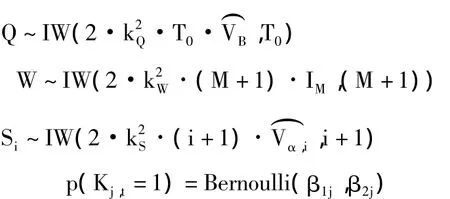

贝叶斯估计要求给定所有参数的先验分布。根据以上设定,模型所包含的参数可以分为状态参数,如Bt,αt,σt,以及超参数(hyperparameters),如 Q,S,W 和 Ki(i=1,2,3)。对于这些参数先验分布的设定,本文综合参考Koop等(2009),德宾和库普曼(Durbin和 Koopman,2002),Primiceri(2005),Cogley和 Sargent(2005)。

(1)状态参数的初始值设定

关于状态参数的初始值,大多数文献或者将其设定为一定训练样本(training sample)的OLS估计值。由于我们的样本区间为1998年1月—2011年12月,将样本区间进一步划分为训练样本和估计样本会大幅降低样本量。因此本文将采用前4年作为训练样本,而在估计样本中将其重复利用。具体设定如下:

-1,T'),其中 T'为训练样本的样本容量大小,然后从这一分布中随机抽取得到,采取以上分解方式得到和',并将如此多次得到进行平均而获得IM为M维的单位阵。

(2)超参数的先验分布

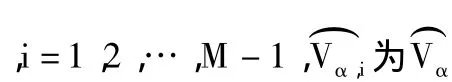

本文将 Q,W,Si,Kj,t设定为:

2.后验分布的估计

在给定参数的初始值以及分布之后,便可以计算得到各参数的后验分布。首先,在给定除了斜率系数Bt之外其余所有参数前提下,式(10)是线性的,扰动项是已知方差的高斯分布,因而可以写成标准的线性高斯状态空间形式。此时可采用卡特和科恩(Carter&Kohn,1994),Durbin和Koopman(2002)等算法抽取斜率系数Bt。基于Carter和Kohn(1994)的应用广泛,本文采用 Carter和Kohn(1994)的抽样方式。

其次,对于αt而言,将式(10)转换为:

其中 X't=IM⊗[1,Z't-1,…,Z't-p]。给定 Bt可得到。由于 At为下三角矩阵,对角元素都为 1,因而式(A.1)可写为:

由式(A.2)和式(12)构成的模型是一个高斯非线性状态空间形式。此时存在的问题是,由于同时出现在Γt中,因此[,αt]并不服从联合正态分布。然而,通过假定S为块对角矩阵,即假定式(A.2)每个方程之间的系数不相关,我们可将式(A.2)中每个方程单独进行估计。不会出现在各自的方程中,同时,每个方程都是高斯状态空间形式。依据Bt抽取方式,对每个方程中的系数逐个进行抽取,将可得到全部的αt。

再次,考虑方差的抽取。可以将式(10)变换为:

通过将其每个元素平方再取对数,可将式(A.3)转为以下线性形式:

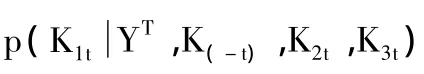

最后,考虑超参数Q,S,W的抽取。这三个超参数的分布都假定为Inverse-Wishart的形式,属于自然共轭先验分布,具有相同的后验分布,因而 Q,S,W,Ki(i=1,2,3)可以从各自的后验分布中直接抽取。由式(11)—式(13)可知,Bt,αt,σt的抽取要依赖于 K1,t,K2,t,K3,t,因此 K1,t,K2,t,K3,t的抽样要分别优先于 Bt,αt,σt的抽样。

经过一定的预烧次数(burn-in),去除初始值的影响之后,将以上步骤重复一定次数便可以得到所有参数的后验分布并进行相应的统计推断。

F832.31

A

1000-9639(2013)03-0190-12

2013—02—20

王美今,中山大学岭南学院教授(广州510275);

【责任编辑:许玉兰;责任校对:许玉兰,杨海文】