论我国碳税制度的设计构想

白晓荣 武正厚

一、我国开征碳税的必要性

碳税是针对二氧化碳(CO2)排放征收的一种税。具体来讲碳税就是以减少二氧化碳的排放为目的,对化石燃料(如煤炭、天然气、汽油和柴油等)按照其碳含量或碳排放量征收的一种税。

(一)现行税制改革的需要

现行税制中有针对煤炭、石油、天然气等化石燃料课征的资源税、消费税、增值税、车船税、车辆购置税等税种,但是明显体现出调控力度不够,课税范围窄,环境保护作用不明显等缺点。但是如果开征碳税就可以将全部化石燃料都纳入其课税范围;另外资源税和消费税等税种在计税时没有涉及化石燃料的含碳量,其课税范围只涉及一部分化石燃料并没有完全覆盖二氧化碳的全部化石燃料,所以资源税和消费税对二氧化碳的减排调控力度不够为碳税的开征提供了客观条件。因此,现行税制及税制改革对碳税的开征提出客观要求。

(二)目前二氧化碳污染严重

国际能源机构(IEA)对化石燃料燃烧排放的二氧化碳的统计显示:中国占全世界的比重从1990年的约11%上升到2004年约17%的水平;以排放的增量计算在1990至2004年14年间,中国的二氧化碳排放增量占全世界的比重高达42%。

1990—2006年间我国二氧化碳增长率为5.1%,高于其他国家且呈正增长趋势;我国2007年二氧化碳人均排放量比世界人均排放量高出0.4吨,低于部分发达国家,但是排放总量却位居第一。我国二氧化碳排放量大、环境污染严重。

二、国外碳税制度的设计与启示

(一)国外碳税制度的设计

1.英国碳税的设计

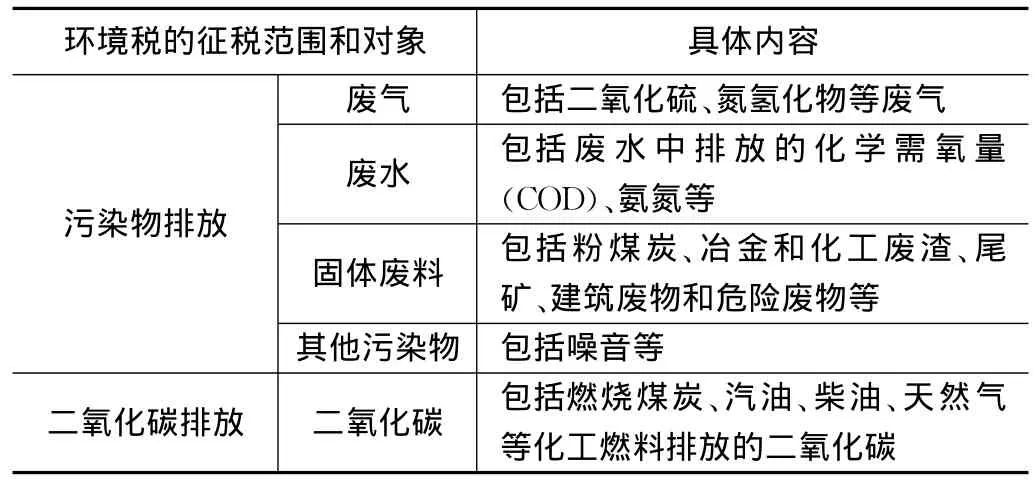

英国曾开征过碳税,后来改为环境税,其环境税是以限制污染物(水、气、固体废料)或二氧化碳排放并且以其排放量为依据的专门税种,与碳税仅仅是名称上的不同。(如表1、表2)

表1 英国环境税征税范围及对象

表2 英国气候变化税税率表

2.北欧国家碳税的设计

北欧国家碳税设置主要是对一次能源煤、天然气等课征(见表4),交税者主要为最终燃料产品或电力的下游经销商;电力以外的其他能源是产品投入税即对燃料直接征税,碳税的实际税负以下游的消费环节为主(见表3),碳税税率相差很大,采取混合征收方式并实行差异税率而且税率不断提高。

(二)对我国的启示

1.科学合理设计碳税制度

借鉴国外碳税制度的成功经验我国碳税制度的设计应注意以下方面:一是应选择将碳含量估算排放量作为碳税的计税依据便于降低征管、征纳成本;二是应选择从量定额税率形式合理设计税率水平;三是应科学合理估计开征碳税对经济和相关产业的影响,在企业满足国家规定的减排任务的前提下,可以制定相关行业的税收优惠政策。

2.集中体现碳税的环境调控力度

表3 北欧国家碳税课税范围一览表

表4 北欧国家碳税主要课税对象一览表

开征碳税的目的就是减少二氧化碳的排放量,缓解环境污染的严重性体现国家经济调控的手段。借鉴国际开征碳税的成功经验我国碳税的税收收入应该纳入预算管理,集中用于环境保护工程费用支出。碳税税收收入应该归属中央和地方共享的形式出现,上缴国家用于环境保护的集中支出,而地方则保留较少以满足税收征收管理、调查支出等。

3.选择正确合理的实施方式

借鉴国外碳税实施的成功经验我国碳税的开征应从以下方式入手。一是应遵循循序渐进原则;二是在开征碳税时要注意与其他税种协调,为其他税种改革留下税负空间保持税收收入的中性;三是协调碳税与其他对化石能源征收的税种的关系,避免税种之间重复和冲突。

三、我国碳税制度的设计

(一)碳税税制要素设计框架构想

碳税的税制要素包括纳税人、课税对象、计税依据、税率、征收环节、税收优惠和征收方式等,从国外开征碳税的经验,我国开征碳税的目标和原则出发,我国碳税课题组草拟出碳税税制要素设计框架(见表5):

(二)税制要素具体内容设计

1.纳税人

纳税人是指税法上规定的直接负有纳税义务的单位和个人。我国碳税的纳税人应该是在我国境内生产、经营过程中排放二氧化碳的单位或个人。其中单位包括各类企业、事业单位、社会团体及其他组织等。

表5 我国碳税税制要素设计框架一览表

2.课税对象

课税对象又称纳税客体是税法规定的征税的目的物是征税的依据,碳税是对二氧化碳排放进行征收的税种,我国碳税课题组初步拟定碳税的征税范围和课税对象为:在生产、经营和生活等活动过程中因消耗化石燃料直接向自然环境排放的CO2。

3.计税依据

(1)选择估算排放量

碳税的计税依据理论上应当是二氧化碳的排放量,但是实际中对二氧化碳的排放量在技术上不易操作,征管成本高。借鉴各国碳税计税依据选择的经验,我国碳税计税依据拟采用二氧化碳的估算排放量作为计税依据(根据煤炭、天然气和成品油等化石燃料的含碳量测算出二氧化碳的排放量)。原因是二氧化碳的排放量与所燃烧的化石燃料之间有着严格的比例关系,而且化石燃料的使用数量容易确定,因而可通过对投入量或使用量的控制确定二氧化碳的排放量降低征管成本。

(2)估算排放量的确定

笔者摘取《中国开征碳税问题研究》详细技术报告,财政部财政科学研究所课题组的研究根据《IPCC国家温室气体清单指南》中所提供的基准方法化石燃料消费产生CO2排放量的计算公式初步确定为:

CO2排放量=化石燃料消耗量×CO2排放系数

CO2排放系数=低位发热量×碳排放因子×碳氧化率×碳转换系数

其中,化石燃料消耗量是指企业的生产经营中实际消耗的产生CO2的化石燃料,包括煤炭、原油、汽油、柴油、天然气等,以企业账务记录为依据;CO2排放系数是指单位化石燃料的CO2排放量;低位发热量是指化石燃料完全燃烧,其燃烧物中的水蒸汽以气态存在时的发热量,也称净热;碳排放因子是指化石燃料单位热值的碳排放量;碳氧化率是指碳氧化的比率,即氧化碳占碳排放的比率;碳转换系数是指碳到二氧化碳的转化系数,为44/12。

4.税率

(1)税率设计原则

一是应最大限度反映减排二氧化碳的边际成本;二是应考虑对宏观经济和产业竞争力的影响;三是应该充分考虑差别因素;四是应循序渐进的提高;五是要与其他税种衔接。此外,碳税税率水平还受到资源价格水平、是否实行国际碳税等其他因素的影响,这都属于在确定碳税税率水平时需要考虑的因素。

(2)税率的形式和水平

碳税税率形式与计税依据密切相关,由于采用二氧化碳排放量作为计税依据且二氧化碳排放对生态的破坏与其数量直接相关,而与其价值量无关,应采用从量计征的方式即采用定额税率形式。

(3)税率动态调整机制

为了能够激励纳税人二氧化碳减排行为又不能对我国产业的国际竞争力形成过度影响继而影响低收入人群的生活水平,短期内应选择税率低和对经济负面影响较小的碳税,然后逐步提高。另外根据我国经济社会的实际发展状况,与他国建立国际协调等方面的需要,建立起碳税的动态调整机制,以便更好地发展碳税在二氧化碳减排和能源节能上的重要作用。

5.征税环节

碳税的征税环节有生产环节和消费环节两种。生产环节应该由从事化石能源的生产、精炼、加工企业缴纳;消费环节即批发或零售环节应该由化石能源的销售商缴纳。

由于碳税的最终纳税人是消费化石能源的企业和居民,从实际管理和操作角度出发,在生产环节征税有利于税收的管理和源泉控制。而从充分发挥碳税的税收政策效应可以在消费环节征税并可设计为价外税有利于刺激和鼓励消费者减少能源消耗。

我国现行资源税对煤炭、天然气和石油的征收是在生产环节,消费税对成品油的征收也是在生产环节。我国目前对煤炭、天然气和成品油征税的做法,将碳税的征税环节设在生产环节,能够有效地保证碳税的有效征收,减少税收征管成本。具体来看:对于煤炭、石油和天然气,生产环节上由资源开采企业缴纳;同时,在征税环节对于汽油、柴油等成品油,由石油的精炼、加工企业缴纳。由消费后移到生产环节后,会出现进口化石燃料需要征税的问题,因此,可以考虑对进口环节的化石燃料进行征税。

6.税收优惠

税收优惠能体现国家对经济政策的调控方向,因此碳税的税收优惠应该设计的灵活、详细。在税率上给予较大的优惠空间,国外碳税的优惠政策主要涉及以下三个方面:一是能源密集型行业;二是对二氧化碳排放削减达到规定标准的企业给予补贴;三是对居民个人的优惠。

从国际经验来看,并结合我国的具体国情,我国碳税税收优惠应设计如下:

第一,能源密集型行业享受税收优惠应该有一些法律上的条件(如与相关国家签订二氧化碳减排或提高能效的协议),根据情况在不同时期对受影响较大的能源密集型行业建立健全合理的税收减免与返还机制。

第二,采用技术减排和回收二氧化碳达到标准的企业可以给予减免税优惠。

第三,居民个人的优惠从民生角度考虑,征收碳税后基本生活受影响较大的低收入居民应对其生活中消耗的煤炭和天然气排放的二氧化碳,暂不征税。

7.征收方式

一般认为碳税可以有三种征收选择,一是税务机关征管;二是环境保护部门征管;三是由税务机关和环保部门配合征管。大多数学者认为第三种征管方式比较可行。环境保护部门可以对污染源进行定期监测,然后由税务部门计征税款并对纳税人进行监督管理。这样能充分发挥两个部门的优势,提高碳税征管效率。

[1]张艳纯,刘建民.碳减排目标约束下的财税政策创新[J].上海经济研究,2011(7).

[2]肖捷.改革和完善税收制度[J].行政管理改革,2010(11).

[3]白彦锋.碳关税与我国现行税制中“碳税”政策调整[J].税务研究,2011(1).

[4]高世星,张明娥.英国环境税收的经验与借鉴[J].涉外税务,2011(1).

[5]马海涛,白彦锋.我国征收碳税的政策效应与税制设计[J].环境与税收,2010(9).