欧洲债务危机对欧洲和中国的影响

商雯刘杰

(山东财经大学金融学院,山东 济南 250014)

一、欧洲主权债务危机爆发的原因

(一)二战后,欧洲各国纷纷建立以高福利为特色的社会收入分配和社会保障制度

一是普遍采取“高工资”政策。就连希腊这样欧洲较为贫穷国家的工资水平一直都在高速增长,尽管GDP的增速始终在1%~2%左右,实际工资增速却一直在5%以上,在2008年达到了8%(高于欧盟国家4个百分点)。二是巨额社会福利负担。各国建立了包括儿童津贴、病假补助、医疗保险、教育、住房补贴、失业救济、养老保险等各类福利制度,涵盖社会生活的各个方面。希腊失业率常年在10%左右,这在欧洲地区并不算最高,但对于一个底子相对比较较薄的国家来说,失业救济却是沉重的压力。希腊的退休工人享有退休前收入的96%左右,养老福利在OECD的30个最富有的国家里也是名列前茅。而希腊总体税收一直维持在GDP的40%,多年没有提高,支出却处于逐年增加状况。这种财政收入勉强维持与工资福利持续攀升的情况形成非常明显的对比,财政压力愈来愈大,危机隐患也不断积聚。

(二)欧元单一的货币制度的先天缺陷使其在危机应对上处于更加被动的位置

单一货币制度对欧元区的各国有着降低成本、增加贸易的便利性、促进区域经济一体化的优势。但这种制度也存在一些先天缺陷。其一,欧元区诸国在享受统一货币低成本的同时,也让渡甚至丧失了货币政策独立性以及主动权,因为在欧元区内不论穷国还是富国,财政状况以及进出口形势如何,都实施“一刀切”货币政策,特别是延续德国“无通货膨胀的经济增长”的模式,使得希腊等国一直享受到将近十年的低廉借贷成本,维持了较高经济增长水平,但同时掩盖了其生产率较低但劳动成本较高等结构性的问题。同时,单一的货币政策与欧元区各国政府各自为政的财政政策必然会出现矛盾。本轮金融危机爆发后,为了挽救本国经济,各国只有采取依靠财政赤字政策缓解危机的措施,这在客观上助长诸多国家不负责任的赤字行为。其二,在实行单一货币制度和欧洲经济一体化的背景下,一国主权债务危机经常会通过“传染”效应向其他的国家扩散。其三,在危机救助机制的方面,在欧盟现有的法律框架下,欧洲央行不能对其成员国进行救助,这难免加剧了市场看空欧元以及看空欧元区经济前景的冲动。而且,在欧元区的内部,德国、法国等诸多发达国家在救助希腊和本国的利益之间很难权衡,虽然希腊有向IMF寻求援助的想法,但遭到了欧盟反对,认为这将很有可能损害到欧元区的信誉和欧元的地位,危机救助面临“两难”的选择。

二、欧洲主权债务危机对欧洲的影响

(一)欧元贬值

西方经济学家普遍认为,长期一直推行积极财政政策比如长期过高的财政赤字会使得总需求超过总供给,由此会造成过高的通货膨胀率。而实际利率是名义利率减去通货膨胀率,这样最终使实际利率降低。资金又是从收益高的地方流向收益低的地方,欧元的利率降低很可能会引起投资者对欧元的需求降低,从而使欧元贬值。

过高通货膨胀率对德国来说是最极不能容忍的,如果欧洲央行为了抑制通货膨胀而采取提高利率的手段势必会引起投资的减少,这在全球金融危机大背景下可能会造成经济的进一步萧条。

(二)劳动力转移加速

欧洲主权债务危机爆发使得欧元区各国开始大规模削减财政赤字,主要针对社会福利方面,改革公民的房屋等方面的补贴,这有利于提高欧元区各国劳动力的转移力度。阻碍欧盟发展的难题之一就是劳动力要素的自由流动问题,福利制度改革之后有利于加快劳动力的转移力度,加快欧洲一体化的进程。

(三)失业率增加,社会不稳定成分增加

自欧洲债务危机爆发以来欧洲的失业率已达到9.7%,同期,欧盟全部国家的失业率水平由9.1%上升到9.2%,这是自2000年以来欧盟失业率的最高值。目前为止,欧盟国家有2,200多万人失业。

三、欧洲主权债务危机对中国的影响

(一)出口减少

中国持续贸易顺差的原因:外部原因,一是,自20世纪80年代以来,以美国等发达国家为母国的跨国公司为了降低成本和提高盈利进行了全球产业布局的大调整,源源不断将其生产和采购基移向东亚等新兴市场经济的国家,以便于利用这里廉价的劳动力等资源,产品很大一部分用于出口。中国顺应了这一潮流,以其丰富廉价劳动力的优势迅速成为了“世界工场”和跨国公司“生产车间”,由此助推了出口的快速增长;二是,在20世纪80年代中期以后,美国和欧洲都从自身利益出发,采取甘于当消费国和债务国经济战略,依靠超量发行美元和欧元以及增加对外负债的手段来支撑其国内的高消费、低储蓄,从而成为了巨大的消费市场,不断吸纳以中国为代表的贸易国家的廉价产品,由此造成了中国巨大的贸易顺差。

(二)人民币升值压力减弱,警惕热钱流出对市场造成的波动

2009年下半年以来人民币升值呼声不断增大,美国为了自身利益企图将中国列为汇率操纵国,造成了国际热钱的纷纷涌入,房地产价格的迅速上涨。然而美国不得不暂缓退出量化宽松货币政策,一方面由于欧元的贬值,美元指数不断上升,以美元为标价的能源和金属价格下跌使得美国国内的通货膨胀的压力得到缓和。另一方面,美元升值。而且奥巴马政府推行强势美元的政策,以政府干预为手段在世界经济基本面出现下滑态势时使美元处于坚挺局面。此时又由于欧洲主权债务危机的爆发人们对欧洲经济丧失信心,再加上新兴市场国家对资本管制较严格,于是越来越多的资金必将会涌入美国市场,以直接和间接投资的方式推动美国资产价格上涨,如果此时美国采取加息策略,提高美元资产的收益率提高则必然会带来更大规模的资金流入,甚至会出现新一轮价格泡沫。在世界经济出现新一轮低潮时美国暂缓加息政策可以增加投资者的信心,然而加息是美国的必然选择,一系列量化宽松的货币政策增加了货币的流动性,为了防止新一轮通货膨胀的发生,美联储必须适时将多余的资金从市场上收回。

2.协整关系检验。各个汇率指数数据都是一阶单整序列,可以对其进行协整分析。本文采用E-G两步法对各个汇率指数进行协整检验。检验结果显示,残差序列是平稳的。

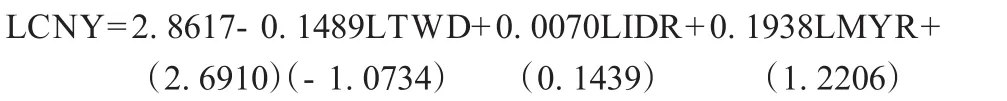

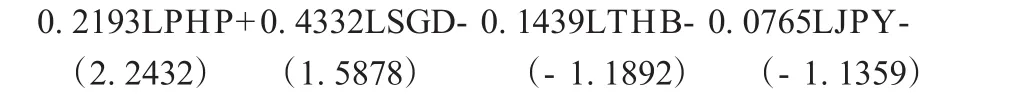

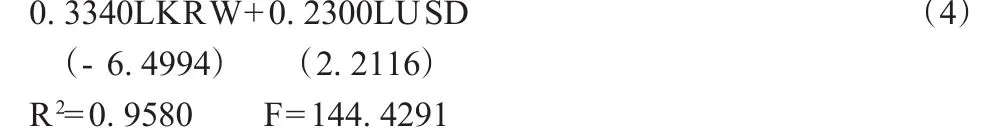

对所有变量做最小二乘回归的方程为:

对上式的估计残差序列进行ADF单位根检验,检验结果显示t值为-5.6464小于显著水平为1%时的临界值-3.5332,所以可以认为估计残差序列是平稳的,进而表明变量之间存在协整关系,同时也确保后文对于汇率指数的计量和回归分析是有效和有意义的。

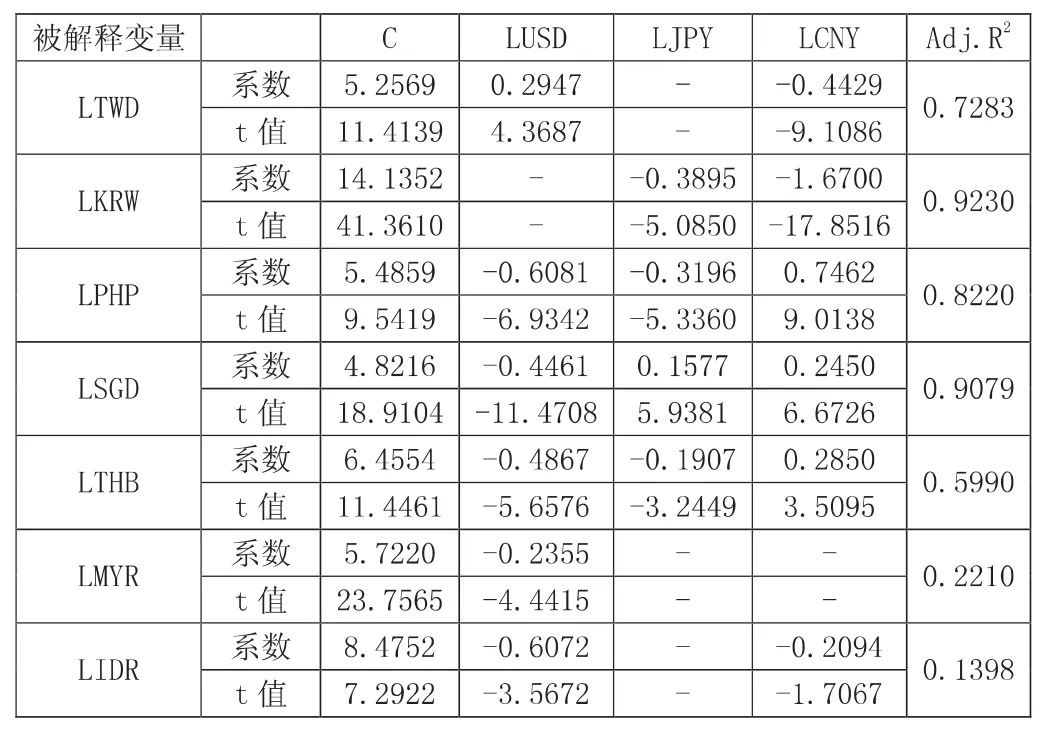

3.基于货币锚效应的回归分析。运用Eviews6.0软件,分别以LTWD、LPHP、LSGD、LTHB、LMYR、LIDR、LKRW 作为被解释变量,以变量显著性(t值)、方程显著性(F值)和AIC值作为评价指标,分别从对应的1个FullModel以及6个Reduced Model中筛选出一个最优的回归方程。东亚主要经济体货币汇率最优回归方程汇总结果如表3-1所示。

表3-1 东亚主要经济体货币汇率最优回归结果

4.实证结果分析。从检验的结果来看,除马来西亚吉林特和印尼盾方程的拟合度较低外,其余货币的汇率与解释变量间均存在显著的线性关系。尤其是韩元,它的汇率货币篮子有92.30%都可由日元和人民币这两种基准货币的汇率来解释。

从权重的大小来看,人民币在台币、韩元、菲律宾比索、新加坡元、泰铢、马来西亚吉林特以及印尼盾的汇率货币篮子中都占有重要地位。特别是在台币、韩元和菲律宾比索的汇率货币篮子中,人民币已经超过美元成为第一权重货币。这可以从一定程度上说明人民币实际上已经成为东亚区域的锚货币。另外,人民币还是新加坡元、泰铢以及印尼盾的汇率货币篮子中仅次于美元的第二权重货币。这说明人民币对东亚货币的影响虽然相对美元仍有差距,但是相对日元已经领先。而在马来西亚吉林特的汇率货币篮子中,人民币以及日元的权重均不存在显著的作用。

四、政策建议

虽然在一个货币体系中,人民币成为锚货币的选择是经济选择的结果,但也需要采取一些积极的措施,用以完善人民币成为“锚货币”的条件,使隐性“货币锚”变为显性“货币锚”。首先,提升综合国力。人民币要想成为东亚区域关键货币,提升综合国力是根本。其次,完善金融体系。作为区域关键货币,起到不仅仅是交易作用,更重要的是具有价值储藏功能,因此人民币区域化需要国内金融体系的配合。再次,加强贸易联系。虽然中国与东亚国家的经贸联系越来越紧密,但是与东亚国家的贸易协商机制仍有待建立。最后,开展经济对话。政府应积极开展东亚区域内政府间的经济、金融以及贸易对话,继而推动人民币主导经济区的迅速形成。

[1]李晓、丁一兵.亚洲的超越[M].北京:当代中国出版社,2006.

[2]陈志昂.东亚货币竞争性均衡与人民币货币锚效应[J].经济理论与经济管理,2008(4).

[3]高海红.最优货币区:对东亚国家的经验研究[J].世界经济,2007(6).

[4]石建勋、全淑敏、钟建飞.人民币成为区域主导货币的实证研究[J].财经问题研究,2011(1):58-67.

[5]李晓、丁一兵.论东亚货币合作的具体措施[J].世界经济,2002(11).

[6]石建勋.人民币的区域化和国际化基于[J].西部论丛,2009(2).