部门间隐性担保与房地产信贷风险研究

宋凌峰

房地产行业是国民经济的支柱产业之一,在地方经济发展中处于基础性地位,对国家宏观经济稳定也有重要影响。同时,房地产行业属于资本密集型行业,土地整理、房地产开发和销售都依赖于银行的信贷资金支持。房地产行业经过10年的快速发展,房地产价格泡沫不断积聚,有可能引发大规模的银行贷款坏账,由此房地产行业的风险具有系统性风险的特征,目前受到社会广泛关注。此外,中国银监会认为房地产贷款风险主要集中在地方融资平台风险,提出要加强防范由融资平台、房地产等可能引发的系统性和区域性代偿风险。当前,对房地产信贷风险的研究主要集中在对信贷风险评价技术和方法的探讨,缺乏对风险形成和累积机制的分析,由此较难对房地产信贷风险提出针对性的政策建议。

本文将基于部门分析框架研究房地产信贷中存在的风险关系,特别是部门间的隐含担保机制,进而对房地产金融风险产生的机理和原因进行探讨。

一、房地产信贷中隐性担保机制的理论分析

房地产信贷中涉及的中央政府、地方政府、金融机构和房地产企业等主体彼此关联,可以使用部门资产负债表的框架进行研究。从部门资产负债表的角度看,房地产信贷存在两个层次的部门间隐性担保机制,并且不同层次的隐性担保具有不同特点,而两个层次的差异导致了银行信贷的过度投放和房地产信贷风险的集中。

(一)两个层次隐性担保机制的构成

在房地产信贷中,地方政府对房地产企业进行担保,中央政府对商业银行进行担保。在地方政府对房地产企业的隐性担保中,可以分为直接的隐性担保和间接的隐性担保。地方政府为了改善基础设施和扩大投资规模来推动地方经济发展,使用地方融资平台和土地储备中心等地方政府特设载体来筹集资金。特设载体主要通过银行信贷来获取资金,其偿还贷款的资金需要地方政府统一调配,因此银行对特设载体的贷款风险控制依赖于区域开发土地未来价值的增长和地方政府对特设载体的担保。由于房地产企业向银行抵押的资产主要为土地,地方政府保持土地价格稳定和增长客观上也为市场化程度较高的房地产企业提供了担保。由此,地方政府对特设载体提供了直接的隐性担保,且为市场化程度较高的房地产企业提供了间接的隐性担保。中央政府包括中央银行和财政部门。中央政府对金融机构的隐性担保主要是基于中央银行作为金融体系最后贷款人的责任。当金融体系出现系统性危机时,中央银行要对金融机构进行救助,并向金融系统注入流动性。

房地产企业向金融机构借贷,构成相应部门的负债和资产。地方政府向房地产企业的担保,构成地方政府的负债和房地产企业的资产。中央政府向金融部门提供的担保,构成中央政府的负债和金融部门的资产。根据Gray、Merton和Bodie(2006:12637)提出的理论,两个层次隐性担保可以模型化为看跌期权,相应隐性担保价值可以使用期权定价方法进行衡量。基本思想是构造企业部门和金融部门的或有权益资产负债表,并以此进行部门间的风险分析;或有权益资产负债表是市场价值的资产负债表,由资产市场价值、权益市场价值和风险债务市场价值构成。从权益的市场价值出发使用或有权益方法计算债务的市场价值,债务的名义价值扣除市场价值后剩余的价值为债权人为债务人提供的看跌期权价值。由于有地方政府和中央政府担保,金融部门和企业部门的债权人所承担的看跌期权转由地方政府和中央政府提供。

(二)两个层次部门间隐性担保的特点

在房地产信贷中,两个层次隐性担保机制的性质存在差异。地方政府对房地产企业进行担保,并不具有实质性的约束力。当土地价格下降、地方融资平台和土地储备中心出现清偿力问题时,地方政府并不一定对其进行救助。其对市场化程度较高的房地产开发企业的担保是地方政府对特设载体担保的衍生效果,地方政府并不会进行救助。而中央银行对金融体系的隐性担保,具有实质性的约束力。当银行系统出现清偿力危机时,中央银行必然会充当最后贷款人并提供流动性。

两个层次的部门隐性担保机制在性质上的差异为认识房地产信贷及其风险提供了新的视角。地方政府通过对房地产企业进行担保获取银行信贷资金,但这种担保属于软约束,当房地产企业出现违约时,商业银行不良资产增加,风险从房地产企业部门转移到金融部门。由于中央银行对金融部门的担保具有约束力,当商业银行出现清偿力危机时中央政府会进行救助,风险从金融部门进一步向中央政府转移。由此房地产信贷的风险传递路径最终是地方政府的风险向中央政府转移,也就是说房地产企业向商业银行的借贷在一定程度上反映了地方政府向中央政府的借贷。

(三)隐性担保对房地产信贷投放的影响

两个层次隐性担保机制对房地产信贷投放具有重要影响。从商业银行的角度来看,隐性担保对房地产信贷的影响有两个方面:一是银行缺乏足够的信息来进行信用风险评价。银行发放房地产信贷虽然首先要考察房地产企业的资信和财务状况,但更依赖于地方政府的担保。而地方政府并不披露有关的财务信息和资金使用状况,而且还存在通过单个项目使用多个平台向银行贷款的现象。二是银行缺乏足够的动力来对房地产信贷进行严格评审。在以风险控制为首要目标的监管安排下,商业银行贷款给房地产企业风险较低,而且容易获得监管者的认同。因此,地方政府、银行和房地产企业可能在一定程度上存在合作,银行有意放松对有地方政府担保的房地产贷款标准。

二、实证分析

由于目前不能获取融资平台和土地储备中心的资产负债表数据,直接估计地方政府对房地产企业担保价值比较困难,由此不能对两个层次隐性担保对房地产信贷的影响进行模型化分析。本文使用计量经济学的方法进行面板数据分析,实证研究目的主要是探讨地方政府对房地产企业的隐性担保对房地产信贷的影响,而没有考虑中央政府对商业银行进行隐性担保从而对房地产信贷的延伸影响,在指标构造上使用地方政府财政缺口率作为隐性担保的替代性指标。

(一)指标选取和数据特征

对房地产信贷受隐性担保影响的计量分析主要考虑房地产信贷规模、地方政府财政缺口、房地产投资规模等三个指标。具体而言,房地产信贷使用房地产贷款增长率(CL)进行衡量。房地产信贷中的隐性担保使用地方财政缺口率(GG)进行衡量,地方财政缺口率为地方政府财政支出超过财政收入的差额占当地国内生产总值的比重。使用地方财政缺口率衡量房地产贷款中隐性担保的原因在于融资平台和土地储备中心等特设载体的借款主要用于弥补地方政府财政缺口,地方财政缺口在一定程度上反映地方政府对房地产企业隐性担保的规模。地方政府财政缺口越大,对特设载体融资的依赖越大,相应隐性担保意愿会越强,担保规模也会越大。影响房地产信贷中重要因素之一是房地产投资规模,在实证研究中使用房地产投资增长率(PI)进行衡量。由于西藏自治区有关数据的局限,本文研究采取的样本涵盖除西藏自治区外的中国内地其他30个省(市、自治区),所选样本期限为2004-2009年,频率为年度数据,数据来源于各年度的《中国统计年鉴》和各个省(市、自治区)《金融运行报告》。

房地产贷款增长率、地方财政缺口率和房地产投资增长率等指标的描述性统计特征如表1所示。对于内地30个省(市、自治区)总体而言,地方政府都存在财政缺口。从相关指标的离散程度来看地区间房地产投资、信贷和地方政府财政缺口存在较大差异,反映出地区间房地产业发展及其风险存在不均衡性,另一方面地方政府对特设载体融资的依赖程度也不同。

表1 关指标的描述性统计特征

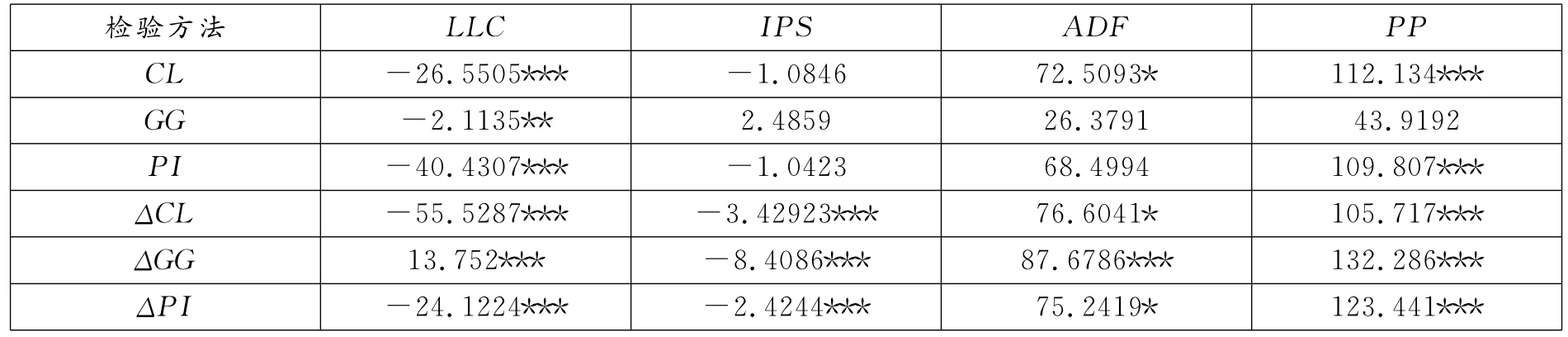

在对面板数据进行模型分析前,要先对面板数据进行单位根检验,以考察数据的平稳性。对房地产贷款增长率(CL)、地方财政缺口率(GG)和房地产投资增长率(PI)的单位根检验结果如表2所示。对不同的检验方法进行对比分析,可以看到CL、GG和PI原序列存在单位根,一阶差分后不存在单位根,由此CL、GG和PI序列均为1阶单整序列。

表2 面板单位根检验结果

(二)面板模型选择、估计方法和实证结果

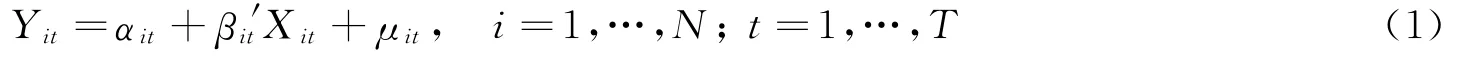

面板数据分析的基本模型为:

其中,Xit′=(x1it,x2it,…,xkit为外生变量向量,βit′=(β1it,β2it,…,βkit为参数向量,K为外生变量个数,T为时期总数。随机项μit相互独立,并且满足零均值、等方差的条件。在本文中房地产信贷增长率(CL)为内生变量,地方财政缺口率(GG)和房地产投资增长率(PI)为外生变量。面板数据模型有混合回归模型、变截距模型和变系数模型三种基本类型,并且后两种模型又分为固定效应模型和随机效应模型。对于使用混合回归模型还是变截距模型一般通过F检验来判断,对于使用固定效应模型还是随机效应模型则通过Haosman检验来判断。

针对模型(1)分别建立混合回归模型和变截距模型并进行回归,然后构造F统计量,如式(2)所示,其中SSEr为混合回归模型的残差平方和,SSEu为变截距模型的残差平方和。

通过计算可得F统计量为4.54,大于对应的阈值1.46(F0.05(29,144))。由此构造变截距模型(3),并使用Haosman检验在固定效应模型和随机效应模型中进行选择。

通过对模型(3)考虑随机效应因素进行估计,然后使用Haosman检验,结果如表3所示。可以看到在10%的显著水平下支持模型(3)采取固定效应模型。

表3 Haosman检验结果

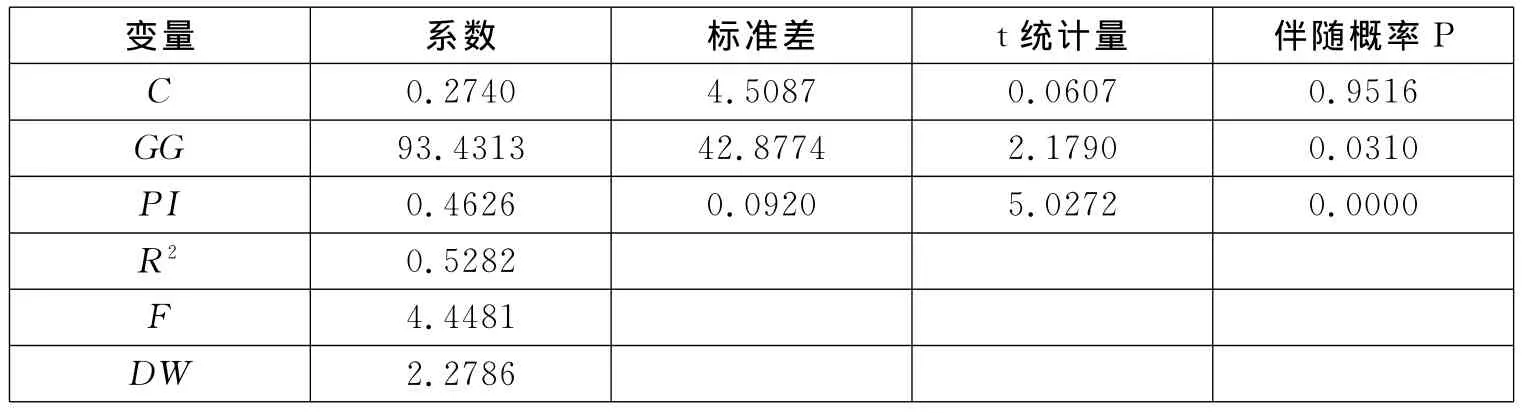

根据表3中Haosman检验的结果,模型(3)可以采取时刻个体固定效应模型进行估计。时刻个体固定效应模型是对于不同截面和不同个体都有不同截距的模型。使用最小二乘法对时刻个体固定效应模型进行估计,结果如表4所示。

表4 参数估计结果

(三)对实证结果的讨论

计量分析结果表明房地产信贷的影响模型通过显著性检验,解释能力达到52.82%,并且两个解释变量都通过了5%的显著性检验,DW指标也表明模型基本不存在序列相关性。模型的基本含义是地方财政缺口和房地产投资规模对房地产信贷存在正的影响。当地方政府财政缺口率上升时,房地产信贷增长率会上升;当房地产投资规模上升时,房地产信贷增长率也会上升。从参数估计结果来看,地方政府财政收支缺口对房地产信贷增长率的影响较大,反映出房地产信贷受地方政府隐性担保的影响较大。因此,对于房地产信贷规模过大和信贷风险不断累积的问题,需要对房地产信贷中的隐性担保机制进行管理和控制。

三、结论及展望

本文基于资产负债表的框架对部门间隐性担保机制和房地产信贷的关系进行研究,探讨了隐性担保机制的构成、特点及其对房地产信贷的影响,然后采用房地产信贷、房地产规模和地方财政缺口等指标进行了实证分析。研究结论包括三个方面:第一,在房地产信贷中存在两个层次的隐性担保机制,即地方政府对房地产企业的担保以及中央政府对金融机构的担保。地方政府对房地产企业的担保分为直接的隐性担保和间接的隐性担保。由于地方政府对房地产开发企业的担保属于软约束,而中央政府对金融机构担保属于硬约束,从风险传递来看,房地产信贷风险实质上是地方政府向中央政府的转移。第二,两个层次隐性担保机制对房地产信贷风险具有一定影响。银行一方面缺乏足够的信息进行房地产信贷的评估,另一方面商业银行也缺乏足够的动力对房地产信贷进行严格的评审,并且商业银行、房地产开发企业和地方政府在一定程度上存在合作。由此而造成银行信贷向房地产行业的过度集中以及房地产信贷风险积聚。第三,对相关指标的面板分析模型表明,房地产信贷和地方财政缺口存在较大的地区差异性和不均衡性,并且地方财政缺口和房地产投资规模对房地产信贷有显著的影响。要通过财税体制的改革和对地方政府投资行为的约束来改善地方政府的财政缺口状况,也须对地方政府对房地产企业的隐性担保机制进行合适的管理。

本文基于部门结构研究了隐性担保对房地产信贷风险的影响,但相关分析仍有待深入,主要包括两个方面:一是本文提出中央政府、地方政府、房地产开发企业和金融机构的两个层次的隐性担保机制,但尚未对隐性担保的价值进行估计,由此在实证研究中使用地方财政缺口作为替代指标进行分析,缺乏结构性的研究。二是尚未对隐性担保及其对信贷的影响在理论上进行深入分析。本文认识到中央政府对金融机构的担保和地方政府对房地产企业的担保的性质不同,对房地产信贷的影响也存在差异,后续研究可以从相关主体作为担保方和被担保方的动机展开,探究房地产信贷规模扩大和信贷风险积聚的原因,并建立相应的约束机制。

[1]曹 明、王卢羡(2010).中国地方政府信用研究.上海新世纪资信评估投资服务有限公司.

[2]欧阳日辉、吴春红(2008).基于利益关系的中央政府与地方政府关系.经济经纬,5.

[3]魏佳宁(2010).地方政府投融资平台风险的成因与对策.国泰君安青岛中期策略研讨会.

[4]张晓晶、孙 涛(2006).中国房地产周期与金融稳定.经济研究,1.

[5]Brixi H(2004).Contingent Liabilities in New Member States.A Workshop Organized by the European Commission Directorate General for Economic Affairs.

[6]Gray D,R Merton,Z Bodie(2006).A New Framework for Analyzing and Managing Macrofinancial Risks of an Economy.NBER Working Paper.

[7]Hemming R(2006).Public-Private Partnerships,Government Guarantees,and Fiscal Risk.International Monetary Fund.

[8]Noel M(2000).Building Subnational Debt Markets in Developing and Transition Economies.IMF Policy Research Working Paper.

[9]Rodden J(2006).And the Last Shall be First:Federalism and Soft Budget Constraints in Germany.Stanford University Working Paper.