金融衍生工具使用对机构投资者影响的理论分析

张腾文

一、引 言

近些年,金融衍生工具被机构投资者广泛运用于国际金融市场,但经过美国次贷危机后,理论界和实务界开始质疑利用金融衍生工具进行风险管理究竟能否提高业绩?机构投资者使用金融衍生工具对投资业绩有何影响?不同的理论对此看法是不同的。

以莫迪格里亚尼—米勒定理(Modigliani Miller,1958:261-297)为理论基石的无关论认为,当市场完善并且资本可以自由流动的时候,由于没有税收和其他市场摩擦,财务杠杆不会对公司的价值产生影响,公司的价值与资本结构决策无关。机构投资者的绩效集中表现为公司的市场价值。换言之,当市场处于充分有效的状态时,套利组合将不复存在,即使投资者使用衍生工具也不会影响公司的价值,因为在这种情况下投资者完全可以通过自制账户套期保值,得到与之相同的收益(Tim,1998:1200-1203)。因此,早期的无关论认为风险管理与价值无关。

而公司价值最大化论则认为投资者使用金融衍生工具对风险进行管理会对投资产生影响。其中,“财务困境成本”假说认为金融衍生工具的使用能降低投资者在未来出现财务困境的概率,进而改变现金流量,现金流量的增大能减少投资者发生债务危机的风险,提升资金的运作效率,从而实现价值的增长。“投资不足”假说则从另一角度进行解释,该假说认为金融衍生工具的合理使用可以有效降低投资收益的波动性,增加投资弹性,解决投资不足等问题,最终也会提升公司价值。总之,公司价值最大化论认为,使用金融衍生工具进行风险管理将会提高公司价值。(Smith和Stulz,1985:391-405;Nance等,1993:267-284;Froot等,1993:1629-1658)。

已有的研究大多基于公司的角度来讨论金融衍生工具影响问题,很少有从机构投资者投资的角度来剖析金融衍生工具的影响本质。本文试图从投资的角度在理论上阐述金融衍生工具使用对机构投资者(以下简称“投资者”)投资收益的影响。

二、一个新的分析框架:投资收益中性理论

金融衍生工具以其低成本、高风险的外在特征而明显区别于传统的投资工具。表面上看,似乎高风险会带来高收益,但实际情况是高风险的投资行为未必会带来高收益的对称结果。那么,金融衍生工具的作用机理是什么?金融衍生工具对投资结果的影响到底是怎样的?下面我们将以马柯维茨投资组合理论和资本资产定价模型为基石进一步探讨这个问题。

(一)理论假设

马科维茨(Markowitz,1952:77-91)的分散投资与效率组合投资理论提出了一个风险厌恶的投资者在众多风险资产中如何构建最优资产组合的方法。但是,马科维茨的理论与现实世界严重脱节,很难完全被投资者采用。CAPM(Sharpe,1964:425-442)发展了马科维茨理论,把资产的预期收益率与风险资产之间的理论关系用一个简单的线性关系表达出来,它使投资者可以根据绝对风险而不是总风险来对各种竞争报价的金融资产作出评价和选择。但是,由于CAPM的假设前提与现实不符,无法在现实中更好地运用。鉴于此,为了更科学地研究金融衍生工具对机构投资者投资结果的影响,笔者放松资本资产定价模型(CAPM模型)与现实不符的理论前提,舍去信息传递无成本和预期一致性的约束条件,提出以下假设:(1)投资者都是理性的,即投资者都是风险厌恶者,其追求投资资产组合标准差最小化,期望财富效用最大化;(2)投资者是价格接受者,证券价格不受单个投资者交易行为的影响;(3)存在无风险资产,投资者能够以无风险利率不受金额限制地借入或者贷出款项;(4)各种证券组合之间的转换没有交易费用;(5)投资者对证券收益率概率分布的看法一致;(6)投资者根据组合的预期回报率和标准差来选择最佳组合;(7)投资者在使用金融衍生工具(以下简称衍生工具)时,不改变无差异曲线和投资总资本。

(二)无衍生工具的投资组合收益和风险

在考察衍生工具使用对机构投资者绩效影响之前,我们先对机构投资者的收益说明如下:假定证券的内在价值是由其所代表的项目未来现金流的现值决定,且随着时间的推移,证券价格会逐渐反映证券的内在价值。那么,当机构投资者长期持有某证券时,其投资收益主要取决于此证券的买入价格。

这里定义无衍生工具的证券组合为“单组合”,并假设单组合中资金被充分利用;定义包含衍生工具的证券组合为“复合组合”,并假设复合组合中资金被充分利用。

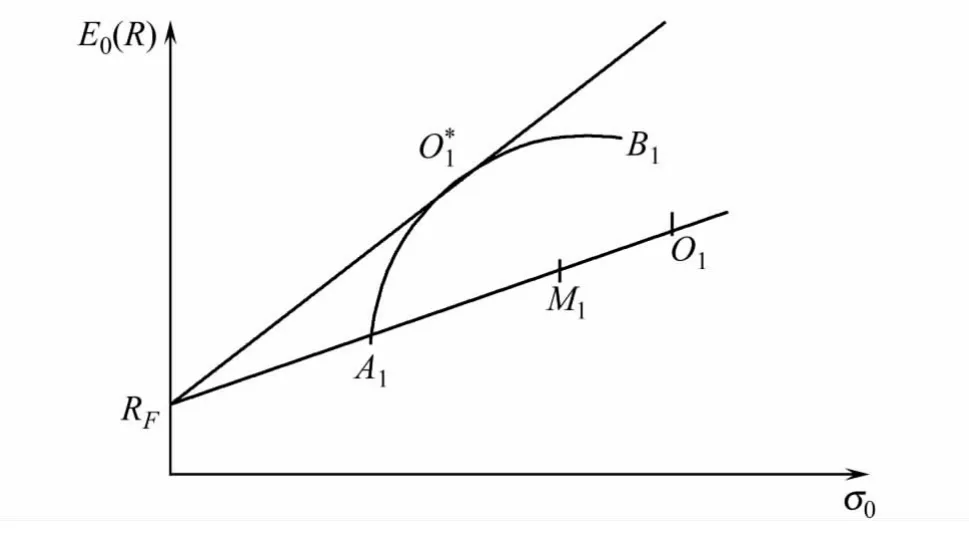

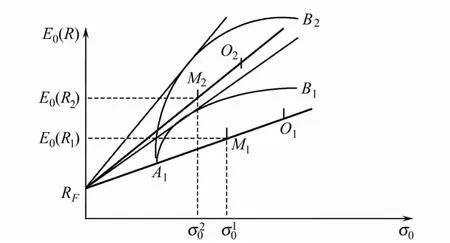

在没有使用衍生工具的情况下,假设存在一个机构投资者S,根据前述理论假设,该机构投资者S根据自己的判断,找到证券组合可行集,此可行集的有效边界是曲线A1O*1B1(详见图1)。由于假设各种证券组合之间的转换本身不存在交易费用,可知这个可行集为凸集。由于投资者所掌握的信息和判断能力不同,这里的有效边界不同于CAPM中风险性证券组合的有效边界。投资组合的选择及投资收益主要取决于投资者的决策能力和风险偏好(赵德武,马永强,2004)。

图1 投资者“心目中”的投资组合收益与风险

然后,过点RF做曲线A1O*1B1的切线RF1O*1,根据前述假设:各种证券组合之间的转换本身不存在交易费用,投资者能以确定的利率借入和贷出所需要的任何数量的资金,投资者可以在无风险资产和风险资产之间进行任意组合,无风险收益率为常数,我们可知,切线RF1O*1是该机构投资者心目中投资组合的有效集。切点O*1是其心目中的最佳组合,RF为无风险收益率,A1为最少风险组合,B1为最大预期回报率组合。

最后,机构投资者根据自己的风险偏好和决策能力选择最优投资组合。假设选定的有效集在直线RFO1上,所选择的投资组合在M1点,投资组合的预期收益为E0(R1)。

(三)使用衍生工具的投资组合收益和风险

下面将分三种情况讨论机构投资者使用衍生工具对其投资组合绩效的影响。

第一种情况:基于套期保值目的

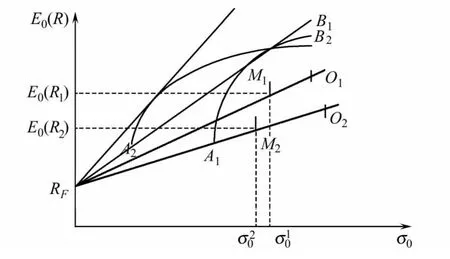

当投资组合中基于套期保值的目的加入金融衍生工具时,有效边界将发生变化。假定投资者S投资决策是正确的,由于套期保值是以不增加投资组合预期回报率,规避价格波动风险为目的,因此,有效边界上的A1点将向左移动到A2点;B1点向下移动到B2点。沿RF点作曲线A2O*2B1的切线,切点O*2是加入衍生工具后的投资者心目中的最佳投资组合(为了使图更清晰,图中未注明O*1切点和O*2切点)。

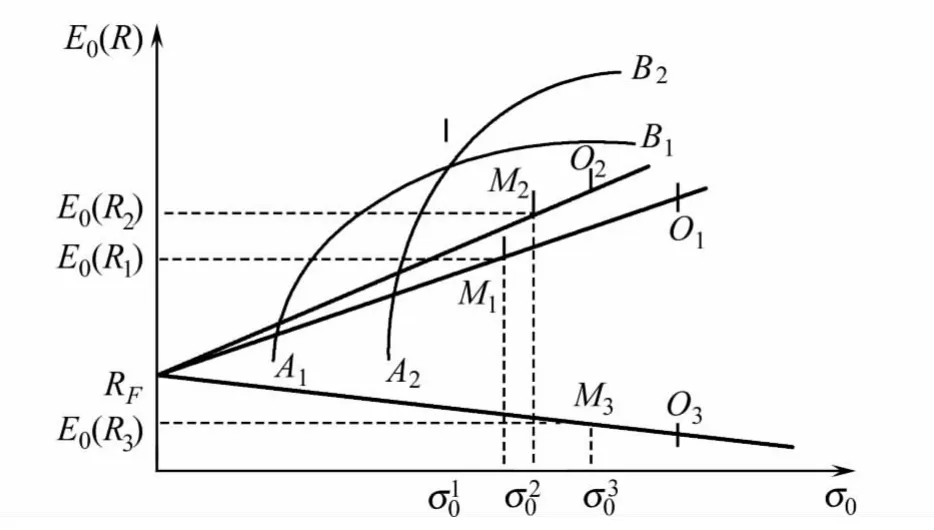

当加入衍生工具进行套期保值后,相当于衍生工具这部分对市场组合的风险做出了一定的负的贡献,即投资于这些证券的资金越多,市场组合的风险也就越小,复合组合比单组合对市场指数敏感性更低,因此组合2证券市场线的斜率比组合1证券市场线的斜率更低,机构投资者S的有效集变为RFO2。根据假设:每个机构投资者在使用衍生工具时,不改变无差异曲线和投资总资本,我们可知,机构投资者S的无差异曲线未发生变化,无差异曲线与有效集RFO2的切点M2即为此时机构投资者S所选择的最佳投资组合,设此时投资组合的预期收益为E0(R2),如图2所示。

图2 套期保值的投资组合收益与风险

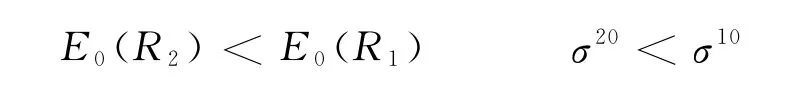

由图2可以看出,

因此,在不完善市场下,当投资总额不变时,使用套期保值能够为机构投资者降低风险,但同时也会减少投资收益。在某种程度上来说,使用套期保值相当于改变了投资者的风险偏好。

于是,得出:

结论一:在不完善市场下,如果是基于套期保值的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合更能降低机构投资者投资风险,但同时也可能减少投资收益。

第二种情况:基于套利目的

当投资组合中基于套利的目的加入金融衍生工具时,有效边界也将发生变化。假定投资者S投资决策是正确的,由于套利是利用同一种证券的不同价格来赚取无风险利润的行为,因此套利利润根据定义是无风险的,然而实际情况并非如此,套利组合的非因素风险往往会大于0,只是数量非常小,所以在此忽略不计。由于套利是在不增加风险的情况下,增加投资组合的回报率,因此,有效边界上的A1点不动;B1点将向上移动到B2点。沿RF点作曲线A2O*2B1的切线,切点O*2是加入衍生工具后的投资者心目中的最佳投资组合(为了使图更清晰,图中未注明O*1切点和O*2切点)。有效边界扩大,可行集范围扩大。

当加入金融衍生工具进行股指期货套利后,复合组合比单组合对市场指数敏感性更高,因此投资者S的有效集变为RFO2,根据假设:每个机构投资者在使用衍生工具时,不改变无差异曲线和投资总资本,我们可知,投资者S的无差异曲线未发生变化,无差异曲线与有效集RFO2的切点M2即为此时投资者S所选择的最佳投资组合,设此时投资组合的预期收益为E0(R2),如图3所示。

图3 套利的投资组合收益与风险

由图3可以看出,

当加入金融衍生工具进行套利后,相当于用衍生工具这部分无风险资产置换了组合中相应部分的有风险资产,相当于复合组合风险较单组合风险降低。因此,在不完善市场下,利用衍生工具的套利功能能够起到降低风险,提高投资收益的作用。在某种程度上来说,使用套利相当于改变了投资者的风险偏好。

于是,得出:

结论二:在不完善市场下,如果是基于套利的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合更可能增加机构投资者投资收益。

第三种情况:基于投机目的

当投资组合中基于投机的目的加入金融衍生工具时,由于金融衍生工具的杠杆效应,投机将扩大组合的风险和最大预期回报率范围,有效边界将发生较大变化。有效边界上的A1点将向右移动到A2点;B1点将向上移动到B2点。沿RF点作曲线A2O*2B1的切线,切点O*2是加入衍生工具后的投资者心目中的最佳投资组合(为了使图更清晰,图中未注明O*1切点和O*2切点)

图4 投机的投资组合收益与风险

当加入衍生工具后,将分两种情况讨论投资收益的变化:

(1)假定投资者S投资决策是正确的,投资者S的有效集变为RFO2,根据假设:每个机构投资者在使用衍生工具时,不改变无差异曲线和投资总资本,可知,投资者S的无差异曲线未发生变化,无差异曲线与有效集RFO2的切点M2即为此时投资者S所选择的最佳投资组合,设此时投资组合的预期收益为E0(R2),如图4所示。由图4可以看出,

(2)假定投资者S投资决策是错误的,投资者S的有效集变为RFO3,根据假设:每个机构投资者在使用衍生工具时,不改变无差异曲线和投资总资本,可知,投资者S的无差异曲线未发生变化,无差异曲线与有效集RFO3的切点M3即为此时投资者S所选择的最佳投资组合,设此时投资组合的预期收益为E0(R3),如图4所示。

由图4可以看出,

因此,在不完善市场下,利用衍生工具投机会增大风险,即可能提高投资收益,又可能降低投资收益。从某种意义上来说,使用衍生工具相当于改变了投资者的风险偏好。但是,大多数情况下使用金融衍生工具的机构投资者业绩显著差于非使用者(Jose M.Marin和Thomas A.Rangel,2006).

于是,得出:

结论三:在不完善市场下,如果是基于投机的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合投资风险更高,但投资收益不确定。

三、研究结论及其进一步解释

(一)主要研究结论

使用金融衍生工具未必会提高机构投资者的业绩,影响结果将与其使用目的有关。在不完善市场下,如果是基于套期保值的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合更能降低机构投资者投资风险,但同时也可能减少投资收益;如果是基于套利的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合更可能增加机构投资者投资收益;如果是基于投机的目的使用金融衍生工具,当投资总额不变时,复合组合比单组合投资风险更高,但投资收益不确定。

(二)对几个现象的解释

1.为什么不同的机构投资者使用衍生工具会有不同的收益结果?

国外不同研究者分别用实证方法分析了衍生工具使用对基金业绩和风险的影响,从实证结果来看,不同研究者得出的结论有所不同。部分研究发现使用衍生工具的基金其业绩并不显著优于未使用者;还有部分研究发现衍生工具的使用并不能有效提高共同基金业绩。

笔者认为这些分歧可能主要由以下两方面原因造成的:一是由于不同机构投资者使用金融衍生工具的用途与方法存在差异性,因此导致投资结果有所不同。当金融衍生工具被用于投机时,大多数使用金融衍生工具的机构投资者其投资业绩显著差于非使用者;当金融衍生工具被用来作为套期保值的工具时,衍生工具的使用能降低风险,但不一定会提高原证券组合投资收益;当金融衍生工具被用来作为套利的工具时,此时衍生工具的使用不仅会降低组合风险,而且可以提高机构投资者的绩效。二是由于不同机构投资者的决策能力和风险偏好不同,导致其投资结果不同。投资者的决策能力将直接决定投资的收益,当使用金融衍生工具的机构投资者比非使用者决策能力差,并且其对于风险的偏好更大时就可能出现使用金融衍生工具的机构投资者其收益差于非使用者。

2.为什么金融衍生工具有时会导致巨额亏损?

金融衍生工具是一把双刃剑,不同的投资者在使用衍生工具时的预期收益与未使用衍生工具时的预期收益之间的差距是不同的。这种差距主要取决于两个因素:一个是对有效投资组合的决策能力的不同,表现为直线RFM2的选择不同;二是投资者各自的风险偏好不同。风险偏好的不同会导致不同的投资收益。投资者决策能力越强,使用金融衍生工具的投资收益与非使用金融衍生工具的投资收益差距就越大。如果投资者的决策能力低到图中过RF的水平直线以下,那么投资者风险偏好越高,使用衍生工具后,其所遭受的损失就越大。用金融衍生工具进行投机,相当于增大风险偏好。如果决策正确,投机收益为正放大;如果决策错误,投机收益为负放大。因此,使用金融衍生工具有时会导致巨额亏损。长期资本管理公司套利的成功和失败就是很好的证明。

3.为什么套期保值不能获得高收益?

套期保值的目的是使最终结果更加确定,即能降低风险,但不能改进最终结果。机构投资者进行套期保值,在规避风险的同时,也放弃了获得额外收益的机会,因此套期保值不能获得高收益。另外,由于现实市场不是充分有效的市场,只要是参与金融衍生品市场,就肯定存在风险,即便是套期保值,也同样存在风险。

[1]威廉.F.夏普等(1998).投资学.北京:中国人民大学出版社.

[2]赵德武,马永强(2004).决策能力、风险偏好与风险资本,会计研究,4.

[3]Froot,K.A.,D.S.Scharfstein,and J.C.stein(1993).Risk Management:Coordinating Corporate Investment and Financing Policies.Journal of Finance 48(5).

[4]John C.Hull(1999).期权、期货和其它衍生产品.北京:华夏出版社.

[5]Jose M.Marin,Thomas A.Rangel(2006).The Use of Derivatives in the Spanish Mutual Fund Industry.Available a at SSRN 945191.

[6]Markowitz,Harry M.(1952).Portfolio selection.Journal of Finance 7(1).

[7]Modigliani,F.,M.H.Miller(1958).The Cost of Capital Corporation Finance,and the Theory of Investment.A-merican Economic Review 48(3).

[8]Nance,D.R.,C.W.Smith,Jr.,C.W.Smithson(1993).On the Determinants of Corporate Hedging,Journal of Finance 48(1).

[9]Tim Opler(1998).Financial Markets and Corporate Strategy.Journal of Finance 53(3).

[10]Sharpe W.(1964).Capital Asset Prices.A theory of Market equilibrium under conditions of risk,Journal of Finance 19(3).

[11]Smith,C.W.,and R.M.Stulz(1985).The Determinants of Firms’Hedging Policies,Journal of Financial and Quantitative Analysis 20(4).