香港人民币离岸市场流动性影响因素与应对策略分析

李艳丰,曹龙骐

(深圳大学中国经济特区研究中心,广东 深圳 518060)

香港人民币离岸市场流动性影响因素与应对策略分析

李艳丰,曹龙骐

(深圳大学中国经济特区研究中心,广东 深圳 518060)

流动性是人民币离岸市场的关键所在,发育良好的离岸市场对于人民币国际化起着一定的促进作用。基于流动性供给理论和离岸市场本身的特征分析,香港人民币离岸市场流动性影响因素主要包括人民币跨境结算、离岸人民币借款意愿、汇率稳定程度和货币管理当局调控力度等四个方面。由此分析中可以得出,未来人民币离岸市场的创建主要取决于境外企业对人民币作为贸易货币的接受程度、资本账户进一步有管理的开放水平和离岸金融中心自身建设。

流动性;人民币离岸市场;跨境结算;信用创造

自我国跨境贸易人民币结算试点以来,人民币在跨境结算中使用比重不断增长。与此同时,人民币离岸市场发展迅速,人民币的融资功能也在不断完善。据商务部数据显示,在我国进出口贸易中,人民币跨境贸易结算所占的比重从2009年的几乎为零,升至2012年第二季度的10.7%;同时作为投融资货币,离岸人民币债券规模累计达2000亿元,离岸人民币贷款由2010年底的20亿元增加到2011年底的308亿元。然而,作为人民币离岸市场流动性风向标的香港银行业人民币同业拆借利率 (Hibor),自2012年年初以来,3个月期人民币离岸Hibor在3%-4%上下波动①,可见香港人民币离岸市场流动性持续性偏紧。流动性紧缩不利于离岸市场的宽度、深度和创新产品的拓展。在离岸市场作为实现人民币国际化重要路径的背景下,探讨人民币离岸市场流动性影响因素,有着重要的理论和现实意义。

综述目前学者们对发展人民币离岸市场②的研究主要可归纳为三类:一是研究离岸市场价格形成。李晓、冯永琦认为香港离岸人民币实现利率市场化的主要因素在于离岸人民币的供给和需求,关键因素来自政策层面的放松管制[1];二是研究离岸市场供求平衡关系。Peter M.Garber认为在岸人民币对美元汇率的提升是当前香港人民币存款市场发展迅速的初始驱动力[2];三是研究离岸债券市场作为人民币国际化重要策略。裴长洪和余颖丰认为在我国资本账户尚未完全开放的条件下,离岸债券市场的建设,是一国货币的投资职能向价值储蓄职能转变过程中最重要的环节,是极佳的策略选择[3]。综上所述,可以看出已有文献对于离岸市场的流动性影响因素分析较少。

本文以流动性供给理论为根据,结合近几年创建香港人民币离岸市场的实践,解析香港人民币离岸流动性影响因素构成,试图为更好地创建人民币离岸市场提供新的思路。

一、流动性内涵、流动性供给理论及启示

(一)流动性内涵

在经济学中,流动性(Liquidity)是指资产转换成支付清偿手段或者说是变现的能力。在宏观和微观经济学领域中流动性有着不同的内涵:宏观经济层面的 “货币流动性”,主要是指中央银行投放基础货币和银行系统创造货币的过程[4];微观经济层面的“市场流动性”不仅是一个变现问题,而且涉及到是否能通过市场准确地反映金融资产的预期价值。本文对流动性的讨论侧重从“货币流动性”这一界定作为切入点。

(二)流动性供给理论

流动性供给理论基于传统经济学中关于货币供给理论而展开。货币供给理论认为,决定货币供给的因素包括中央银行控制基础货币、中央银行通过存款准备金调节商业银行的可运用资金量、商业银行派生存款能力以及经济发展状况、企业和居民的货币需求状况等因素[5]。离岸市场是人民币在支付手段、记账单位和价值储藏三方面对美元(部分)替代而形成,主要是国内人民币市场存款的延伸,提供的贷款也是国内银行资产业务的延伸。因此,离岸人民币信用创造并不是一个特殊的概念。

那么,人民币离岸市场流动性影响因素到底有哪些呢?(1)结合人民币离岸市场特点,人民币离岸市场的存款供给主要源自因人民币跨境结算沉淀在离岸市场的人民币存款基数(Deposit Base),在不考虑资本管制限制资本流动的条件下,进口商提供的人民币离岸资金和出口商决定的人民币在岸资金,将主要决定离岸市场人民币新增存款的供给,而过去积累的资金差额则决定了离岸人民币存款的货币存量[2]。(2)根据货币供给理论,银行系统利用超额准备金进行贷款或投资进行派生存款创造,当存在货币替代时,借款意愿对存款创造就显得相当重要。(3)除“真实”贸易和投资背景外,价格因素即汇率稳定水平代表着货币竞争中市场对该货币的偏好和信心,是货币国际化的影响因素,同样影响离岸市场流动性水平。(4)货币管理当局主要起着调节离岸市场流动性的作用。

总之,根据上文对流动性供给理论分析并结合离岸市场特征,可以得出影响香港人民币离岸市场流动性的因素主要集中于人民币跨境结算、离岸人民币借款意愿、汇率稳定程度和货币管理当局调控力度等四个方面,下面依次作具体分析。

二、香港人民币离岸市场流动性影响因素

(一)人民币跨境结算

1.人民币跨境结算量持续增长,跨境人民币收付比更加趋向平衡

(1)随着相关政策不断完善,跨境人民币结算业务已经完全覆盖经常账户下所有业务内容以及资本与金融项下多个类别,人民币跨境结算规模与结算比例均不断提高(见图1)。

图1 2010-2012年季度跨境人民币结算一览表

从总量上看,根据人民银行公开数据,2012年上半年跨境贸易人民币结算业务累计发生1.25万亿元,同比增长31%,其中经香港处理的人民币结算额达1.21万亿元人民币,占比达90%以上;跨境直接投资人民币结算业务达1105.5亿元,其中人民币外商直接投资几乎全部经由香港完成。从人民币结算比例看,结合前文提到的数据,我国进出口贸易中人民币结算比重已达到10.7%,同时人民币外商直接投资比例已达到12%,人民币对外直接投资中也有5%以人民币计价。

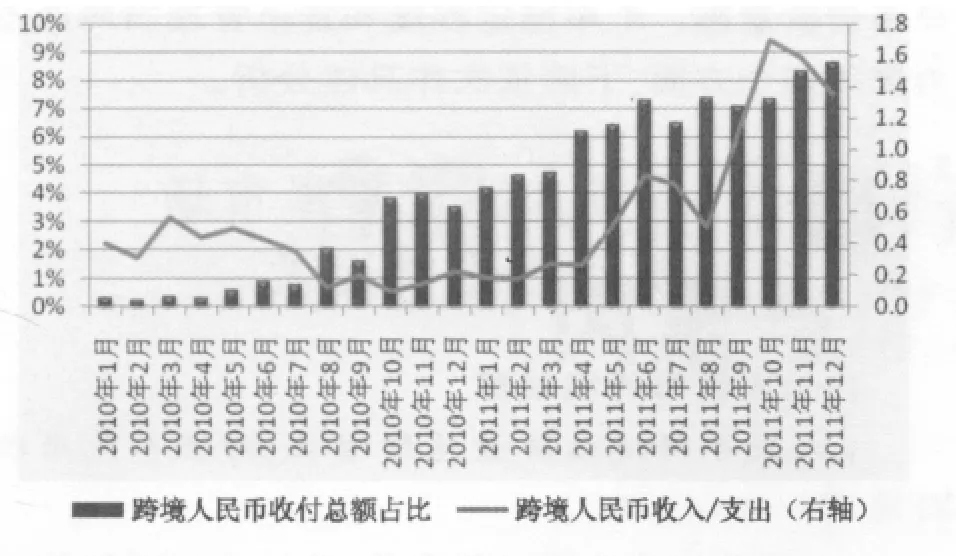

(2)跨境人民币收付比更加趋向平衡(见图2)。2011年全年收付比从2010年的1:5.5上升至1:1.7[6],全年保持人民币净流出态势。在2011年跨境人民币交易规模较上年增长4倍的情况下,全年跨境人民币净流出额与上年基本持平。人民币结算收付比走向平衡,主要原因在于人民币汇率由单向升值转向双向波动,真正出于自身业务发展需要选择人民币结算正在不断增加,进而证实套利的逆转并未改变人民币国际化的发展趋势。

图2 2010-2011年月度跨境人民币收付占比

2.跨境人民币结算规模扩张为离岸人民币存款基数提供来源

如果秉承先周边化区域化后国际化的逻辑,我国与东盟国家间的贸易扩张为双边贸易中使用人民币提供一个重要的增长潜力。2010年东盟国家与中国的贸易盈余达到163.62亿美元,乐观估计,如果50%左右的出口企业选择使用人民币计价和结算,那么东盟国家将产生大约80亿美元的存款,以此类推,世界其他地区大约为870亿美元[7]。另外,对外直接投资是人民币“走出去”的另一条重要渠道。根据商务部对外投资目标,在“十二五”期间全国对外直接投资年均增长17%,五年间累积投资数额将达到5600亿美元。如果其中50%以人民币计价并且60%以上途经香港离岸金融中心,意味着将给香港人民币离岸存款基数带来明显的增量变化,并且创造规模更大的人民币贷款和债券市场。可见从发展趋势看,离岸市场人民币流动性将显著提高。

(二)离岸人民币借款意愿

依据信用创造原理,多倍存款创造的前提条件是市场对人民币作为融资货币的需求,进而通过人民币跨境结算沉淀在香港银行系统的存款引起多倍存款创造。

先看看离岸人民币 (CNH)融资货币功能的发挥。我们知道,离岸市场人民币运用渠道主要包括债券和贷款。首先,CNH债券市场为国内企业、在中国内地开展业务的外资企业,以及政府当局提供多元化债务融资渠道。自2007年香港发行首笔离岸人民币债券至今,债券余额已经累计超过2000亿元,占CNH存款余额的1/3左右。其次,离岸人民币贷款市场潜在贷款需求强劲,主要体现在三个方面:(1)由于规避外汇风险的需求,企业倾向于借到与其收入相匹配的货币,因为可以降低货币错配风险;(2)人民币FDI以及有条件的允许人民币回流令香港的人民币贷款需求增加;(3)人民币汇率双向浮动弹性增强,持有人民币负债的风险较为有限,境外居民与企业愿意持有人民币负债。

另外,考虑到在岸市场与离岸市场经济开放程度的不同,货币乘数的作用存在较大差异。离岸市场是一个开放的市场,资金经常会从该市场流入或流出,所以离岸市场贷出去的资金不一定会自动地以再存款的形式返回,这就意味着离岸市场存在资金漏损。人民币离岸市场存款流出主要表现在两个方面:一是人民币离岸市场回流渠道的建立,允许人民币FDI、点心债券回流以及合格境外机构投资者投资在岸证券市场等;二是离岸市场中的银行以贸易融资和贷款形式拆出人民币导致存款的流出。作为资本管制下的离岸市场,监管当局存在对离岸人民币存款有效实施准备金的空间。在香港金管局规定的人民币存款流动性比率为25%的条件下,假设两种情况:一是存在完全资金漏损,CNH存款减少与CNH存款回流或者流出呈一一对应关系,估计得到货币乘数为1倍;二是不存在漏损的封闭经济体,人民币存款创造的货币乘数最高为4倍,那么我们能够据此得出人民币离岸市场货币乘数在1~4倍③之间。离岸人民币通过“存款—贷款”在香港离岸市场银行体系内有效循环流通,造成货币乘数效应的放大,从而提高香港人民币存量规模。

(三)汇率稳定程度

自2005年汇率改革以来,人民币对美元汇率累计升值超过30%,这增加了市场对人民币的需求。然而,主权货币要想成为国际货币并非在于持续升值,关键依赖于稳定的币值和合理的波动幅度。随着香港人民币离岸市场的不断发展,人民币汇率形成更多受到市场供求关系的影响,我们通过分析离岸即期汇率和在岸即期汇率波动的特征,就可以发现人民币汇率开始逐渐向均衡汇率的方向运行。

从图3我们可以看到,人民币在岸即期汇率和离岸即期汇率的变化趋势逐渐趋于一致,且呈现出协同变动的趋势。总体趋势上看,在岸即期汇率与离岸即期汇率相比较,二者走势基本一致。当然,也必须看到,从2011年8月下旬开始,欧债危机动荡导致市场对美元需求增加,全球避险资金回流,离岸人民币即期汇率和离岸人民币不可交割远期汇率(NDF)出现下跌。与此同时,在岸人民币汇率的波动性也明显提高,由于央行将境内人民币兑美元的中间价定在强侧,在岸人民币即期汇率出现12次跌停。自此,人民币汇率单边升值预期打破,双向波动弹性增大,导致在岸与离岸汇率价差因境内外市场信息流传递以及双向资本流动进一步缩小,呈收敛趋势。

数据来源:w ind数据库。

从价格发现的角度分析,事实证明具有真实货币价值的人民币才能满足非居民的交易和投资需求。人民币币值应随市场供求围绕均衡水平保持长期稳定,这不仅有利于贸易便利和投资便利的实现,也有利于人民币信誉和需求水平的实质性提高。一国货币仅因为持续不断地升值而成为国际货币,其作为贸易结算支付手段最基本职能将被弱化,而货币投机需求被强化,典型代表如日元。为防范日元频繁波动风险,亚洲地区日资企业建立由母公司统一管理以美元为中心的汇率风险管理体制,但因此而严重阻碍日元的使用[8]。

(四)货币管理当局调控力度

通常情况下,一国货币当局充当“最后贷款人”角色,为市场提供流动性支持。香港人民币离岸市场流动性的管理应是中国人民银行与香港金管局的协同和合作。目前看,货币互换安排、存款准备金率、再贴现和回购交易等已成为调控流动性的主要工具。

1.中国人民银行与香港的货币互换主要是为人民币离岸市场的“试验田”[9]提供支撑。2011年11月22日,央行与香港金融管理局续签货币互换协议,互换规模由原来的2000亿元人民币 (合2270亿港币)扩大至4000亿元人民币(合4900亿港币)。央行与香港金管局的货币互换协议为香港金融机构提供人民币流动性,推动人民币跨境结算业务发展,提供足够流动资金保持离岸人民币市场的稳定。

2.央行通过变动清算行的超额存款准备金水平,影响香港人民币持有者保留存款的意愿,调节香港人民币利率与美元利率的利差,以防外币资金加剧兑换成人民币,使香港人民币存款市场稳定持续的发展。

3.香港金管局通过抵押贷款和回购交易等为本地金融机构提供稳定的人民币来源。例如大额点心债券在离岸市场发行往往会推高人民币离岸Hibor价格,金管局的流动性支持政策为稳定市场预期起到告示作用,从而降低流动性紧缩的风险,有助于香港离岸市场的稳定发展。

三、结论与政策建议

基于流动性供给理论和离岸市场特征分析,影响香港人民币离岸市场流动性主要包括人民币跨境结算、离岸人民币借款意愿、汇率稳定程度和货币管理当局调控力度四个方面。并且从流动性影响因素的分析中可以得出,未来人民币离岸市场的发展取决于境外企业对人民币作为贸易货币的认可和接受程度、资本账户进一步有管理的开放和离岸金融中心自身建设。有鉴于此,本文提出以下政策建议。

1.进一步促进人民币贸易结算。尽管目前跨境贸易结算规模累计超过2万亿人民币,但其中相当一部分发生在中资企业境内外的关联公司之间,而真正人民币跨境结算离岸业务(除中国与香港外)仅占约8%[10],在此背景下,应该增加境外公司尤其是大型跨国企业贸易中使用人民币结算,才是真正意义上的人民币国际化。另外,夯实人民币贸易结算在东盟地区已有基础。随着我国在东盟地区“市场提供者”地位不断提升,有利于在该地区双边贸易中推行本币结算。我国经济基本面决定人民币中长期趋向升值,在人民币汇率开始围绕均衡汇率上下波动的条件下,进一步为人民币的良好信誉提供保证,有利于提高市场对人民币的接受程度。对于香港离岸市场来说,意味着人民币流动性增加。

2.推进资本账户进一步有管理的开放。人民币离岸市场建设需要解决人民币投资回报和人民币资金池规模稳定增长两个问题,这都需要资本账户有管理的开放。考虑到人民币需求不断扩张,单靠贸易项下人民币输出推动人民币资金池规模增长显然是不够的,因此,还需要放松资本输出的管制来推动离岸市场的发展。一方面除对出口贸易提供人民币贸易融资外,还可为进口贸易中提供人民币融资,增加离岸人民币流通量;另一方面,在促进对外直接投资便利化的同时,允许境内金融机构对人民币境外直接投资项目提供人民币贷款支持,促成人民币流出,以积蓄更大的“源头活水”并促进人民币离岸市场的不断创新和发展。

3.推进香港离岸金融中心自身的建设,着力创建香港作为离岸结算融资中心和离岸人民币定价中心这一平台。一方面加速建设人民币结算和融资平台,通过路演和推介吸引境外与我国有人民币贸易和投资往来的企业或者金融机构来香港离岸市场融资,进一步推动香港股票交易所和沪深交易所之间的合作;另一方面发挥香港离岸人民币产品的“定价中心”,发展多种形式的离岸人民币产品。包括存款证、贷款、债券等人民币定价投资工具以及人民币衍生产品。使离岸人民币资金在境外循环,减少过度使用“回流机制”而使香港能够留存足够的人民币流动性,支持有规模的人民币离岸金融市场积极和稳步发展。

注:

①3个月期离岸Hibor价格远高于美元同期Libor利率水平(0.4%-0.5%),与在岸人民币Shibor价格接近。

②因香港人民币离岸市场是人民币离岸市场的最主要和典型代表,文中这两个词可以通用。

[1]李晓,冯永琦.香港离岸人民币利率的形成与市场化[J].社会科学战线,2012,(2):91-103.

[2]Peter M.Garber.什么决定了人民币离岸市场均衡[J]金融发展评论,2012,(3):23-33.

[3]裴长洪,余颖丰.人民币离岸债券市场现状与前景分析[J].金融评论,2011,(2):40-54.

[4]李卓琳.金融危机与银行流动性创造关系研究[D].上海:复旦大学,2010.50.

[5]曹龙骐.金融学(第三版)[M].北京:高等教育出版社,2010.274.

[6]中国人民银行货币政策分析小组.2011年第四季度中国货币政策执行报告 [EB/OL].http://www.pbc.gov.cn/publish/goutongjiaoliu/524/index.htm l,2012-02-15.

[7]Vallée.Shahin.The Internationalization Path of the Renm inbi[R].BruegelWorking Paper,2012.

[8]中条诚一,郑甘澍.亚洲的日元国际化(下)[J].经济资料译丛,2002,(4):22-26.

[9]周伍阳.深港人民币离岸市场:人民币区域化国际化的“试验田”[J].深圳大学(人文社会科学版),2011,(1):64-68.

[10]SW IFT.RMB internationalisation:Imp lications for the global financial industry[EB/OL].http://www.swift.com/resources/documents/RMB_White_paper_internationalisation.pd f,2011-10-25.

Factors Affecting RMB’s Liquidity in Hong Kong’s Offshore Market and Response Strategies

LIYan-feng,CAO Long-qi

(Shenzhen University China Center for Special Economic Zone Research,Shenzhen,Guangdong 518060)

Liquidity is key to the vitality of offshore RMBmarkets.A healthy and effective offshoremarket plays an important role in RMB’s internationalization.Seen from the perspective of liquidity supply theory and the characteristics of offshoremarkets,the impact factors of RMB’s liquidity in the Hong Kong offshoremarket mainly include:cross-border settlement,borrowings willingness,exchange rate stability,and monetary authorities control efforts.Our analysis shows that the future of the RMB in off-shore markets mainly lies in foreign enterprises’acceptance of the RMB as a trade currency,the level of the managed liberalization of the capital accounts,and the self-development of the offshore financial centers.

liquidity; offshore RMBmarket; cross-border settlement; credit creation

F 830

A

1000-260X(2013)02-0100-05

2013-12-05

深圳市社会科学基金项目“深港金融合作:人民币离岸化区域化国际化研究”(125A046)

李艳丰(1981—),女,湖南益阳人,深圳大学中国经济特区研究中心博士研究生,从事宏观经济调控研究;曹龙骐(1942—),男,上海人,深圳大学教授、博士生导师,长期从事货币与金融宏观调控理论与实务研究。

【责任编辑:林莎】

——基于三元VAR-GARCH-BEEK模型的分析