双汇发展:分红增加,价值未必

孙旭东

9月份双汇发展(000895.SZ)发布公告称,公司第二大股东罗特克斯有限公司(下称“罗特克斯”)将其所持公司股份以及其所持双汇实业集团有限责任公司(下称“双汇集团”)股权进行质押,用于为双汇国际控股有限公司(下称“双汇国际”)境外银行贷款提供担保。“为偿还银行贷款,双汇国际、罗特克斯及双汇集团在境外贷款协议中向境外银行承诺,其将会在遵守相关法律法规规定的程序的条件下,使得本公司每年将不少于当年经审计合并报表归属母公司净利润并计提盈余公积后的70%用于股东分红。”

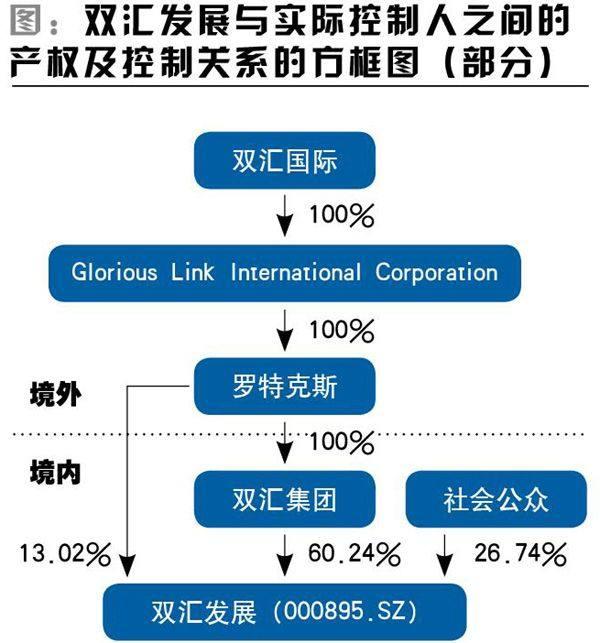

双汇发展年报中的“公司与实际控制人之间的产权及控制关系的方框图”清晰地展示了罗特克斯、双汇集团、双汇国际和它之间的关系。显然,前三者有能力实现让双汇发展增加分红的意愿。

分红过多恐影响发展

我一向主张上市公司提高现金分红力度以回报投资者,近来更是极力主张投资者使用红利贴现法对上市公司股票进行估值,但对这种因大股东的资金需求而增加分红却不敢盲目乐观。毕竟,70%以上的派息率有过高之嫌,尤其是双汇发展2012年年报显示:“公司目前的主要资产经营区域包括河南、湖北、内蒙古、上海、山东、四川、江苏、河北、广东、黑龙江、江西、辽宁、浙江等13个省、自治区和直辖市。”我觉得这表明公司在国内还有很大的发展空间,而发展无疑需要资金支持。

在此之前,双汇发展有着前所未有的雄心勃勃的资本支出计划。据公司年报,“预计2013年公司及子公司在续建项目、新建项目、技术改造、单台设备等方面的投资需支出40亿元,以上资金需求以公司自有资金和银行贷款加以解决。”

虽说即使增加分红力度也只是影响2014年及以后的现金流,但我怀疑,在双汇国际还清贷款前双汇发展很难再有大的资本支出计划了。公司管理层或许可以增加有息负债在资本中的比重以筹措资金,毕竟2012年末公司的资产负债率只有24.80%。然而,我担心增加举债也会受到向双汇国际贷款的境外银行的干预。

蛇吞象财务压力大

双汇国际之所以要向境外银行借款,是为了收购美国上市公司史密斯菲尔德(SFD.NYSE),后者是全球最大的生猪及猪肉生产商。据报道,双汇国际与史密斯菲尔德于9月26日联合宣布收购完成。根据收购协议,双汇国际以每股34美元的价格从史密斯菲尔德的股东手中购得全部股份,史密斯菲尔德股票自26日收盘后将在纽约股票交易所退市。双汇国际为收购股份将支付47亿美元,此外还将承担史密斯菲尔德24亿美元的债务,收购总金额高达71亿美元。这是迄今中国企业规模最大的赴美投资案。

这桩并购对上市公司双汇发展将会产生什么样的影响?分析师们大多持乐观态度。申银万国分析师周雅洁认为,“双汇发展未来计划开发纯低温产品,同时做大屠宰规模。研发和规模化屠宰,这些正是史密斯菲尔德的强项,有望帮助公司更快发展。”还有分析认为,收购后双汇国际的主要盈利来源还是双汇发展,同时罗特克斯为收购质押所持有双汇发展股份,大股东仍将做大双汇发展市值。

企业并购大多追求协同效应,然而最终能够取得多少协同效应却很难说,对这个问题我们不做过多的讨论。

我担心的是这桩蛇吞象式的并购案给双汇带来的财务压力。双汇国际不是上市公司,我们无法获悉它的财务信息。有报道称,双汇国际是一家注册在开曼群岛的控股公司,并不直接从事实际业务,因此我们以双汇发展作为替代对象进行分析。2013年上半年末,双汇发展的净资产仅为120.62亿元,而收购史密斯菲尔德需支付71亿美元,约合436亿元人民币。

双汇国际主要通过债务融资来完成这桩收购。有媒体6月份报道,中国银行纽约分行和摩根士丹利将为双汇国际提供79亿美元的融资。8月30日,双汇国际宣布已与由8家国际及香港地区的银行组成的银团签署了一笔40亿美元的银团贷款协议。该笔款项将用于收购美国史密斯菲尔德公司,此项银团贷款包括一笔25亿美元的三年期贷款,和一笔15亿美元的五年期贷款。

然而,借款终究是要还的,而且有时间限制。以双汇发展2012年净利润28.85亿元来估算,即使公司将利润全部分红,双汇国际也只能得到21.14亿元。仅考虑40亿美元(约合245亿元)的银团贷款,双汇国际的财务压力都非常大。

收购完成后双汇国际的利润来源中增加了史密斯菲尔德,然而这家公司近年来盈利能力欠佳。在截至2013年4月30日的最近一个财年中,史密斯菲尔德的净利润只有1.84亿美元。

这让我想起了发生在2008年的一桩并购案——中联重科(000157.SZ)收购意大利公司CIFA。这两个案例中都有高盛的身影,在交易安排上却有很大不同。

首先,收购方中联重科为A股上市公司,而双汇国际不是。

其次,中联重科的财务压力要小得多。2007年末,中联重科的净资产为36.29亿元,而收购需要支付1.626亿欧元,约合人民币17.27亿元。

最后,交易分步进行——中联重科2008年只收购CIFA60%的股权,其余40%由共同投资方弘毅、高盛和曼达林持有。直到2012年12月,中联重科才决定以2.358亿美元收购CIFA的其余股权。

双汇为什么不效仿中联重科以减轻财务压力值得探讨。如果由双汇发展来收购史密斯菲尔德,由其向银行借款,就可以直接以经营活动产生的现金流(2012年为45.57亿元)来偿还借款本息。由双汇国际来收购,则只能以双汇发展的向其派发的股息来还款(即使双汇发展将利润全部分红,在扣除社会公众股东享有的部分后双汇国际也只能得到21.14亿元)。此外,如果能引入共同投资方,双汇的财务压力会进一步降低。

在双汇国际宣布收购史密斯菲尔德后,一直有传言,称双汇国际将在香港上市,尽管公司方面曾表示,目前还没有这个打算。然而,最新的传言却更加明确——双汇国际将于2014年在港上市,筹资额约10亿美元。

在香港上市,无疑会极大程度地改善双汇国际的财务状况。从这个角度出发,我认为传言很有可能是真的。在港上市,也有利于双汇国际的一些股东退出。

收购背后的隐忧

在这种情况下,我稍微有些担心双汇国际会将更多的心思放在改善史密斯菲尔德的经营业绩上,在史密斯菲尔德和双汇发展发生关联交易时更倾向前者。毕竟,双汇国际持有前者全部股权,而只是间接持有双汇发展73.26%的股权。

对双汇收购史密斯菲尔德,有分析人士认为,这笔交易绝不是产权和市场需求简单相加这么简单——环境因素导致的生产链污染才是这宗交易背后的真正推动因素。双汇看重的是美国安全的农场和干净的水源。“由于清理受重金属和其他致癌物质污染的土地和水路需要投入大量的财力和时间,因此收购拥有自有土地、安全水供应的食品生产商这一动机要比其他理由更有份量……面对环境恶化所带来的灾难性后果,中国食品生产商将别无选择,唯有放眼海外。”

如果真的是这样,则双汇的这桩收购就极其有价值了,尽管财务压力巨大也值得去做。问题是,双汇发展现有业务的价值可就要大打折扣了。