银信理财的历史沿革及法律关系浅析

黄 劲

摘要:银行理财产品成为了居民继银行存款之后的又一投资选择,但作为传统存贷款业务之外的中间业务,其重要性越来越明显。本文试图阐明银行理财产品的历史沿革并分析银信理财产品的基本法律关系。

关键词:银信合作 理财产品 法律关系

中国的银行业开展个人理财业务能够找到的最早的依据是中国银行业监督管理委员会发布的《商业银行个人理财业务管理暂行办法》(中国银行业监督管理委员会令2005年第2号)。自此之后,我国商业银行开始名正言顺地介入了理财业务市场,开辟了存贷款业务之外的又一条盈利新通道。

银监会在《暂行办法》中定义了两种理财业务:理财顾问服务和综合理财业务。其中理财顾问业务简单地讲就是咨询业务,即为客户提供咨询业务,这在之后商业银行的理财业务逐渐被边缘化。因为在中国国情之下,很少有储户会为银行客户经理的咨询付费。储户接触最多的商业银行理财实质上是第二类,即综合理财业务,也就是购买银行销售的理财产品,因为对储户(理财产品购买者)来讲,这是投资,而不是成本,而此种投资的收益率是远高于储蓄的。

但是,所有的经济行为都必须基于一定的法律基础,比如物权法、合同法、信托法。但银行的理财产品业务的开展是银监会的命令,即基于部门规章,其是否有更高位阶的法律依据,是否违反法律的相关规定,需要进一步厘清。本文试图从商业银行理财业务的历史沿革和法律关系来进行梳理。

一、商业银行理财业务的历史沿革

我国现行的金融经营体制和格局最初的来源与1993年国务院颁布的《关于金融体制改革的决定》,该决定确立了我国四大金融业态—银行、证券、保险、信托“分业经营、分业监管”的最高原则,在此之后颁布的《中国人民银行法》、《商业银行法》、《证券法》、《信托法》、《保险法》及后来《银行业监督管理法》都是体现并巩固了这一最高原则。

商业银行、证券公司、信托公司和保险公司作为金融四大支柱业态都具有自己的业务范围,被各领域的法律严格限制在“一亩三分地”。如《商业银行法》第四章第三条就规定“商业银行向非自用不动产投资或向非银行业金融机构和企业投资”,但该法为部门的变通操作预留了一个空间,该法在该条中以“但国家另有规定的除外”收尾。该条将银行的业务限制在存贷款业务和中间业务三类业务之中。

但以银行为代表的金融企业天生有其逐利而逃避监管进行制度套利的倾向,特别是在其很容易就能获得收益的情形之下。因此,银行业如何挖掘其庞大客户群—“储户”的价值,成了银行从业人员的一个重要课题。

银行的存贷款业务的来源需要实实在在资本的支持,特别是在存款准备金制度、资本管理制度的框架内,银行的突破较为困难,因此将目光转向中间业务成了一个重要的选择。

基于民法中的委托-代理关系被挖掘了出来,银行作为独立法人满足委托代理关系的主体资格要求,储户(包括自然人和法人)同样可行。

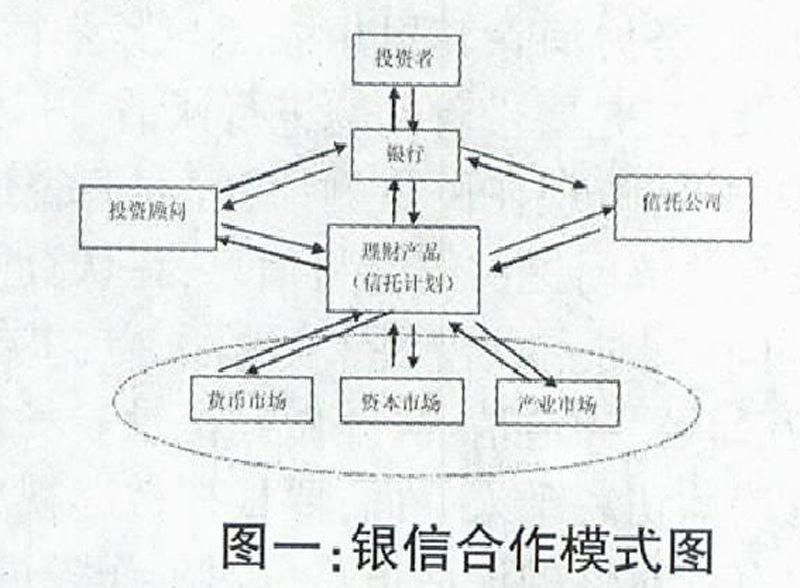

因此,一种新的业务被银行开发出来:商业银行接受储户的委托募集资金,银行再作为单一委托人以该资金设立信托计划(SPV),以信托计划的名义进入债权市场、股票市场、期货市场、外汇市场甚至是黄金市场,因为信托是唯一一个可以横跨资本市场、货币市场和实业领域的制度设计。

银信合作结构如下图:

图一:银信合作模式图

其后,更多的逃避监管的模式被开发了出来,银行业监督管理机构的银监会作为银行的“父母官”以部门规章将银行理财业务作为银行的常规业务固定了下来,并作为了银行理财业务实质上的法律依据。

二、银行合作模式的法律关系分析

在银信合作的模式中包括了几个重要的主体:投资者、银行、信托公司和投资顾问,在这四者之间又包含了两类关系:委托-代理关系和信托关系。

(1) 委托-代理关系:

委托-代理关系是民法中的一个重要关系,其法律基础来自于《民法通则》第四章第二节,其明确规定为“代理人在代理权限内,以被代理人的名义实施民事法律行为”。在银信合作的模式中包含了多个委托-代理关系,集中最主要的包括两个,一个是投资者与银行之间的委托代理关系,另外一个是投资顾问与银行、信托公司三方的委托代理关系。

在银信合作的结构中,商业银行作为代理人接受投资者代为理财,基于理财合同,投资者将资金交付给银行用于特定用途,即形成了投资者与银行之间的委托代理关系。

由于商业银行和信托机构作为专业的金融机构,其不一定具有较高的资金运用的能力,货币市场、资本市场和产业市场投资均有其自身的规律,为了实现理财资金的回报,需要聘请专业的投资机构,即投资顾问。《信托法》规定信托公司以其自身的名义为了受益人的利益从事受托行为,在银信合作的模式中,银行既是信托计划的单一委托人,也是单一的受益人。因此,投资顾问与信托公司、商业银行便天然地联系在了一起。在该关系中,信托公司作为委托人,投资顾问作为代理人,商业银行作为第三人的委托代理关系便由此形成。

(2)信托关系

信托关系的法律依据是《信托法》,由于信托法第三章的规定为信托制度的优越性奠定了法律基础。其优越性体现为《信托法》的第十四条至十八条的具体规定,从而使信托计划天然地成为了SPV(特殊目的实体),具有风险隔离的效果。

信托法律规定了信托关系中的三个主体和一个客体,主体包括委托人、受托人和受益人,客体为信托财产。在银信合作的框架内,作为委托人的是商业银行,受托人是信托公司,受益人自然也是商业银行,而信托财产则是来源于投资主体的理财资金。

参考文献:

[1]冯浩然.银信合作理财业务监管政策浅析[J].?财经界(学术版).2012(05)

[2]融资类银信合作理财业务探析[J].财政监督.2010(20)

[3]银信合作业务的潜在风险及防范[J].甘肃金融.2010(09)

[4]金融危机对我国银行理财产品影响及应对之策初探[J].?科技创业月刊.2009(02)