上市公司审计独立性对审计质量影响的实证研究

周立保

(中原石油工程公司钻井二公司 河南 濮阳 410900)

一、引言

作为公司治理的一项主要内容,会计和财务监管被越来越多的人重视,在英美公司治理结构下,审计委员会制度是一项重要的制度安排,审计委员会的设立能够帮助董事会加强其对有关会计准则和公司内部审计的了解,提高公司会计信息的真实性和公允性,加强注册会计师审计的独立性,完善公司治理。特别是在2002年美国公布《萨班斯·奥克斯利法案》后,审计委员会的作用得到重视,地位得到提升,其对于减少公司财务舞弊,加强公司内部控制,提高公司自我监管能力起到不可忽视的作用,而审计委员会的独立性又成为促进审计委员会职责顺利完成的一大因素。因此,审计委员会的独立性的提高应该会对企业财务报告审计质量有积极影响。但我国设立审计委员会的上市公司比例少,设立的公司也多是跟风盲从,或者是为了媒体影响或股市影响,加上证券交易所对审计委员会的规定少,相应法规和理论研究均不如国外发达国家和港澳地区,我国二元委员会的公司治理结构也不能够完全消化这一制度,那么,我国引入的这一“洋”制度,在发展了10年之后是否能对我国上市企业的审计质量起到积极作用?审计委员会的独立性又怎样影响着企业财务报表的审计意见?本文希望能够通过研究2009年至2011年我国在A股上市的企业的有关数据,运用统计学和计量学的方法,来解决这些疑问。

二、文献综述

(一)国外文献 Vicknair,Hickman和Carnes(1993)认为灰色董事的存在可能会损害审计委员会的独立性;Wild(1994)检验了260家建立了审计委员会的美国公司1966年到1980年的财务数据,发现建立审计委员会后会计盈余的信息含量明显增大,并且管理者的责任感得到提升;Wright(1996)研究发现审计委员会中内部董事和灰色董事的比例与财务报告质量负相关;Peasnell等(1998)也发现外部董事能够起到抑制公司盈余管理行为的作用;Sweeney和Sloan(1996)实证检验发现董事会中多数是内部董事的公司及没有审计委员会的公司财务造假的可能性更高;Defond也发现,高估利润在设有审计委员会的公司中发生可能性更低;Rama和Raghunandan则发现,全部由外部董事组成的审计委员会与内部审计师会面、检查内部审计计划的频率更高;Dechow等(1996)经过研究发现,内部董事占全体董事的比例越高,或公司董事长与总经理是同一人,或公司未设立审计委员会等,该公司越可能因违反GAAP而受到SEC的处罚;

三、研究设计

(一)研究假设 本文提出如下研究假设:(1)审计委员会的独立性与盈余管理。审计委员会的设立能够帮助董事会加强其对有关会计准则和公司内部审计的了解,提高公司会计信息的真实性和公允性,完善公司治理。而审计委员会中内部董事过多会损害审计委员会的独立性,从而影响审计质量。Peasnell(1998)的研究表明外部董事能够起到抑制公司盈余管理行为的作用,Sweeney和Sloan(1996)研究表明董事会中多数是内部董事的公司财务造假的可能性更高。因此假设:

假说1:公司审计委员会的独立性与盈余管理具有负相关关系

(2)审计规模及品牌与盈余管理。根据审计质量级差理论,大规模的会计师是事务所必然在总体上比小规模事务所提供更高质量的审计服务,品牌好的事务所必然在总体上比品牌次的事务所提供更高质量的审计服务,Raghunandan(2005)认为在充分竞争的审计市场和审计监管条件下,信息渠道通畅,审计客户具有完全的信息,审计规模和审计品牌与审计质量正正相关关系。因此假设:

假说2:审计规模及品牌和审计质量具有负相关关系

(3)公司规模和盈余管理。大规模的公司盈利能力强,看重企业声誉,为了减少“政治关注成本”进行盈余管理的动机小于规模小的公司;同时规模大的企业通常收到外部人的关注更多,进行盈余管理的限制比小公司更大,因此假设:

假说3:公司规模与盈余管理具有负相关关系

(4)公司盈利能力和盈余管理。Dechow(1995)和Burgsthler(1997)都认为公司盈利能力较强时,为了维护公司的声誉,进行盈利管理的动机较小。因此假设:

假说4:公司规模与盈余管理具有负相关关系

(5)公司资产负债率和审计质量。当公司面临资产负债率过高时,往往在再次举债时,会面临着债权人苛刻的条款压力,和高的借债成本,因此往往进行盈余管理降低资产负债率的动机也就越大。

(2)检查范围与方法:对子宫病灶范围、边界、回声、血流等情况予以观察,详细记录病灶与周边超声图像;取微泡悬浮液0.8ml经患者肘部浅静脉团注,期间观察造影剂灌注过程,灌注顺序依次为子宫浆膜层、子宫肌层、子宫内膜层。

假说5:资产负债率与盈余管理具有正相关关系

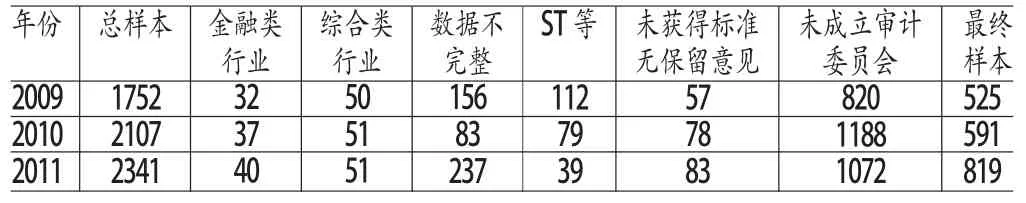

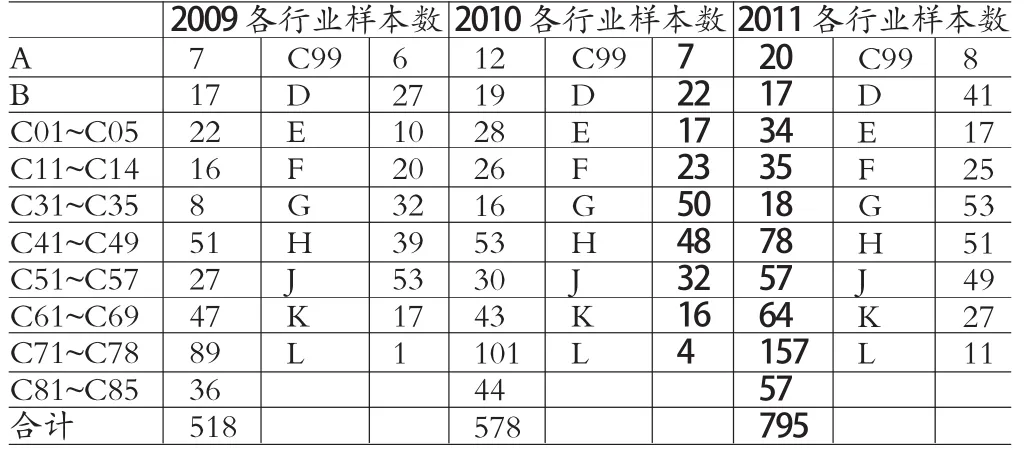

(二)样本选取和数据来源 在样本的选择上,本文选择2009年至2011年的中国A股上市企业为初始样本,并经过如下筛选:(1)剔除金融保险类行业公司,因为金融保险类公司的应计利润计算方法比较复杂,与普通企业不同;(2)剔除综合类企业,即无法归类的企业,因为本文是分行业计算应计利润的;(3)剔除所需数据不完整的企业;(4)剔除新上市公司和已退市公司;(5)剔除各年度的ST和PT公司及当年未获得标准无保留意见的公司;(6)因为每个行业进行回归的样本数最好不要少于10个,所以当进行完上述剔除后只有10个不到公司的行业进行合并或剔除。本文以来自国泰安CSMAR系列研究数据库的数据作为基础进行了筛选,筛选的结果如表(1)。其中,金融类行业指行业代码为I的,综合类行业指行业代码为M的,ST等是指当年成为ST、PT、*ST或退市的。由于要按行业来求得操纵性应计利润,因此把三年的企业样本再按照行业进行分类,行业分类标准参照中国证监会在2001年颁布的《上市公司行业分类指引》,其中,由于制造业公司数量、种类繁多,取前两位代码进一步细分,结果如表(2)。将按行业分类的各样本公司进一步筛选,筛选掉其中样本平均数不足10个的行业(C2,C9,L),那么最终得到的样本数据为 1891。

表1 2009-2011各行业总样本数

表2 2009-2011各行业总样本数

(三)模型建立及变量定义 为了研究上市公司审计委员会独立性与审计质量的关系,本文考虑建立以下模型:|DAi|=β1*Independencei+β2*Big4i+β3*Sizei+β4*ROAi+β5*A/Li+β6+ei

其中,β1-β5为系数,β6为截距,ei为残差,各个变量的解释如下:(1)被解释变量。|DAi|是公司i当年操纵性应计利润的绝对值,根据前述截面Jones模型求得,代表了公司i的审计质量。(2)解释变量。Independencei代表公司i审计委员会的独立性,是通过当年该公司审计委员会中独立董事占全体委员的比例确定的,其与|DA|应为负相关。由于我国审计委员会概念的提出较晚,上市公司中建立审计委员会的数量比较少,在样本筛选中删减了3080个样本,这其中既有的确未设立审计委员会的样本公司,也可能包含数据库未提供相关数据的情况。(3)控制变量。Big4i代表公司i当年出具的财务报表是否是由国际四大所或其在国内的分所所审计,用以控制事务所审计技巧和水平对审计质量的影响,其与|DA|应为负相关。国际四大所在本文中是指安永华明会计师事务所,毕马威华振会计师事务所,德勤华永会计师事务所,普华永道中天会计师事务所。此变量为虚拟变量,如果公司i当年是由四大所审计的,该值为1,如果不是,则为0。Sizei是指公司i的规模,用该公司当年资产总额取自然对数表示,用以控制公司规模对审计质量的影响,因为大规模的公司盈利能力强,看重企业声誉,进行盈余管理的动机较弱,与|DA|应为负相关。之所以使用资产总额的自然对数,是因为其他变量的数量级都较小,为了使回归分析时的估计更合理,取自然对数使得资产总额与其他变量的数量级接近。ROAi是公司i的资产回报率,即净利润与总资产的比值,用来衡量公司每单位资产可以创造的利润,代表公司i的经营业绩,用来控制公司当年营业状况所造成的公司操纵利润的可能性,因为一般来说经营业绩越好的公司应计利润越大,其与|DA|应为正相关。A/Li是公司的资产负债率,即总负债与总资产的比值,衡量公司负债水平和利用借贷资金的水平,用来控制公司年末负债程度对公司操纵利润的影响,其与|DA|应为正相关。以上控制变量是借鉴Myers和Omer,Defond和Park等的研究成果。

四、实证检验分析

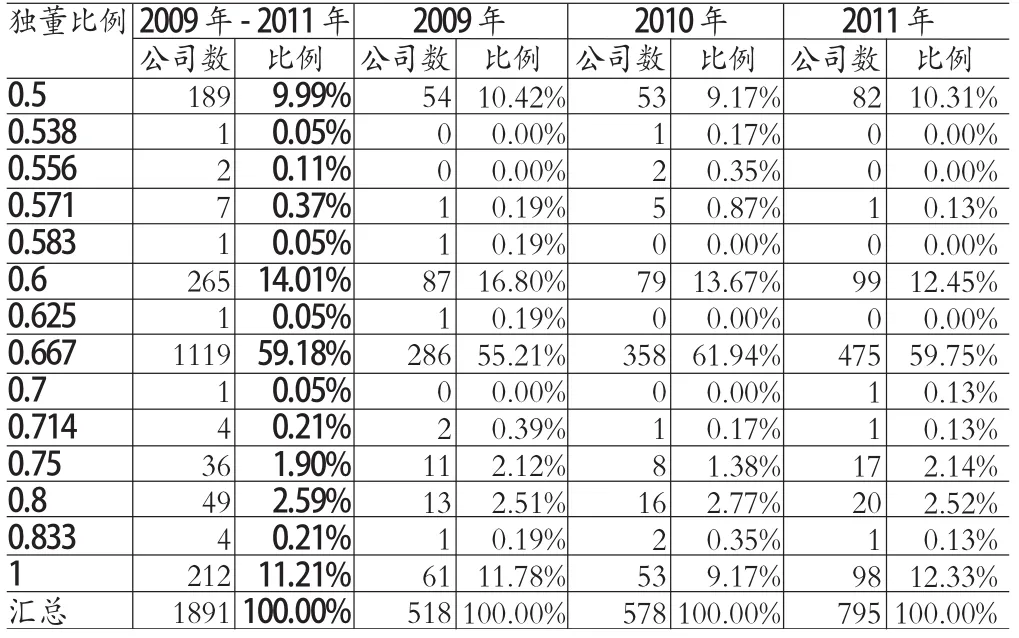

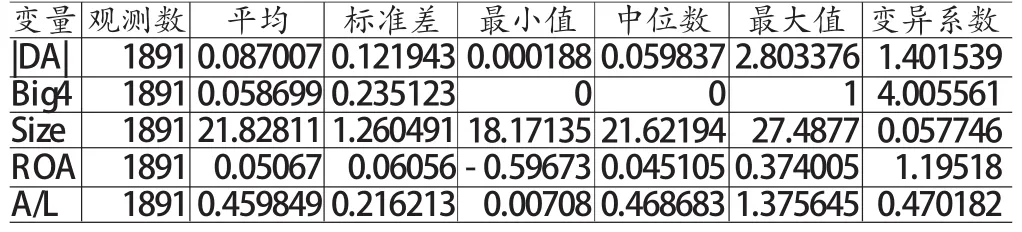

(一)描述性统计 首先,本文对模型中的解释变量,即公司审计委员会的独立性的描述性特征进行了分析,结果见表(3)。从表中可以看出,三年间的样本公司中,审计委员会中独立董事的比例是呈离散型分布,并且主要集中在0.5、0.6、0.667、和1上,比例分别为9.99%、14%、59%、11%。由于我国2002年颁布的《上市公司治理准则》在52条中规定:上市公司董事会可以按照股东大会的有关决议,设立战略、审计、提名、薪酬与考核等专门委员会。专门委员会成员全部由董事组成,其中审计委员会、提名委员会、薪酬与考核委员会中独立董事应占多数并担任召集人,审计委员会中至少应有一名独立董事是会计专业人士。因此,我国上市公司审计委员会中独立董事的比例基本固定,在1/2-2/3之间,这表明我国审计委员会的独立性仍然整体偏低,国内上市公司对于审计委员会的重视程度和利用程度仍然不够。然后,本文对模型中的其他变量进行了描述性的统计分析,结果如表(4),变量 |DA|、Size、ROA和A/L的变异系数较小,说明四个变量的数据比较稳定,离散程度小;变量Big4是虚拟变量,仅有0和1两个值,所以其变异系数无法代表其稳定性,根据统计,94%的样本公司是由非四大所审计的,仅有6%是四大所审计的。

表3 公司审计委员会的独立性的描述性统计

表4 其他变量描述性统计

表5 自变量相关性系数矩阵

表6 VIF

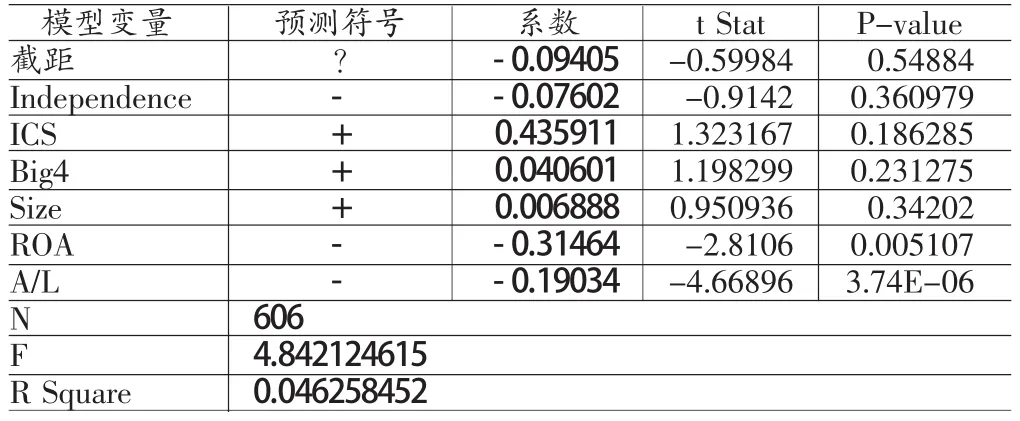

表7 总样本回归分析结果

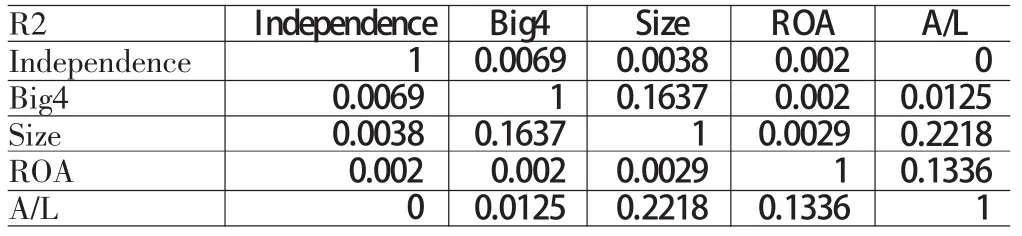

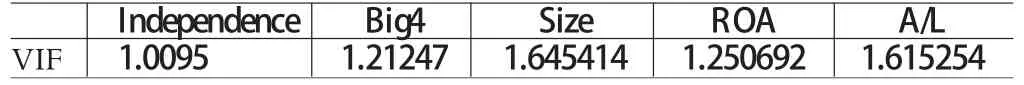

(二)回归分析 回归分析如下:(1)单变量回归分析。本文对模型中的各个变量进行了简单的单变量分析,首先是解释变量和被解释变量之间的关系。独立董事比例处在0.6-0.8时|DA|比其他情况时要高。可以推断,|DA|与独立董事比例的平方之间呈现负相关的关系,但是这种关系并不显著,因此本文又在|DA|与独立董事比例的平方之间进行了回归分析,其R2值仅为0.2%,说明两者之间相关性的确很小,此外,回归分析的F值为0.3642,小于F0.05(1,1889)=3.846386,说明|DA|与独立董事比例的平方进行回归是无效的。然后,本文又对各个自变量之间的相关性进行了检测,检测结果显示,公司规模越大、经营业绩越好、资产负债率越高、审计委员会独立性越强,那么公司雇用四大会计师事务所进行审计的可能性越大;规模和经营业绩、资产负债率呈正相关;资产负债率和经营业绩是负相关的关系。各变量交叉R2结果如表(5),其中最大值为0.2218,说明各个自变量相互之间的线性相关不大。表(6)显示了某个自变量与其他自变量之间的方差膨胀因子(VIF),数值都较小,说明自变量之间不存在多重共线性,可以进行多元回归。综上,|DA|与审计委员会独立性之间是一种不十分显著的倒抛物线的关系;各自变量之间不存在严重的共线性,可以进行多元回归。

(2)多变量回归分析。在单变量分析之后,可以发现|DA|与审计委员会独立性之间是一种倒抛物线的关系,但并非显著,而且线性相关性较小,为了能够更好地探究|DA|与独立董事比例的非线性关系,本文决定在前文模型的基础上增加一个自变量,Independence Centralized Square(ICS),即对独立董事比例进行中心化,把独立董事比例与其全部样本平均值差额的平方作为一个变量,如果|DA|与独立董事比例之间呈倒抛物线形,则|DA|与ICS之间应当呈负相关。那么模型变为:|DAi|=β1*Independencei+β2*ICS+β3*Big4i+β4*Sizei+β5*ROAi+β6*A/Li+β7+ei。

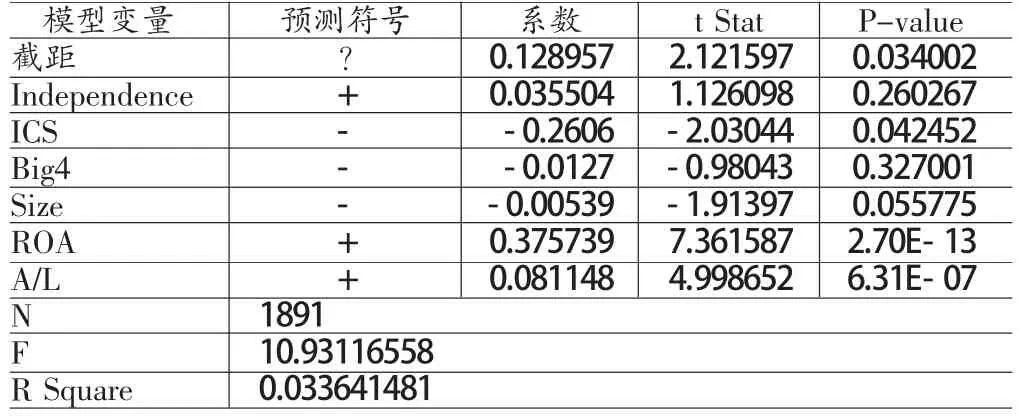

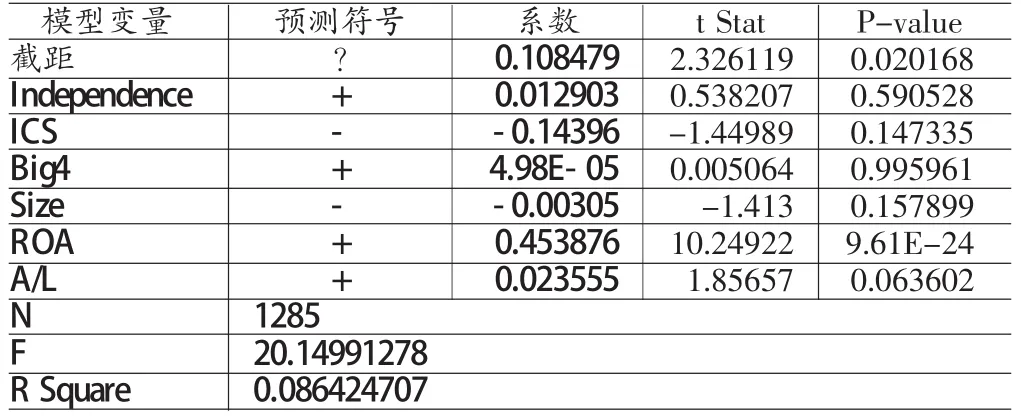

其中,β1-β6为系数,β7为截距。在进行回归分析之后,得到的结果如表(7)。由表可知,该回归的F值10.93远大于F0.05(6,1884)=2.1033,说明整个多元回归是显著有效的;在α=0.05的显著水平下,各个P-value除了Independence、Big4、Size之外均小于0.05,说明ICS、ROA、A/L是显著的,但从t值的角度来考虑,只有ROA、A/L的t值的绝对值大于t0.025(1884)=2.243196,因此,ICS的显著性并不十分大,是处于临界的状态。独立董事比例与|DA|之间的相关性很低,但独立董事比例经过中心化之后,其平方值,即ICS与|DA|之间的相关性显著提高了,而且是正相关,说明|DA|与独立董事比例之间的确是呈现一种类似于倒抛物线的关系,当独立董事的比例较高或较低时,|DA|值较小,说明公司操纵盈余较少,即审计质量更高,当独立董事的比例处于0.6-0.8的中间水平时,|DA|反而比较高,审计质量较低。原因可能在于,独立董事比例处于0.6-0.8的公司大多是因为该比例的法律需要而产生的,所以仅是“虚设”,没有发挥应有的作用,并且可能与监事会职能重叠而使得监督效能更低;独立董事比例较低的公司反而会因为独董比例过低,监事会更能够发挥监督作用;独董比例高的公司审计委员会能够发挥作用,受到的约束也会变小。但ICS与|DA|之间的相关性并不是十分的显著,其P-value为0.042452,相当接近α=0.05的显著水平,说明审计委员会的独立性对审计质量并无重大影响,或者审计委员会中独立董事的比例并不能提高审计委员会的独立性进而降低公司操纵利润的可能。原因可能在于我国审计委员会引入时间不长,公司设立审计委员会多为盲从跟风,没有发挥审计委员会的效用。Big4与|DA|之间显著性较低,但预测系数为负,符合原假设,说明四大会计师事务所较高的审计水平有可能提高审计质量,降低公司操纵利润的可能性,但对我国国内上市公司的审计质量影响并不十分显著,说明四大所的审计水平可能不比国内非四大所高出许多。Size与|DA|之间显著性较低,预测系数为负,说明上市公司的规模越大,公司操纵利润的可能性越低,符合原假设,但总体来说影响不大,因为公司操纵利润的动机在于得到利益,无论规模大小,都有这方面的需求。ROA、A/L与|DA|之间显著性较高,且都是正相关,说明当公司经营业绩较高、资产负债率较高时,公司操纵利润的可能性增大,符合原假设。原因可能在于,当公司经营业绩较高时,会出现避税的需求,而且其应计利润也较多,容易使得|DA|变高;当资产负债率较高时,公司财务压力和现金流大,需要调高利润,美化财务报表,有盈余管理的动机。为了研究公司操纵利润做高做低与自变量的关系,本文又将样本按照DA的正负分开,分别进行了回归分析,结果如表(8)和表(9),其中,表(8)是DA正值:从表中可以发现,上市公司操纵利润倾向调高利润的占了大多数,在调低利润的样本中,各自变量的预测符号与总体样本全部相反,显著性也相似,说明总体样本的结论适用于调低利润的这一部分样本;在调高利润的样本中,只有Big4的预测符号发生了变化,但是其显著性很低,结合总样本的分析,只能进一步说明审计师来自四大还是非四大对公司操纵利润的行为影响不大。

表8 DA正值样本回归分析结果

表9 DA负值样本回归分析结果

五、结论与建议

本文研究得到如下结论:审计委员会中独立董事的比例处在0.6-0.8时公司的审计质量最低,公司最有可能操纵利润,独立董事的比例在0.5-0.6或大于0.8时审计质量较高,两者总体呈现一种倒抛物线的形状,但是相关性并不十分显著。这说明审计委员会的独立性对审计质量并无重大影响,或者审计委员会中独立董事的比例并不能提高审计委员会的独立性进而降低公司操纵利润的可能。本文提出以下建议:(1)审计委员会的设立可以实行部分强制,如规定公司规模或者所有者权益达到一定程度时就必须设立审计委员会;(2)审计委员会中独立董事的独立性应当有更为明确和具体的规定,可以参照注册会计师的独立性进行规定;(3)对审计委员会独立董事的薪酬状况或者持股参股状况要强制披露,并有一定限制;(4)《上市公司治理准则》规定审计委员会中至少要有一名独立董事是会计专业人士,需要对独立董事的会计专业程度具体规定和衡量;(5)完善公司治理结构,将监事会和审计委员会的职能界定清楚。

[1]杨忠莲、徐政旦:《我国公司成立审计委员会动机的实证研究》,《审计研究》2010年第2期。

[2]吴国萍、朱君、朱子男:《上市公司审计委员会对会计信息质量的影响》,《经济纵横》2012年第9期。

[3]张炳才、孔庆景:《独立董事独立性与盈余管理相关性的实证研究——基于中国上市公司》,《财会通讯》2011年第5期。

[4]陈信元、夏立军:《审计任期与审计质量:来自中国证券市场的经验证据》,《会计研究》2006年第7期。

[5]Hutchinson,Marion.Internal Audit Quality,Audit Committee Independence,G row th Opportunities and Firm Performance.Corporate Ownership and Control,2002.

[6]Basil Al-Najjar,The Determinants of Audit Committee Independence and Activity:Evidence from the U K,International Journal of Auditing,2011.

[7]Daniel N.Deli,Stuart L.Gillan,On the demand for in dependent and active aud it comm it tees,Journal of Corporate Finance,2001.

——兼评“胡某诉中国证券监督管理委员会案”