美国P2P网贷平台的法律规范及对中国的启示——以美国Prosper网站为例

中国人民银行 张宏

美国P2P网贷平台的法律规范及对中国的启示

——以美国Prosper网站为例

中国人民银行 张宏

一、引言

P2P(peer to peer)网络贷款基于互联网技术,脱离对银行等金融中介的依赖,由个人与个人之间直接进行资金借贷。从2005年该业务诞生以来一直呈爆发性增长,截止2012年底,美国Prosper网站会员人数超过100万名,累积发放借款4.43亿美元;英国Zopa网站累积发放借款2.9亿英镑。2012年当年,中国前十家网贷平台共计发放贷款94.9亿元,借款人共计9968人,放款人30634人。有学者预测,由于网络交易速度快、交易成本低,基于互联网的金融新模式将在今后的20年中成为金融运行系统的主流。

在网贷平台的监管方面,美国著名网贷平台Prosper已于2009年开始接受美国证监会的监管。然而,我国网贷平台业务基本上处于“零监管”的状态,不时发生平台倒闭、平台负责人“跑路”、客户资金被网络黑客转移等重大风险事件。从早期的“哈哈贷”、“淘金贷”到最近的“优易贷”,出问题的网贷平台涉及客户资金已超过千亿元。为规范网贷业务发展、保障参与各方权益,亟需建立相关的法律规范和监管机制。

本文以美国的网贷平台Prosper为例,简要分析美国网贷平台的法律框架和监管特点,得出对我国网络贷款平台监管规范的启示,并提出相关意见和建议。

二、美国P2P网贷平台的基本法律框架

(一)产品定义和业务流程

美国的网络平台贷款定义“证券化产品”,平台的放款人在法律上被界定为购买Prosper证券的投资者。业务的基本流程如下:借款人在Prosper平台发布借款信息,放款人对项目参与竞拍,同时,Prosper对借款申请进行审核。如果一个借款项目有足够多的竞价人且通过了Prosper的审核,则该笔借款可以达成。但借款资金并非由放款人直接借给借款人,而是由Ebank(一家注册于犹他州的银行)来发放,整个放款和贷后管理都由Ebank来具体负责。Prosper以还款现金流为基础,向放款人(投资人)发行证券,当借款人按月归还本息时,证券的持有人得到属于自己的份额。

(二)资金清算和结算

Prosper设计了严密的资金清算和结算制度来保证客户资金的安全。首先,Prosper平台的客户资金并不转入Prosper的公司账户,而是转入Prosper在富国银行(Wells Fargo Bank)为客户开立的特别托管FBO(For the Benefit of)账户,类似于我国的“第三方存管”账户。

其次,FBO账户是以客户名字开立的实名账户,在许多方面享有普通个人账户相似的法律权益。比如,账户资金同样受联邦存款保险的保护,计算存款保险保障限额时FBO账户中的资金与同名下的普通个人账户资金合并计算。

再次,客户资金在转账清算时直接进入美国自动清算所(ACH,Automated Clearing House),Prosper的公司账户和公司管理人都无法接触到客户资金,也不可能挪用客户资金。

(三)借贷条款

?

?

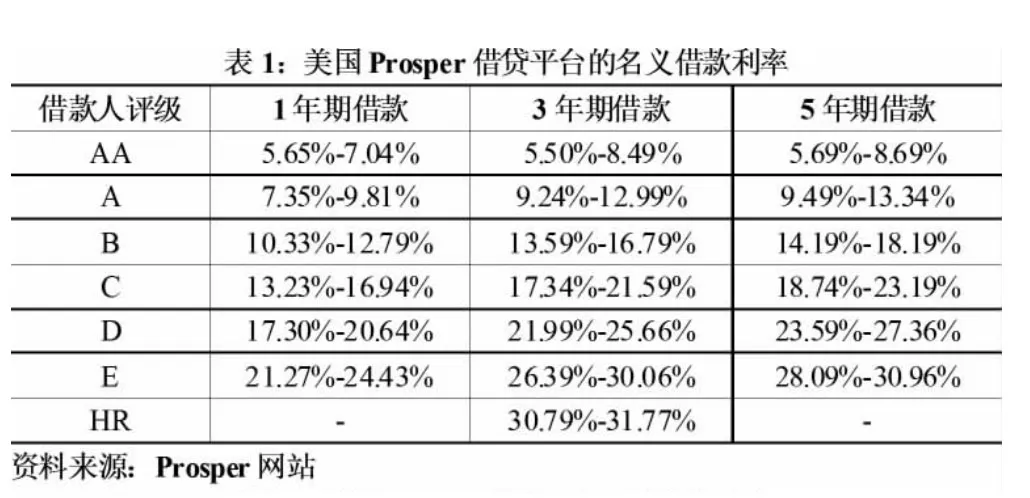

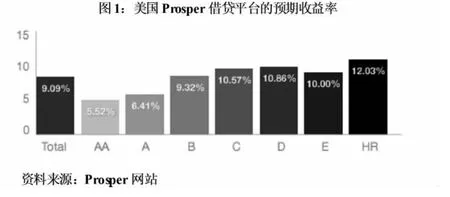

Prosper的借款条款完全标准化。首先,借款利率由Prosper依据借款人的信用评级、预期损失率、借款期限、外部经济环境等因素预先设定的,最新的借款利率如表1所示,最低为5.65%,最高为31.77%,考虑需支付给平台的服务费用,年化实际利率 (APR,Annual Percentage Rate)介于6.73%和35.36%之间。Prosper预设利率相当有效率,考虑收益与风险的配比关系,投资不同信用评级的借款项目,预期收益率差别不大(见图1),投资低信用等级的借款项目总体回报水平甚至略高于投资高信用水平借款。

其次,借款类型单一。Prosper只开展小额信用借款,不需要借款人提供抵押或担保,Prosper也不对借款人提供担保。目前的借款额范围为2000到35000美元之间。对于信用等级最差的HR级借款人,其借款上限仅为4000美元。

再次,还款方式单一。Prosper只安排一种还款方式,即按月的等额本息还款。Prosper平台采用了利率固定、还款方式和借款类型单一的标准化借款条款,方便基于该借款项目进行证券化处理。

(四)风险控制

首先,Prosper的借款审核是风险控制的第一道关卡。如果借款人盗用他人身份或采取欺诈手段骗取贷款,则Prosper将因为没有尽到审核义务而需对放款人进行本金赔付。从2009年7月到2012年12月,Prosper平台共有12%的借款申请因在审核中发现其收入或受雇信息缺失或信息不准确而遭到拒绝。Prosper在借款审核中,还严格限制借款人的第二次借款,要求必须和上次借款相隔6至12个月,避免借款人通过“借新还旧”来周转贷款。

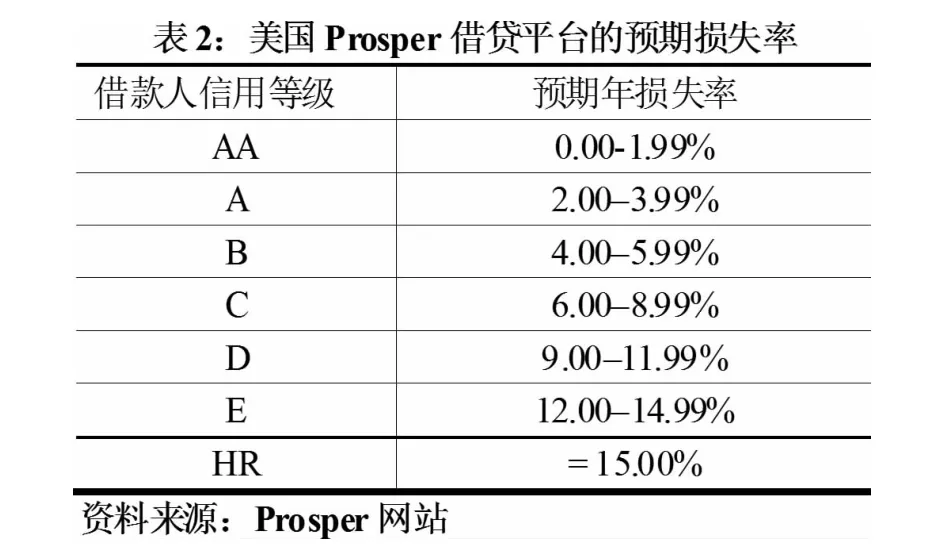

其次,Prosper在网站上发布基于历史数据计算的各类信用评级借款人的预期损失率(见表2),并提示客户需通过分散投资来获得稳定的收益。Prosper为放款人提供方便的分散投资的途径,比如,通过“快速投资”通道将资金分散在符合条件的多个借款项目上;对高端客户提供深度的数据挖掘和分析服务帮助他们有效分散风险等等。

再次,有严格的规范来处理逾期和违约借款。Ebank负责日常贷后管理,逾期和违约的客户由Ebank按合法途径追讨,同时,Ebank还将违约客户的不良信用记录提供给信用评级机构。逾期超过30天的借款通常委托给专门的催债公司来追讨。

三、美国P2P网贷平台的监管环境

(一)网贷平台须遵守金融和商业相关联邦法律

首先,网贷平台开展了金融服务,必须遵守 《真实借贷法案》(Truth-in Lending Act)、《信贷机会平等法案》(Equal Credit Opportunity Act)、《公平信用报告法》(Fair Credit Reporting Act)等金融法律。 其次,网贷平台的业务全部通过互联网办理,需遵守电子商务相关法律,包括《资金电子转账法案》(Electronic Funds Transfer Act)、《电子签名法案》(Electronic Signatures in Global and National Commerce Act)、《个人隐私及数据安全法》(Privacy and Data Security Laws)等等。

(二)网贷平台须遵守各州的相关法律

目前美国绝大部分州都承认网贷平台的合法性,但仍有3个州禁止本州居民从网贷平台获得借款。允许本州居民在网贷平台上从事放款活动的有30个州,其中,加利福尼亚州还要求客户在网贷平台上的总投资额不得大于客户净资产的10%。

(三)网贷活动必须接受监管部门的监管

2009年之后,Prosper完全置于美国证监会SEC的监管之下,虽然Prosper并不是上市公司,但是必须向SEC提交经审计的年报、季报和日常监管报表。在Prosper平台上的每一笔借款申请,不论最终是否成功获得借款,都需要将基本信息逐日报送SEC并在在网络上向全社会公布。此外,Prosper的全部借款都由Ebank放款和管理,Ebank作为在犹他州注册的银行,必须接受该州金融监管部门的监管,同时须接受联邦存款保险公司FDIC的监管。

四、对我国发展网贷平台的启示和相关监管建议

(一)给予网络P2P贷款清晰的产品界定

美国将网络贷款定义为“证券化产品”,既有其特有的法律体系特征,也有其证券化产品发展较成熟的市场背景,对此我们不能盲目照搬。根据我国的法律规范特点,网络P2P贷款益严格界定为民间借贷行为,网贷平台定义为中介平台,为借贷双方提供资金需求信息的居间服务。

(二)引入第三方资金存管机制

目前我国网贷平台普遍存在自有资金与客户资金混同的现象,一些平台的资金流入流出甚至通过个人账户进行,这已经成为我国网贷行业最大的风险点。应该参照Prosper为客户开立FBO账户的经验,建立第三方资金存管机制,严格将平台自有资金与客户资金分离开。

(三)建立第三方备案机制

应借鉴美国证监会要求每日报送业务报表的模式,建立第三方备案机制,保证网贷平台的每笔借款的档案健全,一旦发生纠纷可以有据可查。目前一些网贷平台已经对接温州民间借贷登记中心,这是良好的发展趋势。

(四)逐渐发展网贷平台征信系统

目前网贷平台借款的逾期和违约,尚不能构成个人征信的不良记录,于是一些网贷平台通过公布“黑名单”的方式予以警示,但这样涉嫌侵犯借款人的个人隐私权。建议各家网贷平台联合推动行业征信探索,从交换违约客户信息开始,逐步建立基于网贷平台借贷活动的个人征信系统。

(五)明确监管部门,对网贷平台实施有限度监管

美国对网贷活动监管非常严格,有美国金融危机的特殊背景,并且过高的监管成本减少了许多借贷机会,2009年7月Prosper接受SEC监管后,信用评分低于640分的借款人已经无法在平台上借款了。结合目前我国网贷平台发展现状,建议采取有限度监管模式,为网贷平台设置基本门槛,在注册资本金、资金清算结算、借贷信息备案、税务信息协助、网络安全、个人信息保护等方面设置最低准入标准。

[1]王朋月,李钧.美国P2P借贷服务行业发展简史[N].第一财经日报,2013-05-10(A14)

[2]谢平.互联网金融新模式[J].金融研究,2012,(12):11-22

[3]高圣平.民间借贷为何难见阳光[J].英大金融,2013,(2):28-30

[4]Harpreet Singh,Ram Gopal,Xinxin Li.Risk and Return of Investments in Online Peer-to-Peer Lending[R].University of Texas.2008

[5]Freedman S M,Jin G Z.Learning by Doing with Asymmetric Information:evidence from Prosper.com[R].National Bureau of Economic Research.2011