股指期货套期保值功能研究——基于沪深300的实证研究

中国人民大学商学院 刘晔

股指期货套期保值功能研究

——基于沪深300的实证研究

中国人民大学商学院 刘晔

我国相对于其他国家来说研究股指期货较晚,而投资者要正确投资股票市场必须对股指期货有一定的了解,所以对股指期货的关注必不可少。本文运用OLS计量模型,结合沪深300股票指数的实际市场数据,对股指期货的套期保值功能进行了研究。

OLS模型 股指期货 实证分析

股指期货套期保值与和股指期货存在一定的差异。例如沪深300指数,它就代表了系统风险,我们把指数想成是允许卖空的,那就可以规避这类系统风险,但是显然指数是不能卖空的,所以只能近似地替代成股指期货。

一、沪深300股票指数与股指期货市场的关联性分析

(二)数据选取

本文是以沪深300指数作为研究对象,而现货价格就是每日的收盘价。选取了272组2013年4月16日至2013年5月31日的样本内数据,21组2013年6月1日至2013年6月30日的样本外数据,沪深300指数期货与现货价格的数据来源于中国金融期货交易所网站。

在本文的关联性分析中,现货价格与期货价格的波动性用日收益率来表示,为了下面的实证分析,将它们的对数生成序列,并将收益率定义为(1)式的计算公式:

将现货价格收益率定义为(2)式的计算公式:

在(1)式中,在t时刻时,Rf,t表示的是期货的对数收益率,InFt表示的是对数价格,而InFt-1表示的是t-1时刻的期货对数价格,(2)式中,在t时刻,Rs,t表示的是现货价格的对数收益率,InSt表示的是现货对数价格,InSt-1表示的是t-1时刻现货的对数价格。

(二)统计分析

沪深300指数从2013年4月16日至2013年5月31日期间现货与期货的价格走势如图一所示。

从图一我们可以看出,期货价格和现货价格的走势基本一致,就是在十月份的时候波动有些偏大,因此可以判定沪深300指数期货和现货价格之间存在一定的关联性。

接下来我们来分析沪深300指数现货与期货日收益率的统计特征。沪深300指数现货与期货日收益率序列统计如表一所示:

由表表一可知,首先期货与现货的日收益率的均值很接近,期货的收益率在-0.069527至0.042036区间波动,沪深300指数现货的收益率在-0.061250至0.017560之间波动,两者波动都比较平缓。其次还可以看出股票指数现货与期货的日收益率序列的偏度都小于零,所以可以得出日收益率的时间序列具有左拖尾的特征。最后从两者的峰度值可以看出,收益率序列呈现出正态分布,且具有尖峰厚尾的序列特征。

表一 沪深300指数现货与期货日收益率序列统计描述表

二、基于OLS模型的沪深300股指期货套期保值实证分析

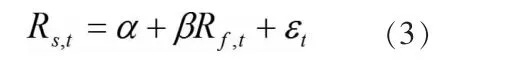

OLS模型是方差为常数、均值为零时,若假定沪深300股指期货与现货存在关联性,可以设定具体的模型如下:

在(3)式中,截距项表示为a,斜率β是模型中的最优套期保值率h,模型的残差项就是εt。

在本文的模型中,Rs,t是现货的对数收益率,在(3)式中作为因变量,Rf,t就是期货的对数收益率,因此作为自变量,进行计算得出以下结果是β=0.925732,因此最优套期保值率h=0.925732。由(4)中的结果得出R2=0.903564,在这就表示沪深300指数的期货套期保值效果比较好。

三、结束语

本文通过选取沪深300股票指数现货与期货的真实数据以及期货市场的发展状况,对其进行了研究与分析,虽然股指期货和现货存在差异,由于2013年受到期货市场供求关系的影响,期货与现货之间还是存在一定的关联性。同时运用OLS模型对沪深300股指期货套期保值进行了分析,并通过计算得出沪深300指数的期货套期保值效果比较好。

[1]刘勃.股指期货套期保值策略理论与应用研究[D].天津财经大学,2008

[2]何晓彬.股指期货套期保值绩效实证分析[D].厦门大学,2008